ניתוח כלכליסט

מה יהיו ההכנסות ממאגר תמר? תלוי את מי שואלים

תמונת משק הגז בישראל מתחילה להשתנות אחרי שאנרג'יאן סגרה את מימון המאגרים שלה שיתחרו בתמר ולווייתן. אך תחזיות שונות של השותפויות מערפלות את תמונת ההכנסות שצפויות מתמר בעתיד

חברת אנרג'יאן היוונית רשמה בסוף השבוע האחרון היסטוריה במשק הישראלי, עם השלמת הסגירה הפיננסית של פיתוח שדות הגז כריש ותנין. מדובר בשני שדות גז חדשים שיהוו מסוף 2020 שחקן חדש במשק וספק שלישי ועצמאי שיתחרה בשותפות שמחזיקות במאגר תמר שפעיל ממרץ 2013 ובמאגר לווייתן (שאמור להתחיל לפעול בעוד כשנה וחצי).

- תמר פטרוליום יקרה מדי - ישראמקו עדיפה

- יוסי אבו: "הביקושים לגז טבעי גדלים באופן שיתמרץ השקעות נוספות"

- שותפויות תמר ולווייתן חתמו על הסכם למכירת גז למצרים ב-15 מיליארד דולר

במקביל, במהלך החודש הקרוב יעבור מתווה הגז הממשלתי ציון דרך נוסף בדמות דילול אחזקתה של נובל אנרג'י במאגר תמר מ־36% לאחזקה של 25%. אבל משקיעים שינסו לתמחר את האחזקות שלהם בתמר, ולמקסם את הרווחים הצפויים להם בעתיד, עם פתיחת החוזה של חברת החשמל לישראל, צפויים לכאב ראש, בגלל שלוש תחזיות שונות שסיפקו שותפויות הגז בנוגע לירידה במחיר הגז שיימכר לחברת החשמל החל מ־2021, והשפעת התחזיות על היקף ההכנסות החזוי לכל אחת מהן ולמאגר כולו.

כפי שנחשף באתר "כלכליסט", עסקת המימון של אנרג'יאן - 1.275 מיליארד דולר - הושלמה באמצעות חתימת כלל המסמכים מול ארבעה בנקים, מהם אחד מקומי (בנק הפועלים) ושלושה זרים – נטיקסיס, שאחראי על הגיבוי הפיננסי של הבדיקות הטכניות של המאגרים, לרבות מתווה הפיתוח; סוסייטה ז'נרל האחראי על הפעילות מחוץ לישראל; ומורגן סטנלי שאחראי על הצד הלוגיסטי, לרבות גיבוש מסמכי ההלוואות ואישורם. חלקו של כל בנק שנותר בהסכם עומד על קצת יותר מ־300 מיליון דולר. עם השלמת הסגירה הפיננסית ההערכות במשק האנרגיה הישראלי הן שהפיתוח הרשמי (FID) של מאגרי כריש ותנין יוכרז עד פסח, כאשר מועד הפעלת המאגרים הוא בין נובמבר 2020 למרץ 2021.

לקבל את כל הכסף מראש

בעבר העדיפו חברות החיפושים לסגור את עסקאות המימון של שדות הגז מול גופים זרים, ואילו הבנקים והמוסדיים הישראלים הצטרפו לעסקאות רק בדיעבד. אתמול התייחס ליאור מנצור, מנהל סקטור תשתיות ואנרגיה בבנק הפועלים בשיחה עם "כלכליסט" לנושא ואמר: "זו הפעם הראשונה שבנק מקומי עומד עין בעין עם בנקים זרים ואף מוביל את המהלך". מאגרי כריש ותנין מכילים על פי ההערכות בין 80 מיליארד מ"ק של גז טבעי (מוכח) לכ־135 מיליארד מ"ק (אופציונלי). בשנה האחרונה חתמה אנרג'יאן על שורת הסכמי גז מול תחנות כוח פרטיות, כאשר החוזה הגדול ביותר, של 40 מיליארד מ"ק גז, נחתם מול החברות שבשליטת עידן עופר, בהן בזן וכיל. "מדובר במאגר מורכב, בעומק של 1,700 מטר וקידוח של עוד כ־3,000 מטר אחריו. זו עסקה מורכבת שמחייבת ביטוח סיכונים, כולל הקפדה על כך שאין חשיפות או ריביות חריגות למט"ח בהיקף גדול", אמר מנצור. "חלק מהסיכונים עברו לטקניפ בצרפתית, שתבנה את אסדת ההפקה. תקופת ההלוואות שם קצרה יחסית ונעה בין 3.8 ל־4 שנים, והלקוח רצה חיתום מלא ללא חשיפה. מה ששועבד כנגד ההלוואות היו הרישיונות וזכויות וההפקה על המאגרים".

למזלה של אנרג'יאן, פיתוח השדות והזמנת הציוד הנלווה לרבות אסדה כולם בוצעו בתקופת שפל לביקוש של ציוד קידוח, מה שאיפשר לה לא רק לקבל מחיר טוב אלא גם למכור את הגז בהנחה גדולה ביחס למחיר המקומי. המחיר הממוצע של הגז שיימכר על ידי אנרג'יאן נע סביב 4.2 דולרים ליחידת אנרגיה, זול ב־10% מהמחיר במתווה הגז הממשלתי וב־30% ממחיר הגז אותו משלמת חברת החשמל לשותפות במאגר תמר. מנצור מגלה עוד שיכולת הזרמת הגז שהוזמנה היא כפולה ממה שאנרג'יאן צריכה, זאת מתוך ראייה ארוכת טווח כאשר ניתן יהיה לחבר להולכה הימית מאגרים אחרים ולגזור קופון מהכנסות חיצוניות. "כל גורם אחר שירצה להשתמש במתקנים יוכל לעשות את זה. להערכתי עוד מאגרים יוכלו להתחבר אליהם. לגבי המחיר הנוכחי של הגז זו היתה הזדמנות חד־פעמית. אני מעריך שחוזי הגז העתידיים של אנרג'יאן לא יהיו כל כך זולים", הוא מסכם.

צילום: אלבטרוס

צילום: אלבטרוס

פעימה נוספת במתווה הגז

במקביל לסגירת המימון של אנרג'יאן, במהלך החודש הקרוב יעבור מתווה הגז הממשלתי ציון דרך נוסף, בדמות דילול אחזקתה של נובל אנרג'י במאגר תמר. אף שהמדינה הקציבה לנובל אנרג'י שש שנים לסיים את הדילול – כלומר עד סוף 2021 – נובל העתיקה את המסלול שעשתה שותפתה הישראלית למאגר, דלק קידוחים (שגם היא חויבה לחסל את מלוא אחזקותיה (31.25%) במאגר תמר עד 2021). החברה שבשליטת יצחק תשובה מוכרת את אחזקותיה במאגר תמר לתמר פטרוליום. נובל אנרג'י דיווחה בסוף ינואר על סגירת עסקה למכירת חלק מאחזקותיה במאגר תמר תמורת 800 מיליון דולר. עד היום נובל מכרה רק כ־3.5% לקבוצת מוסדיים ישראליים בראשות קרן תשתיות ישראל והראל ביטוח, כאשר העסקה הנוכחית עם תמר פטרוליום אמורה להשלים את המהלך.

הכוכבים הסתדרו בשורה

תמר פטרוליום היא חברה ללא גרעין שליטה שהוקמה במיוחד כדי לקלוט את הדילול של דלק קידוחים במאגר תמר. מבנה האחזקות הנוכחי שם כולל גם גופים מוסדיים, שכולם יצטרכו כבר בשבועיים הקרובים "לשבור את הראש" באישור עסקת הדילול של נובל. כדי לממן את העסקה, תמר פטרוליום כבר הודיעה על גיוס חוב של כ־2.2 מיליארד שקל כדי להשלים את המהלך, וכל זה אמור לקרות כבר במהלך חודש מרץ.

מבחינת נובל ודלק "כל הכוכבים הסתדרו בשורה" לקראת ביצוע העסקה: בפברואר העניקה חברת דירוג האשראי מידרוג דירוג של A1 עם אופק יציב לאג"ח החדשות (סדרה ב') של תמר פטרוליום. לפי מידרוג, "כל סכום מעבר ל־560 מיליון דולר יופקד כקרן ייעודית שתשמש את החברה אך ורק לפירעון קרן איגרות החוב (סדרה ב'), לרבות לפירעון מוקדם או לרכישה עצמית". עוד כתבה מידרוג שמאגר תמר צפוי "לשמור על מעמדו המונופוליסטי, כאשר לאחר הפעלתו המסחרית של לווייתן... הנחנו שנובל אנרג'י תשמור על ביצועי הפרויקט, לרבות הפקה סדירה ורציפה של גז טבעי. מדיניות משרד האנרגיה בקשר עם הפחתת ייצור החשמל באמצעות פחם צפויה להימשך בשנים הקרובות, ולהוביל להמשך גידול בביקוש לגז טבעי במשק".

מכך מסיקים בחברת הדירוג שצריכת הגז ממאגר תמר בפרט ובמשק בכלל לא תרד מ־10 מיליארד מ"ק טבעי בשנה. אולם לא רק במידרוג חושבים שמדובר בעסקה טובה: גם חברת אנטרופי, שמעניקה ייעוץ למוסדיים, פרסמה ביום רביעי האחרון חוות דעת שתומכת אף היא בביצוע העסקה. לפי אנטרופי, "התזרים שינבע מהזכויות הנרכשות ביחס לחוב החדש הנו גבוה מהיחס שבין התזרים שינבע מהזכויות הקיימות ביחס לחוב הקיים באג"ח סדרה א', כך שבעקבות זאת יחס הכיסוי צפוי להשתפר. כמו כן, התשואה החזויה לבעלי המניות צפויה לעלות בעקבות הקצאת המניות בשיעור נמוך משיעור התזרים שינבע מהזכויות, יש לציין כי הזכויות הנרכשות מנובל אינן כפופות לתמלוג על ועל כן התזרים שינבע מהן גבוה יותר מתזרים מהזכויות הקיימות בחברה". לכן, על פניו, כלל חוות הדעת תומכות בעסקה וחושבות שהיא תיטיב עם המשקיעים בצורה כזו או אחרת.

הנתון הנעלם של תמר

אולם בראיית מאקרו, נגרע נתון אחד חשוב מכל הניתוחים והחישובים, זה שמשקלל את היום שאחרי העסקה, או במילים אחרות מה יקרה למאגר תמר ולהכנסות שינבעו ממנו מ־2022 ואילך. מדוע זה חשוב? באמצע 2021 אמור להיפתח חוזה הגז הענק של חברת החשמל, ולגלם הפחתה בשיעור של עד 25% במחיר הגז שתרכוש חברת החשמל. מדובר בהפחתה שנקבעה מראש, מאמצע 2021 כאמור, ועד לסוף החוזה שמונה שנים לאחר ההפחתה. הפחתה זו תשפיע בהכרח על תזרים ההכנסות שנובע ממאגר תמר ועל יכולת המשקיעים ליהנות ממכירת הגז של המאגר המונופוליסטי שאחראי על כלל ההיצע למשק. חוזה הגז של חברת החשמל אחראי על 54% מהכנסות מאגר תמר, כלומר לא מדובר בלקוח זניח אלא בלקוח עוגן שבלעדיו כל המחזיקים במאגר מאבדים חצי מההכנסות שלהם. לפיכך, כל הפחתה במחיר הגז לאורך שנות החוזה (עד 2029) תשפיע בהכרח על היקף ההכנסות, היקף התמלוגים, היקף מס החברות שמשלמים כולם והיטל ששינסקי שנקבע בחוק עוד במרץ 2011.

אבי גפן, יו"ר אלון גז

אבי גפן, יו"ר אלון גז

האופטימיות של דלק

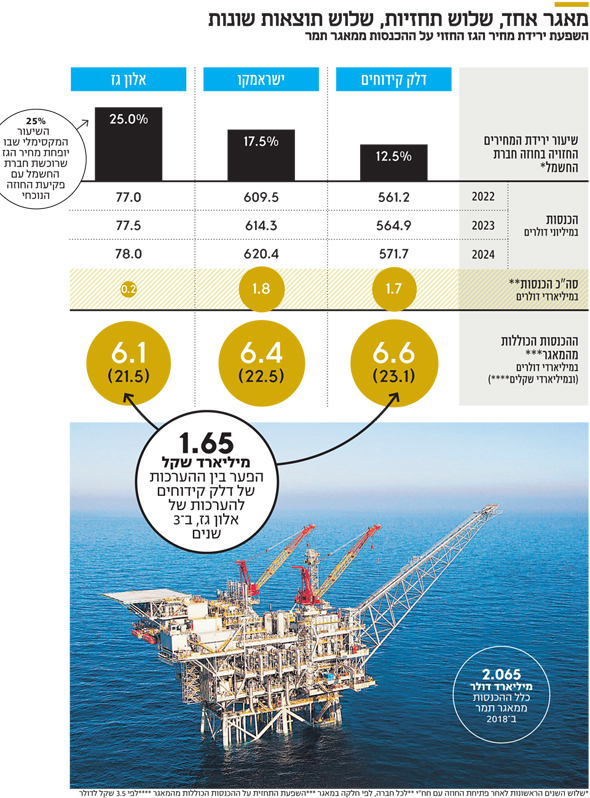

אז כמה כסף יכניס המאגר בשנים שאחרי פתיחת החוזה עם חברת החשמל? לשאלה זו יש שלוש תשובות שונות. בחודש שעבר פרסמו דלק קידוחים ותמר פטרוליום שדלק קידוחים מחזיקה (40%) בה, ישראמקו ואלון גז שלוש תחזיות שונות בנוגע לתזרים המזומנים המהוון (DCF) בנוגע למאגר תמר. עיון בשלוש התחזיות מעלה ממצא מדהים – כפי שנחשף בחודש שעבר ב"כלכליסט", ישראמקו ואלון גז מחזיקות בדעה שונה לגבי גודל ההנחה שתקבל חברת החשמל על מחיר רכישת הגז. אם דלק קידוחים ותמר פטרוליום העריכו הנחה של 12.5%, ישראמקו לעומתן טוענת שבמועד פתיחת החוזה היא מעריכה הנחה של 17.5%, ואילו אלון גז לקחה את התחזית שלב אחד נוסף, ובדיווחים שלה לבורסה היא כותבת שההנחה שחברת החשמל תקבל ב־2021 תהיה לא פחות מ־25%, כלומר פי שניים ממה שדלק קידוחים ותמר פטרוליום מעריכות.

התחזית של דלק קידוחים פרסמה הוא האופטימי מבין השלוש, כלומר היא זו שחוזה ששיעור ההנחה שחברת החשמל תקבל יהיה הכי צנוע. באופן מקרי או שלא, ניתן לומר שההערכה הזו משרתת את הנפקת האג"ח של תמר פטרוליום. "כלכליסט" השווה את שלושת התזירימים החזויים שדווחו עבור שלוש השנים הראשונות שלאחר פתיחת החוזה עם חברת החשמל, כלומר לשנים 2022, 2023 ו־2024. ההשוואה אינה מותירה מקום לספק – לפי דלק קידוחים ותמר פטרוליום ההכנסות הכוללות ממאגר תמר בשלוש השנים שלאחר פתיחת החוזה עם חברת החשמל יעמדו על 23.12 מיליארד שקל; ישראמקו, לעומת זאת, מעריכה את ההכנסות הכוללות מהמאגר באותה תקופה ב־22.45 מיליארד שקל; ואילו אלון גז מעריכה את ההכנסות באותה תקופה ב־21.46 מיליארד שקל. במילים אחרות, הפער בין התחזית של דלק קידוחים ואלון גז על אותו נכס (מאגר תמר) ואותה עסקה, עומד על לא פחות מ־1.65 מיליארד שקל לשלוש שנים.

יצחק תשובה, בעל השליטה בקבוצת דלק צילום: עמית שעל

יצחק תשובה, בעל השליטה בקבוצת דלק צילום: עמית שעל אז מה אמור המשקיע לעשות ואיך הוא אמור לתמחר את ההוזלה ואת הסיכויים שלו לראות את מרב ההכנסות ממכירת גז בתחילת העשור הבא? לשותפות הפתרונים. "כלכליסט" פנה לאנטרופי לשאול מדוע סוגיה זו כלל לא קיבלה ביטוי בהמלצת העסקה שלהם, ולא קיבל תשובה מספקת מעבר לעובדה שהם התרכזו רק במכירת האחזקות של נובל בתמר ולא בעתיד. למה הדבר דומה? להמלצה לרכישת רכב במחיר מצוין, מבלי שהמוכר או הממליץ יספר שהטיפול הראשון של השמנים והדלקים יעלה הון תועפות, מה שאמור להשפיע על שיקולי הכדאיות של העסקה כולה.

מדלק קידוחים נמסר בתגובה: "התזרים המהוון שהציגה דלק קידוחים מגלם מנעד רחב של תרחישים סובייקטיביים אפשריים, ביניהם ניתוחי רגישות שונים לשינוי המחיר בחוזה חח"י־תמר. הפער באחוזים בין התחזיות השונות, בשווי הנוכחי של הפרויקט, זניח לחלוטין".

מאלון גז נמסר בתגובה: "באלון גז בחרו בתחזיות שמרניות מכיוון שהם לא יכולים לחזות מה יעלה בסופו של החוזה במועד הפתיחה שלו, קרי בשנת 2021".

תגובת ישראמקו לא התקבלה.