אג'יו

מה עושים עם 600 מיליארד דולר בשנה? יורדים למקלטים בברמודה

בגיל 31 פרופ' גבריאל זוקמן הוא כוכב עולה בקרב חוקרי אי־השוויון העולמי. הממצאים שלו, שהוא מתאר בראיון בלעדי ל"כלכליסט", מרעישים: תאגידי הענק דוגמת גוגל ואפל מעבירים באופן מלאכותי כמעט חצי מרווחיהם למקלטי מס. רגע לפני שנגיע לתחרות הורדת מסים הרסנית, הוא מציע פתרון רדיקלי

מי שרוצה למצוא הסבר לגל הלאומנות ששוטף את העולם ולהתנערות מהגלובליזציה, יכול אולי להתחיל במקומות כמו איי קיימן, ברמודה או אירלנד. שם, במקלטי המס, חולפים מדי שנה - ולפעמים גם נשארים - מאות מיליארדי דולרים של תאגידי ענק כמו גוגל או אפל. התאגידים האלה הם המנצחים הגדולים של כלכלת המאה ה־21.

- עשור אחרי המשבר העולמי, חברות משלמות אפילו פחות מס

- נחשפו תרגילי המס של גוגל, שחסכו לה מיליארדי דולרים באירופה

- טראמפ הבטיח 10%: המס על רווחים במקלטי מס יגיע ל־23.5%

"החברות הרב־לאומיות האלה גרפו רווח אדיר מהגלובליזציה", אומר פרופ' גבריאל זוקמן, מרצה באוניברסיטת ברקלי בקליפורניה וכוכב עולה בין חוקרי אי־השוויון בעולם. "בתוך כמה שנים הן הפכו לענקיות ורשמו רווחי עתק. בעלי המניות שלהן עושים הרבה כסף מדיבידנדים או מעליות במניה, והעובדים שלהן נהנים ממשכורות גבוהות. עבורם, הגלובליזציה עבדה נפלא". יש רק בעיה אחת: תאגידי הענק האלה לא משלמים מסים כמו כולם.

"במשך הרבה זמן", ממשיך זוקמן, "הכלכלנים הסבירו שגלובליזציה, סחר חופשי ופתיחות כלכלית עומדים ליצור מנצחים. נכון, יהיו גם מפסידים, אבל תמיד אפשר יהיה לתכנן את המסים והקצבאות ובאמצעותם לחלק מחדש את הרווחים. ככה, כולם ייצאו נשכרים. אבל אם במקום לשלם יותר מס המנצחים משלמים פחות, ובאותו זמן אלה שלא מרוויחים מהגלובליזציה או אפילו סובלים ממנה, כמו עסקים קטנים, פנסיונרים ועובדי ציבור, צריכים לשלם יותר - זה לא בר־קיימא. התוצאה היא אי־שוויון גובר. כשאנשים יבינו שהתהליך לא עובד עבורם, יגיעו תגובה לאומנית ונסיגה מהגלובליזציה. והתהליך כבר התחיל, אנחנו לא מדברים על העתיד הרחוק״.

זוקמן מסוגל לגבות את האמירות האלה בנתונים, שאליהם הגיע בעבודת בילוש כלכלית. לפי הממצאים הטריים של הכלכלן הצרפתי ושל עמיתיו, החברות הרב־לאומיות מעבירות באופן מלאכותי לא פחות מ־40% מהרווחים שלהן למקלטי מס. זה ממצא מרעיש. "כמעט מחצית מהרווחים של חברות הענק האלה מגיעה למקומות שבהם הם בקושי ממוסים - או לא ממוסים בכלל".

בניגוד לחוק

זוקמן, רק בן 31, הצליח לחשוף כבר בעבודת הדוקטורט שלו - מחקר פורץ דרך שעליו התחיל לעבוד בשיא המשבר הפיננסי - את היקף ההון שמסתתר במקלטי מס. לפי ההערכה העדכנית שלו - 8.6 טריליון דולר. ב־2015 המחקר הזה התגלגל לרב־מכר עטור שבחים: "העושר החסר של האומות". כיום, יחד עם מי שהיה המנחה שלו לתואר, פרופ' תומס פיקטי, זוקמן הוא ממובילי "מעבדת אי־השוויון העולמית", פרויקט נרחב למיפוי אי השוויון בעולם, שבו משתתפים עשרות כלכלנים. את הקמפיין שלו לחשיפת עולם מקלטי המס הוא מנהל גם על דפי הניו יורק טיימס והגרדיאן, והוא גם ליווה מקצועית את חשיפות מסמכי פנמה ומסמכי פרדייז, ששפכו בשנים האחרונות אור נוסף על תעשיית תכנוני המס. השבוע היה זוקמן אורח בבית הספר לכלכלה ע"ש איתן ברגלס באוניברסיטת תל־אביב. אחרי שהעביר שם סמינר מחקר, הוא התפנה להסביר, בראיון בלעדי ל"כלכליסט", את המחקרים העדכניים שלו.

פרופ׳ גבריאל זוקמן. "התאגידים מוכנים להוציא הרבה כסף כדי לרשום רווחים בברמודה. זה אזור אפור והחברות יצרו חוקים לעצמן" צילום: יאיר שגיא

פרופ׳ גבריאל זוקמן. "התאגידים מוכנים להוציא הרבה כסף כדי לרשום רווחים בברמודה. זה אזור אפור והחברות יצרו חוקים לעצמן" צילום: יאיר שגיא

עוד לפני כן, בשבוע שעבר, קיבל זוקמן פרס יוקרתי: הכלכלן הצעיר המוביל בצרפת. הנאום שנשא במעמד הענקת הפרס, בבנק המרכזי של צרפת, עלה לכותרות. "הכלכלן הצעיר המוביל בצרפת הוא אויב המערכת הפיננסית", הכריז אחד המגזינים העסקיים. אבל זוקמן מתעקש שהתיאור הזה לא קשור אליו. "רוב מה שנעשה במערכת הפיננסית הוא חוקי, לגיטימי ובעל תועלת חברתית. אבל יש גם פינות של המערכת שבהן מתרחשים דברים לא חוקיים, ולפעמים מזיקים", הוא מסביר. זוקמן מזכיר את שלל השערוריות שנחשפו בשנים האחרונות, מזיוף שער הריבית הבין־בנקאית בלונדון (הליבור), ועד שיווק משכנתאות שקריות בארה"ב. "כל האירועים האלה קרו ב־10-5 השנים האחרונות, והם חלק מהרקע למחקר שלי. אני מנסה להסביר שאם רוצים להבין ולצמצם את העלמת המס, לא צריך להתמקד במעלימי המס, אלא ב׳היצע׳ העלמת מס: בבנקים, במתווכים הפיננסים ובמתווכים המשפטיים, שמסייעים ולפעמים מוכרים העלמות מס. זה היה חלק ממה שאמרתי בנאום שלי".

"היו אנשים בתעשייה הפיננסית שחשבו שזה פוגעני", הוא אומר. "ולדעתי זו תגובה שגורמת לתעשייה עצמה להיראות רע. עליהם להכיר בכך שנעשו פעולות מנוגדות לחוק, ויש צורך בשינוי. זו פשוט האמת. כשאנשים מנסים להימנע מדיון, יש פיתוי לשים אחרים במסגרת: 'הוא אויב המערכת הפיננסית. הוא אנטי־קפיטליסט, אקטיביסט'. זה לא מי שאני. אני חוקר שמנסה להבין טוב יותר את נושאי אי־השוויון והמיסוי. עיקר הנאום שלי עסק במחקר העדכני שלי - בשאלה איך אפשר לשלב פתיחות כלכלית עם מיסוי נאות של החברות והאנשים שמרוויחים הכי הרבה מהגלובליזציה, כך שכולם ירוויחו. לדעתי, זה הנתיב היחיד שהוא בר־קיימא מבחינה פוליטית".

מציאות פרדוקסלית

"אני מנסה לבחון מה קרה ב־30 השנים האחרונות ולהבין מה היתה המשמעות בפועל של הגלובליזציה עבור החברות הרב־לאומיות", מציג זוקמן את המחקר הנוכחי שלו. "לפי צורת ההסתכלות הסטנדרטית, משמעות הגלובליזציה היא שחברות מעבירות את הפעילות שלהן - מטה או מפעלים - למקומות שבהם המסים נמוכים. ומדינות מתחרות מנסות למשוך אליהן את פעילות הייצור האמיתית של חברות באמצעות הורדת מסים". זה סיפור מוכר, זוקמן רואה בו רק בעיה אחת: זה לא מה שקורה במציאות.

"זה לא מה שעולה מהנתונים. מבחינה כמותית, התופעה החשובה יותר היא לא שחברות רב־לאומיות מעבירות את הפעילות הריאלית שלהן למקומות עם מיסוי נמוך - אלא שהן עושות תרגילי חשבונאות ומעבירות לשם ׳רווחי נייר׳. גוגל, למשל, רושמת רווחים של 20 מיליארד דולר בברמודה. זה לא ייחודי למגזר הטכנולוגיה. בכל המגזרים יש הסטה גדולה, והולכת וגדלה, של רווחים למקומות שבהם המסים נמוכים".

מה זה בעצם הסטה?

"הסטה אומרת שמייצרים במקום מסוים ויוצרים בו ערך: למשל, יש לחברה לקוחות, מפעלים ומטה בישראל, אבל על הנייר, נראה כאילו הרווחים שלה נרשמים בברמודה. זו הסטה".

"עצם הסטת הרווחים הוא דבר ידוע", ממשיך זוקמן, "והסברה היתה גם שמדובר בהיקפים גדולים. התרומה הגדולה של המחקר הנוכחי היא להגיד 'תראו, המידע המאקרו־כלכלי שזמין לנו מאפשר לכמת את זה. לא באופן מושלם, אבל כן יכול לתת מושג לגבי היקף התופעה'. והממצא הכמותי העיקרי שלנו הוא ש־40% מהרווחים של חברות רב־לאומיות מוסטים מלאכותית למקלטי מס. מדובר על כ־600 מיליארד דולר ברווחים כל שנה, שנרשמים במקומות כמו אירלנד, ברמודה, לוקסמבורג, סינגפור והונג קונג, ושם הם ממוסים בשיעורים מאוד נמוכים של אפס עד 10%".

ואיך הם הגיעו למספר הזה? "בחנו את הרווחים שעליהם הסניפים של חברות רב־לאומיות מדווחים בכל העולם, כולל במקלטי המס. במדינות שאינן מקלט מס, הסניפים האלה ירשמו רווח של 20 או 30 סנט על כל דולר ששולם כשכר לעובדים. אבל בסניפים באירלנד, בלוקסמבורג, במקלטי המס בקריביים או באסיה - על כל דולר שכר, החברות האלה רושמות 5, 6, 10 דולרים של רווחים. הן מדווחות על רווחיות גבוהה באופן קיצוני".

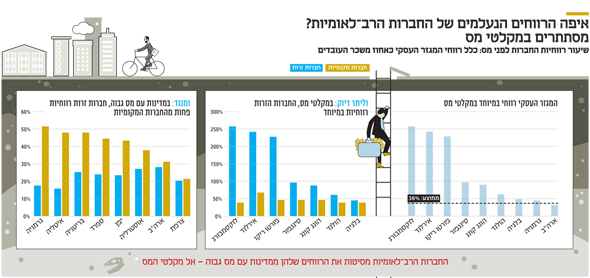

התוצאה, שניכרת היטב בגרפים של זוקמן, היא מציאות פרדוקסלית שבה הסניפים של תאגידי ענק בלוקסמבורג או באירלנד נהנים מרווחיות אדירה, אבל במפתיע, במדינות שכנות כמו בריטניה או גרמניה הם דווקא רווחיים פחות מהחברות המקומיות (ראו עמ' 28). "זה נותן אינדיקציה מאוד ברורה להסטה של רווחים ממדינות עם מס גבוה, למדינות עם מס נמוך".

"במחקר הנוכחי ביססנו את העובדה הזאת באופן הכי מקיף שניתן, והשתמשנו בה כדי לכמת את הרווחים שמוסטים. אנחנו נשענים על מידע שמפרסמים מקלטי המס, החברות הרב־לאומיות עצמן ומקורות אחרים, והנתון שהגענו אליו - 40% מהרווחים מוסטים".

ולהבדיל מהעלמות מס, כל זה חוקי.

"אני לא לגמרי מסכים. נכון שחברות רב־לאומיות לא מנסות להסתיר נכסים מרשויות המס. אבל בגדול, בכל חוקי המס יש סעיפי 'מהות כלכלית׳, שאומרים שבאופן עקרוני אי אפשר לקיים שלוחות במקומות מסוימים או לעשות עסקאות מסוימות, אם כל התפקיד שלהם הוא להימנע ממס. אם היו מיישמים זאת באופן קפדני, חברות כמו גוגל לא היו רושמת רווחי עתק בברמודה. כי אין לזה שום מהות כלכלית. אבל תאגידים רב־לאומיים עושים זאת, ולא בגלל שהם מפרים את החוק במובהק; הם מוציאים כל כך הרבה כסף, שהרבה רשויות מס ויתרו בפועל על להתמודד מולם באכיפת מס החברות".

"הבעיה", ממשיך זוקמן, "היא לא עם רשויות המס, אלא עם שיטת המיסוי. אנחנו נותנים לתאגידים תמריצים להעביר את הרווחים למקומות כמו ברמודה. הם ינסו לעשות זאת בכל הזדמנות, ומוכנים להוציא הרבה כסף לשם כך - כי לרשום רווחים בברמודה, שבה מס החברות הוא אפס, יוצר הרבה הכנסות עבורם. לא מדובר בהפרה טהורה של החוק, אבל זה גם לא לגמרי חוקי. זה אזור אפור שבו החברות הצליחו ליצור חוקים לעצמן ולגבור על רשויות המס".

האמריקאים מסיטים יותר

"רוב החברות הרב־הלאומיות מסיטות רווחים", אומר זוקמן. "אבל חברות אמריקאיות עושות את זה יותר מאחרות. זה מאוד ברור". תאגידי הענק האמריקאים ראויים לתשומת לב מיוחדת, והם זוכים למחקר נפרד של זוקמן, שמתחיל בתעלומה, או ליתר דיוק ב"חידה מאקרו־גלובלית קלאסית: למה חברות אמריקאיות כל כך רווחיות?".

זוקמן מסביר: "מהנתונים עולה שאחרי מס, שיעור ההחזר על הרווחים של חברות אמריקאיות בחו"ל הוא יותר מ־9% ב־50 השנים האחרונות - גבוה באופן יוצאת דופן בהשוואה בינלאומית. למה? אחד ההסברים הכי חשובים הוא שהן משלמות מעט מסים. והם משלמות מעט מסים בגלל שהן מסיטות הרבה מהרווחים שלהן למקלטי מס".

זוקמן מתעקש שהמדיניות האמריקאית דחפה לכך, ושפעם זה היה אחרת. בעבר, "אם סניף צרפתי של חברה אמריקאית שילם תמלוגים לסניף של החברה האמריקאית בברמודה - תשלום מאוד אופייני בהסטת מס - התשלום הזה היה ממוסה מיידית בארה"ב". במצב כזה היה פחות כדאי לחברות אמריקאית להסיט רווחים למקלטי מס. ואז, ב־1996, ארה"ב שינתה את המדיניות. "הגישה של הממשל האמריקאי היתה: 'עכשיו אפשר להזיז כסף בחו"ל למדינות עם מיסוי נמוך, ולא ננסה למנוע את זה'. כתוצאה, הסטת הרווחים של תאגידים אמריקאיים זינקה, והיום יותר מ־50% מהרווחים שלהם נרשמים במקומות עם מיסוי נמוך".

הסיפור הזה, אומר זוקמן, ממחיש עד כמה מדיניות חשובה. "הגלובליזציה לא דוחפת באופן טבעי להימנעות ממס, או לשיעורי מס נמוכים יותר. אנחנו מחליטים. זו בחירה פוליטית". אז מה היה הרעיון מאחורי שינוי המדיניות של ארה"ב ב־1996? זוקמן מעלה השערה: בעבר המסים שחברות אמריקאיות שילמו בחו"ל קוזזו מהמסים שהן היו חייבות בארה"ב. בשיטה הזאת האינטרס של ארה"ב, לפחות לכאורה, היה "לאפשר לחברות אמריקאיות לשלם פחות לממשלות זרות, כי זה אומר שהם ישלמו יותר מסים בארה"ב".

בפועל קרה דבר שונה לגמרי. ממשלת ארה"ב היתה אמורה למסות את הרווחים של החברות האמריקאיות ברגע שאלה יעברו את הים ויגיעו לאמריקה. אלא שזה לא קרה. "כשהחברות הרב־לאומיות גילו שהן יכולות להסיט רווחים, הן החלו לעשות את זה בהיקפים גדולים מאוד. אבל הן לא החזירו אותם לארה"ב - הן שמרו אותם באירלנד ובברמודה. וככל שנפח הרווחים האלה גדל, הן החלו לעשות לובי לחנינה ממסים. והן הצליחו".

רפורמת המס של נשיא ארה"ב דונלד טראמפ, שעברה בסוף השנה שעברה, מסביר זוקמן, קבעה שהתאגידים האמריקאיים חייבים להחזיר את הרווחים לארה"ב ולשלם עליהם מסים "אבל בשיעור מאוד נמוך, פחות מ־10% - בכלל לא מתקרב ל־35% שאמור היה לחול עליהם". אם במקור השאיפה של המדיניות האמריקאית היתה שהרווחים יגיעו לארה"ב, במקום למדינות אחרות, התוצאה בפועל אחרת לגמרי. "היתה חלוקה מחדש של הכנסות לטובת מחזיקי המניות של החברות הרב־לאומיות; אמנם רבים מהם הם אמריקאים, אבל רבים מהם מאירופה ומשאר העולם. ובעלי המניות האלה נוטים להיות עשירים".

ומה הלאה? לתאגידים אמריקאיים עדיין כדאי להסיט רווחים למקלטי מס?

"כן. כחלק מרפורמת המס, ארה"ב הפסיקה למסות את הרווחים הזרים של חברות אמריקאיות. אז כמובן שהן ירצו לטעון שכל הרווחים שלהן נרשמו מעבר לים. נכון, התקנות האמריקאיות נגד התחמקות ממס קובעות שרווחים עודפים בחו"ל ימוסו ב־10.5%. אבל זה חצי מ־21% (שיעור המס שהחברות ישלמו בארה"ב - א"פ). כך שלהבנתי, הרפורמה נותנת לתאגידים אמריקאיים תמריצים להסיט רווחים. אבל נחכה ונראה מה הנתונים יגידו".

ואם מרחיבים קצת את שדה הראייה, אומר זוקמן, "מה שברור הוא שבארה"ב מס החברות עומד על 21%, ועבור הרבה מדינות, להשית מס גבוה מזה של ארה"ב יהיה בלתי נסבל. לכן, תחרות המס צפויה לגדול. הרבה מדינות יתפתו להוריד את מס החברות מתחת ל־21%, וגם ארה"ב עשויה להוריד אותו נמוך מכך. אם נמשיך בנתיב הזה, ייתכן שבעוד 10 שנים שיעורי המס ברוב המדינות יהיו בין 0 ל־15%. זו אפשרות אמיתית, שהפכה ליותר סבירה עם רפורמת המס של טראמפ. אבל אני רוצה להדגיש שגם ההפך אפשרי. אם נשנה את האופן שבו ממסים תאגידים רב־לאומיים באופן שאני מציע, שיעורי מס החברות יכולים לעלות ל־30%, 40%, 50%. הכל ייתכן - מאפס ל־50%. זו בחירה פוליטית".

הפתרון: מיסוי נוסח קליפורניה

"יש פתרונות להתמודד עם בעיית הסטת הרווח", אומר זוקמן - וכבר יש לו תוכנית פעולה. במסגרתה, המדינות השונות בעולם יטילו מס על התאגידים הבינלאומיים בהתאם למכירות שלהם בתחומן. "ישראל, לדוגמה, יכולה להגיד שהיא משנה את האופן שבו מחושב בה בסיס המס. אם אפל, למשל, רושמת רווח של 100 מיליארד דולר על כלל הפעילות שלה בעולם, ו־10% מהמכירות שלה הן בישראל - אז רשות המסים בישראל תתייחס מעכשיו לאותם 10% כאילו הם נעשו בישראל - וזה מה שיוטל עליו מס".

"כך יהיה אפשר לשים קץ מיידית להסטת רווחים", מבהיר זוקמן. "הרי חברות לא יכולות לבצע מניפולציה של הרווחים הגלובליים שלהן - הן מדווחות עליהם לבעלי המניות. הן גם לא יכולות להזיז את הלקוחות שלהן מישראל לאיי קיימן. לכן, בתרחיש שאני מתאר, לא יהיה שום תמריץ לחברות לעבור למדינות עם שיעורי מס נמוכים. זה הפתרון הרדיקלי לבעיה הגדולה הזאת".

דונלד טראמפ קבע שהתאגידים האמריקאיים חייבים להחזיר את הרווחים לארה"ב צילום: רויטרס

דונלד טראמפ קבע שהתאגידים האמריקאיים חייבים להחזיר את הרווחים לארה"ב צילום: רויטרס

מדיניות כזאת תבטל את הצורך בתחרות מס בין המדינות: "במסגרת התחרות כל מדינה מנסה לגרום לחברות להעביר את פעילות הייצור הריאלית שלהן אליה. אבל במתווה המוצע, המקום שבו מתבצע הייצור הופך לא רלבנטי. הדבר היחיד שמשנה הוא כמה החברה רווחית, ומה מיקום הלקוחות שלה. זה הרעיון הכי חשוב שאני מנסה לקדם, כי הוא מאפשר שילוב כלכלי מלא, גלובליזציה ופתיחות - עם מיסוי של תאגידים רב־לאומיים. בשיטה כזאת אפשר להטיל מסי חברות של 30%, 40% – שיעורים שכבר היו בעבר, לאורך זמן רב. כך אפשר יהיה לוודא שכשהחברות האלה מרוויחות הרבה, הודות לגלובליזציה, הן גם ישלמו הרבה. ברווחים מהמסים האלה נוכל להשתמש כדי להוריד את המסים ולהגדיל את ההכנסות של האנשים שלא הרוויחו עד כדי כך מהגלובליזציה".

"ואנחנו יודעים שזה יכול לעבוד", זוקמן מבקש להוסיף. "זה מה שעושות המדינות בתוך ארה"ב. לרוב המדינות בארה"ב, כמו קליפורניה או ניו יורק, יש מס חברות משלהן. והדרך שבה מחשבים את המס בקליפורניה או ניו יורק הוא להתחיל מהרווחים של חברות בכלל ארה"ב ואז לומר, 'אם קוקה־קולה עשתה 10% מהמכירות שלה בקליפורניה, נמסה בקליפורניה 10% מההכנסות שלה'. זה עובד כך הרבה מאוד זמן, ועובד היטב".

ומדינה בודדת, כמו ישראל, יכולה ליישם לבד את התוכנית שאתה מציע?

"כן. מחר ישראל יכולה לומר 'ככה אנחנו מחשבים את בסיס המס בישראל'. היא לא צריכה הסכמה מאירלנד, מלוקסמבורג או מאף אחד".

למה לא עושים את זה היום?

"זה רעיון חדש יחסית, וגם הבעיות שאני מתאר במחקר שלי הן חדשות יחסית. הסטת רווחים הפכה לתופעה משמעותית מבחינה כמותית רק מתחילת המאה ה־21. זה לוקח קצת זמן. אנחנו רגילים לעושת דברים בשיטה שבה עושים אותם כרגע, אבל אין סיבה טובה להמשיך איתה".

בישראל, אני אומר לזוקמן, אפשר למצוא חברות כמו גוגל, שלכאורה מפעילה פה את שירותיה מהסניף שלה באירלנד, באופן דומה למציאות שהוא מתאר. ומנגד, יש פה גם חברות כמו אינטל, שבאמת מקימות כאן מפעלים ומקבלות בתמורה הטבות מס. לכאורה, זה ההסבר שהוא דוחה.

"אני רוצה לחזור לשאלה על הסיבה שמדינות לא מבצעות חלוקה לפי מכירות, כמו שתיארתי", מגיב זוקמן. "קרוב לוודאי שההסבר הכי סביר הוא שכל המדינות, כולל ישראל, ארה"ב וצרפת, מרגישות שהן הצליחו למצוא לעצמן נישה טובה בגלובליזציה. הן מרגישות שבאמצעות מתן כמה תמריצים למגזר כזה או אחר, הן הצליחו למשוך אליהן פעילות כלשהי, ומצבן בסדר. ובגלל זה הרבה מדינות נרתעות משינוי. ישראל אומרת 'יש לנו כאן את אינטל', בצרפת נותנים תמריצים למו״פ אז יש לנו הרבה מו״פ, בדנמרק יש חברות ספנות. לכולם יש הרגשה שמצבם טיפה טוב יותר משל אחרים. אבל במציאות זה בדיוק להפך. כל מדינה מפסידה הרבה הכנסות ממסים בגלל הסטת רווחים למקלטי מס. יש הרי הרבה סיבות טובות לחברות כמו אינטל להיות במדינה כמו ישראל. יש כאן כוח עבודה מיומן ותשתיות, וזה מה שצריך להניע החלטות של חברות רב־לאומיות לגבי המיקום שלהן".

"ברפורמת המסים שאני מתאר, חברות יקבלו החלטות על מיקום הפעילות שלהן בדיוק לפי השיקולים האלה - האם יש במדינה כוח עבודה מיומן, האם יש תשתית טובה. שיקולי מסים יהפכו ללא רלבנטיים לגמרי, וזה יהיה שיפור בהשוואה לסטטוס קוו הנוכחי", הוא מסכם. "תמיד תהיה תחרות בין אומות, אבל לפחות זה יהיה מירוץ לצמרת. 'בוא נהיה המדינה עם התשתית הטובה בעולם'. 'בוא נהיה המדינה עם כוח העבודה הכי טוב בעולם' - ולא 'בוא נהיה המדינה עם שיעור המס הכי נמוך'".