בלעדי לכלכליסט

אנטרופי על האמריקאיות: "ממשל תאגידי גרוע, מגמות דירוג שליליות וקרבה להפרת התניות"

דו"ח פנימי של חברת הייעוץ למוסדיים, שמוצג כיום בפגישות סגורות עם מוסדיים, חושף תמונה מדאיגה, שלפיה חלק ממסיבות גיוסי החוב של חברות הנדל"ן האמריקאיות בתל אביב עלולות להסתיים בדמעות

דו"ח פנימי של אנטרופי לדירוג חברות הנדל"ן האמריקאיות שגייסו חוב בישראל, חושף תמונה מעוררת דאגה. לפי הדו"ח, שמוצג בימים אלה בפגישות סגורות עם מוסדיים, ואשר הגיע לידי "כלכליסט", חברות אלה מאופיינות בממשל תאגידי שלילי.

- המסר של גואטה חזק, לא בטוח שגם התוצאות

- אנטרופי תומכת בשכר טרחה אסטרונומי לאשת בעל השליטה באאורה

- אנטרופי מציגה חוות דעת התומכת במיזוג בין מזרחי טפחות ואגוד

עיקר הממצאים שמציגה חברת הייעוץ למוסדיים, מלמדים על עסקאות בעלי עניין בעייתיות; חולשה במבנה הדירקטוריון בחלק מהחברות; ובחלקן נושאי משרה שכפופים למנכ"ל החברה מכהנים בו זמנית כחברים בדירקטוריון. הדו"ח מצביע על ריבוי בני משפחה המועסקים בחברות הללו, שקיפות נמוכה ואפילו טעויות בדו"חות הכספיים. מעל כל אלה מרחף שיעור אחזקה נמוך בנכסים עצמם והיעדר של מדיניות דיבידנד ברורה במספר גדול של גופים.

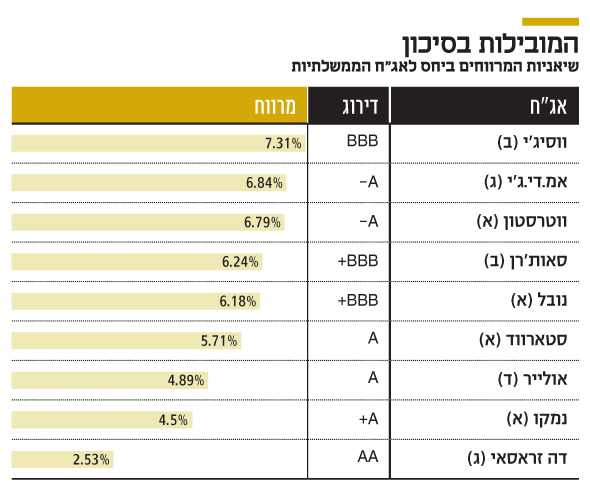

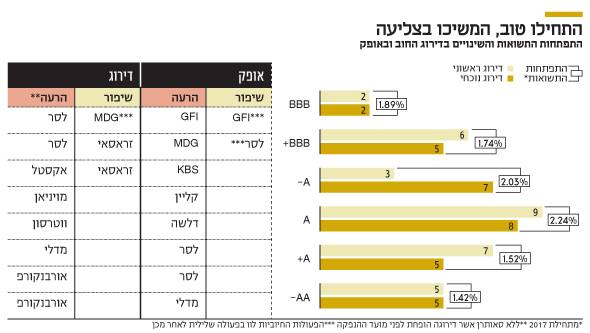

באנטרופי מנתחים את הפעולות השונות שביצעו חברות דירוג האשראי לחברות הנדל"ן האמריקאיות, ומשם עולה תמונה שאינה מחמיאה גם לחברות הדירוג. מתוך 21 פעולות לשינוי הדירוג, בין אם מדובר בהעלאת או הורדת דירוג ובין אם מדובר בשינוי אופק הדירוג, 16 פעולות היו שליליות – מחציתן נגעו להפחתת דירוג ומחציתן להורדת אופק הדירוג. רק 5 פעולות היו חיוביות — מתוכן 3 פעולות שונו לאחר מכן לרעה.

102 סבבי גיוס מ־2008

בעשר השנים האחרונות 33 חברות נדל"ן אמריקאיות גייסו חוב בתל אביב. מתוכן 32 הן חברות פעילות, ואחת, אורבנקורפ הקנדית פשטה רגל ב־2016 ופעילותה הופסקה דבר שגרם לעצירה של חצי שנה בגיוסי החוב האמריקאיים. חברות אלה גייסו חוב ברוטו בהיקף מצטבר של 27.3 מיליארד שקל, ומתוך סכום זה נסחרים כיום 23.7 מיליארד שקל, שמהווים 16.2% מכלל החוב הקונצרני בבורסה של תל אביב. עיקר הירידה בהיקף החוב נובע מהחלפת סדרות אג"ח ומיעוטו בלבד מפירעון מלא של סדרות אג"ח ישנות.

בסך הכל ביצעו החברות האמריקאיות שמאוגדות באיי הבתולה 102 סבבי גיוס בשוק ההון הישראלי. כאשר מתוך 33 החברות המגייסות, 19 חזרו וביצעו סבבי גיוס נוספים מעבר להנפקה הראשונית שביצעו בתל אביב. החברות הוותיקות ביותר הן לסר שנמצאת כבר 10 שנים בשוק ההון הישראלי וזראסאי שגייסה לפני 5 שנים. חובן של שתי חברות אלה מהווה 11% מסך החוב שבמחזור בקרב החברות המדוברות, כאשר מתוך סך כל הגיוסים (כלל החוב ברוטו) מדובר בנתח של 18%. לסר וזראסאי ביצעו 22 סבבי גיוסים מתוך כלל הסבבים של חברות הנדל"ן האמריקאיות השונות. 82% מהחברות האמריקאיות שגייסו חוב לראשונה בתל אביב עשו זאת בין השנים 2014 ו־2017, שהיתה גם שנת השיא עד כה מבחינת היקפי הגיוס.

גורמים בענף מציינים כי בשבועות האחרונים נוצר מצב של קיפאון בענף, שחלקו מוסבר בפדיונות המתמשכים בקרנות הנאמנות המסורתיות, בקצב של מיליארד שקל בחודש. באנטרופי מודעים למגמה המדוברת בענף ומציינים כי כמה חברות שמתכננות גיוסי חוב נמצאות בשבועות האחרונים בפוזיציה של המתנה לשיפור בתנאי השוק. 82% מהחברות שגייסו חוב לראשונה בתל אביב עשו זאת בין 2014 ל־2017, שהיתה שנת השיא עד כה מבחינת היקפי הגיוס.

צניחת דירוג האשראי

בחינה מעמיקה יותר של אופי דירוגי האשראי על פני השנים האחרונות מלמד על התבגרות העוסקים בתחום ועל ירידת האמון של חברות הדירוג במגייסות. החוב בקבוצת ה־-A זינק ב־16%, בעיקר בשל החברות לסר ואקסטל שהסיטו את נקודת הכובד בענף לכיוון נמוך יותר. מנגד, ביתר קבוצות הדירוג ירד שיעור החוב ביחס לחוב הכולל. בקבוצת -AA ירד היקף החוב בשיעור של 3%, בקבוצת +A ירד החוב ב־4%, בדירוג A — החוב ירד ב־7% ובדירוג +BBB החוב ירד ב־2%.

כשהענף, כך נראה מתמרכז יותר לכיוון דירוג -A. כיום לפי הדירוג הנוכחי שמונה מתוך 32 החברות מדורגות בקבוצת ה־A, שבע חברות מדורגות בקבוצת ה־-A. בדירוגים -AA ו־+A נמצאות חמש חברות בכל אחד. ובדרגות נמוכות יותר, +BBB ו־BBB מדורגות חמש ושתי חברות בהתאמה. מצב זה לא דומה כלל לדירוג הראשוני שקיבלו אותן חברות בתחילת הדרך. אז, 37.5% מכלל החברות דורגו בקבוצות +A ו־-AA. בדירוג A היו תשע חברות, בדירוגים +BBB ו־-BBB דורגו ביחד שמונה חברות ובדירוג -A היו חמש חברות.

| |||

מבחינת היקפי החוב הנסחרים כיום, כלומר לאחר שחלק מהחוב כבר נפרע, בין אם באמצעות פדיון של סדרות ישנות או בדרך של גיוס סדרות חדשות לצורך פירעון סדרות עבר, הרי שמתוך חוב כולל של 23.7 מיליארד שקל, חל זינוק חד ביותר של 257% בהיקף החוב של קבוצת ה־-A שנאמד ב־5.4 מיליארד שקל, כאשר במועד הראשוני של דירוג החוב רק 1.5 מיליארד שקל מהחוב הכולל שויך לקבוצה זו. עוד עולה כי 15.1 מיליארד שקל – 64% מכלל החוב הסחיר של החברות כיום – כמעט שני שלישים ממנו מדורגים ב־A ומטה, זאת בעוד שבמועד ההנפקה של החוב היה מדובר ב־57% מהחוב הכולל. 21.1% מהחוב הכולל (5 מיליארד שקל) היו מדורגים -A ומטה במועד הדירוג הראשוני של החברות השונות. כיום, עלה היקף החוב של דירוגים אלה ל־66% מהחוב הכולל, ל־8.3 מיליארד שקל. שיעור החוב שדורג ברמה הגבוהה ביותר בקרב חברות הנדל"ן האמריקאיות, -AA, ירד ב־14.6% מבחינת היקף הסכום בין הדירוג הראשוני לדירוג הנוכחי.

| |||

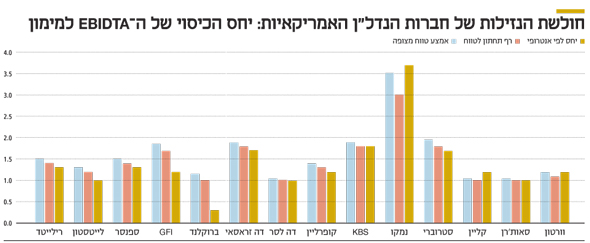

השליש הלא מחמיא

לפי אנטרופי, 10 חברות שמהוות שליש מבין חברות הנדל"ן האמריקאיות התקרבו מדי להתניות הפיננסיות שנתנו בשטרי הגיוס במועדי ההנפקות, כאשר חצייה של התניות אלה עשויה לחייב שינויים בתנאי האג"ח. באחת החברות שנמצאה בהן קרבה – לייטסטון – שהתקרבה לסף ההתניה של יחס חוב נטו ל־CAP נטו, בוצע שינוי בשטר. באחרות – אולייר, אמ.די.ג'י, זראסי, קליין, קופרליין וג'י.אפ.אי – לעתים נפרעו סדרות בפירעון מוקדם מלא או חלקי. אנטרופי מצאה עוד כי יחסי הנזילות של חברות הנדל"ן מעוררים לא אחת שאלות מטרידות.

"באופן כללי קיימת חולשה ביחס כיסוי הריבית, כאשר בחברות רבות יחס כיסוי הריבית נמוך מהיחס התואם את הדירוג ואף את צפי חברת הדירוג", מציינים באנטרופי. המציאות בפועל בחברות הללו היא שהרווחיות, שיעור ה־EBITDA ביחס לעלויות המימון, נמוך בדרך כלל מהצפוי. עניין אחר שנמצא הוא מגמה שלפיה תשואת הרווח התפעולי הנקי – ה־NOI – של חברות הנדל"ן האמריקאיות נמוך, לפעמים באופן משמעותי, ביחס לשיעורי ההיוון שנקבעו לנכסים במודלים של הערכות השווי שלהם. מצב זה, נובע לפי אנטרופי ממגמה של שערוכי יתר שבה חברות הנדל"ן מעלות את שווי הנכסים שלהן, כאשר בפועל התשואה עליהם לא משתנה באותו קצב ולכן עשויה שלא להספיק לשירות החוב.

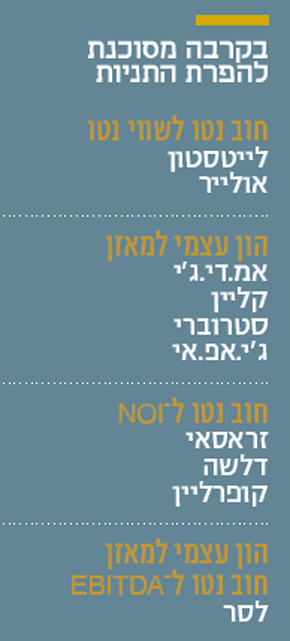

ככלל, התפתחות התשואות של כלל סדרות האג"ח של חברות הנדל"ן האמריקאיות זינקה באופן מעורר דאגה. מאז פברואר האחרון עלתה התשואה השנתית הממוצעת והכוללת על איגרות החוב מ־3.6% בממוצע ל־5.4% בממוצע. ההפרש בין התשואה כיום למינימום שנרשם בתקופה הזאת נאמד בהפרשי תשואה של 1.72%, שיעור גבוה למדי בתקופה של כמה חודשים. הזינוק החד ביותר במרווחי התשואה היה באג"ח מקבוצת ה־A, שם חלה קפיצה של 2.24% בתשואה ביחס למינימום שנרשם בפברואר האחרון, לתשואה שנתית של 5.5%. השוואת המרווח של אג"ח חברות הנדל"ן האמריקאיות למרווח שבו נסחרות האג"ח של מקבילותיהן הישראליות, על פני מח"מים משתנים, מלמדת שהאמריקאיות מוענשות בדרך כלל באופן ברור והמרווח שלהן מעל האג"ח הממשלתיות גבוה במידה רבה במיוחד בדירוגים הגבוהים. כך למשל בדירוג AA יש פער של 2.5%-2% על פני המח"מ הרלוונטי עבורן שנמצא בין 4.5 לקצת מעל ל־5 שנים.

"ירידת המחירים ועליית התשואות עשויה ללמד על שינוי בתפישת הסיכון של המשקיעים ביחס לקבוצת החברות האמורות", נכתב בדו"ח. המסקנות של אנטרופי מלמדות שהשוק, מצד אחד, כבר "העניש" את החברות האמריקאיות השונות, כלומר התשואות עלו והשוק החל להיסגר בפני גיוסים חדשים, כאשר המגמה כיום היא לדרוש בטוחות עבור הגיוסים הבאים. מצד שני, חרף הענשת השוק, נראה כי מוקדם להספיד את אנשי העסקים האמריקאים שבאים לגייס חוב בישראל, ועוצרים בדרך בטיסה לרישום עסקיהם באיי הבתולה הבריטיים.