משולש הברמודה שיעלים את ביטוח ישיר

חוק הריכוזיות מחייב את משפחת שנידמן למחוק אחת מהחברות בפירמידה עד סוף 2019; אם תנסה לקפל את צור שמיר היא עשויה להוציא מהכיס פרמיה של יותר מ־350 מיליון שקל למיעוט; מנגד, מיזוג קומת הביניים של ביטוח ישיר על אחזקותיה, לתוך צור שמיר, מסתמן כפתרון זול שהמימון שלו עשוי להגיע מבנק לאומי

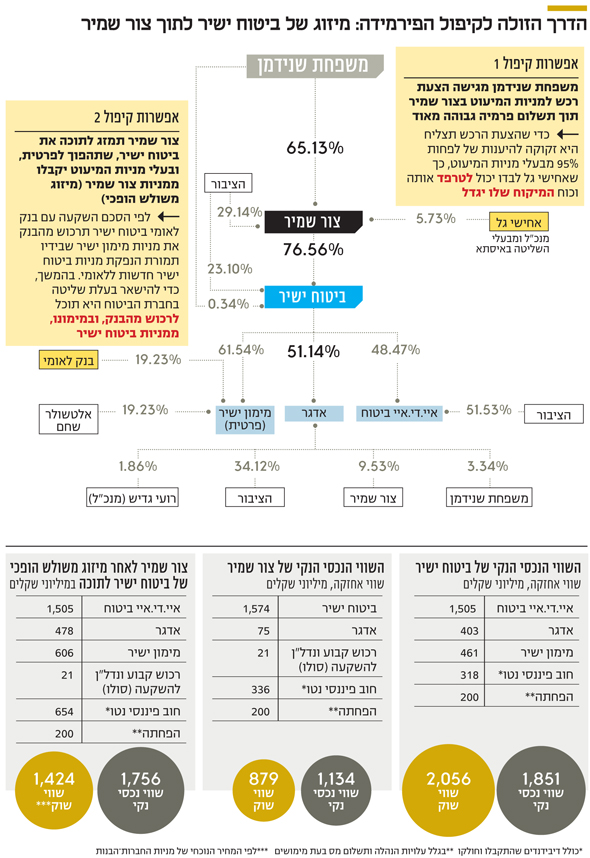

שעון החול של חוק הריכוזיות מתקתק, ואיתו גובר הלחץ על משפחת שנידמן לקפל את הפירמידה שלה, ולבחור איזו מהחברות הציבוריות, צור שמיר או ביטוח ישיר, תהפוך לחברה פרטית ותימחק מהמסחר בבורסה. צור שמיר היא הקומה העליונה בפירמידה והיא שולטת בביטוח ישיר שבקומה השנייה, כשזו האחרונה שולטת בקומה השלישית שבה מצויות איי.די.איי ביטוח ואדגר הציבוריות ומימון ישיר הפרטית.

- השוק מתמחר את ביטוח ישיר ב-13% יותר מהערכת השווי העדכנית של הקבוצה

- לאומי פרטנרס נפרדת ממימון ישיר עם תשואה של 300% ב-5 שנים

- הנפקת מימון ישיר מתעכבת - שווייה זינק ל־660 מיליון שקל

משפחת שנידמן מחזיקה ב־65.13% מצור שמיר. אחישי גל המנכ"ל מחזיק – ישירות ובאמצעות איסתא שבשליטתו – ב־5.73% מהחברה ואילו הציבור מחזיק ב־29.14% הנותרים. משפחת שנידמן יכולה, לכאורה, לשטח את השכבה של צור שמיר באמצעות הצעת רכש מלאה למניות, אך כדי שהצעת הרכש תצליח, היא זקוקה להיענות של לפחות 95% מבעלי מניות המיעוט בצור שמיר, כך שגל אחישי לבדו יכול לטרפד את הצלחת הצעת הרכש. מצב זה יחייב את משפחת שנידמן לשלם פרמיה מהותית למיעוט בצור שמיר ולהוציא מהכיס יותר מ־350 מיליון שקל, דבר שהופך את אפשרות ההשטחה הזו לסבירה פחות. מהלך זה עשוי להתבצע רק אם מניית צור שמיר תהיה זולה מהותית יחסית לשווי שנגזר לה משווייה של ביטוח ישיר, אז הצעת רכש תכלול פרמיה גבוהה יחסית על מניית צור שמיר, שתהווה פרמיה צנועה בלבד יחסית לשווייה הנכסי הנקי.

סכנת אירועי מס

צור שמיר שולטת (76.56%) בביטוח ישיר. יתר האחזקות מתפלגות בין הציבור (23.1%) ומשפחת שנידמן (0.34%) ישירות. להערכתנו, השטחת הפירמידה של צור שמיר תיעשה באמצעות מחיקתה של ביטוח ישיר מהמסחר מכיוון שניתן לבצע זאת בלי להכניס כסף חיצוני. המחיקה יכולה להתבצע באמצעות רכישה עצמית של מניות המיעוט או באמצעות מיזוג משולש הופכי של ביטוח ישיר לתוך צור שמיר. שתי אפשרויות אלו לא צפויות ליצור אירוע מס ולכן שתיהן סבירות.

לכאורה, קיימת אפשרות נוספת שלפיה ביטוח ישיר תרכוש את מניות המיעוט בחברה בתמורה לתמהיל מסוים של מניות החברות־הבנות שלה (איי.די.איי ביטוח, אדגר ומימון ישיר). אך אפשרות זו לא סבירה כי היא תיצור אירוע מס שבו ביטוח ישיר תשלם מס על ההפרש שבין שווי השוק של האחזקות לבין שוויין לצורכי מס. כך גם האפשרות שבה יבוצע מיזוג משולש הופכי שבו צור שמיר תהפוך לחברה פרטית (בעלי מניות המיעוט של צור שמיר יקבלו תמורתן מניות של ביטוח ישיר) סבירה פחות מכיוון שרשות המסים עשויה לראות במהלך אירוע מכירה של מניות ביטוח ישיר שיוביל לתשלום מס מהותי.

אחרי שגנזה מהלך להנפקת מניות שלה לקבוצה בראשות בנק לאומי, חתמה ביטוח ישיר באוגוסט הסכם השקעה עם הבנק, שלפיו ביטוח ישיר תרכוש את מניות מימון ישיר שבידיו (19.23%) תמורת הנפקת מניות חדשות ללאומי. מניות אלו יהיו חסומות עד לסוף 2019 כדי שלא להקשות את מחיקת ביטוח ישיר. יחס התמורה בהסכם נקבע לפי שווי של 750 מיליון שקל למימון ישיר ו־1.9 מיליארד שקל לביטוח ישיר, ולפיו לאומי יקבל 7.2% מביטוח ישיר. בעסקה יש מנגנוני התאמות רבים שיכולים להעלות את כמות המניות שלאומי יקבל. ההתאמה העיקרית מבטיחה ללאומי מניות ביטוח ישיר בשווי של 55% מההפרש שבין השווי שייקבע למימון ישיר לבין שווייה בעסקה (750 מיליון שקל), אך תחת מגבלת שווי של מיליארד שקל. השלמת עסקה זו עדיין תלויה בקיומם של כמה תנאים מתלים.

סכנת אובדן השליטה

ב־17 בספטמבר רכשו חברות פרטיות שבבעלות משפחת שנידמן 1.09% ממניות צור שמיר ובכך ירד שיעור אחזקות הציבור בצור שמיר אל מתחת ל־30%. אם מצב זה יימשך עד לסוף השנה, מניית צור שמיר תצא בפברואר 2019 ממדדי ת"א־125 ות"א־90 ותיכנס למדד צמיחה. רכישת מניות צור שמיר בידי משפחת שנידמן מבליטה את האפשרות שמניות צור שמיר ייקחו חלק בקיפול שכבה בביטוח ישיר. כאמור, ניתן לבצע מיזוג משולש הופכי שבו המיעוט בביטוח ישיר יקבל ממניות צור שמיר שתחזיק ב־100% מביטוח ישיר שתהפוך לפרטית. מהלך זה ידלל מהותית את האחזקה של משפחת שנידמן בצור שמיר. דילול זה בעייתי מכיוון שכדי לשמור על שליטה בחברת הביטוח, נדרשת המשפחה לאחזקה של 50% מהחברה, אך ייתכן שתהיה הקלה בדרישה זו אם יתקבל אישור מהמפקחת על הביטוח להיתר שליטה שיסתפק ב־45% בלבד.

אם המיזוג יתבצע לפי שוויין הנוכחי של ביטוח ישיר וצור שמיר, אזי בעלי מניות המיעוט של ביטוח ישיר יקבלו 35 מיליון מניות (54.8%) של צור שמיר, שיהוו 35.4% מהחברה הממוזגת ומשפחת שנידמן תחזיק ב־42.6% מהחברה הממוזגת – מעט מתחת לסף הנדרש לשמירה על השליטה. בתרחיש הסביר שהעסקה עם לאומי תושלם, יפחת שיעור האחזקה של השנידמנים ל־40.7% מהחברה הממוזגת. שיעור האחזקה בתרחיש זה יהיה תלוי ביחס המיזוג שייקבע בין החברות, ואשר סביר שייתן פרמיה קטנה לטובת ביטוח ישיר, ולכן שיעור האחזקה הצפוי יקטן במעט. רכישה של 5 מיליון מניות צור שמיר על ידי משפחת שנידמן (בעלות של כ־70 מיליון שקל), או של 1.7 מיליון מניות ביטוח ישיר בעלות זהה, או של שילוב בין השתיים, תוכל לאפשר למשפחה לבצע את המיזוג המשולש ההופכי ולהישאר בעלת שליטה מבלי לשלם פרמיה גבוהה לבעלי מניות המיעוט של ביטוח ישיר.

בעלי השליטה יכולים להשיג אחזקה זו בכמה דרכים: רכישה ישירות מבנק לאומי של חלק ממניות ביטוח ישיר שהבנק יקבל עם השלמת העסקה, ואז גם מימון הרכישה יוכל להגיע מהבנק; הגדלת אחזקותיהם בצור שמיר או בביטוח ישיר באמצעות רכישות הדרגתיות של מניות בשוק, או באמצעות הצעת רכש חלקית למניות צור שמיר או ביטוח ישיר – שתדרוש פרמיה נמוכה בהרבה מהצעת רכש מלאה), או באמצעות הנפקת זכויות של אחת משתי החברות שתתבצע במחיר הגבוה במעט ממחיר המניה בשוק, ואז רק בעלי השליטה יזרימו כסף לתוך החברה ושיעור האחזקה שלהם יגדל. לכן התרחיש של מיזוג משולש הופכי של ביטוח ישיר לתוך צור שמיר הוא האפשרות הסבירה יותר כעת לקיפול השכבה של ביטוח ישיר.

איי.די.איי ביטוח

צור שמיר וביטוח ישיר הן, כאמור, חברות אחזקה ששוויין נובע משווי אחזקותיהן. הצורך בקיפול שכבה משפיע על מחיר המניות שלהן מכיוון שבעלי מניות המיעוט יכולים בתרחיש חיובי לזכות בפרמיה בעת קיפול השכבה, ובתרחיש השלילי לשלם פרמיה אם החברה שתימחק מהמסחר תהיה החברה השנייה. הנכס העיקרי של ביטוח ישיר הוא השליטה באיי.די.איי ביטוח שמתמחה בתחום הביטוח הכללי שמהווה 80% מהפרמיות שהיא מקבלת, כאשר ביטוח הרכב מהווה את עיקר ההכנסות מתחום זה. בנוסף, 11% מהפרמיות מגיעות מתחום ביטוח החיים ומחיסכון לטווח ארוך, ו־9% מגיעות מתחום ביטוח בריאות.

ההתמקדות בביטוח הכללי מובילה ליציבות רבה יותר בתוצאות ולתלות נמוכה יותר שלהן בשוק ההון יחסית לחברות הביטוח שמתמקדות בביטוח חיים ובחיסכון לטווח ארוך. הרווח הכולל של איי.די.איי בינואר־יוני 2018 עמד על 104 מיליון שקל. ההתמקדות בביטוח רכב מובילה לכך שדרישות הלימות ההון מהחברה נמוכות, ולכן היא מחלקת חלק ניכר מרווחיה כדיבידנד.

מניית איי.די.איי ביטוח היא אחת הגדולות במדד ת"א־90, עם סחירות גבוהה ותמחור יעיל יחסית שלדעתנו משקף היטב את שווי החברה.

הנדל"ן המניב של אדגר

לבד מעסקי הביטוח והמימון, לביטוח ישיר יש גם פעילות נדל"ן באמצעות אדגר שבה היא מחזיקה (51.14%). גם צור שמיר ומשפחת שנידמן מחזיקות ישירות באדגר בנתחים של 9.53% ושל 3.19% בהתאמה. אדגר משקיעה בנדל"ן מניב ועיקר נכסיה נמצא בקנדה, ישראל ופולין, ובנוסף יש לה שלושה נכסים בבלגיה. הנכס הבולט של החברה בישראל הוא מגדל אדגר 360 שבתל אביב, עם שיעור תפוסה של 93%. החלק המניב של מתחם זה יצר NOI של 12.2 מיליון שקל ברבעון השני, כאשר הנכס רשום במאזן בשווי 771 מיליון שקל שמשקף תשואת NOI של 6.3% בשנה.

מוקי שנידמן

מוקי שנידמן הנכס העיקרי בשלבי הקמה של החברה בישראל הוא מגדל C במתחם אדגר 360 שרשום במאזן בשווי של 174 מיליון שקל, והעלות הנדרשת להשלמתו היא 69 מיליון שקל. ה־NOI הצפוי באכלוס מלא של הפרויקט, ברבעון הראשון של 2019, הוא של 20-19 מיליון שקל, שמשקף תשואה גבוהה של 8% על שווי הנכס במאזן בתוספת ההשקעה הצפויה להשלמתו. לכן, אם המגדל יגיע לתפוסה מלאה, צפוי שיערוך כלפי מעלה של שווי הנכס. נקודת חולשה של אדגר היא שיעור תפוסה נמוך (84%) בנכסים בפולין, מה שהביא את החברה להסב חלק מהמשרדים לחללי עבודה משותפים.

שווי השוק של אדגר הוא 788 מיליון שקל כשההון העצמי המיוחס לבעלים עומד על מיליארד שקל. הנכסים העיקריים במאזן הם נדל"ן להשקעה בשווי 3.75 מיליארד שקל, נדל"ן להשקעה בהקמה בשווי 174 מיליון שקל ו־353 מיליון שקל במזומנים ופיקדונות. מנגד יש לה התחייבויות של 3.1 מיליארד שקל לבנקים ולמחזיקי אג"ח. מדובר במינוף גבוה יחסית לחברות נדל"ן מניב אחרות הנסחרות בת"א־90, ויש לחברה רגישות לעליות ריבית אפשריות בישראל, קנדה ופולין. מכפיל ההון של אדגר, 0.78, נמוך יחסית למכפילי הון של חברות מקבילות, והשווי שלפיו היא נסחרת משקף את מצבה הפיננסי.

השווי של מימון ישיר

הפעילות הפרטית העיקרית (61.54%) של ביטוח ישיר היא מימון ישיר, לצדם של בנק לאומי ואלטשולר שחם שכל אחד מהם מחזיק ב־19.23% ממנה. מימון ישיר שמספקת אשראי לציבור, תוך התמקדות באשראי לרכישת כלי רכב, מציגה צמיחה מהירה בהיקף ההלוואות החדשות שהיא נותנת. נכון לסוף יוני, תיק ההלוואות שלא הומחו לצדדים שלישיים עמד על 1.62 מיליארד שקל. בנוסף, החברה העבירה הלוואות בהיקף של 4.7 מיליארד שקל לצדדים שלישיים, שאותן היא מנהלת תמורת דמי ניהול. מימון ישיר רשמה בינואר־יוני הכנסות ורווח לפני מס של 275 מיליון שקל ו־79 מיליון שקל בהתאמה, שכללו רכיב חד־פעמי של 21 מיליון שקל. ברבעון השני, שלא כלל הכנסות חד־פעמיות, ההכנסות והרווח לפני מס עמדו על 127 מיליון שקל ו־21 מיליון שקל בהתאמה. הרווחיות ברבעון זה הושפעה לרעה מהוצאות מימון גבוהות של 17 מיליון שקל (לעומת 6 מיליון שקל ברבעון הראשון), ולכן גם רבעון זה לא מייצג את הרווחיות השוטפת של הפעילות. לאור הרווחיות הגבוהה ושיעורי הצמיחה הגבוהים, אנחנו מעריכים שהשווי שניתן למימון ישיר בעסקה עם לאומי (750 מיליון שקל) הוא סביר, ואף ייתכן שפעילות זו תשיג שווי גבוה יותר בהנפקה אפשרית עתידית שלה.

השווי של ביטוח ישיר

שווייה של ביטוח ישיר מתבסס על ההפרש שבין שווי אחזקותיה בניכוי עודף ההתחייבויות הפיננסיות שלה ועלות הפעלת חברת האחזקות. הוצאות הנהלה וכלליות של ביטוח ישיר (סולו) גבוהות ב־6 מיליון שקל מדמי הניהול שהיא מקבלת מהחברות־הבנות. בנוסף, למימון ישיר הוצאות הנהלה וכלליות נוספות של 6 מיליון שקל שגם הן מחייבות הפחתה מסוימת מהשווי הנכסי הנקי של ביטוח ישיר. שווי האחזקה באיי.די.איי ביטוח במאזן – 221 מיליון שקל – נמוך ביותר מ־80% משווי השוק שלה בעוד להערכתנו השווי שלה יותר מכפול משווייה במאזן.

מהלך של מכירת מניות איי.די.איי או מימון ישיר צפוי להוביל לתשלום מס מהותי, לכן בתמחור מניית ביטוח ישיר יש צורך לבצע הפחתה נוספת, בהיקף לא ידוע, משווייה הנכסי הנקי. נתון נוסף שמשפיע על תמחור חברת האחזקה הוא הוצאות המימון הגבוהות של ביטוח ישיר (סולו) שעומדות על 33 מיליון שקל בשנה, בעיקר בגלל אג"ח שקלית בהיקף 700 מיליון שקל שנושאת ריבית של 4.6% שהחברה הנפיקה ביולי 2016.

בפועל אנחנו רואים שמניית ביטוח ישיר נסחרת בשווי הדומה לשווי אחזקותיה ללא ביצוע הפחתות בגלל עלויות הנהלה וכלליות ושיקולי מס. כלומר, אין לה דיסקאונט שמאפיין חברות אחזקה דומות. הסיבה לכך נעוצה בתקווה של המשקיעים שמהלך קיפול השכבה של ביטוח ישיר יכלול פרמיה על השווי הנכסי הנקי שלה. בתרחיש שבו תתבצע הצעת רכש מלאה מוצלחת למניות צור שמיר לא יהיה צורך לבצע הצעת רכש למניות ביטוח ישיר, וצפויה ירידה חדה במחיר מניית ביטוח ישיר כך שיווצר דיסקאונט סביר לחברת אחזקה זו יחסית לשווי נכסיה.

צור שמיר שאחרי המיזוג

הנכס העיקרי של צור שמיר הוא השליטה במניות ביטוח ישיר. בנוסף, לחברה אחזקה ישירה קטנה במניות אדגר ורכוש קבוע ונדל"ן להשקעה שהיא מחזיקה ישירות. מנגד, לחברה עודף התחייבויות פיננסיות של 336 מיליון שקל. גם צור שמיר כחברת אחזקה צריכה להיסחר בדיסקאונט, זאת בגלל הוצאות הנהלה וכלליות סולו גבוהות יחסית של 9-8 מיליון שקל בשנה. בנוסף, יש לה הוצאות מימון גבוהות של 25 מיליון שקל בשנה שנבעו מאשראי יקר — בעיקר בגין אג"ח ח' שנושאת ריבית שקלית של 5.65%. בשלהי יוני גייסה החברה אג"ח מסדרה י' בהיקף של 408 מיליון שקל בריבית צמודת מדד של 3.7%. בספטמבר המירה החברה 54 מיליון שקל מאג"ח ט' בתמורה לכמות דומה של אג"ח י'.

גיוס החוב צפוי להגדיל את הוצאות המימון של החברה שתשלם ריביות, במקביל, על שלוש סדרות האג"ח. הוצאות אלו יפחתו בהדרגה בשלוש השנים הקרובות עם השלמת החזר החוב לסדרות ח' וט'. בדומה לביטוח ישיר גם צור שמיר צפויה לשלם מס אם תמכור ממניות ביטוח ישיר. גורם נוסף לדיסקאונט של צור שמיר נובע מהאפשרות שקיפול השכבה יתבצע במשבצת של ביטוח ישיר. במיזוג משולש הופכי יש צורך בוועדה שתקבע שיחס המניות במיזוג הוגן. להערכתנו, הדיסקאונט הגבוה יחסית של צור שמיר יחסית לשווי של ביטוח ישיר יקל על הוועדה להמליץ על יחס החלפה שקרוב ליחס המחירים הנוכחי בין המניות, שכבר מגלם פרמיה לטובת ביטוח ישיר שנובעת מאותו דיסקאונט.

אנחנו בוחנים את השווי של צור שמיר תחת ההנחה שיתבצע מיזוג משולש הופכי של צור שמיר לתוכה לאחר השלמת העסקה עם בנק לאומי. מהלך זה יקרב אליה את הנכסים התפעוליים ללא עלות מהותית מחד, ומנגד ידלל מהותית את בעלי המניות הנוכחיים. לאחר השלמת העסקאות שווייה הנכסי הנקי של צור שמיר יעמוד על 1.75 מיליארד שקל. מנגד, שווי השוק שלה צפוי להיות 1.42 מיליארד שקל. עד סוף 2019 ייקבע איזו משתי המניות תימחק מהמסחר, ובעלי מניות המיעוט של שתי החברות מקווים לזכות בפרמיה שתגיע עם הצעת רכש מלאה למניות שלהם. אך אם קיפול השכבה יתבצע באמצעות מיזוג משולש הופכי, לא צפויה להם פרמיה משמעותית. מנגד, ייתכן שבדרך תוגש הצעת רכש חלקית לאחת משתי החברות, שמטרתה לשמור על השליטה של משפחת שנידמן בהן.

הכותב הוא כלכלן בחברת הייטק