בלעדי לכלכליסט

המוסדיים מנהלים מגעים למכירת הבעלות בקבוצת אלון

המגעים מתנהלים כרגע בעיקר מול קורבין בלום הקנדי, וקרנות התשתיות תש"י וג'נריישן קפיטל. העברת הבעלות מידי המוסדיים, שלהם חייבת אלון 772 מיליון שקל, תיעשה תמורת פירעון החוב או פריסתו והזרמת מיליוני שקלים לקבוצה

הגופים המוסדיים שהשתלטו על קבוצת אלון, מנהלים מגעים למכירת החברה. ל"כלכליסט" נודע כי המגעים מתנהלים כרגע בעיקר עם איש העסקים הקנדי קורבין בלום, וקרנות התשתיות הישראליות תש"י וג'נריישן קפיטל. מדובר בעסקה שבה אמורה השליטה או הבעלות בחברה גדולה, לעבור מידי המוסדיים שלהם חייבת אלון 772 מיליון שקל, לידי הרוכשים, בין בפירעון של החוב במזומן, ובין בהסדר פריסה לכמה שנים תמורת מחיקה של חלק מהחוב והזרמת עשרות מיליוני שקלים לתוך החברה.

- קרן ג'נריישן השקיעה בחודשיים כמעט את כל הכסף שגייסה; "אנו מוכנים להנפקה"

- אחרי בון תור, ג'נריישן קפיטל רוצה לקנות נתח מתחנות כוח

- לקראת הנפקה בת"א: קרן התשתיות ג'נריישן השלימה גיוס של 230 מיליון ש'

הצעתו של בלום טובה מדי

בלום הגיש את ההצעה הטובה ביותר. הבעיה שהיא כל כך טובה עד שחברי הנציגות מסופקים אם היא ריאלית. הבעלים של חברת Jaguar Resources שנסחרת בבורסה הקנדית, מציע לפרוע במזומן את כל החוב של החברה, 770 מיליון שקל (או 700 מיליון בניכוי מזומן של 709 מיליון שקל בקופה) ולקבל לידיו את מלוא המניות. עם זאת בלום מתנה את העסקה בהצלחתו לגייס אג"ח בבורסה הקנדית, שם נסחרת החברה שלו בשווי של 6.5 מיליון דולר קנדי בלבד והיא מבקשת לגייס - על פי הודעה שפרסמה ביוני – 8.5 מיליון דולר בהנפקת זכויות. ככל הנראה מבקש בלום לקבל מימון לעסקה, אולם על פי הנתונים, בעלי החוב מטילים ספק רב בסיכויים להבשלתה.

הסיכויים של תש"י גבוהים יותר אבל הבעיה שהקרן המנוהלת על ידי ירון קסטנבאום, והגוף הדומיננטי שבה הינו הראל ביטוח ויהודה רווה, מבקשת מחיקה של כ־70-50 מיליון שקל מהחוב, כך ששווי הנכסים והחוב יהיה זהה. לפי ההצעה של תש"י, בשלב השני היא תזרים 50 מיליון שקל לקופת החברה ותקבל 70% מהמניות, תוך שהיא נוטלת על עצמה יתרת חוב של 700 מיליון שקל כבעלת השליטה בחברה. ג'נריישן קפיטל מדברת על מתווה דומה אבל מבקשת מחיקה גבוהה יותר מהחוב והזרמה נמוכה יותר, כך שהמגעים עימה הם על אש נמוכה בשלב זה.

מימין: ירון קסטנבאום מקרן תש"י ויוסי זינגר מג'נריישן קפיטל צילום: עמית שעל

מימין: ירון קסטנבאום מקרן תש"י ויוסי זינגר מג'נריישן קפיטל צילום: עמית שעל

קבוצת אלון היא חברת אחזקות פרטית שהיתה בעבר בשליטת שרגא בירן, דודי ויסמן, וארגוני הקיבוצים, והיוותה את אחת מהקבוצות הגדולות במשק כשהחזיקה ברשת מגה, תחנות דור אלון ונכסים אחרים. במהלך העשור הקודם ביצעה החברה הנפקה פרטית של כ־2 מיליארד שקל למוסדיים, אבל אז הגיעה לחדלות פירעון ועברה לידי מחזיקי האג"ח שלה בהליך משפטי. בירן והקיבוצים נכשלו לפני שנה וחצי בביצוע גיוס הון של 126 מיליון שקל לחברה. בנסיון נואש של הדקה ה־90 לפני שנתיים, ביקש בירן להכניס את בלום כמשקיע בהזרמה של סכום זהה, אבל זה היה מאוחר מדי.

מחזיקי האג"ח מינו שלושה דירקטורים לחברה, שלומי קלסי, עופר קוטלר וחיים אלמוזנינו, כשקוטלר משמש יו"ר ואילו כמנכ"ל המשיך אבי גפן עד שלאחרונה הוחלף בסמנכ"ל הכספים אלעד סופר. המחזיקים מינו נציגות שכוללת את כלל ביטוח, הפניקס, פסגות, הראל ומגדל. הנכס המהותי של אלון היה 6 מיליון מניות של החברה האמריקנית דלק US שאותן מימשה תמורת 750 מיליון שקל. בנוסף מכרה החברה 8% ממניות חברת הדלק דור אלון לבעל השליטה החדש מוטי בן־משה תמורת 62 מיליון שקל. אלה סייעו לה להוריד את החוב ל־772 מיליון שקל כאמור בסוף ספטמבר.

צילום: אלבטרוס, עמית שעל

צילום: אלבטרוס, עמית שעל

שני הנכסים המרכזיים

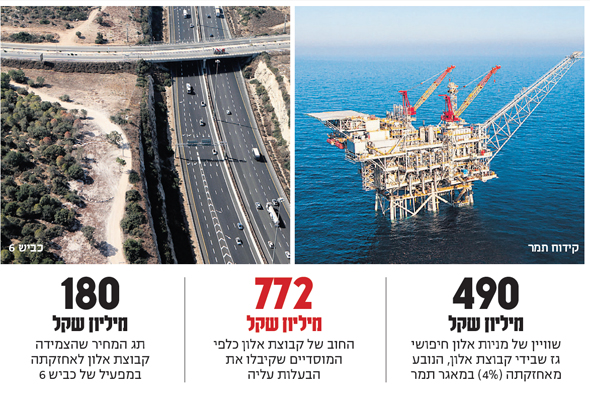

בעקבות מימוש הנכסים נותרו בידי קבוצת אלון שני נכסים מרכזיים. המהותי יותר הוא 80% ממניות חברת אלון חיפושי גז (11 מיליון מניות) שמחזיקה ב־4% ממאגר הגז תמר. שוויין של מניות אלה כיום הוא 490 מיליון שקל, והן מהוות בסיס לתמחור של קבוצת אלון. הנכס השני הוא אחזקה (בשרשור) של 29% ממניות החברה שמפעילה את כביש 6 ומנהרות הכרמל, שבה שותפה קבוצת אלון עם שיכון ובנויועם אפריקה ישראל.

הרוכשים הפוטנציאלים מתמחרים האחזקה הזו ב־150 מיליון שקל, אולם המוסדיים שמחזיקים בקבוצה מתמחרים אותה ב־180 מיליון שקל. נוסף לשני הנכסים ששווים 670-640 מיליון שקל, מצויים בקופת החברה כ־70 מיליון שקל. כך שמדובר בשווי נכסים של 740-710 מיליון שקל. לחברה חוב נוסף של 16 מיליון שקל לבנק הפועלים.

בקרב הנציגות ישנה כרגע נטייה ורוב שלא למכור את החברה אלא לחכות להתאוששות של מניית אלון גז. זו מתומחרת לדבריהם בחסר באחזקתה במאגר תמר למול חברות אחרות, כמו דלק פטרוליום, שמחזיקות גם הן בתמר, בשל העובדה שהשוק סבור שהן עומדות על המדף. עם זאת, המגעים נמשכים ונראה כי אם תהיה התקרבות בימים הקרובים מו אחד הגופים, הרי שעסקת המכירה עשויה לצאת לפועל.