פימי יוצאת מגילת עם תשואה של פי 2.5 על ההשקעה שלה

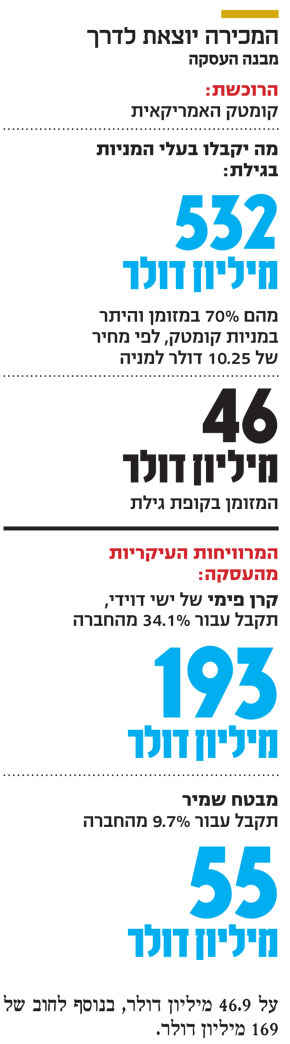

קומטק האמריקאית תרכוש את גילת תמורת 532 מיליון דולר והמזומנים בקופת גילת, שמסתכמים ב־45 מיליון דולר; פימי השקיעה בחברת הלוויינים 80 מיליון דולר ותצא ממנה ברווח של 125 מיליון דולר; גילת ירדה אתמול ב־6.6% וגם קומטק צנחה

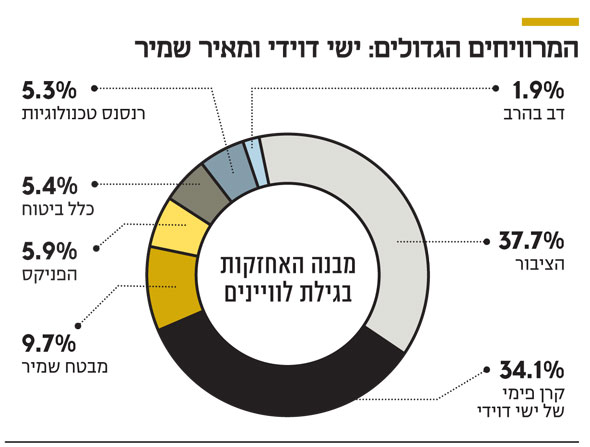

קרן פימי סוגרת אקזיט ראשון לשנת 2020, עם תשואה של פי 2.5 על השקעה של 80 מיליון דולר בחברת גילת לוויינים. נהנית נוספת מהמכירה היא מבטח שמירשבשליטת מאיר שמיר, שמוכרת 9.7% ממניות גילת בעסקה.

- גילת לוויינים נמכרת לקומטק האמריקנית תמורת 577 מיליון דולר

- מי ידע מראש על המגעים למכירת גילת ב־2 מיליארד שקל?

- גילת בדרך להימכר תמורת 2 מיליארד שקל

קומטק האמריקאית חתמה על עסקה לרכישת גילת תמורת 577 מיליון דולר: 532 מיליון דולר וכן המזומנים בקופת גילת, שעומדים על כ־45 מיליון דולר. על המגעים למכירת גילת דווח לראשונה ב"כלכליסט" בשבוע שעבר.

מימין: מאיר שמיר וישי דוידי צילומים: אוראל כהן, עמית שעל

מימין: מאיר שמיר וישי דוידי צילומים: אוראל כהן, עמית שעל

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

פער השווי בין הרוכשת והנרכשת איננו גדול, שכן קומטק נסחרת לפי שווי של 905 מיליון דולר. תחום פעילותה משיק לגילת: החברה מספקת מערכות ושירותי תקשורת, כמו טכנולוגיות לתחנות קרקע לווייניות וכן ניטור ואיתור מקום שיחות. לקוחות העוגן שלה הם משרד ההגנה האמריקאי והצבא האמריקאי.

העסקה תתבצע כמיזוג משולש הופכי: קומטק תקים חברה־בת ייעודית שתמוזג לגילת, ובסופו של התהליך תימחק החברה הייעודית. קומטק תשלם 70% מהסכום במזומן ו־30% במניות קומטק שישולמו לבעלי המניות של גילת. עם השלמת העסקה יחזיקו בעלי המניות של גילת ב־16.1% מהחברה הממוזגת.

גילת תהפוך לחברה־בת בבעלות מלאה של קומטק ותמשיך תחת המותג גילת. מטה החברה יישאר בישראל תחת ניהול המנכ"ל הנוכחי יונה עובדיה. פרד קורנברג, יו"ר ומנכ"ל קומטק, יהיה מנכ"ל החברה הממוזגת. לחברה הממוזגת צפויות מכירות של מיליארד דולר בשנה וסינרגיות של 2 מיליון דולר לפחות.

| |||

קומטק תממן את חלק המזומן בעסקה בעזרת משיכה מקווי אשראי מובטחים מכמה בנקים, בריבית של 5%-4%. המינוף שלה יגדל משמעותית בעסקה והוא גורם לדאגה ניכרת בקרב בעלי המניות שלה. לראיה, מניית החברה הגיבה בצניחה של 16% בפתיחת המסחר בניו יורק אתמול. גילת ירדה ב־6.6% בתל אביב והגיעה לשווייה בעסקה, 532 מיליון דולר, לא כולל המזומן בקופתה. זה עמד בסוף הרבעון השלישי של השנה על 46.9 מיליון דולר, בנוסף לחוב של 169 מיליון דולר.

גם המוסדיים ייהנו

פימי נכנסה לגילת ב־2012 וביצעה בה השקעה נוספת מאז. השקעתה הכוללת עמדה על 80 מיליון דולר ונעשתה במחיר ממוצע ברוטו של 4.3 דולר. בניכוי דיבידנד ראשון של 25 מיליון דולר ב־2019, שחלקה של פימי בו היה כ־8.5 מיליון דולר, ירד הממוצע ל־3.8 דולר למניה. כך פימי, שתקבל בעסקה 193 מיליון דולר תמורת 34.1% שבידיה, תצא מגילת ברווח של כ־125 מיליון דולר ועם תשואה של יותר מפי 2.5 על ההשקעה. אקזיט נאה לקרן, ש־2019 לא האירה לה פנים יחסית לתשואות בשנים קודמות.

עם כניסתה לגילת החליפה פימי את הדירקטוריון והעמידה בראשו את מנכ"ל אמדוקס לשעבר דב בהרב, שהוביל את ההבראה בה. גילת הציגה אז הפסד תפעולי של 22 מיליון דולר והפסד של 24 מיליון דולר בשורה התחתונה. את 2019 היא מסיימת ברווח נקי של 23 מיליון דולר.

המשקיעה הוותיקה בחברה, מבטח שמיר המחזיקה ב־9.7%, תקבל בעסקה 55 מיליון דולר וצפויה לרשום רווח של 44 מיליון שקל. ב־2011 ניסתה מבטח לרכוש את גילת תמורת 575 מיליון דולר, אבל המניה צנחה והעסקה ירדה מעל הפרק. המהלך גרר תביעות הדדיות ובפשרה נאלצו מבטח ושותפותיה לו לשלם לגילת. מחזיקים נוספים בגילת הם הגופים המוסדיים הפניקס (5.9%), כלל ביטוח (5.4%) והראל (1.6%).

המתחרות כבר התמזגו

בשוק הופתעו לגלות שהרוכשת איננה אחת ממתחרותיה הגדולות של גילת בשוק התקשורת הלווינית, יוז או תאלס, אלא חברה קטנה יותר, שפעילותה אינה ליבת הפעילות של גילת אלא משיקה לה בלבד.

נראה שקומטק מבקשת להשיג במיזוג יכולת להציע מוצרים שאליהם לא היתה לה גישה בגלל פערים טכנולוגיים מול גילת. עם אלה נמנים פתרונות תקשורת למטוסים ופתרונות ללווינים נמוכים, תחום שאליו נכנסה גילת לאחרונה.

תחום הלוויינים מושך באחרונה ענקיות עולמיות כמו ספייס X של אילון מאסק, אמזון ואפל. מול כוחות כאלה, יש משמעות לגודל שייצור המיזוג. גם המו"פ המשותף של שתי החברות יתחזק בעקבות העסקה. שתיים מהמתחרות של גילת, NEWTEC ו־IDIRECT, התמזגו אף הן לפני שנה.

יו"ר גילת דב בהרב, שמחזיק ב־2% מהמניות ויקבל עבורן כ־11 מיליון דולר, מסר: "בעלי המניות שלנו מקבלים ערך הן במזומן והן במניות חברה חזקה עם קו מוצרים עולמי מוביל, הצפויה להפיק תועלת משילוב המומחיות והמשאבים של שתיהן".

עוה"ד שרון אמיר, טוביה גפן, עידן לידור ונועם שועלי ממשרד נשיץ ברנדס אמיר ייצגו את גילת בעסקה, ואת קומטק ייצגו עוה"ד עידו צמח ודניאל קאהן ממשרד גולדפרב זליגמן.