פאניקת הקורונה: המשקיעים שלחו את מניות הביטוח לבידוד

שילוב קטלני של ירידות בשוקי ההון ושל ירידה חדה בסביבת הריבית מביאים לקריסה במניות חברות הביטוח; הנפגעות הגדולות ביותר אתמול היו כלל ביטוח, שאיבדה 8.7% משווייה, ומגדל, חברת ביטוחי החיים הגדולה בישראל, שאיבדה 5.7%

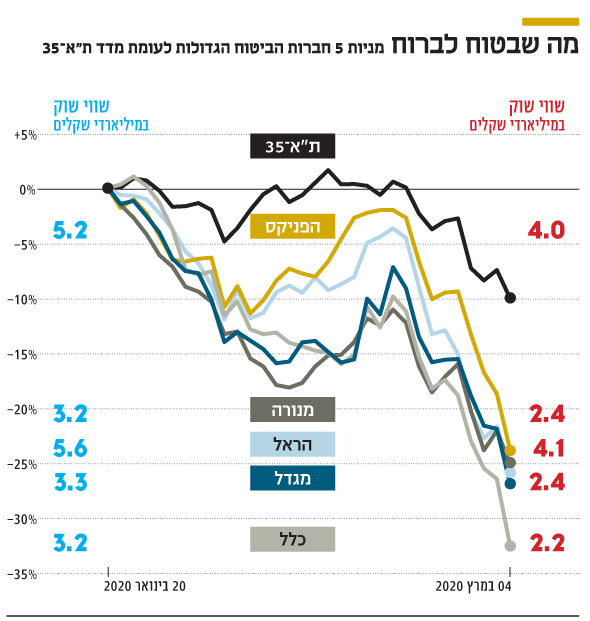

מניות במחירי סוף עונה: חברות הביטוח הובילו אתמול את הירידות בבורסה המקומית, שכמו אחיותיה בעולם, המסכים בה נצבעו אדום בגלל בהלת הקורונה, ומדד ת"א־35 איבד 2.1% משוויו. מניות הביטוח שהובילו את הירידות הן של החברות שמחזיקות בפעילויות עתירות הון – ביטוחי חיים וסיעוד.

- כפל ביטוח - מה זה ואיך תימנעו ממנו

- נאמני א. דורי דורשים מאיילון לכסות תביעות בהיקף כולל של 1.2 מיליארד שקל

- הלמ"ס: החמישון העליון הוציא ב-2017 פי 6 על ביטוחי בריאות מהחמישון התחתון

כלל ביטוח צנחה ב־8.7%, ואחריה מגדל, שהיא חברת ביטוחי החיים הגדולה בישראל, שאיבדה 5.7%. מנורה, שמחזיקה בחשיפה נמוכה יותר משמעותית משמעותית בביטוחי החיים, נפגעה פחות מחמש הגדולות וירדה ב־2.2% בלבד. בעקבות ירידות אלה חברות הביטוח נסחרות היום במכפילי הון נמוכים מאוד. מגדל נסחרת בשווי של 45% על ההון שלה, תרחיש המתמחר פאניקה גדולה מאוד.

אייל בן סימון מנכ"ל הפניקס צילום: פאביאן קולדורף

אייל בן סימון מנכ"ל הפניקס צילום: פאביאן קולדורף

כלל בשווי של 52% על ההון ואילו מצבן של הראל והפניקס טוב יותר אך גם לא מזהיר עם מכפילי הון של 71% ו־66% בהתאמה. דוווקא מנורה, שכאמור נמצאת בחשיפה הכי נמוכה לסביבת הריית בהשוואה למתחרות, נסחרת ביחס שווי להון נמוך יותר מזה של הראל והפניקס — 63%.

השחיקה בשווי הנכסים

הירידות החדות במניות חברות הביטוח נובעות משילוב של שני אלמנטים. הראשון שבהם הוא העובדה שחברות הביטוח מנהלות תיקי השקעות ענקיים של עשרות מיליארדי שקלים. חלק מכספים אלה מנוהלים בנוסטרו – בעיקר בביטוחי המנהלים הישנים שם התשואה לעמיתים מובטחת – וחלקם כספי חוסכים שחברת הביטוח גוזרת מהם דמי ניהול שתלויים בתשואה על התי, ואלה נשחקים כשווי הנכסים נשחק.

ריתוק עתודות ההון

האלמנט השני נובע מכך שחברות הביטוח מחזיקות בהתחייבויות ארוכות טווח למבוטחים, בעיקר בביטוחי סיעוד ובביטוחי חיים. כנגד ההתחייבויות הללו חברות הביטוח נדרשות על ידי הרגולטור לרתק עתודות הון שיהווה כרית ביטחון לעמידה במלוא ההתחייבויות. הון מרותק זה לא ניתן למשיכה כדיבידנד ומושקע בבורסה, הגם שבאופן סולידי יחסית. כאשר סביבת הריבית יורדת, שזה אומר לאו דווקא הריבית בפועל אלא המחיר שמשקף השוק לריבית באמצעות איגרות החוב הממשלתיות הארוכות, חברות הביטוח נדרשות להגדיל את ההון שהן מרתקות בצד למול ההתחייבויות. זאת, מכיוון שעם ירידת סביבת הריבית פוטנציאל התשואה העתידי על ההשקעות של ההון נפגע.

פרט נוסף שישפיע על חברות הביטוח הגיע שלשום מעבר לאוקיאנוס, כשהבנק המרכזי של ארה"ב הפתיע והוריד את הריבית ב־0.5%. הפד הודיע על הורדה של 50 נקדוות בסיס לרמה של 1% (טווח של 1.25%-1.0%) בשל השפעתל מגפת הקורונה על הכלכלה העולמית. העובדה שזו הפעם הראשונה מאז 2008 שהפד מחליט על הורדת ריבית לא במועד המתוכנן, 18 במרץ, מלמדת עד כמה רבה הבהלה.

הקפאת ביטוחי נסיעות

חברות הביטוח ספגו פגיעה כלכלית בביזנס, אבל זו יחסית מינורית. הפגיעה הקשה בתיירות מביאה לירידה חדה במכירות ביטוחי הנסיעות לחו"ל שהן מציעות. כמו כן גואות התביעות למי שהספיק לרכוש ביטוחי ביטול נסיעה לפני שאלה הוקפאו. אבל יש גם פגיעה עקיפית עתידית: ככל שהמשבר יפגע בכלכלה הריאלית, פרויקטים עלולים להתעכב, ובהתאם גם עסקאות לכיסוי ביטוחי של רכוש.

צפי לרבעון עגום

ב־2019 סביבת הריבית אומנם ירדה בחדות בעקבות הורדות הריבית בארה"ב, אך כפיצוי, חברות הביטוח רשמו רווחי הון בתיקי ההשקעות. מחד הרווח עלה, ומנגד ההפרשות לחיזוק עתודות ההון עלו. מה שקורה כעת בשווקים חמור הרבה יותר. הריבית ממשיכה לרדת אך הבורסות בינתיים לא מגיבות בחיוב, כך שחברות הביטוח מפסידות על רכיב המניות ובמקביל תיקי החוסכים מתכווצים.

חברות הביטוח צפויות לפרסם את בקרוב את הדו"חות הכמסכמים של שנת 2019, שבהם תבוא לידי ביטוי השפעת ירידת עקום התשואות של הרבעון הרביעי, שתתקזז חלקית ברווחי הון שיצרה הגאות בשוק. עם זאת, החברות ידווחו במקביל על התוצאות הכספיות הצפויות להן ברבעון הראשון של 2020, שכרגע נראה רע מאד — הן בצד ההשקעות והן בצד ההפרשות הצפויות.

במקביל לפרסום דו"חות 2019 חברות הביטוח ידווח גם צפי לתוצאות הרבעון הראשון של 2020, שכרגע נראה רע מאד — הן בצד ההשקעות והן בצד ההפרשות הצפויות