ראיון כלכליסט

"מה שקורה אינו מיתון, אלא משהו שדומה יותר לאסון טבע"

ראש מכון המחקר של קרן בלאקרוק, ז'אן בואוון סבור כי בניגוד למשברים הקלאסיים שקשה להעריך לאן יתפתחו, משבר הקורונה אינו מחזורי ומאפשר לצפות את השינויים שיגרום. והנזק המתמשך? "בגישה הפסימית ההשפעה אמורה לחלוף בתוך שנתיים"

“אני לא אוהב שימוש באותיות, זה מבלבל אנשים", כך עונה ז'אן בואוון (Jean Boivin), ראש מכון המחקר של ענקית ההשקעות בלאקרוק לשאלה שלא יורדת מסדר היום הפיננסי - "הגירושין" בין הכלכלה הריאלית לשווקים הפיננסיים. שכן בעוד נתוני המאקרו, שלא נראו כמותם מאז השפל הגדול בשנות השלושים של המאה הקודמת, מכים בכלכלה "האמיתית", הבורסות לא עוצרות בעלייה. בעוד ששיעור האבטלה בארה"ב זינק ל־14.7%, המדדים המובילים בוול סטריט לא רחוקים מרמתם בפתיחת 2020.

- משבר הקורונה תם? הדירקטורים נערכים לקרב הבא

- "התשתית הדיגיטלית עזרה לנו לצלוח את משבר הקורונה"

- שוק הסמארטפונים הסיני מתאושש ממשבר הקורונה

האם אנחנו בעיצומה של W בדרך למפולת נוספת, עצירה קלה ב־V או בתוך פיפס קטן ב־U מתמשכת? "גרף שוקי המניות ייראה על פני כמה שנים כסוג של U, אבל בדרך יכולות לקרות כל מיני אותיות", אומר בואוון בראיון ל"כלכליסט" ומתכוון לכך שהמגמה השלילית עוד לא מאחורינו, וכי סביר יותר שיהיה גל שני בגזרה הזו מאשר גל הדבקה נוסף בקורונה. "בשפל שאליו הגיע מדד S&P 500 בסוף מרץ חשבתי שזה מוגזם, אבל עכשיו אנחנו ניטרליים על שוק המניות", מוסיף בואוון. בתוך הניטרליות הזאת מעדיפים בבלאקרוק את שוק המניות האמריקאי על פני האירופי, חוששים לעתיד השווקים המתעוררים, שבואוון מגדיר "החולייה החלשה", ונותנים משקל יתר לאג"ח על פני מניות, בזכות תוכניות התמיכה של הבנקים המרכזיים במדינות המערב.

מה שיקבע את הכיוון המרכזי בשווקים בתקופה הקרובה תהיה, בכל זאת, הכלכלה הריאלית ובעיקר - אופן ניהול השחרור מהסגרים שהוטלו במרבית המדינות בעולם. "צריך לנהל את תהליך היציאה, אבל לא הכל תלוי בממשלות, אלא גם בהתנהגות הצרכנית, ולכן מורכב כרגע להעריך את מהירות ההתאוששות", מסביר בואוון. "אנחנו חושבים שהיא תהיה איטית והדרגתית יותר, בוודאי בהשוואה להחלטה על שחרור הסגר עצמו. סין מקדימה את כולם, והיינו מצפים שם לתאוששות מהירה יותר, אבל האנשים לא ממהרים לחזור לפעילות כלכלית. גם בדרום קוריאה, שניהלה את המשבר הרפואי יפה מאוד, עדיין אין קונים בחנויות".

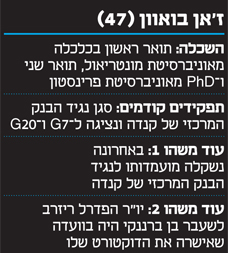

ז'אן בואוון צילום: בלאקרוק

ז'אן בואוון צילום: בלאקרוק

"הכלכלנים במדינות יכלו לחשב כמה אנשים יאבדו את מקום עבודתם"

חרף ניסיונו מתקשה בואוון לשרטט במדויק את מסלול היציאה הכלכלי מהמשבר, בעיקר משום שלדעתו לא היה בעבר אירוע שאפשר להשוותו לאירועים הנוכחיים. למעשה, הוא אפילו לא חושב שאפשר לכנות את המתרחש כרגע בכלכלה במונח המקובל "מיתון". "המושגים מיתון או האטה נובעים מתפיסת תהליך אבולוציוני של מחזור כלכלי, אבל עכשיו אין שום קשר למחזוריות. מה שקורה אינו מיתון, אלא משהו שדומה יותר לאסון טבע, ולכן הוא מייצר מציאות אחרת. נכון שיש התכווצות דרמטית וחסרת תקדים, אבל היא יזומה. מכיוון שכך, גם תגובת השווקים הפיננסיים במהלך אפריל היתה כזאת. זה דומה דווקא להפחתת ריבית של הבנק המרכזי - הרי רמזו והזהירו שזה צפוי, ולכן כשזה קורה בפועל אתה כבר לא מופתע", מפתיע בואוון בנימוק.

לדבריו, בניגוד למשברים המחזוריים הקלאסיים, שבהם קשה להעריך לאן יתפתחו הדברים, בקורונה אפשר היה להעריך בדיוק מה יהיה שיעור האבטלה במדינות או מה יהיו השינויים בנתוני מאקרו אחרים. "נכון שהמשבר מפתיע בעוצמתו, כי מעולם לא חווינו דבר כזה, אבל מרגע שהוחלט לסגור מסעדות ולבטל אירועי ספורט, יכולים הכלכלנים המקומיים לחשב בדיוק כמה אנשים יאבדו את מקום העבודה כתוצאה מכך. הנעלם הגדול הוא כמה זמן ההשפעות האלה יורגשו, וככל שהמשבר יימשך גובר הסיכון לנזק קבוע".

בכל הקשור לנזק המתמשך בואוון דווקא אופטימי, לפחות בהשוואה למשבר 2008. "מה שחשוב לשווקים הוא האפקט המצטבר לשנים הקרובות, ואם אובדן התוצר המצטבר בארה"ב של משבר 2008 היה 50%, הרי שהציפייה לאובדן תוצר במשבר הקורונה היא של 20% 'בלבד'. הפגיעה המיידית הפעם אמנם עמוקה ומשמעותית הרבה יותר, אבל ייתכן שההשפעה תהיה קצרת טווח יחסית. להערכתי, בגישה הפסימית ביותר ההשפעה אמורה לחלוף בתוך שנתיים", אומר בואוון.

גיבש עם סטנלי פישר באוגוסט נייר עמדה על ההתמודדות עם המשבר הבא

בואוון עומד בראש מכון מחקר ייחודי שהוקם בתוך בלאקרוק - מעין סיירת של 50 כלכלנים נבחרים, שתפקידם להתוות את האסטרטגיה ולהסתכל לטווחים ארוכים יותר מכמה חודשים. הם לא רק מנתחים את התנודות הנקודתיות ואת מצב הכלכלות, כפי שעושים כלכלני מאקרו בגופי ההשקעות, אלא גם מסתכלים לעומקם ולרוחבם של תהליכים בעולם, לא רק כלכליים אלא גם פוליטיים.

בואוון 47 כיהן בעבר כסגן נגיד הבנק המרכזי של קנדה, ובחודשים האחרונים, ממש בשיא משבר הקורונה, נשקלה מועמדותו לתפקיד הנגיד הקנדי הבא. אך בסופו של דבר הוא נשאר בבלאקרוק. "זה לא בדיוק שהציעו לי וסירבתי", הוא מתחמק באלגנטיות, "משבר הקורונה שינה את הכל באופן דרמטי, ובבלאקרוק אני בעמדת השפעה ונהנה מאוד". ואכן, מדובר בגוף בעל השפעה, שמקורה בניהול נכסים בהיקף של 6.5 טריליון דולר. בלאקרוק החלה לפעול גם בישראל בשנים האחרונות, כאשר רשמה כאן למסחר יותר מ־20 קרנות נאמנות וקרנות סל שלה, המאפשרות ללקוחות מקומיים רכישה בשקלים ולא במט"ח.

באוגוסט האחרון עבד בואוון עם נגיד בנק ישראל לשעבר סטנלי פישר, המייעץ למכון המחקר של בלאקרוק, על נייר עמדה מיוחד לגבי דרכי ההתמודדות עם המשבר הבא. לא היה להם מושג שזה יגיע בדמות קורונה, והם דמיינו משהו קלאסי וצפוי יותר. אך הטיעון המרכזי עדיין תקף - בסיבוב הבא נזדקק לאמצעים חסרי תקדים על רקע היעדר כדורים מוניטאריים במחסניות של הבנקים המרכזיים. ולכן, טענו השניים, יצטרכו הפד ומקביליו להיות יצירתיים, והגבולות בין המדיניות המוניטארית לפיסקאלית ייטשטשו. "יידרשו צעדים חסרי תקדים מסוג 'Going direct' - הבנקים המרכזיים ייאלצו למצוא דרך להעביר את כסף ישירות למגזר הפרטי ולציבור", כתבו שני הכלכלנים באוגוסט, "והצורה הקיצונית ביותר של גישה זו תהיה כסף מסוקים, כלומר מימון מוניטארי של הרחבה פיסקאלית".

זה בדיוק מה שקורה עכשיו. חצי שנה לאחר שהנייר הזה הופץ ללקוחות בלקארוק, חברת ניהול ההשקעות הגדולה בעולם, מתממש התרחיש ששרטטו בואוון ופישר. "הפד עושה כעת בדיוק מה שחשבנו שיעשה, וזה בהחלט לא אמצעי מוניטארי קלאסי, אלא זליגה לכלים פיסקאליים", אומר בואוון. "הפד פועל מהר וחזק, ולכן השווקים בעלייה, בהתאם לאימרה האמריקאית 'אל תלך נגד הפד'. אבל הגבול בין המדיניות המוניטארית לפיסקאלית הולך ונעלם, משום שצעדי הבנק המרכזי האמריקאי כוללים גם תוכניות סיוע לעסקים ורכישת אג"ח חברות".

עם הצעדים "חסרי התקדים", כפי שהוא ופישר כינו אותם, נמנית גם רכישת אג"ח בדירוגים נמוכים, שמרימה לא מעט גבות בעולם. התוכנית נכנסה לפעולה בדיוק בשבוע שעבר, אז גם התקיימה השיחה עם בואוון, ובלקרוק נבחרה להיות הגוף שילווה אותה. על רקע המהלך נרשמת גם בהלת גיוסי אג"ח בארה"ב בידי חברות שבעבר לא העלו זאת על דעתן. עם הגב של הפד מאחוריהן, אפילו חברות מסוכנות מקבלות ריביות אטרקטיביות, או במלים אחרות, כאלה שלא בהכרח משקפות את רמת הסיכון האמיתית שגלומה בהשקעה בהן.

"סטנלי ואני תיארנו מהלכים כאלה בדיוק בנייר שפרסמנו באוגוסט, וגם בנקים מרכזיים אחרים נוקטים מדיניות דומה, אבל זה עולם חדש לגמרי, ועוד לא ראינו את הצד השני - איך נצא משם? עכשיו חייבים לנקוט אמצעים פיסקאליים, כדי למנוע דיפולטים המוניים, אבל חייבים גם לשרטט גבולות ולהגדיר את אסטרטגיית היציאה מהמצב. אחרת, בתרחיש הגרוע הג'יני ייצא מהבקבוק, והוצאה פיסקאלית לא זהירה עלולה להביא לאינפלציה גבוהה מאוד בטווח הארוך יותר. דווקא במדינה כמו ישראל מבינים את המשמעות של אינפלציה חריגה", אומר בואוון ומיד מסתייג ומסביר כי אינו מכיר לעומק את כלכלת ישראל, ולכן אין לו תחזיות לספק לנו. "בתרחיש הגרוע הזה השווקים עלולים להטיל ספק ביכולות הממשלות ללוות, וזה ידחף את הריביות כלפי מעלה. מציאות כזאת תדרוש תיאום בין הבנקים המרכזיים", הוא מעריך.

בינתיים, בגזרת שיתוף הפעולה הבינלאומי, מודה בואוון, שבעבר היה נציגה של קנדה ב־G7 וב־G20, שהוא מאוכזב. "באיחוד האירופי יש שאלות על יכולת הבנק המרכזי של גוש היורו (ECB) לעמוד בהתחייבות למדיניות של "כל מה שיידרש" (כפי שהציג ומיישם הפד - ס"ש).