שורת הרווח

קורונה? באחזקות הזרות של נתן חץ לא שמעו עליה

חברת קר, ההשקעה הזרה הגדולה ביותר של אלוני חץ שפועלת בתחום המשרדים בוושינגטון, בחרה לבצע הפחתה של 37 מיליון דולר בלבד, לא לפני ששיערכה כלפי מעלה ב־24 מיליון דולר את הנכסים בהקמה. והשקעה בחברה בריטית, שהוגדלה ערב המשבר זכתה להפחתה מינורית של 5 מיליון ליש"ט. שוק ההון לא קונה את המציאות הזו, ושווי השוק של אלוני נמוך ב־33% משווייה הנכסי

המספרים היבשים של חברת האחזקות אלוני חץ מתעתעים. מחד, מתחילת השנה אבדה מניית החברה, שרגלה האחת בנדל"ן המניב והשנייה באנרגיה מתחדשת, 24% משווייה בתל אביב, ושווי השוק שלה נחתך ב־2.04 מיליארד שקל בההשפעת משבר הקורונה. מאידך, שווי הנכסים של אלוני חץ ירד בצורה מתונה בהרבה. חלק מההסבר לתופעה ניתן לתלות בכך שקריסת השווי של חברות הנדל"ן בשל משבר הקורונה קוזזה בצורה ניכרת על ידי הזינוק בשווייה של חברת האנרגיה הירוקה אנרג'יקס.

- אלוני חץ לא נפגעה מהקורונה: "חוזים יש לקיים"

- אלוני חץ רוכשת 50% מקומפלקס בנייני משרדים בבוסטון ב-242.5 מיליון דולר

- אמות מדווחת על צפי לרווח של מעל ל-500 מיליון שקל ברבעון ה-4 משערוך הנכסים

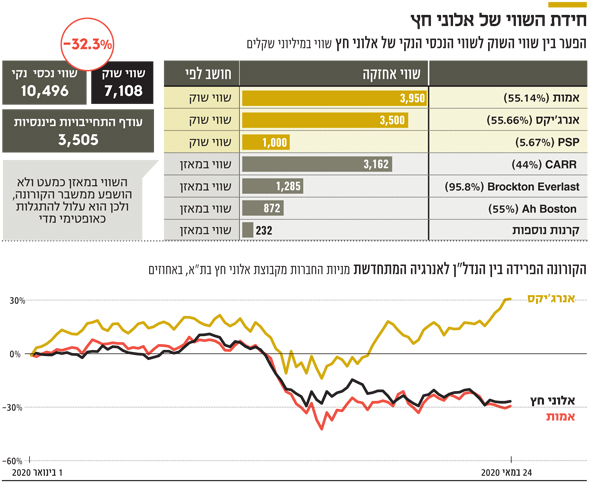

אך מה שעוד תרם לירידה המתונה בשווי הנכסים, ולפער שבין הערכות שוק ההון לגבי שווי הנכסים, הוא העובדה שאלוני חץ מחשבת את שווי האחזקות שלה בחברות פרטיות לפי שוויין בספרים, ואילו השפעת מגפת הקורונה על הירידה בהון העצמי של אותן חברות לא מקבלת ביטוי אמיתי. שתי האחזקות סחירות העיקריות של אלוני חץ שבשליטת (14.5%) נתן חץ הן חברת הנדל"ן המניב אמות (55.14%), עם שווי אחזקה של 3.95 מיליארד שקל, וחברת האנרגיה הירוקה אנרג'יקס (56.66%) עם שווי אחזקה של 3.5 מיליארד שקל. אחזקה סחירה נוספת של אלוני חץ היא במניות (5.67%) חברת הנדל"ן המניב השוויצרית PSP ששוויין הנוכחי הוא מיליארד שקל. בנוסף, לאלוני חץ שלוש השקעות פרטיות גדולות בתחום הנדל"ן המניב: 44% ממניות CARR האמריקאית ששוויין במאזן 3.16 מיליארד שקל, ו־55% מ־AH Boston, אף היא מארה"ב, ששוויין במאזן 872 מיליון שקל. ההשקעה השלישית (95.8%) בחברה בריטית Brockton Everlast ששווייה במאזן 1.28 מיליארד שקל, וכן השקעה בקרנות נוספות בשווי של 232 מיליון שקל. כל השוויים במאזן הם לאחר התאמות להשקעות נוספות ולשינויי שערי חליפין מסוף הרבעון הראשון השנה. מנגד, לאלוני חץ עודף התחייבויות פיננסיות (סולו) של 3.5 מיליארד שקל (בהתאמה לשינויים מסוף הרבעון הראשון).

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

השווי המצרפי של האחזקות הסחירות (שווי שוק) והפרטיות (שווי במאזן) של אלוני חץ, בניכוי החוב (סולו) שלה, נותן שווי של 10.5 מיליארד שקל לפעילות של הקבוצה, זאת לעומת מחיר המניה שמגלם לאלוני חץ שווי של 6.7 מיליארד שקל בלבד. לכאורה, מדובר בפער חריג של 32.3% בין שווי השוק שלה לבין שווי נכסיה (ללא ההשפעה של מיסים נדחים). לשם השוואה, ולפי אותו חישוב, לפי בסוף 2019 שווי הנכסים נטו של אלוני חץ היה 10.7 מיליארד שקל, בעוד שווי השוק שלה באותו מועד היה 9.43 מיליארד שקל, שמשקף דיסקאונט סביר של 12% בין שווי השוק של חברת האחזקה ובין שווי נכסיה.

קורונה? שיערוך כלפי מעלה בארה"ב

חרף משבר הקורונה, במהלך הרבעון הראשון בצעה CARR הפחתה של 37 מיליון דולר בלבד בשווי הנדל"ן המניב שלה בארה"ב. מנגד, היא מצאה לנכון לשערך ב־24 מיליון דולר כלפי מעלה את שווי הנדל"ן שלה בהקמה. Brockton Everlast ביצעה הפחתה מתונה של 5 מיליון ליש"ט בשווי נכסיה המניבים בבריטניה, ולכן ההון העצמי של החברות הפרטיות שבבעלות אלוני חץ כמעט ולא הושפע, בינתיים, ממשבר הקורונה. להערכתנו, שווי נכסים אלו עלול להיות נמוך מההון העצמי שלהם, ולכן השווי הכלכלי של אלוני חץ נמוך מהשווי הנכסי הנקי המתבסס על ההון העצמי לתמחור האחזקה בחברות פרטיות.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

זרוע פעילות הנדל"ן המניב של אלוני חץ בישראל היא השליטה באמות. אחת מחברות הנדל"ן הגדולות שנסחרות במדד ת"א־35. אמות מתמקדת בעיקר בתחום הנדל"ן להשכרה למשרדים (53% משווי הנכסים), ושווייה תלוי בעיקר בהתפתחות תחום זה, אך יש לה גם רכיב מהותי של נדל"ן מסחרי (21% מהשווי), שחלקו הגדול נפגע מהמשבר. שיעור תשואת ה־NOI (הכנסות תפעוליות נטו) של אמות ברבעון הראשון היה 6.3%, אך רבעון זה עדיין לא כלל את השפעת משבר הקורונה. שיעור המינוף של אמות הוא 44%, ומכיוון שהסחירות של מניית אמות גבוהה, שווי השוק שלה מהווה אינדיקציה טובה לשווי נכסיה.

הנכסים מתומחרים בצורה גבוהה במאזן

ההשקעה של אלוני חץ בנדל"ן מניב בארה"ב מתבצעת, כאמור, באמצעות האחזקה בחברות הפרטיות CARR ו־AH Boston. שיעור התפוסה הממוצע בנכסים של CARR הוא 93.8%, וה־NOI מהם בינואר־מרץ 2020 היה 37.5 מיליון דולר, שמשקפים תשואת NOI בפועל של 5.1% על שווי הנכסים במאזן. בנטרול שטחים פנויים והתאמות נוספות שיעור התשואה עולה ל־5.4%. שיעור תשואה זה נמוך יחסית, בעיקר לאור משבר הקורונה. המשמעות היא שהנכסים של CARR מתומחרים בצורה גבוהה במאזן. עיקר הנכסים של CARR הם משרדים בוושינגטון הבירה ומיעוטם משרדים בבוסטון. לכן לאלוני חץ תלות גבוהה בתחום המשרדים בשתי ערים אלו. שיעור המינוף של CARR הוא 44.5%. גם תשואת ה־NOI של הנכסים הנכללים ב־AH Boston היא 5% בלבד.

משבר הקורונה צפוי ליצור שתי השפעות שליליות על שוק המשרדים: מיתון שצפוי להפחית את הביקוש למשרדים, ועלייה בהיקף העבודה מהבית, שלה תהיה השפעה דומה. לכן יש חשש שהמשבר, שהשפיע עד עתה בעיקר על הנדל"ן המסחרי, יוביל לירידה בשיעורי התפוסה ובדמי השכירות גם בתחום הנדל"ן למשרדים. מנגד, תתכן השפעה חיובית שתנבע מהצורך לרווח את המרווח הפיזי בין העובדים, שידרוש מחברות רבות להגדיל את שטחי המשרדים שישכרו. סיכונים אלו גורמים כבר כעת לירידה בשווי שבו שוק ההון מתמחר את שווי הנדל"ן המניב למשרדים, אך ירידה זו לא באה לידי ביטוי בשווי הנכסים של אלוני חץ בארה"ב מכיוון שהם מרוכזים בחברות פרטיות. הנכס הבולט של CARR הוא מגדל Midtown Center בוושינגטון ששווייו במאזני החברה עומד על 937 מיליון דולר – כשליש משווי הנדל"ן המניב של CARR. בניית המגדל הושלמה ב־2018, ומרבית שטחו מושכר בהסכם ארוך טווח לשוכר בודד, פאני מיי, שהיא חברה בחסות ממשלת ארה"ב. שילוב הבניין החדש והשוכר הייציב הובילו לשערוך הבניין לפי תשואת NOI של 4.55% בלבד. לכן תשואת ה־NOI המשוקללת של יתר הנכסים, בתפוסה מלאה, תהיה 5.85%. מול נכס זה יש ל־CARR הלוואה ארוכת טווח בריבית של 3.09%. השותף של אלוני חץ בשליטה ב־CARR הוא בנק ג'יי.פי מורגן, שהודיע בינואר השנה על כוונתו למכור את חלקו בחברה. אם עסקה זו תושלם שוק ההון יקבל אינדיקציה טובה לשווי של הפעילות של CARR. מנגד, אם העסקה לא תתבצע במהלך 2020 הדבר יעיד על כך שהבנק מתקשה למצוא רוכש לנכס.

אלוני חץ צמצמה בשנים האחרונות את האחזקה ב־PSP השוויצרית שהיתה בעבר עוגן מהותי בפורטפוליו שלה. PSP משקיעה בעיקר במשרדים להשכרה, עם שיעור תפוסה של 96.8% ושיעור מינוף של 33%. תשואת ה־NOI של נכסים אלה היא 3.5% בלבד – תשואה מקובלת בשוויץ שנובעת משילוב של ריביות אפסיות ושל יציבות כלכלית.

נתן חץ צילום: עמית שעל

נתן חץ צילום: עמית שעל

השקעת ענק בלונדון בתזמון גרוע

אלוני חץ נכנסה להשקעה גדולה במשרדים בלונדון באמצעות Brockton Everlast. במהלך 2019 ובינואר־מרץ 2020, בתזמון גרוע קצת לפני פרוץ משבר הקורונה, רכשה החברה הבריטית משרדים בעלות כוללת גבוהה של 2.8 מיליארד שקל, רכישה שמונפה באמצעות אשראי של 1.6 מיליארד שקל (שיעור מינוף של 53%). תשואת ה־NOI על נכסים אלו ברבעון הראשון היתה 4% בלבד במונחים שנתיים. מאז הרכישה אלוני חץ שיערכה כלפי מעלה את שווי הנכסים – שערוך שיצטרך להיבחן לאור האפשרות למיתון שמשבר הקורונה יגרור. אלוני חץ העריכה שדמי השכירות בנכסים שנרכשו נמוכים מהממוצע בנכסים דומים, והיא מקווה להעלות את תשואת ה־NOI באמצעות העלאת דמי השכירות בחוזים שייפתחו בשנים הקרובות.

אנרגיה ירוקה בישראל, ארה"ב ופולין

האחזקה הסחירה המהותית השנייה של אלוני חץ, כאמור, היא אנרג'יקס שמתמחה בייזום, הקמה והפעלה של מערכות ייצור חשמל באמצעות פאנלים סולאריים בישראל ובארה"ב ושל טורבינות רוח לייצור חשמל בפולין ובארה"ב. בישראל לאנרג'יקס הספק מותקן של ייצור חשמל באמצעות פאנלים סולאריים של 201 MWp (מגה־וואט שיא). בנוסף היא נמצאת בשלב הקמה וייזום מתקדם של שלושה מתחמי אנרגיה סולארית בישראל, עם סך הספק מותקן כולל של 239 MWp ובשלבי ייזום מתקדם של פרויקט אר"ן לייצור 100 MW (מגה־וואט) באמצעות טורבינות רוח בצפון רמת הגולן. אנרג'יקס יוזמת בישראל 350 MW נוספים של ייצור חשמל, שנמצאים בשלב ייזום התחלתי. בישראל מחירי החשמל של הפרויקטים הקיימים ואלו שביזום מתקדם כבר נקבעו, ואין למשבר הקורונה השפעה עליהם.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

בפולין יש לאנרג'יקס טורבינות רוח פעילות עם כושר ייצור של 119 MW ופרויקטים נוספים בהקמה ובייזום מתקדם בהיקף 182 MW, ובארה"ב לאנרג'יקס סך הספק מותקן של חשמל באמצעות פאנלים סולריים של 21 MWp. בנוסף, אנרג'יקס נמצאת בשלב ההקמה וייזום מתקדם של אנרגיה סולארית בארה"ב עם סך הספק מותקן כולל של 281 MWp ובשלב התחלתי של ייזום בארה"ב של 700 MWp נוספים. הנכסים הפעילים של אנרג'יקס בישראל רשומים במאזן לפי שווי של 743 מיליון שקל והם יצרו רווח גולמי של 81 מיליון שקל ב־2011 ‑ תשואה של 11% על ערכם במאזן - ולכן השווי הכלכלי שלהם גבוה בהרבה משוויים במאזן. הדבר נכון גם לטורבינות הרוח הפעילות בפולין, ששוויין במאזן הוא 606 מיליון שקל והן יצרו רווח גולמי של 125 מיליון שקל ב־2019, תשואה של 20% על השווי במאזן. רכיב הייזום של אנרגיקס רשום במאזן בשווי של 736 מיליון שקל, ופרויקטי הייזום המתקדמים צפויים להציג תשואה של 10% של הרווח הגולמי יחסית להשקעה הצפויה בהם. לכן השווי של אנרג'יקס צריך להיות גבוה בהרבה מאשר ההון העצמי שלה שעומד על 1.24 מיליארד שקל. אך מניית אנרג'יקס זינקה לשווי שוק של 6.2 מיליארד שקל, גבוה כמעט ב־5 מיליארד שקל מההון העצמי של החברה. אנרגיקס צופה שהפרויקטים שנמצאים כעת בהקמה וביזום מתקדם בפולין ובארה"ב, יחד עם אלה הקיימים, ייצרו רווח גולמי של 500-479 מיליון שקל בשנה מייצגת החל מ־2023. אך תחזיות אלו יצטרכו לעמוד במבחן המציאות, שכוללת השפעה אפשרית של משבר הקורונה על מחיר החשמל והתעודות הירוקות בפולין ובארה"ב. בנוסף, השלמת ייזום זה תגדיל מהותית את החוב הפיננסי של אנרג'יקס, ולכן להערכתנו, התמחור הנוכחי של המניה כבר מגלם בתוכו תרחיש של ייזום מוצלח של אותם פרויקטים ואף רכיב שווי לייזום העתידי לאחר מכן. במילים אחרות, מניית אנרג'יקס כעת מאוד לא זולה.

הקורונה חותכת את מחירי החשמל

עם פרוץ משבר הקורונה חלה ירידה חדה במחירי החשמל והתעודות הירוקות בפולין, אך אנרג'יקס גדרה 75% מההפקה הצפויה בפולין השנה ולכן ההשפעה הצפויה של המשבר על רווחיות הפעילות בפולין השנה נמוכה. תעודות ירוקות הן נכס שממשלות פולין וארה"ב מעניקות ליצרניות אנרגיה ירוקה, כאשר חברות מזהמות מחויבות לרכוש את הנכס הזה, לפי שיעור הזיהום שהן, מיצרות, מה שהופך את הנכס לסחיר. המשכות השפעת משבר הקורונה גם לשנים הבאות עלולה לפגוע בהכנסות של אנרג'יקס ממכירת חשמל ותעודות ירוקות בפולין, ובכך לפגוע הן בשווי הכלכלי של הנכסים הקיימים בפולין, והן בשווי של רכיב הייזום במדינה זו, שלא צפוי להיפגע מכך מכיוון שהפרויקטים בייזום יקבלו תעריף מובטח על החשמל והתעודות הירוקות שהם ייצרו. בארה"ב אנרגי'קס גדרה לתקופה של 12 שנים את מחיר החשמל הצפוי מפרויקט וירג'יניה 1, שכרבע ממנו הושלם בסוף מרץ, פרוקיט שצפוי לייצר 82 MWp. אך מחיר החשמל של הייזום הנוסף של אנרג'יקס בארה"ב, מעבר לפרויקט זה, יהיה תלוי בתנאי השוק, והימשכות משבר הקורונה עלול לפגוע מהותית במחיר שיתקבל. מכיוון שחלק מהותי מהשווי של אנרגיקס נובע מציפיות בנוגע לייזום העתידי שלה בארה"ב, ירידה משמעותית במחירי החשמל במדינה זו עלולה לפגוע בשווי של החברה. למשבר הקורונה שתי השפעות מנוגדות מבחינת עלויות המימון העתידיות של הפרויקטים שאנרג'יקס יוזמת. ההשפעה החיובית היא ירידה בריבית הבסיס בארה"ב, פולין וישראל. מנגד, חלה עלייה בתוספת הסיכון שנדרשות היזמיות לשלם מעל לאותה ריבית בסיס. בשלב הנוכחי, עבור חברה בהיקף הפעילות והמינוף של אנרג'יקס ההשפעה החיובית של הפחתת ריביות הבסיס גוברת על ההשפעה השלילית של תוספת הסיכון. ולכן, אם לא תהיה החמרה במשבר, לא צפויה הרעה בתנאי המימון הצפויים לאנרג'יקס.

טורבינות של אנרג'יקס צילום: אנרג'יקס

טורבינות של אנרג'יקס צילום: אנרג'יקס

השפעה שלילית נוספת של המשבר עשויה לנבוע מהתייקרות המימון לפרויקטים עתידיים. לכן, למשבר הקורונה אין השפעה מהותית על תוצאות השנה הנוכחית של אנרג'יקס, אך הן עלולות לפגוע בשווי הפרויקטים בייזום של החברה בארה"ב ובהכנסות מפרויקטים קיימים בפולין החל מ־2021. חרף פגיעה אפשרית זו מניית אנרג'יקס זינקה ב־31% מתחילת השנה, והיא צפויה להיכנס באוגוסט למדד ת"א־35, אז, בסבירות גבוהה, שלוש חברות מהקבוצה ייסחרו בת"א־35 – אלוני חץ, אמות ואנרג'יקס.

הזדמנות השקעה או ירידת שווי צפויה?

האחזקה של אלוני חץ בחברות הפרטיות יוצרת לה תלות גבוהה בנדל"ן להשכרה למשרדים בערים וושינגטון, בוסטון, לונדון וציריך. דו"חות הרבעון הראשון של אלוני חץ מציגים יציבות בפעילות זו, אך החשש של המשקיעים הוא שההון העצמי של החברות הפרטיות של אלוני חץ עלול לרדת בעקבות שיערוך אפשרי כלפי מטה של שווי הנכסים בעתיד. כתוצאה משילוב גורמים אלו לא נתפלא אם השווי הכלכלי הנוכחי של החברות הפרטיות שמחזיקה אלוני חץ נמוך מהשווי שלהם במאזני החברה. המינוף סולו של אלוני חץ, לפי שווי השוק של הנכסים הסחירים והשווי המאזני של יתר הנכסים הוא 25%. מנגד, כל אחת מהאחזקות שלה ממנפת בעצמה את הפעילות שלה, ולכן מבנה אחזקה זה יוצר מינוף גבוה בפועל. סימן השאלה הגדול עבור המשקיעים במניה הוא אם הדיסקאונט העמוק שלה מהווה הזדמנות השקעה, או שהוא מבטא נכון את ירידת השווי הצפויה בחברות הפרטיות שבהן משקיעה אלוני חץ. התשובה לכך תלויה באורך ההשפעה של משבר הקורונה על שוקי המשרדם להשכרה שבהם היא פועלת.

הכותב הוא כלכלן בחברת הייטק