אלטשולר ולאומי מאבדים אמון בכצמן והמניות בצלילה חופשית

בשבוע שעבר מכר בית ההשקעות אלטשולר שחם את האחזקה במניות גזית גלוב ונותר עם 1.1%. אתמול היה זה בנק לאומי שצוות שלו העניק למניה תשואת חסר. גזית גלוב איבדה 52% משווי השיא שלה בפברואר וחברת האחזקות נורסטאר איבדה 71%

בימים האחרונים התרחשו שני אירועים שמאירים את חברת הנדל"ן המניב גזית גלוב, שבשליטת המנכ"ל חיים כצמן (57%), באור שלילי. ביום חמישי נודע כי בית ההשקעות אלטשולר שחם מכר נתח של 6.1% מהחברה בתמורה לכ־245 מיליון שקל, ובכך נותר עם אחזקה של 1.1% בלבד בחברה. כמו כן, בית ההשקעות מכר אג"ח של גזית גלוב בכ־60 מיליון שקל. האירוע השני שהתרחש הוא שאתמול הפיץ בנק לאומי, באמצעות לאומי פרטנרס מחקרים ‑ זרוע המחקר של זרוע ההשקעות הריאליות שלו ‑ אנליזה ללקוחות הכשירים של הבנק על גזית גלוב, שהשורה התחתונה שלה היא "תשואת חסר" לחברה.

- הפסד רבעוני לגזית גלוב; נערכת לפתיחה מלאה במרכזים המסחריים בחו"ל

- אלטשולר מוכר אחזקות בנדל"ן מניב: "לכל דבר יש מחיר ואלטרנטיבה"

- משבר הקורונה דילג על אלטשולר שחם גמל: הרווח צמח ב-34%

אלטשולר שחם לא חיסל את כל אחזקות הנדל"ן

בהקשר רחב יותר, אלטשולר שחם מכר את מניות גזית גלוב במסגרת מהלך אסטרטגי של צמצום החשיפה למניות הנדל"ן המניב בישראל בפרט, וצמצום החשיפה למניות בישראל בכלל ‑ לטובת הגדלת החשיפה למניות בחו"ל, בעיקר ממגזר הטכנולוגיה. בהתאם לכך, בית ההשקעות מכר גם נתח של 5% ממניות מליסרון ב־300 מיליון שקל וכן גם מניות של ענקית עזריאלי ושל קרן ריט 1.

גילעד אלטשולר, מנכ"ל משותף ומבעלי בית ההשקעות, אמר ל"כלכליסט" כי "הנדל"ן המניב היה מאוד משמעותי בפורטפוליו שלנו, עת הוא נהנה מתפוסה מלאה, עלייה בפדיונות של הקניונים ואפשרויות תשואה גבוהות. אבל סביר שנראה ירידה בהכנסות ובדמי השכירות בקניונים, ושלא נראה תפוסה מלאה במשרדים. נכון שכל התהליך של מעבר לעבודה מהבית הוא ארוך, אבל הוא קורה, והחלטנו לצמצם חשיפה לתחום לטובת סקטורים אחרים, כמו טכנולוגיה, שממוקדים בעיקר בארה"ב".

אלא שאלטשולר שחם לא חיסל את כל האחזקות שלו בנדל"ן המניב ואף לא צמצם את האחזקות בכל החברות. כך, למשל, בית ההשקעות לא מכר כלל מניות של חברת האחזקות אלוני חץ, שבה הוא מחזיק בכ־12%, חרף העובדה שאחת משתי החברות־הבנות שלה היא חברת הנדל"ן אמות שמתמחה במשרדים. אלטשולר שחם גם לא מכר מניות של אמות וממשיך להחזיק בכ־5% מהחברה. במילים אחרות, בתווך שבין המילים למעשים, ניתן להבין אילו חברות לדעת אלטשולר שחם ישכילו להסתגל לעולם הנדל"ן החדש בעידן הפוסט־קורונה.

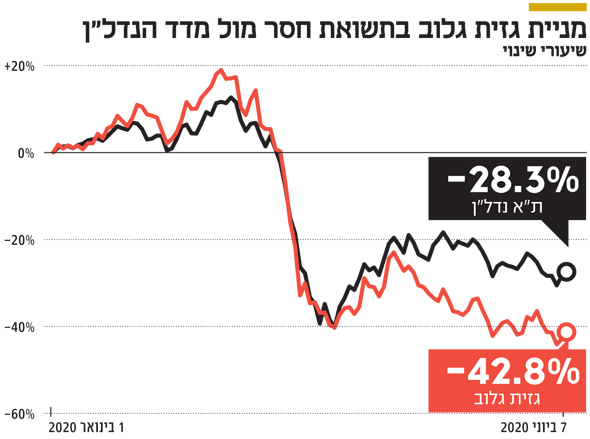

גם על האנליזה של בנק לאומי ניתן להסתכל בצורה לא דרמטית. השורה התחתונה היא אמנם תשואת חסר, אך טווח מחיר המניה שבו נוקבת האנליזה — 22.5-18.5 שקל — מגלם אפסייד של 5% ברף העליון וירידה של 13% ברף התחתון. אלא שכאמור, בנק לאומי בכל זאת בוחר בתשואת חסר ולא בתשואת שוק. על כך יש להוסיף את העובדה שמפרוץ משבר הקורונה בתחילת מרץ, מניית גזית גלוב נחתכה כמעט ב־43%, בשעה שמדד ת"א נדל"ן ירד בשיעור מתון יותר של 28%. כיום, גזית גלוב נסחרת לפי שווי שוק של 3.77 מיליארד שקל , שרחוק ביותר מ־50% משווי השיא של החברה, שאליו היא הגיעה באמצע פברואר האחרון — 8.5 מיליארד שקל. טווח המחירים שבו נוקב בנק לאומי מאותת על כך שלדעתו ייתכן שגזית גלוב צריכה להיסחר לפי שווי של 3.4 מיליארד שקל — פחות מ־60% משווי השיא שלה.

חיים כצמן צילום: Agaton Strom

חיים כצמן צילום: Agaton Strom

גזית גלוב היא חברת הנדל"ן התשיעית בגודלה בבורסה במונחי שווי שוק. מקדימות אותה חברות שבעבר נסחרו בשווי דומה לשלה, אך כיום משקיפות עליה מלמעלה, כמו אמות. הירידה בשווי השוק של גזית גלוב גררה מטה גם את החברה־האם נורסטאר, שבאמצעותה כצמן שולט בגזית גלוב. מניית נורסטאר איבדה 71% משווייה מאז הגיעה לשווי השיא שלה - 2.5 מיליארד שקל באמצע פברואר, כש־20% היא איבדה מסוף מאי.

האנליזה של בנק לאומי, שנכתבה על ידי האנליסט ברי גדנשטיין, נוקבת בכמה סיבות לתשואת החסר ובראשן היא מעמידה את המינוף הגבוה של גזית גלוב, שעומד על 70%. לפי הסקירה, שווי הנכסים של החברה עומד על 13.3 מיליארד שקל, אך כנגדם יש חוב פיננסי נטו של 9.4 מיליארד שקל. "חלק מהאחזקות של החברה הנן אחזקות במניות של חברות ממונפות", נכתב בסקירה.

"רכישת המניות העצמית ‑ צעד לא אחראי"

הסקירה מציינת כי בידי גזית גלוב מזומן בהיקף גדול ‑ יתרות נזילות של 3 מיליארד שקל ‑ אך היא גם מותחת ביקורת על האופן שבו החברה משתמשת בכספים אלו, בין היתר לרכישה עצמית של מניות בהיקף של עד 400 מיליון שקל. "להערכתנו, מדובר בצעד לא אחראי, במיוחד בסיטואציה שבה התזרים מהחברות־הבנות הציבוריות של הקבוצה אינו ודאי", נכתב. כמן כן, הסקירה מביעה מורת רוח מכך ש"למרות המינוף הגבוה, גזית גלוב מתכוונת להמשיך לחלק דיבידנד רבעוני". לפי הסקירה, הדבר צורם במיוחד "על רקע עצירת החלוקות על ידי מליסרון וביג, שלהן רמת מינוף נמוכה יותר".

כמו כן, הסקירה מציינת כי הנכסים הבלתי־סחירים של החברה ספגו מכה בדמות שיערוך שלילי ברבעון הראשון בהיקף של 122 מיליון שקל.

בכל הנוגע לביצועים של החברה, בנק לאומי מעריך שה־NOI בישראל ייחתך בעד 50% בעקבות משבר הקורונה, יתאושש לרמה של 80% משיעורו טרום־הקורונה בהמשך, אך לא יחזור לקדמותו.

"כל מרכזי המסחר שלנו פתוחים והמכירות עלו"

כצמן אמר בתגובה ל"כלכליסט" כי "אלו העובדות נכון להיום: כל מרכזי המסחר שלנו, בכל העולם, פתוחים, ורוב מוחלט של העסקים חזרו לפעילות מלאה. מדיווחי הדיירים עולה כי כמעט בכל המרכזים המכירות גבוהות יותר בהשוואה לתקופה המקבילה אשתקד. גם כך עולה מהדו"ח של ריס לגבי הקניונים בישראל. יתרה מזו, יחס ההמרה בין מבקרים לקונים גבוה יותר מלפני המשבר באופן משמעותי.

גם S&P בסקירה על סיטיקון מציין לטובה את תפקודם של קניוני סיטיקון במדינות הנורדיות, תוך שהוא מאשרר את דירוגה של החברה — דירוג השקעה. סיטיקון גייסה 200 מיליון יורו בהרחבת סדרת אגרות חוב בחמישי האחרון. מניות חברות הנדל"ן המניב ברחבי העולם, לרבות מניות חברות בשליטתנו ‑ בעיקר באירופה, ברזיל וארה"ב ‑ עלו בשיעור ניכר בשבועות האחרונים, במקרים רבים בכ־50%. באשר לסקירות, רצוי להתייחס גם לסקירה של בנק ברקליס הבינלאומי, שיצאה מיד אחרי הדו"חות ב־27 במאי, שמעניקה למניית גזית גלוב המלצה של תשואת יתר, עם מחיר יעד של 33 שקל, לעומת 21.5 שקל כיום ומשבחת את נזילותה הגבוהה של החברה. יודגש, אנו מכבדים את כל המשקיעים שלנו והאנליסטים שמסקרים אותנו, ונמשיך לפעול להשאת ערך לכל בעלי העניין שלנו".