ישראל הכי יקרה בדמי ניהול הקרנות המנייתיות

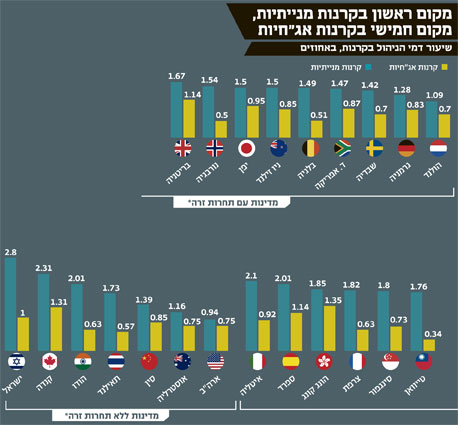

מחקר של חברת מורנינגסטאר בדק את דמי הניהול בקרנות הנאמנות ב־22 מדינות, ומצא כי דמי הניהול בישראל הנגבים ממחזיקי היחידות הם הגבוהים ביותר בקרנות המנייתיות. גם דמי הניהול של הקרנות האג"חיות בישראל הם מהגבוהים בעולם

באחרונה מרבים כלי התקשורת להצמיד לצרכן הישראלי את שם התואר "פראייר". המחאה הספונטנית של הקהל הישראלי על עליית מחירי הקוטג' אולי ניסתה להוכיח אחרת, אבל ממחקר חדש שביצעה חברת המחקר מורנינגסטאר על דמי הניהול בקרנות הנאמנות, עולה שישראל נמנית עם המדינות היקרות בעולם בתחום זה. בהתחשב בהיקף ההשקעות של הישראלים בתעשיית הקרנות, הנזק לכיס עלול להיות גבוה בהרבה מזה שנגרם כתוצאה מעליית מחיר הקוטג'.

חברת המחקר בדקה את דמי הניהול בקרנות הנאמנות של 22 מדינות, וחישבה את שקלול סכום דמי הניהול - ובכלל זה את כל העלויות הנוספות שמשלם הלקוח, דוגמת עמלות קנייה ומכירה - בשלוש קטגוריות רחבות וכלליות של קרנות: קרנות מנייתיות, קרנות אג"ח וקרנות כספיות.

המחקר אמנם לא כלל את ישראל, אך מהוספת הנתונים שביצעה חברת IFO, הנציגים של חברת המחקר בישראל, עולה הנתון המדהים הבא: הקרנות המנייתיות הישראליות גובות את דמי הניהול הגבוהים ביותר מכל המדינות שנבדקו, והנתון החציוני של דמי הניהול שלהם עומד על 2.8%.

לשם השוואה, דמי הניהול החציוניים בארצות הברית בקטגוריה זו עומדים על 0.94% בלבד, הנמוכים ביותר מבין המדינות שנבדקו, בעוד שבקנדה דמי הניהול הם הקרובים ביותר לדמי הניהול בישראל, אך עדיין בפער ניכר - 2.31%.

מורנינגסטאר העניקה ציונים לכל מדינה לפי שיטת הציונים האמריקאית של A עד F (נכשל). לפי חברת המחקר, קנדה הגיעה למקום האחרון עם קבלת הציון המצרפי הנמוך ביותר, ואילו שלוש המובילות שקיבלו A היו אוסטרליה, תאילנד וארה"ב. אלא שלו היה השוק המקומי בישראל משתתף במבחן, גם קטגוריית קרנות האג"ח - הפופולריות בקרב המשקיעים המקומיים - לא היתה זוכה בציון ששווה להביא הביתה.

שיעור דמי הניהול החציוניים של קרנות האג"ח הישראליות עומד על 1% בשנה, שיעור הזהה אמנם לדמי הניהול בספרד ובבריטניה, וזול מקנדה ומהונג קונג שגובות 1.14%, אך יקר מזה של קרנות אג"ח בבלגיה, נורבגיה, שוויץ וטייוואן. תאילנד היא המדינה הזולה ביותר, עם דמי ניהול של פחות מ־0.6%.

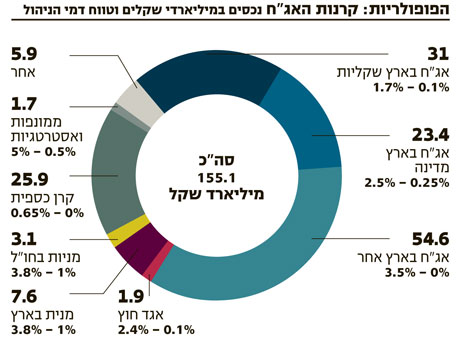

יש לציין כי דמי הניהול בתעשיית קרנות הנאמנות אמנם נשחקו בשנים האחרונות על רקע התחרות, אך לפי התוצאות המדהימות של המחקר, נראה שמידת השחיקה היתה זניחה ואפילו מצחיקה ביחס לממוצעים בעולם. כך, בקטגוריית אג"ח בארץ אחר, הקטגוריה הפופולרית ביותר, ירדו דמי הניהול מממוצע של 1.51% באוקטובר 2008 לרמה של 1.26% במאי 2011. מעניין לגלות כי דווקא בקטגוריית המניות בארץ, דמי הניהול כמעט לא השתנו מאז אוקטובר 2008, אז עמדו דמי הניהול הממוצעים על רמה של 2.72%. היום, לעומת זאת, עומדים דמי הניהול הממוצעים על רמה של 2.74%.

תחרות עזה בקרנות הכספיות

נתון מעניין שעולה מהמחקר הוא שבתחום הקרנות הכספיות, ישראל היא דווקא בין הזולות ביותר בעולם. נתון החציון של דמי הניהול בקרנות הכספיות בישראל עומד על 0.23%. בצרפת וביפן אמנם משלמים פחות מ־0.20% בקרנות כספיות, אך באוסטרליה, בלגיה ושוויץ משלמים המשקיעים דמי ניהול בשיעור של 0.2%–0.39%, ואילו בקנדה דמי הניהול בקטגוריה מגיעים ל־0.8%.

נתון זה מתחדד אם מביאים בחשבון את התקופה הבעייתית בשווקים בכלל ובשוק המקומי בפרט, שמובילה לפדיונות כבדים בתעשיית הקרנות כשהציבור נוהר בהמוניו לקרנות הכספיות בעלות דמי הניהול האפסיים. לפי נתוני בית ההשקעות מיטב, כלל הקרנות המגייסות של מאי - כולל הכספיות - עשו זאת עם דמי ניהול ממוצעים נמוכים של 0.3%, בעוד שהקרנות הפודות גבו דמי ניהול של 1.3%.

מנהלי הקרנות המקומיים אמנם ממשיכים להעלות את דמי הניהול, אך הם עושים זאת בעיקר בקרנות הפודות, בעוד שהתחרות העזה על הלקוח מונעת מהם בינתיים להעלות את דמי הניהול בקרנות הכספיות. עם זאת, נדמה כי לבסוף לא יהיה מנוס ממהלך זה.

בכל מקרה, תחום הקרנות הכספיות הוא דוגמה חיה לתחרות אמיתית. הקרנות מהוות אלטרנטיבה לפק"מ הבנקאי, ובתחרות מול הבנקים, שמהווים שחקן חזק ואלטרנטיבה אמיתית ללקוחות, בתי ההשקעות אינם בוחלים באמצעים. לעומת זאת, בקרנות האג"חיות והמנייתיות השחקנים בשוק רק מדברים על תחרות שלא ממש מוצאת ביטוי בשטח.

אחת הטרוניות המרכזיות נגד תעשיית הקרנות המקומית נעוצה ב"שיטת מצליח": קרנות נאמנות משווקות קרן אטרקטיבית בדמי ניהול נמוכים, וכאשר נצברת מסה קריטית - ובלי קשר לביצועי הקרן - מנהליה מרגישים גדולים מספיק כדי להעלות דמי ניהול, ברוב המקרים מבלי שהלקוח יידע על כך.

המצב בחו"ל שונה בתכלית: במדינות רבות נהוג לכלול במבנה דמי הניהול אלמנט של התחשבות בביצועי הקרן, מושג הקרוי Fulcru Fees, שעיקרו הוא כי קרנות המבקשות להרוויח יותר, רשאיות לעשות זאת רק בתנאי שהקרן מספקת ביצועים עודפים. בארה"ב ובנורבגיה כל העמלות מבוססות הביצועים (עמלות נפרדות מדמי הניהול הקבועים) הן סימטריות, כלומר הן יכולות להרוויח יותר כאשר הן מציגות ביצועים עודפים, והן גם יכולות להפסיד עמלות אם הן מספקות ביצועי חסר.

כותב הדו"ח ג'ון רקנטלר כותב כי "מורנינגסטאר ממליצה שמדינות נוספות ידרשו את יישום ה־Fulcrum Fees, כדי שהאינטרסים של המשקיעים יהיו מתואמים עם האינטרסים של מנהלי הקרנות".

התגובות בארץ: "שטויות"

ומה אומרים על הממצאים בביצת הקרנות המקומית? מנכ"ל בית השקעות המהווה שחקן דומיננטי בשוק הקרנות סירב לחשוף את זהותו, אך טען ללא כחל ושרק כי "הכל עורבא פרח, שטויות במיץ עגבניות". המחקר הספציפי אמנם לא הוצג בפניו, אך הוא ציין בכלליות כי "רוב המחקרים בסוגיית דמי הניהול מתייחסים רק לנתון אחד — דמי הניהול. בארה"ב, למשל, יש שני סוגים של קרנות: קרנות לגופים מוסדיים, שגובות דמי ניהול נמוכים יותר, וקרנות ללקוח הפרטי. שני הסוגים מעוותים את הבדיקה".

עם זאת, בדברי ההסבר מבהיר המחקר כי הוא בוצע אך ורק על קרנות Retail, כלומר קרנות שמיועדות ללקוחות פרטיים. טיעון נוסף שהעלה אותו מנכ"ל הוא שבכמה מדינות ישנו תשלום נוסף שסופג הלקוח שנקרא Upfront Fee, שאינו קיים בארץ. לדבריו, "התשלום הזה מממן בין השאר את עמלות הקנייה והמכירה של הקרן. אמנם גם בארץ יש מנגנון דומה שנקרא שיעור הוספה, אך היום בשל התחרות כמעט לא משתמשים בו".

מיקי ציבייר, יו"ר איגוד קרנות הנאמנות, הבהיר כי אין זה מתפקידו של האיגוד להתערב בנושאים הנוגעים לדמי הניהול, שצריכים להיקבע על בסיס שוק חופשי. עם זאת, הוא הצטרף לדברי המנכ"ל: "בארץ יש רק דמי ניהול, ולא מחייבים את הלקוח בעלויות נוספות. בחו"ל, כדי לבצע השוואה אמיתית, צריך להביא בחשבון הוצאות חיצוניות שמחייבים בהן את בעלי היחידות מעבר לדמי ניהול, כמו הוצאות הנהלת חשבונות והוצאות שיווק. מדובר בתשלומים שוטפים שהלקוח משלם".

אלא שדברים אלה, שיכלו להיות משכנעים, אינם עובדים במקרה זה. במחקר הובהר חד־משמעית כי ההוצאות שנבדקו כוללות את כל העלויות הכרוכות בהשקעה בקרן נאמנות: דמי ניהול והוצאות תפעול, ובכלל זה עלויות קנייה ומכירה, הוצאות משפטיות ועוד.