איך מרוויחים מעליית הדולר?

בעקבות הזינוק של הדולר בשבועות האחרונים בדק כלכליסט איך ניתן להרוויח מעלייתו ולמה כדאי לשים לב כשבוחרים ערוצי השקעה דולריים

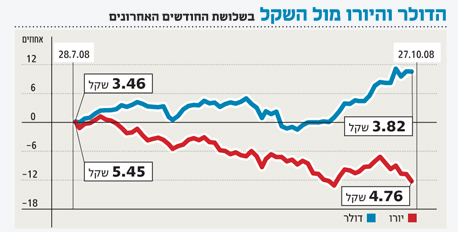

לאחר חודשים ארוכים שבהם גילה סימני חולשה, החל הדולר לזנק בשבועות האחרונים. רק בחודש האחרון עלה המטבע האמריקאי ב־14%. אמנם מדובר עדיין בהתחזקות מתונה בלבד, אך ההערכות בשוק הן כי התחזקות הדולר תימשך גם בתקופה הקרובה. במשבר הפיננסי הנוכחי הדולר גם מתחזק לעומת כל מטבעות העולם. דרור זקס, מנהל חדר עסקאות בבנק הבינלאומי, אומר שבגלל הכאוס בשוק המניות, האשראי והסחורות, כולם מחפשים עוגן מבטחים בדולר. "מחירי האנרגיה והסחורות יורדים ויש האטה רבה במכירות בעולם בכלל וגם בישראל. הצפי בחודשים הקרובים הוא למדדים אפסיים - המיתון חודר לכל השכבות ובמצב כזה חשוב להיות כמה שיותר נזיל".

כיצד ניתן להרוויח מעליית הדולר, שעדיין נחשב למטבע הסחיר בעולם, ואילו הגנות עומדות לרשות הצרכנים שעדיין יכולים להיפגע מדולר עולה? "כלכליסט" משיב בעזרת פרופ' יאיר זימון, מרצה בכיר במרכז להשכלה פיננסית מבית מטריקס, ושי שרון, מנכ"ל בית ההשקעות אלומות.פרופ' יאיר זימון: "מי שיש לו התחייבויות דולריות, כמו למשל שוכרי דירות שנמצאים עדיין בחוזים דולריים, ומי שמייבא חומרי גלם ואמצעי ייצור מחו"ל ומוכר בארץ. הנפגעים העיקריים הם אלה שהיבוא שלהם הוא מהגוש הדולרי והיצוא שלהם הוא בגוש היורו".

איך אני יכול להגן על עצמי מפני עליית הדולר?

פרופ' זימון: "לקנות נכסים צמודי דולר כמו פיקדונות צמודי דולר, איגרות חוב צמודות לדולר ואג"ח דולריות בעלות דירוג גבוה עם מח"מ (משך חיים ממוצע) קצר. ניתן להגן גם באמצעות חוזים עתידיים המנבאים עלייה של המטבע האמריקאי מול השקל. חשוב להתאים גם את אורך החיים של הנכס להתחייבות. כלומר מי שיש לו התחייבות דולרית לשנה יקנה אג"ח עם טווח של שנה".

האם אתה ממליץ לקנות דולרים?

שי שרון, אלומות: "נכון לכרגע, ממש לא. לפי דעתי, העליות האחרונות הן בעצם הזדמנות מכירה ולא הזדמנות קנייה. גם מבחינה טכנית ניתן לזהות רמות התנגדות חדות שמצביעות על היחלשות צפויה שלו. הצפי שלי הוא שהדולר ייסחר בטווח הנראה לעין ברמות של 3.65 שקלים".

יש לי 50 אלף שקל ואני מחפש אפיק סולידי להשקעה בדולר. היכן כדאי לשים את הכסף?

פרופ' זימון: "יש כמה דרכים להשקיע בדולר וליהנות מרווחים כאשר הוא רושם עלייה. האפיקים הסולידיים ביותר הם פיקדונות צמודי דולר ואג"ח דולריות בעלות דירוג גבוה לטווח קצר".

ואם אני מחפש אפיק עתיר סיכון להשקעה בדולר, היכן כדאי לשים את הכסף?

פרופ' זימון: "פיקדונות ארוכי טווח, אופציות וחוזים עתידיים נחשבים לאפיקים בעלי סיכון גבוה להשקעה בדולר. אלה מתאימים למשקיעים הנחשבים אוהבי סיכון.

כמה אחוזי חשיפה מומלצים לדולר בתיק השקעות?

שרון: "לתיק השקעות סולידי בלי מניות בכלל אני ממליץ על שיעורי חשיפה של לא יותר מ־10% למט"ח ושיעורי חשיפה של לא יותר מ־3%–4% לדולר. ההמלצה שלי ככלל היא שהדולר יהווה חלק קטן יחסית מתיק ההשקעות".

איך ניתן להשקיע בדולר?

רכישה | עלויות המרה גבוהות: השקעה בדולר באמצעות רכישת דולרים מזומנים שייכת לעבר האינפלציוני של ישראל. החיסרון - הבנקים גובים עלויות המרה גבוהות מאוד בעת הקנייה והמכירה, ונוסף על כך גובים גם עמלת חליפין.

פיקדון | העמלה גבוהה מהריבית: כמו שיש פיקדון שצמוד למדד, כך יש פיקדון הצמוד לשערו של הדולר. מכיוון שהריביות על הדולר נמוכות מאוד הריבית בפיקדון כזה היא אפסית, ודומה להחזקת דולרים בבית. חשוב להדגיש כי ישנו הבדל בין פיקדון צמוד דולר לפיקדון נקוב בדולר. בפיקדון נקוב בדולר רוכשים דולרים בפועל, והעלויות גבוהות יותר, זאת בניגוד לפיקדון צמוד דולר שהוא למעשה בשקלים. החיסרון של פיקדונות צמודי הדולר היא העמלה של כ־0.2% ברכישה ובמכירה, ובפיקדונות קצרים בסכום נמוך העמלה גבוהה מהריבית שמקבלים מהבנקים על הפיקדון.

קרן כספית דולרית | לא תמיד סולידית: מי שאינו חפץ להשקיע דרך הבנק או להיות תלוי במכשיריו יכול להשקיע בקרן כספית דולרית. ממש כמו קרן כספית שקלית המנסה להביא תשואה עודפת למשקיעים על פני פיקדונות בבנק, כך גם קרן כספית דולרית. מטרתה היא להביא לתשואות דולריות תחרותיות מול כל פיקדון דולרי רגיל בבנק. הקרנות הכספיות הדולריות המושקעות בפיקדונות מט"ח ואג"ח בחו"ל (שעתה מעמדם הסולידי התערער) לא הפגינו ביצועים טובים עד כה וספגו ירידות של יותר מ־10% מתחילת השנה בגלל ירידת הדולר. אך בהנחה שהדולר יעלה וקרן כספית דולרית היא אופציה, יהיה מעתה צריך לשקול היטב את הרכב התיק של הקרן ועלויות דמי הניהול הנעות בין 0.3% ל־0.35%.

איך מרוויחים מעליית הדולר?

איך מרוויחים מעליית הדולר?

אג"ח | הקרן עם הצמדה וריבית: אג"ח ממשלתיות כמו גלבוע מבטיחות הצמדה לדולר אך עומדות לפקוע בעוד שנה או שנתיים. כמו כן, אג"ח של חברות ישראליות (אג"ח קונצרניות) או של חברות זרות (אג"ח חו"ל). אג"ח מבטיחה את הקרן במלואה במועד הפדיון בתוספת הצמדה למט"ח וריבית. אג"ח היא סחירה ומחירה מושפע משינויים בריבית של המטבע הרלבנטי, לטובה או לרעה. איגרת חוב של ממשלת ארה"ב למח"מ של שנתיים תניב למשקיע 1.5% לשנה, ובמח"מ של עשר שנים יקבל המשקיע תשואה של 3.69%. העמלה תנוע סביב 0.8% מסכום הרכישה. בשוק יש גם כמה קרנות נאמנות דולריות המציעות חשיפה לאיגרות חוב דולריות שיכולות ליהנות מעלייתו של המטבע האמריקאי.

תעודות סל | עוקבות אחרי השער: כלי נוסף שהתפתח בישראל בשנים האחרונות הוא תעודת סל ומכשירים מורכבים להשקעה במט"ח. תעודות הסל תכלית והדס העוקבות אחרי שערו של הדולר השיגו מתחילת החודש תשואה של 12% וגובות עמלה של עד 0.2%.

אופציות | המסוכנות ביותר: אפשרות נוספת, הנחשבת להשקעה ברמת סיכון גבוהה. משקיע המאמין שהדולר צפוי לעלות בקרוב יכול לרכוש אופציית Call (קנה) על הדולר. אופציית דולר היא תעודה המקנה למחזיק בה זכות לקנות או למכור את נכס הבסיס במחיר מסוים בתאריך מסוים. כלומר, אופציית דולר היא הימור על שער החליפין של השקל מול הדולר. אופציות הדולר הן שיטה טובה לקבל הגנה על התחייבות דולרית. למשל, מי שיש לו התחייבות דולרית ורוצה להגן על עצמו מפני עליית שער הדולר, יכול לרכוש אותן בערך מתאים, כך שההפסד שעלול להיגרם מעליית הדולר מצד אחד יקוזז על ידי הרווח שיקבל מהשקעתו באופציות. העמלה: כ־5% מסכום העסקה.