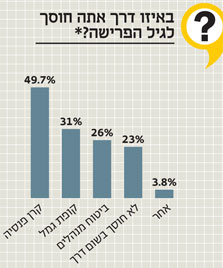

שליש מהחיסכון לפנסיה נחתך כדמי ניהול, אך 50% מהחוסכים לא יודעים במה מדובר

סקר "כלכליסט" ומכון המחקר "מדגם" חושף: רוב הציבור חוסך לפנסיה, אבל כמעט לא מבין דבר באופי החיסכון, בסכום שיקבל בגיל הפרישה ובמידה שבה דמי הניהול נוגסים בפנסיה שלו. מה הפלא שבתי ההשקעות גוזרים קופון על חשבון החוסכים

אין דרך לייפות זאת. ממצאי סקר "כלכליסט" ומכון המחקר "מדגם", שבדק את מידת ההבנה של הציבור במכשירי החיסכון לגיל הפרישה, מצביעים בבירור על מציאות עגומה. בישראל של שנת 2012, רוב הציבור אמנם חוסך לפנסיה, אבל כמעט שלא מבין דבר באופי החיסכון שלו, ברמת החיים שהוא יאפשר לו - או לא יאפשר לו - בגיל הפרישה, ובדרך שבה דמי הניהול נוגסים בחיסכון הזה.

במצב הזה, לגופים הפיננסיים יש יתרון ברור על פני ציבור החוסכים, שאינו יודע כיצד להתמודד עם הבעיה. כל עוד הרגולטור לא פותר את כשל השוק הזה בכפייה, מה הפלא שדמי הניהול לא יורדים?

פרשנות / אני, מנוע הרווח של בתי ההשקעות

רווח נקי: כמה יחסוך אמיר ריינר אם יעבור לתוכנית פנסיה אחרת

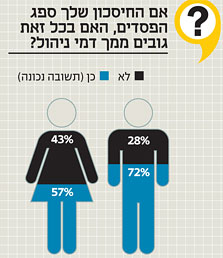

חוסר ההבנה זועק לעין אפילו במה שנוגע לכללי המשחק היסודיים בשוק החיסכון. כ־36% מהציבור סבורים שאם הגוף שבו הם מנהלים את החיסכון רשם תשואה שלילית - אז לא נגבים מהם דמי ניהול. במילים אחרות, כל אדם שלישי לפחות משוכנע שאם כבר החיסכון שלו הפסיד כסף בתקופה מסוימת, לפחות מי שמנהל לו את הכסף לא יכול להיות חזיר ולגבות ממנו דמי ניהול. רק שהמציאות הפוכה לגמרי: דמי הניהול נגבים כמו שעון, בעת רווח ובעת הפסד. הדוגמה הזו לבדה ממחישה עד כמה מאזן הכוחות בין החוסכים לבין מנהלי החיסכון אינו שווה.

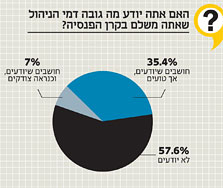

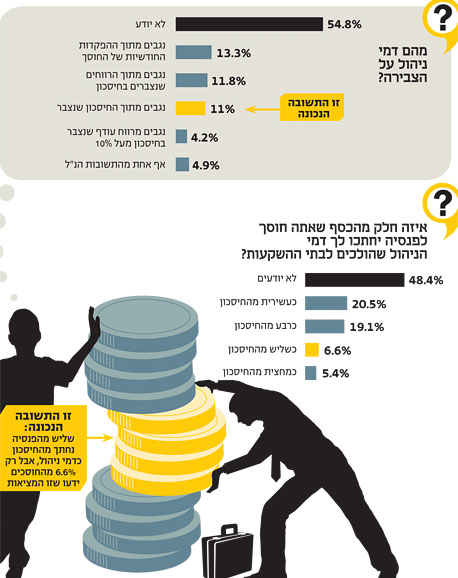

ממצא 1: החוסכים לא יודעים מה גובהם של דמי הניהול

ואם הבורות הפיננסית מתגלה כבר באבני היסוד, ברור לגמרי שהיא מצויה גם במקומות שבהם העסק באמת נהיה מסובך. כך למשל, 20.5% מהחוסכים בקרן פנסיה סבורים שדמי הניהול בקרן הפנסיה מקצצים להם בסך הכל עשירית מהכסף שהם צוברים במהלך שנות העבודה לגיל הפרישה (מחצית פשוט אינם יודעים להשיב על השאלה). מה גדולה תהיה תדהמתם כשיגלו את האמת: דמי הניהול "מגלחים" להם כרבע מהחיסכון שעליו עמלו כל השנים.

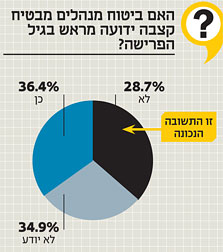

למעשה, אפילו מי שחושב שהוא מבין את מנגנון דמי הניהול בחיסכון ארוך הטווח שלו - לא באמת מבין. לאחר שטענו כי הם יודעים מה גובה דמי הניהול בקרן הפנסיה שלהם, 35% מהנשאלים ענו תשובות בלתי אפשריות כשהתבקשו לפרט מה גובה דמי הניהול על הצבירה - משום שלא ידעו שדמי הניהול לא יכולים להיות גבוהים מ־0.5%.

כשנשאל כלל הציבור מהם אותם דמי הניהול על הצבירה, כ־30% בחרו בתשובות שאינן נכונות. יותר ממחצית הנשאלים הודו שהם פשוט לא יודעים, ורק 11% ידעו שמדובר בדמי ניהול שנגבים מתוך סך הנכסים שנצברים בחיסכון.

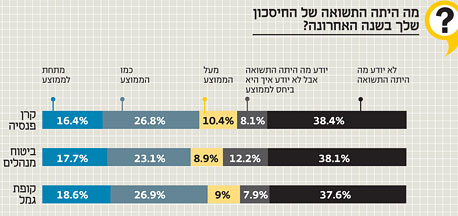

ממצא 2: לא יודעים גם איזו תשואה הם מרוויחים

אילו הציבור לא היה מודע למחיר הגבוה שהוא משלם כדי שמישהו אחר ינהל את כספי גיל הפרישה שלו, אבל היה בודק שהכסף באמת רושם תשואה יפה - ניחא. אלא שגם בצד השני של המשוואה - בצד התשואות - החוסכים לא באמת יודעים מה קורה. בקרב כל הנשאלים החוסכים לגיל פרישה, בין אם בקרן פנסיה, בביטוח מנהלים או בקופת גמל, כ־38% הודו שאין להם צל של מושג איזו תשואה רשם החיסכון שלהם בשנה האחרונה. במילים אחרות, הציבור משלם, ולא יודע בעבור מה ואם זה בכלל משתלם. למרות שדמי הניהול מסתכמים בסופו של דבר במאות אלפי שקלים, החוסכים כלל אינם יודעים אם החיסכון שלהם משיג תשואות ראויות בתמורה לדמי הניהול. בהיעדר ידיעה שכזו, אין לחוסכים כל יכולת לדעת אם כדאי להעביר את החיסכון לאפיקים אחרים או לגוף אחר שינהל אותו.

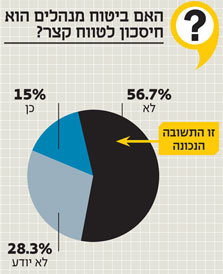

23%–27% מהנשאלים ענו כי החיסכון שלהם רשם תשואה ממוצעת בלבד בשנה האחרונה. בממוצע, סביר להניח שזו אכן התמונה, שכן מחקרים רבים מוכיחים שמנהלי הקרנות והקופות אינם מצליחים להשיג תשואה טובה יותר מתשואת השוק לאורך זמן, דבר שמעמיד בספק רב את הצידוק לגבות דמי ניהול כה גבוהים מציבור החוסכים. יתרה מכך, 28.3% מכלל הציבור כלל לא ידעו להגיד אם ביטוח מנהלים הוא מכשיר חיסכון ארוך טווח. 35% לא ידעו לומר אם ביטוח מנהלים מבטיח תשואה קבועה מראש לגיל הפרישה.

ממצא 3: משוכנעים שביטוח המנהלים משתלם יותר

ממצאים מעניינים במיוחד התגלו בהשוואה בין קרן פנסיה לבין ביטוח מנהלים. מחקרים הראו בעבר כי הצמדת המילה "מנהלים" הפכה את פוליסת הביטוח למוצר שנתפס ליוקרתי יותר, ולכן נחשק יותר. סקר "כלכליסט" ומכון המחקר "מדגם" גילה תופעה מעניינת בהקשר זה.

הנשאלים התבקשו לענות על שלוש שאלות המשוות בין החיסכון באמצעות קרן פנסיה לבין ביטוח מנהלים. הממצאים מראים כי קבוצה גדולה של נשאלים הודו כי הם אינם יודעים לענות על אף אחת מהשאלות (35%–56%). אולם בקרב הנשאלים שטענו כי הם יודעים מה התשובה, נרשמה הטיה פסיכולוגית מפתיעה.

כך, 31% ידעו כי ביטוח מנהלים הוא מוצר מסוכן יותר מקרן פנסיה (שליש מהתשואה בקרן פנסיה מובטח מראש על ידי המדינה), ו־38% ידעו כי ביטוח מנהלים יקר יותר מקרן פנסיה. השילוב של סיכון עם מחיר גבוה יותר גרם, ככל הנראה, לנשאלים להסיק את המסקנה הבאה - 25.5% מהם טענו כי התשואות בביטוח מנהלים גבוהות יותר מבקרן פנסיה. קרי, אם כבר לקחנו סיכון ושילמנו מחיר גבוה כנראה שהתמורה היא בהתאם. אלא שלרוע המזל, המציאות שונה בתכלית. בממוצע, אין הבדל משמעותי בין התשואות בחיסכון דרך קרן פנסיה לבין חיסכון דרך ביטוח מנהלים. ההבדלים בין שני המוצרים האלה, שלטענת גופי הביטוח מצדיקים את המחיר הגבוה יותר של ביטוח המנהלים, נוגעים לכיסוי הביטוחי ולא לתשואות.

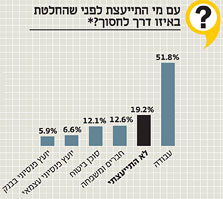

ממצא 4: לא מבינים, אבל גם לא פונים לייעוץ

למרות חוסר הידיעה, ואף שמדובר באחת ההחלטות הפיננסיות החשובות ביותר והיקרות ביותר בחייו של אדם, הציבור הישראלי מקבל את ההחלטה בנוגע לחיסכון הפנסיוני שלו בתנאים של בורות כמעט מוחלטת ובחוסר רציונליות גמור.

מסקר "כלכליסט" עולה כי 20% מהציבור כלל לא התייעצו עם איש לפני שקיבלו את ההחלטה. מחצית מהחוסכים ענו שהם מתייעצים במקום העבודה, אך קרוב לוודאי שהם פשוט חותמים על המסמך שמגיש להם מנהל משאבי אנוש. הם עושים זאת ככל הנראה מתוך הנחה שהמעסיק כבר הצליח להשיג להם את ההנחה הטובה ביותר שקיימת, או את החיסכון הטוב ביותר עבורם - אף שזו לא בהכרח התמונה. התברר גם כי רק אחוזים בודדים התייעצו עם יועץ פנסיוני עצמאי (6.6%) או עם יועץ פנסיוני בבנק (5.9%).

הממצאים העגומים הללו מעידים שהניסיון לקדם את הייעוץ הפנסיוני בבנקים כתחליף לסוכני הביטוח, ניסיון שהמדינה ניסתה לקדם במסגרת רפורמת בכר בשנת 2005, כשלה כישלון חרוץ. למעשה, גם בבנקים מודים שהניסיון כשל, ורק במשרד האוצר משום מה לא מפנימים את המציאות הזו. בהיעדר ייעוץ בלתי תלוי, נגיש וזול לציבור הרחב, החוסכים ימשיכו להתבסס על ההתנהגות העדרית כמעין מצפן לקבלת החלטות, למרות שזו אינה התנהגות רציונלית בהכרח.

ממצא 5: לא יודעים מה יהיה גובה הפנסיה החודשית

ממצא 5: לא יודעים מה יהיה גובה הפנסיה החודשית

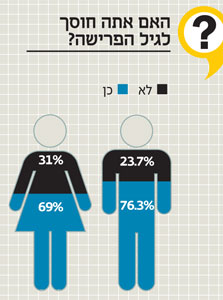

אחת הבעיות המפחידות העולות מן הסקר נוגעת למהות החיסכון הפנסיוני: הקצבה החודשית שתמתין לחוסכים ביום שלאחר סיום הקריירה. מהנתונים עולה - וזהו אולי הממצא העגום מכל - כי 32% מהחוסכים לפנסיה אינם יודעים להגיד מה יהיה גובה הקצבה החודשית שלהם כשיגיעו לגיל הפרישה.

20.5% מהנשאלים סברו כי הקצבה החודשית הממוצעת שלהם תהיה גבוהה מ־6,000 שקל. נתון זה מדאיג במיוחד לאור העובדה שבפועל הקצבה הממוצעת, עבור פנסיונרים שאינם נהנים מהתנאים של קרנות הפנסיה הוותיקות, עומדת על 3,800 שקל בלבד. אולם אם זה לא מספיק, הרי שקצבה זו צפויה לקטון בעשורים הקרובים ל־2,000 שקל בחודש בלבד, בין היתר בשל הארכת תוחלת החיים. בשורה התחתונה, הפער בין הציפיות הללו לבין המציאות פשוט מבהיל.

כשהחוסכים יגיעו לגיל 62 (כשמדובר בנשים) או 67 (כשמדובר בגברים) וייצאו לפנסיה, קרוב לוודאי שתחכה להם הפתעה מאוד לא נעימה. באופן כללי, הם ייאלצו לגלות כי עליהם להתרגל לרמת חיים נמוכה בהרבה מזו שהתרגלו אליה עד לאותו רגע בחייהם. אם מביאים בחשבון את העובדה שיותר ויותר מבוגרים בישראל נדרשים גם בגיל הפנסיה לדאוג לילדיהם בתחומי הדיור ובגידול הנכדים - קשה להבין כיצד הגמלאים של העתיד יצליחו לשרוד.

ממצא 6: הבורות ניכרת בכל קבוצות הגיל וההשכלה

חוסר ההבנה של הציבור בכל הנוגע לחיסכון לגיל הפרישה בחלק מהתחומים חוצה גילאים, השכלה, משלח יד או רמות הכנסה. בדיוק כפי ש־20% מבעלי ההשכלה התיכונית החוסכים לפנסיה סברו כי דמי הניהול מקצצים רק עשירית מכספי הפנסיה, גם 20% מקרב האקדמאים סברו. שכירים, עצמאים, בעלי הכנסה נמוכה או גבוהה מהממוצע, בוגרי תיכון או אוניברסיטה - שיעורים דומים בקרב כל האוכלוסיות הללו לא ידעו איזו תשואה רשם החיסכון שלהם במהלך השנה האחרונה.

עם זאת, בתחומים אחרים ניכר כי מי שהכנסתו גבוהה מהממוצע או שהוא בעל השכלה אקדמית, מבין טוב יותר את החיסכון שלו לעומת בעלי הכנסות נמוכות מהממוצע או כאלה שהם בוגרי תיכון בלבד. כך לדוגמה, 46.5% מבעלי ההכנסות הנמוכות חשבו כי כלל לא גובים מהם דמי ניהול בזמן שהחיסכון רושם הפסדים, לעומת כ־27% בלבד בקרב בעלי ההכנסות הגבוהות. באופן דומה, 45% מבוגרי התיכון סברו שלא נגבים מהם דמי ניהול בעת הפסדים, לעומת 28% בלבד בקרב האקדמאים.

הפערים הללו ברמת ההבנה בין אוכלוסיות חזקות יותר לאוכלוסיות חלשות יותר מדאיגים, ומחייבים את הרגולטור להתערב. אי־התערבות מצדו תהווה הפקרה בוטה ומכוונת של ציבור החוסכים הפגיעים ביותר מקרב העובדים לחזירותם של בתי ההשקעות.

ממצא 7: הישראלים משקיעים מחשבה רק במשכנתה

הבורות הפיננסית של הציבור בישראל נחשפה ב"כלכליסט" כבר כמה פעמים בעבר. סקר מקיף שנערך באוקטובר האחרון הראה כי 38.7% מהציבור אינם מבינים את הדיווח התקופתי שהם מקבלים מקרן הפנסיה שלהם או מבית ההשקעות שמנהל את חסכונותיהם.

בשאלה זהה שהופיעה בסקר אחר שנערך באפריל 2010, חלק גדול יותר מהנשאלים - 49.2% - ענו כי הם אינם מבינים את הדיווח התקופתי. עוד התברר, כי 57% מהציבור הקדישו מחשבה מועטה, אם בכלל, לשנים שלאחר הפרישה מהעבודה. 42% מהציבור נמצאים באוברדרפט בבנק, אבל מחצית מהם אינם יודעים כלל מהי הריבית שאותה הם משלמים על האוברדרפט, אף שמדובר בריביות גבוהות במיוחד.

רק בתחום פיננסי אחד, כך נדמה, התמונה שונה למדי - לקיחת משכנתה. כשמדובר בהלוואה לרכישת דירה או בית, הציבור הישראלי מגלה פתאום מעורבות גבוהה מאוד. סקר "כלכליסט" מאפריל 2010 העלה כי 45% מהציבור פנו לשלושה או ארבעה בנקים בטרם לקחו משכנתה. במילים אחרות, גם אם הדבר לא מעיד על הבנה עמוקה של תנאי המשכנתה והמשמעות שלהם על ההוצאה החודשית של המשפחה, הרי שבכל זאת אפשר לזהות בתחום זה דפוס צרכני בריא של עריכת סקר שוק והתמקחות על המחיר.

ואכן, שוק המשכנתאות נחשב לשוק התחרותי ביותר בענף הבנקאות. התחרות בו משמשת את הבנקים בין היתר למשוך לקוחות אליהם כדי להציע להם גם שירותים בנקאיים אחרים, רווחיים הרבה יותר.

בשורה התחתונה, צירוף האדישות וחוסר ההבנה הוא בגדר פצצת זמן מתקתקת. אם מביאים בחשבון שגודל הקצבה הממוצעת פוחת והולך, בין היתר בשל עליית תוחלת החיים שמאריכה את משך הזמן בפנסיה, הרי שבסופו של דבר תיווצר שכבה רחבה של עובדים שלא יוכלו לכלכל את עצמם במשך עשרות שנים. הנטל לרווחתם ייפול, בדרך זו או אחרת, על כתפי הציבור הרחב, קרי על הדורות הבאים.

הסקר נערך בין התאריכים 29.12.11 ו־2.1.12 בראיונות טלפוניים, בקרב 424 מרואיינים, המהווים מדגם מייצג של האוכלוסייה בגילי 25 ומעלה. טעות הדגימה המרבית: 4.9%+

כך תוכלו גם אתם לחסוך - לחצו כאן