אפקט הפרפר של בנק ישראל

כשבנק ישראל מחמיר את דרישות ההון לבנקים, הוא גורם להם לתת פחות הלוואות לחברות הגדולות במשק. בחיפוש של הבנקים אחר אפיקי רווח חדשים, העסקים הקטנים ירוויחו יותר אשראי, וחלק מההלוואות יימכרו לגופים שמנהלים לנו את הפנסיה

1.הגבלות בהזרמת הדם מהלב של המשק

המפקח על הבנקים בבנק ישראל דודו זקן השלים השבוע מהלך שאנשים מעטים מבינים אותו לעומק - אף על פי שכל ענפי המשק צפויים להרגיש את השפעותיו, גם המגזרים שמושגים כמו "הלימות הון" ו"הון ליבה" נשמעים להם כמו קללות פיננסיות. ואולי בעיקר המגזרים האלה.

מה שהמפקח על הבנקים עשה, בתמצית, הוא זה: הוא הגדיר לבנקים כמה הון עצמי מינימלי צריך להיות להם ביחס לנכסי הסיכון שלהם, כלומר בעיקר ביחס לאשראי שהם מחלקים. ליחס הזה קוראים הלימות ההון (כלומר, באיזו מידה ההון העצמי של הבנק - הנכסים שלו פחות ההתחייבויות שלו - תואם את הסיכונים שהוא לוקח על עצמו), וההגדרה של המפקח לבנקים נעשית במסגרת מהלך רגולטורי כולל וסבוך בעל השם החידתי באזל 3, שנולד סביב המשבר הפיננסי ב־2008, והוחרף מאז.

ולמה כל זה צריך לעניין מישהו שאינו בנקאי? משום שהבנקים הם הלב של המשק, והאשראי הוא הדם שהלב הזה מזרים. כאשר המפקח על הבנקים מגדיר מחדש את גבולות הגזרה של הבנקים במתן אשראי, הוא משפיע באופן מהותי על כמות הדם שתוכל להגיע מעתה ואילך למקומות שונים במשק, כלומר למגזרים שונים.

דודו זקן, המפקח על הבנקים צילום: אריאל בשור

דודו זקן, המפקח על הבנקים צילום: אריאל בשור

2. על כל 100 שקל אשראי 10 שקל הון

הבנקים לא מתים על המהלך של המפקח על הבנקים, בלשון המעטה, אבל כבר התרגלו לרעיון. זה תקופה ארוכה הם חיכו להגדרה של שיעור ההון העצמי שהם צריכים ביחס לאשראי שהם מחלקים, וזה בדיוק מה שהמפקח הגדיר השבוע.

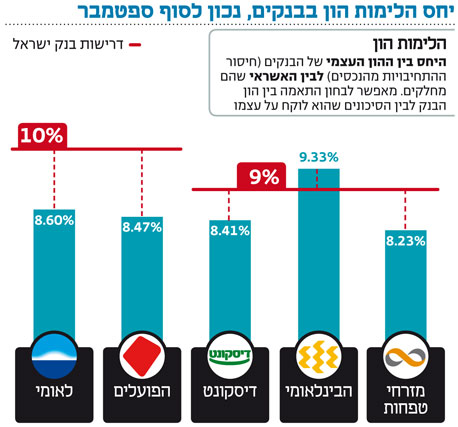

על פי ההוראות, יחס הון הליבה (רכיב ההון "האיכותי" יותר הכולל רק את הון המניות של הבנקים והרווחים הצבורים) הנדרש משני הבנקים הגדולים - הפועלים ולאומי - הוא 10% ו־9% מהבנקים הקטנים. כלומר שעל כל 100 שקל של אשראי שבנק לאומי מחלק הוא צריך הון עצמי של 10 שקל. לעומת זאת, יחס ההון הכולל בשני הבנקים הגדולים יעמוד על 13.5% ובקטנים על 12.5%.

הסיבה לכך שהבנקים לא אוהבים את ההתערבות הרגולטורית הזו, לפחות למראית עין, היא שהמפקח למעשה מגביל את היקף פעילותם העיקרי - מתן אשראי. שכן בשביל לחלק אשראי בהיקף מסוים וברמת סיכון מסוימת, הם יצטרכו להיות בעלי הון גדול יותר ויותר, וזו משימה לא פשוטה. לכן בפועל, המפקח פשוט מגביל עבורם את כמות האשראי שהם יכולים לחלק. הרציונל מאחורי המהלך הוא לדאוג ליציבות הבנקים, ולוודא שאם הם רוצים לקחת על עצמם סיכונים, אזי הם נדרשים לשלם על כך מחיר.

בין היתר, למהלך הזה יהיו ארבע השלכות: הוא יפגע במשהו בקצב הצמיחה במשק, יקטין את האשראי שהבנקים מסוגלים לחלק לחברות הגדולות במשק, יגדיל את האשראי שהם מסוגלים לחלק לעסקים קטנים, וייצור עבור הבנקים שוק חדש לחלוטין לעשות בו עסקים - למכור אשראי לגופים הפנסיוניים.

3.פגיעה של 0.4%–0.1% בצמיחת המשק

בשורה התחתונה, אומרים בבנקים - ומודים גם בבנק ישראל - להוראות של המפקח תהיה השפעה שלילית על הצמיחה הכלכלית של המשק הישראלי כולו. איש כמובן אינו יודע במדויק מה יהיה היקף ההשפעה הזו. הערכות שונות נעות בין פגיעה של 0.1% ל־0.4%. בשביל מי שזה נשמע לו מעט, נציין כי אם המשק הישראלי ימשיך לצמוח בשנים הקרובות בקצב ממוצע של 3% בשנה, המשמעות תהיה פגיעה בהיקף של 3%–13% בצמיחה השנתית, ממש לא עניין של מה בכך.

אז למה בכל זאת להוציא לדרך מהלך שעלול לפגוע בקצב הצמיחה, דווקא כשהעולם עדיין לא מתאושש מהמשבר? משום שהרגולטורים של הבנקים ברחבי העולם הבינו שמוטב לפגוע במשהו בצמיחה, אבל לוודא שלא תהיה בהמשך פגיעה משמעותית יותר עקב קריסה של בנקים.

אחד הדברים הטובים הבודדים שנולדו כתוצאה מהמשבר הוא שכל מיני טריקים שהבנקים היו עושים עד למשבר התחילו להיחשף בזה אחר. זה כמובן לא הפריע למגזר הפיננסי להמשיך ולהתחזק, אבל זה לפחות נתן פתח לרגולטורים להתחיל לחשוב מה לעשות. כך, למשל, התברר כי הבנקים (בעולם, לא בישראל) מחשיבים כל מיני נכסים שלהם בתור הון, גם אם לא ממש מדובר בהון. כמו מוניטין למשל. כל הבלופים האלה עבדו כל זמן שהשווקים היו בדרך למעלה. אבל ברגע שהמשבר פרץ והיה צורך בהון מוחשי, הבלופים האלה פשוט לא הספיקו. לכן אחד הצעדים במסגרת ההוראות הרגולטוריות החדשות הוא לספור כהון רק מה שהוא באמת הון ויכול לשמש ככזה ביום סגריר.

וכך, בשביל להגדיל את טווח הביטחון, הרגולטורים דורשים מהבנקים הון גדול יותר ביחס לנכסים המסוכנים שלהם. אז נכון, זה יקטין את הצמיחה. אבל אובדן הצמיחה כתוצאה ממשבר הוא גדול יותר. לכן מה שהרגולטורים עושים כאן הוא למעשה פריסה של מחיר הפגיעה בצמיחה לתשלומים שנתיים, במקום מיתון חריף בנקודת זמן אחת. הם מעדיפים לשלם בצמצום הצמיחה הכלכלית לאורך זמן על פני משבר ענק אחת ל־20–30 שנה, שיש לו השלכות מצטברות ועלויות הרבה יותר גדולות. לכן בשורה התחתונה של כל ההוראות המסובכות של באזל 3 יש רציונל בסיסי אחד: תחזיקו יותר הון.

4. מינוף החברות יירד ומחיר האשראי יעלה

ממה נובעת הפגיעה בצמיחה? מהעובדה שהבנקים יוכלו לתת פחות אשראי, ובפרט פחות אשראי מסוכן לחברות הגדולות ביותר. למעשה, החברות הללו, שחלקן היום פועלות בשיעורי מינוף גבוהים מאוד, יצטרכו להקטין את המינוף שלהן ולהגדיל את היציבות הפיננסית שלהן.

שנית, המחיר של האשראי - הריבית - יעלה. בעולם שאחרי יישום באזל 3 האשראי לחברות הגדולות, כלומר ללווים הגדולים ביותר, יהיה יקר יותר, ובריבית גבוהה יותר. הערכות בבנקים מדברות על עלייה ממוצעת בריבית של 0.5%–1%. גם זו עלייה לא מבוטלת, ודאי עבור חברות גדולות שלוות מיליארדי שקלים, דבר שהופך כל חצי אחוז ריבית לתוספת עלות של מיליוני שקלים ויותר. ואגב, הבנקים סבורים שאם הריבית שהם לוקחים על אשראי תעלה, אזי גם הריבית שהגופים שמנהלים את הפנסיה של הציבור דרך האשראי שהם נותנים לשוק ההון תעלה גם היא.

דרישות ההון החמורות בנוגע להלוואות ענק לחברות גדולות יובילו את הבנקים לחפש אפיקי רווח חדשים. האפיקים האלה יהיו העסקים הקטנים, ומשקי הבית. העובדה שבחודשים האחרונים חלה התעוררות בתשומת הלב שהבנקים הגדולים מקדישים לעסקים הקטנים - מגזר שלא ממש היה בלב המוקד של הבנקים עד כה - נזקפת בחלקה לשינויים הרגולטוריים האלה. זה לא שהם כל כך אוהבים עסקים קטנים, כמו שנהיה להם יותר נוח להלוות להם כסף.

בבנק ישראל מרוצים מתופעות הלוואי האלה: הקטנת המינוף של החברות הגדולות במשק והגדלת האשראי לעסקים הקטנים. לחברות הגדולות לא יזיק להקטין את המינוף, אומרים בבנק ישראל, דבר שיגדיל את היציבות במשק כולו. ולגבי העסקים הקטנים, זה נכון שכל אחד מהם בנפרד עלול להיות מסוכן יותר מבחינת חוסר יציבות לעומת חברות גדולות, אבל אם עסק קטן קורס, הפגיעה בבנק תהיה אפסית. לכן, כשהאשראי מפוזר יותר בין הרבה עסקים קטנים, במקום שיהיה מרוכז במספר מצומצם של חברות גדולות, היציבות של הבנקים עצמם תגדל. בבנקים טוענים שאם הרגולטור רצה לטפל בשיעורי המינוף הגבוהים, הוא היה יכול לעשות את זה בפינצטה במקום להפעיל את התותחים הכבדים ולפגוע בכל החברות הגדולות, אבל אלה בעיקר דיבורים מהאופוזיציה של מי שמעוניינים לחלק אשראי בהיקף גדול.

5. העסק החדש - מכירת תיקי אשראי

בכל מקרה, אין מה לדאוג לבנקים. הם תמיד ימצאו אפיקים חדשים לייצר בהם רווח. המצב החדש, למשל, פותח בפניהם אפיק עסקים חדש שעשוי להיות רווחי מבחינתם. הואיל ומעתה יהיו להם מגבלות הון חדשות, ולמעשה בשלב מסוים הם יגיעו למיצוי מסגרת האשראי שהם יכולים לחלק, הם פשוט יתחילו למכור חלק מתיקי האשראי שלהם. למי? לגופים שמנהלים את הפנסיה של הציבור.

למי שמגיע מחוץ לעולם הפיננסי זה אולי נשמע מופרך - למכור חובות של חברות לגופים אחרים - אבל מכירת תיקי אשראי היא לא המצאה חדשה. בשנים האחרונות ניתן היה לראות מספר שיתופי פעולה בין בנקים לבין גופים פנסיוניים במתן הלוואות גדולות במיוחד. כך, למשל, כשאילן בן־דב קיבל אשראי מבנק לאומי ומחברת הביטוח מגדל כדי לקנות את פרטנר. בסלילת כביש 431 הגופים שנתנו את האשראי היו בנק הפועלים וחברות הביטוח כלל, מנורה מבטחים והראל. את סלילת מנהרות הכרמל מימן בנק דיסקונט, שמכר את האשראי לחברות הביטוח. כך גם במימון תחנת הכוח של דליה אנרגיות בנק לאומי נתן את האשראי יחד עם חברות הביטוח ובתי ההשקעות הגדולים.

מה שיתחיל לקרות מעכשיו הוא שהבנקים ימכרו יותר ויותר חלקים מתיקי האשראי שלהם לקרנות הפנסיה, ביטוחי המנהלים וקופות הגמל. בבנקים, וגם בגופי הפנסיה, רואים את המהלך הזה בחיוב וחושבים שהוא יהפוך את תיקי האשראי של גופי הפנסיה לאיכותיים יותר, משום שהבנקים, לפחות בתיאוריה, יודעים לנהל אשראי בצורה איכותית יותר מאשר גופי הפנסיה, ועם ביטחונות טובים יותר. כך או אחרת, הבנקים בהחלט מתכוונים להפוך את העניין הזה לעסק לכל דבר - למכור לגופי הפנסיה אשראי שהם נתנו לחברות במשק, תמורת עמלה כמובן.