מרכז המידע של הכנסת מזהיר: "יישום המודל הצ'יליאני בפנסיה עלול לטלטל את שוק ההון"

המודל שנועד לחזק את הביטחון הפנסיוני של הציבור צפוי לעלות לאישור ועדת הכספים מיד לאחר פגרת הכנסת. אלא שדו"ח של מרכז המחקר והמידע של הכנסת שהגיע לידי "כלכליסט" מצביע על בעיות במודל שעלולות לסכן את כספי החוסכים והמשקיעים

אישור המודל הצ'יליאני לחיסכון הפנסיוני צפוי להיות אחד הנושאים הראשונים שיעלו על סדר היום של ועדת הכספים עם חזרתה מהפגרה. ואולם, ניתוח של מרכז המחקר והמידע של הכנסת שהוכן עבור חברי הכנסת ושהגיע ל"כלכליסט" מתריע על השפעות יישום המודל על שוק ההון המקומי ומעלה את השאלה אם המודל במתכונתו הנוכחית יזכה לאישור הח"כים.

החקיקה בנושא המודל הצ'יליאני היא יוזמה של אגף הפיקוח בשוק ההון בראשות עודד שריג, שנולדה מהפקת לקחי המשבר הפיננסי. במסגרתה תותאם רמת הסיכון של ניהול כספי הפנסיה של החוסכים לגילם. כיום כ־95% מהחוסכים, מבוגרים וצעירים כאחד, משקיעים את החסכונות הפנסיוניים שלהם במסלולים כלליים, שהם מסלול ברירת המחדל לחוסך, אף על פי שקיימים מאות מסלולי השקעה חלופיים בעלי רמות סיכון שונות לבחירה.

כך נוצר המצב הבעייתי במשבר 2008, כאשר ירידות שערים חדות בשוק המניות והאג"ח הקונצרניות גרמו לחוסכים שהיו קרובים לגיל הפרישה לאבד נתח בלתי מבוטל מהחיסכון שלהם, בניגוד לחוסכים צעירים, שימתינו שנים רבות עד ששוקי ההון יתקנו את הירידות שחוו.

הדאגה לביטחון הפנסיוני נשארת בידי המוסדיים

לפי מרכז המחקר של הכנסת, הנתונים הללו מלמדים כי רובם המכריע של החוסכים הם פסיביים בבחירת אפיק ההשקעה שלהם בפנסיה. במסגרת רפורמת המודל הצ'יליאני או המודל החכ"מ (חיסכון כספי מותאם) יבוטלו המסלולים הכלליים ויוחלפו במסלולים המותאמים לגיל החוסך, כך שחברות הביטוח ובתי ההשקעות יידרשו להקים מסלולי השקעה נפרדים עבור חוסכים בגילים שונים. כספי חוסכים צעירים יושקעו באפיקים ברמת סיכון גבוהה דוגמת אג"ח קונצרניות ומניות, וכספי חוסכים שיתקרבו לגיל הפרישה יושקעו באפיקים סולידיים יותר דוגמת אג"ח ממשלתיות ופיקדונות.

ח"כ זהבה גלאון. יזמה את המחקר וקוראת לאישורו המהיר של המודל צילום: חיים צח

ח"כ זהבה גלאון. יזמה את המחקר וקוראת לאישורו המהיר של המודל צילום: חיים צח

אלא שבניתוח שערך בהזמנת ח"כ זהבה גלאון מתריע מרכז המחקר על שורת בעיות שיישום המודל עלול לגרום. גלאון עצמה שלחה בהמשך לניתוח מכתב לשר האוצר יאיר לפיד בבקשה להביא את תקנות המודל לאישור ועדת הכספים בהקדם האפשרי, אך הדגישה סוגיה אחת מתוך ההשלכות של יישום המודל שמעלה ניתוח מרכז המידע, שבכוונתה להעלות לדיון "ההחלטה להחיל מדרגות סיכון מאבדת מכוחה כל עוד לא מוגדרות רמות הסיכון המקסימלי והמינימלי בכל מדרגה", ציינה בהתכוונה שהגופים הפנסיוניים המוסדיים אמורים להחזיק בסמכות לקבוע את תמהיל ההשקעות של כל קבוצת גיל, בניגוד למקובל בצ'ילה. ואכן, במחקר נכתב כי "ללא הגדרת רמת הסיכון הנדרשת לכל קבוצת גיל יכול כל גוף להגדיר באופן שונה את הסיכון של קבוצות הגילאים השונות. בכך כספי החוסכים יהיו נתונים לתחרות, וזו תביא להגדלת הסיכון של ההשקעות במטרה למקסם רווחים ואף ייתכנו הפסדים משמעותיים".

שוק ההון יחווה טלטלה והמסחר בבורסה יצטמק

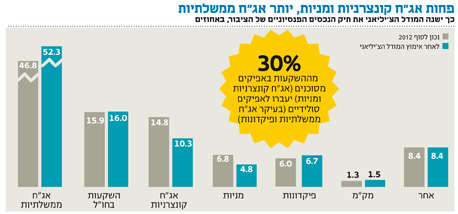

יישום המודל עשוי להשפיע רבות על שוק ההון בישראל. "כספי החוסכים המבוגרים צפויים לעבור בהדרגה, בתוך חמש שנים מתחילת הפעלת התוכנית, מאפיקי השקעה מסוכנים, אג"ח פרטיות ומניות, לאפיקים סולידיים יותר כגון אג"ח ממשלתיות, פיקדונות והשקעות אחרות בעלי תנודתיות מועטה. מעבר סכומי כסף גדולים אלה עלול לטלטל את השוק, ליצור ביקוש עודף לאפיקי ההשקעה הבטוחים ולהזרים היצעים באפיקי ההשקעה המסוכנים", נכתב במחקר.

מנתונים שאסף המרכז, כ־60 מיליארד שקל מכספי החוסכים צפויים לעבור מאפיקים מסוכנים לאג"ח ממשלתיות במסגרת יישום המודל. כלל נכסי החיסכון של הציבור באפיקי השקעה אלה הוא 200 מיליארד. 60 מיליארד שקל, המהווים 30% מנכסי החיסכון הפנסיוני באפיקים מסוכנים, יעברו מהשקעה באג"ח קונצרניות ובמניות לנכסים סולידיים. למעבר זה, לטענת המרכז, עלולות להיות השפעות מרחיקות לכת על שוק ההון. לטענת המרכז, המעבר למסלולי השקעה מותאמי גיל יכול לגרום "להגברת התנודתיות בשוק ההון בעקבות הגדלת ההיצע של נכסים בעלי סיכון מצד אחד והגדלת הביקוש לאג"ח מדינה מצד אחר. הביקוש הכללי למניות ולאג"ח חברות יהיה נמוך יותר, שכן תיקי הפנסיה של חלק גדול מהאוכלוסייה לא יכולים להיות חשופים לנכסים מסוכנים. ייתכן כי במקרה זה יגדילו גופי הפנסיה מעבר לרמת הסיכון הרצויה את חלק המניות ואג"ח החברות ואת רמת הסיכון בתיקי הפנסיה של החוסכים הצעירים יותר".

יתרה מכך, יישום המודל והסטת נכסי ציבור החוסכים הפנסיוניים המבוגרים ממניות ומאג"ח פרטיות עלולים, לטענת המרכז, להעמיק את הירידה בנפחי הסחר בבורסת תל אביב, שנוצרו בשל הגברת הרגולציה בשוק ההון, הקיטון בהשקעות הזרות בבורסה והפניית כספי המשקיעים המוסדיים להשקעות בחו"ל.

המסלול הסולידי יכול ליצור בעיות שונות לאורך השנים

המודל מאפשר לכל החוסכים, למעט אלה שכבר יצאו לפנסיה, לעבור למסלולים ברמת סיכון גבוהה יותר מרמת הסיכון שהותאמה להם. במרכז מביעים חשש כי מתן אפשרות כזו יגרום גם לחוסכים בני 60 ומעלה, הנמצאים על סף פרישה, להיות חשופים לתנודתיות השווקים ולספוג הפסדים כבדים ללא יכולת תיקון. אלא שהמרכז מתריע על בעייתיות חמורה יותר של המודל: ייתכן מצב שבו חסכונות של חוסכים בני קצת פחות מ־60 יחוו ירידה חדה בשל תנאי השוק, ובטרם תינתן להם אפשרות ליהנות מהתאוששות השוק, הם יועברו אוטומטית, על פי המודל, למסלול לבני 60 ומעלה, שהוא בעל חשיפה פחותה למניות. עם זאת, חשוב להבהיר כי המודל ייושום תחילה רק על מצטרפים חדשים ואילו על החיסכון הקיים הוא יחול בהדרגה לפי אבני דרך שיקבע אגף שוק ההון באוצר.

לבסוף, במרכז מזהירים שתוחלת החיים בישראל עולה עם השנים. כך למשל, אשה היוצאת היום לפנסיה בגיל 64 תחיה בממוצע 21.4 שנים לאחר מכן, וגבר יחיה 16.9 שנים לאחר פרישתו בגיל 67. תשלומי הפנסיה נפרסים על שנים רבות, אולם לטענת המרכז "על פי המודל הם מושקעים בעת קבלת קצבת הפנסיה בנכסים חסרי סיכון שמניבים רווחים זעירים. ייתכן שעם עליית תוחלת החיים כספי החיסכון לא יספיקו לקיום החוסכים ברמת חיים סבירה".

בפנייה לאוצר הוסיפה גלאון סוגיה נוספת: הבטחת שיעור תשואה מזערי. גלאון מזכירה כי לפי המחקר, בחלק מהמדינות נהוגה שיטה של הבטחת תשואה לקרנות הפנסיה - הבטחת שיעור מזערי ממוצע או ביחס לתשואה הממוצעת בתקופה

נתונה (כך בצ'ילה, בפולין ובסלובניה) או שיעור מוחלט (כך בשוויץ, צ'כיה, בלגיה וגרמניה). "התנודות האחרונות בשוק ההון והתספורות הרבות שנעשו בכספי הציבור מצביעות על צורך אמיתי בהבטחת תשואה מינימלית, צורך אשר גובר בקרנות הפנסיה החדשות, שתמהיל ההשקעות שלהן בעל רמת סיכון גבוהה יותר", כתבה גלאון. "המעבר הוא הזדמנות לאמץ מדיניות חשובה זו".

מתנגד נוסף למודל הוא ח"כ חיים כץ שדורש כי כתנאי ליישומו תתחייב המדינה להנפיק אג"ח מיועדות עם תשואה מובטחת לכלל החוסכים המבוגרים.

גורם באוצר הגיב ואמר כי "העברנו לכנסת טיוטה כבר בינואר 2012 ובימים הקרובים המשרד יעביר דרישה לוועדת הכספים לדון בנושא בהקדם". לגבי אי־ קביעת התמהיל אמר כי "במודל הישראלי האמירה שלנו עקרונית ופשוטה: צריך להתחשב בגיל החוסך. השוק דינמי, לכן ייתכן שמה שהיה נכון עבור פלח הגיליים 30–40 בשנת 2007 לא נכון היום. הסיכון תלוי בתנאי השוק ולכן לא ניתן לקבוע הקצאה נכונה בצורה קבועה עבור כל גיל. מה שכן, לפנסיונרים ולחוסכים שלקראת פרישה הכסף ינוהל בנפרד". הגורם הוסיף כי "נסיים בחודשים הקרובים בדיקה של הקצאה מחדש של אג"ח מיועדות, להפחית את שיעור האחזקה לעמיתים צעירים ולהגדיל עבור הוותיקים, וכך נגדיל את הביטחון שלהם לקראת ובתקופת הפרישה". לגבי הביקורת שהועלתה במחקר אמר כי "המודל אמור לשפר את מצבו של החוסך לפנסיה. עם זאת, אגף שוק ההון בחן את השלכות המודל, וכחלק ממסקנותיו המודל ייושם בהדרגה, בפריסה של חמש שנים, בין היתר כדי למנוע טלטלה בשוק".