"תשואה של 3% ברבעון לא יכולה להימשך לאורך זמן"

קרנות הפנסיה וביטוחי המנהלים סגרו רבעון ראשון חזק, עם תשואה ממוצעת של כ־3%, והשאירו את קופות הגמל וקרנות ההשתלמות מאחור. תחילתה של מגמה או רבעון יוצא דופן?

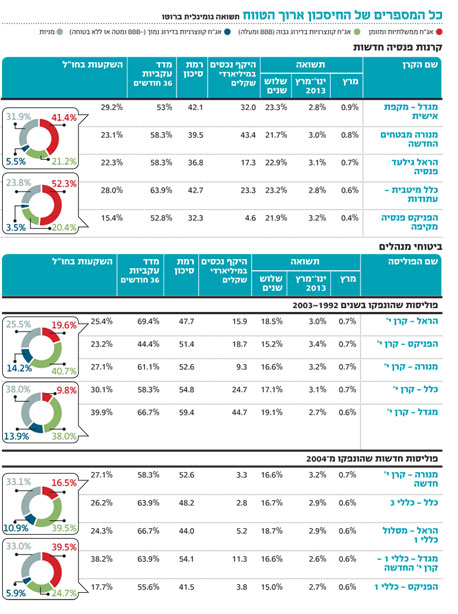

גם ברבעון הראשון של 2013 היו קרנות הפנסיה וביטוחי המנהלים בישראל אפיק החיסכון הפנסיוני העדיף מבחינת תשואות. קרנות הפנסיה רשמו תשואה ממוצעת של 2.96%, פוליסות ביטוחי המנהלים הוותיקות הציגו תשואה ממוצעת של 3.04% ופוליסות ביטוחי המנהלים החדשות מ־2004 ואילך הציגו תשואה ממוצעת של 2.86%. קופות הגמל וקרנות ההשתלמות, לעומת זאת, הציגו תשואה ממוצעת של 2.6% בלבד.

- 2012 בפנסיה: כלל ומנורה כיכבו, מגדל והפניקס השתרכו מאחור

- להזדקן בכבוד

- האוצר בוחן העברת החיסכון הפנסיוני לשליטת הלקוח

בחודש שעבר תודלקו התשואות בעיקר בעקבות עליות השערים בשוקי המניות בעולם - ובמידה פחותה יותר בישראל - ועליות מתונות באג"ח הקונצרניות המדורגות בארץ. לעומת זאת, הירידות באג"ח הקונצרניות הלא מדורגות והתחזקות השקל, בעיקר לעומת הדולר, פגעו באלו שלא גידרו את השפעת המטבע.

במבט על הרבעון, הביצועים העדיפים של שוקי חו"ל הופכים אף לבולטים יותר. בזמן שמדד ת"א־25 עלה ברבעון הראשון ב־4.4% ומדד ת"א־75 טיפס ב־5.9%, בארה"ב זינק מדד S&P 500 ב־10% ומדד דאו ג'ונס קפץ ב־11.3%. הביצועים החלשים יותר נרשמו בשוק האירופי, שם דאקס הגרמני וקאק הצרפתי עלו ב־2.4% בלבד.

האג"ח הממשלתיות אכזבו

באג"ח הקונצרניות עלו מדדי תל בונד־20, תל בונד־40 ותל בונד־60 בשיעור של 1.2%–1.6 ברבעון הראשון. מי שציפה שהאג"ח הממשלתיות ימשיכו את הזינוק האדיר שהציגו ב־2012 (13% במח"מים הבינוניים ו־16% בארוכים), חווה מפח נפש ברבעון הראשון של 2013, שעה שבאפיק זה נרשמה תשואה שלילית בשיעור של 0.2%, כשהאג"ח הצמודות למדד (גלילים) ירדו ב־0.9% והאג"ח השקליות (שחרים) עלו ב־0.3%.

הסיפור המעניין ברבעון הראשון נעוץ בקרנות הפנסיה, שם בלטה השונות בין הקרנות. קרן הפנסיה של הפניקס רשמה תשואה חלשה של 0.4% במרץ, אך הובילה בתשואה הרבעונית עם 3.2% מתחילת השנה. מגדל, לעומתה, הציגה תשואה חריגה של 0.87% במרץ, אך את התשואה החלשה ביותר מתחילת השנה - 2.8%.

בחינת תיק ההשקעות של הפניקס מול מגדל מראה את התפיסה השונה של מנהלי ההשקעות. בעוד במגדל מאמינים באפיק המנייתי, עם חשיפה של 31.9%, בהפניקס האפיק המנייתי עומד על 23.8% בלבד. באותו אופן, האפיק הממשלתי הסולידי מהווה יותר ממחצית התיק של הפניקס (52.4%) בזמן שבמגדל הוא עומד על 41.4%.

"דגש על הלוואות ונדל"ן"

"באופן כללי, היה לנו רבעון טוב", מסביר ל"כלכליסט" יוני טל, מנהל ההשקעות הראשי של מנורה מבטחים. "התיק שלנו דומה בחלוקה לממוצע הענפי, אבל השגנו תשואה עודפת במניות בארץ ובחו"ל כתוצאה מחשיפה לענפים הנכונים ומהקטנת החשיפה להייטק לאחר שהענף עלה בחדות ב־2012. גם האפיק הקונצרני תרם משמעותית, כ־2% בערך, נתון טוב בהרבה מזה של האג"ח הממשלתיות, שהציגו תשואה אפסית".

יוני טל, "הקטנו חשיפה להייטק" צילום: עמית שעל

יוני טל, "הקטנו חשיפה להייטק" צילום: עמית שעל

מנגד, מדגיש טל כי מדובר היה ברבעון חריג. "3% תשואה ברבעון זה לא דבר שיכול להימשך לאורך זמן. הקושי כיום הוא שהתשואות מאוד נמוכות והמרווחים באג"ח הקונצרניות ירדו. לא היו לנו בעיות עם תיק ההלוואות הקיים שלנו, אבל גם פה, המרווחים על הלוואות עתידיות יורדים". בקשר לשוקי הנדל"ן בחו"ל אמר טל כי "נמשיך לראות שיערוכים כלפי מעלה, אבל עסקאות חדשות יותר קשה למצוא".

על רקע זאת אומר טל כי "המחירים של כל אפיקי החוב גבוהים אבל משקיע מוסדי לא יכול לתפוס פינה. עם זאת, נמשיך לשים דגש על תיק ההלוואות ותיק הנדל"ן".

שוק החיסכון הפנסיוני בחברות הביטוח חווה ברבעון הראשון חילופי תפקידים משמעותיים, בעיקר כתוצאה מהמהפכה שמוביל מנכ"ל כלל ביטוח החדש, איזי כהן. כהן הוביל לעזיבתו של מנהל ההשקעות הראשי של כלל ביטוח רועי יקיר שעבר מכלל להפניקס, במקומו של גדי גרינשטיין. את מקומו של יקיר מילא שוקי בורשטיין, שאינו מתחום ההשקעות ושימש בתפקידו האחרון כמנכ"ל בנק לאומי למשכנתאות ועזב בסוף 2012 עם מיזוג הבנק לתוך בנק לאומי.