הגעתם לגיל הפנסיה? כך תגדילו את ההכנסות

ממציאת כספים אבודים ששכחתם מקיומם ועד לשימוש בהטבות ובהוזלות העומדות לזכות אוכלוסיית הגיל השלישי. כדי לשמור על יציבות כלכלית בגיל הפנסיה כדאי שתכירו את הכלים העומדים לרשותכם

ראשית, עליכם להבין מהן ההכנסות שעומדות לרשותכם ולרשות בני הזוג שלכם. זכרו, בני זוג מתפקדים יחד כיחידה כלכלית אחת ולכן חשוב להסתכל על ההכנסות מנקודת מבט של שני בני הזוג:

• אם הגעתם לגיל זכאות לקצבת זקנה או לחלופין עמדתם במבחני הכנסה שונים, אתם זכאים לסכום כסף קבוע מהביטוח הלאומי ובלבד שהייתם מבוטחים לפי הנדרש בחוק. קצבת הזקנה נעה בין סכום של כ-1,500 לכ-3,300 שקל ליחיד נכון לשנת 2015, בהתאם לגיל, מצב משפחתי, גיל של בן או בת הזוג ומספר הנפשות התלויות בכם. למי שאין הכנסה נוספת מלבד קצבת הזקנה, ביטוח לאומי משלם קצבה מוגדלת. פרטים נוספים אודות קצבת הזקנה ניתן למצוא באתר של ביטוח לאומי.

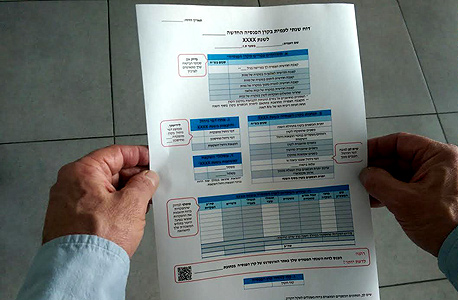

• אם פרשתם ממקום העבודה, ההכנסות שלכם יהיו מחיסכון פנסיוני. אלו סך הכספים שחסכתם בזמן העבודה בקרן פנסיה, ביטוח חיים וקופת גמל עד שיצאתם לגמלאות. אם טרם יצאתם לגמלאות ואתם מעוניינים לדעת מה תהא גובה הקצבה החודשית שלכם, היעזרו בדוח הפנסיה. שם תוכלו למצוא את הקצבה הצפויה לכם בגיל פרישה בהתאם ליתרה שצברתם לאורך השנים. היעזרו בדוח האינטראקטיבי כדי לקרוא עוד בדו"ח הפנסיה שלכם. בשלב זה כדאי לשקול להתייעץ עם מומחה פנסיוני שיסייע לכם בהליך קבלת ההחלטות לקראת פרישה.

דו"ח פנסיה שנתי

דו"ח פנסיה שנתי

• כמו כן, יעמדו לרשותכם החסכונות, הנכסים וההשקעות בשוק ההון שצברתם לאורך השנים.

אם תגלו כי סך ההכנסות החודשיות אינו מספיק עבורכם כדי להבטיח את רמת החיים שהייתם רוצים או את זו שהתרגלתם אליה, היעזרו בטיפים הבאים כדי להגדיל את ההכנסות:

1. בדקו האם יש ברשותכם כספים אבודים ששכחתם מקיומם. לשם כך, היעזרו במנוע חיפוש הכספים של משרד האוצר ('הר הכסף'), במסלקה הפנסיונית או מומחה פנסיוני. קראו עוד באתר האוצר שלי כיצד לחפש כספים אבודים.

2. שקלו להמיר חלק מההשקעות והנכסים בבעלותכם לכסף נזיל. כדאי לעבור באופן מסודר ולדעת מה יש לכם, לבחון האם משתלם לכם להשאיר את הכספים כחסכון/השקעה או להשתמש בחלק מהכספים כדי לכסות את ההוצאות היומיומיות שלכם. לפני שמושכים כספים כדאי לברר האם יש עמלת פירעון מוקדם, מהן הריביות בשוק כדי לבדוק את כדאיות ההמרה, האם יש תשואה מובטחת, האם אפשר למשוך את הכסף כקצבה, מחיר הנכס בשוק ועוד.

3. אפשרות נוספת היא למצוא עבודה חדשה לאחר הפרישה, במקצוע שלכם או במקצוע שתמיד חלמתם עליו ועכשיו אתם יכולים להתפנות להרפתקה חדשה. לשם כך, היעזרו באתר 'דרוש ניסיון' שמפעיל המשרד לשוויון חברתי ובחרו תחום עיסוק שמעניין אתכם מתוך היצע המשרות המפורסמות. זה הזמן לשפץ את קורות החיים, להתחמש בביטחון עצמי בתור עובדים מקצועיים ולהתכונן לראיון עבודה.

אחרי ההכנסות, עברו לבדוק את ההוצאות המהוות מרכיב חשוב בשמירה על יציבות כלכלית בכלל ובגיל השלישי בפרט. בני הגיל השלישי לרוב פנויים יותר ולכן יוצאים, מבלים ומוציאים יותר כסף על בילוי – דבר המביא לכך שעלויות הפנאי בגיל הפרישה עולות בסך של 10% לעומת טרם היציאה לגמלאות. כדי לצמצם בהוצאות הבילויים, תוכלו להשתמש בהטבות ובהוזלות העומדות לזכות האוכלוסייה בגיל השלישי, למשל באמצעות מועדון הצרכנות "ותיקים ונהנים" שהקים המשרד לשוויון חברתי. כמו כן, נצלו את ההנחות בחשבונות ובתחבורה המגיעות לכם כדי לצמצם את ההוצאות השוטפות. בין היתר, אתם זכאים להנחה בתשלום הארנונה, הנחה באוטובוסים וברכבת, הנחות בעמלות הבנקים, הנחה בקופות חולים ועוד. לבירור זכויותיכם, היכנסו לקרוא את "המדריך לאזרח הוותיק" או התקשרו למוקד 8840* של המשרד לשוויון חברתי.

הוצאות רבות בגיל השלישי פעמים רבות מוקדשות לילדים ולנכדים. חשוב לזכור שבגילאים מתקדמים יותר, נדרשת הוצאה גדולה יותר על תרופות, סיעוד ובריאות. לכן, מתן כסף לקרובי המשפחה שלכם מעבר למה שביכולתכם לתת בסופו של יום עלולה לפגוע בכם, כי תזדקקו לכסף הזה. נצלו את זמן האיכות שלכם יחד עם נכדיכם כדי ללמוד אודות הכסף ולאו דווקא לבזבז אותו. קראו עוד על נכדים וכסף באתר של משרד האוצר.

ליאורה הירשהורן היא סגנית בכירה לממונה על שוק ההון ביטוח וחיסכון