"בכל יום שאני לא מוכר בו, אני צריך לקנות"

איל נדל"ן בינלאומי שהקים אימפריה בעשר אצבעות. משקיע נועז ובעל טיימינג גאוני. רוקד על קברים. לא תמיד ישר. יהודי חם שלא מתעניין בהשקעות בישראל. סם זל בראיון בלעדי

חמש שנים מאוחר יותר, מהפגישה בשארם נותר בעיקר שברון לב. סדרה חוזרת ונשנית של פיצוצים בצינור הגז השביתה את אספקת הגז ממצרים לישראל לאורך השנה האחרונה, ובסופו של דבר, באפריל האחרון, הודיעו המצרים על ביטול חד־צדדי של ההסכם מול EMG. המשקיעים הישראלים בעסקה, בהם יוסי מימן, כבר מחקו את כל השקעתם, והם עוד במצב טוב: סאלם המצרי עומד בפני הסגרה מספרד למצרים, שם הוגש נגדו כתב אישום באשמת שחיתות. ומה עם המיליארדר האמריקאי? גם הוא לא מביט לאחור בערגה.

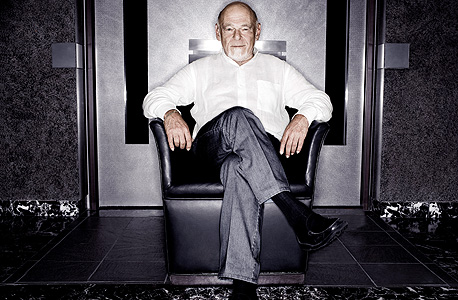

סם זל. "בעסקים יש קבוצה שלמה של אינדיבידואלים, ובתוך הקבוצה הזו יש אנשים ישרים, אנשים לא ישרים ויש אותנו באמצע - בחלק מהימים אנחנו ישרים" צילום: Len Irish

סם זל. "בעסקים יש קבוצה שלמה של אינדיבידואלים, ובתוך הקבוצה הזו יש אנשים ישרים, אנשים לא ישרים ויש אותנו באמצע - בחלק מהימים אנחנו ישרים" צילום: Len Irish

האם אתה מתחרט על ההשקעה ב־EMG?

"כמובן. אם זו היתה הצלחה ענקית לא היו לי חרטות, ואם זו לא הצלחה - יהיו לי חרטות. אני פועל תחת ההנחה שאני לא יכול להיות צודק כל הזמן, ובשאיפה, כשאני טועה, אני יכול להגביל את ההפסד כדי שזה לא יהרוס אותי. כמובן שבשורה התחתונה EMG לא היתה הצלחה כבירה".

האסטרטגיה הזו, שבבסיסה זיהוי הזדמנויות ופעולה נחרצת למימושן תוך הגבלת הסיכון האישי שלו, מאפיינת את זל כבר ארבעה עשורים. במאמר מפורסם משנת 1978 הכתיר עצמו איש העסקים משיקגו, שעשה את הונו בעסקי הנדל"ן ונודע כמומחה לרכישת נכסים במצוקה, כ"רוקד על הקברים" - זה שנהנה מטעויותיהם של אחרים. "ריקוד על הקברים הוא אמנות שיש לה הרבה יתרונות", הוא כתב במאמר. "אבל כשאתה מקפץ מסביב, אתה צריך להיזהר לא ליפול לבור הפתוח ולהצטרף לגוויה".

"'הקדוש זל' זה אוקסימורון"

סם זל (70), בן להורים יהודים שנמלטו מפולין ערב מלחמת העולם השנייה, נכנס לעולם העסקים בגיל 12: הוא קנה עותקים של מגזין פלייבוי ב־50 סנט במרכז שיקגו ומכר אותם בפרבר שבו גרה משפחתו ב־3 דולרים לעותק. בנדל"ן הוא החל להשקיע במהלך שנות ה־20 שלו, כדרך להפיג את השעמום בזמן לימודי המשפטים. מאוחר יותר זכה לחניכה אישית בעולם העסקים מג'יי פריצקר, שהקים בין היתר את רשת מלונות הייאט - גם הוא מיליארדר יהודי משיקגו. כיום, עם הון המוערך ב־5 מיליארד דולר, הוא מדורג במקום ה־216 ברשימת המיליארדרים העולמית של "פורבס", ובמקום ה־68 בתוך ארצות הברית.

פיצוץ צינור הגז במצרים צילום: אי פי איי

פיצוץ צינור הגז במצרים צילום: אי פי איי

לאורך השנים התמחה זל בהשקעה בנכסים מסוכנים יחסית, במיוחד בחברות שנקלעו למצוקה, כמו גם בזיהוי הזדמנויות מחוץ לשוק הנדל"ן, למשל בשוק הרדיו האמריקאי טרם פתיחתו לתחרות. הוא נחשב לאחד מחלוצי קרנות ההשקעה בנדל"ן (ריט) בארצות הברית: התובנה הבסיסית שלו היתה שפנייה לשווקים יכולה לספק למשקיעי הנדל"ן אלטרנטיבה אטרקטיבית לגיוס הון, במקום להיסמך על הלוואות ומינוף הנושאים פוטנציאל לא מבוטל להסתבכות. השוק הלך בעקבותיו, ולאחר שבתחילת שנות התשעים גלגלו מיליארדים ספורים בלבד, קרנות הריט מגלגלות כיום בארצות הברית מאות מיליארדי דולרים.

זל הוא איש עסקים מחושב ואגרסיבי, שבנה אימפריית נדל"ן חובקת עולם, אבל הוא נודע גם בזכות לשונו הבוטה, סגנונו האישי המוחצן, והנכונות שלו להודות שלא תמיד שיחק לפי הכללים. האגרסיביות שלו, בשילוב חוסר הלהיטות שלו לחלוק ברווחיו עם הממשלה, הובילה לעתים להסתבכויות: ב־1976 הוא עמד לדין על ניסיון להתחמק מתשלום מסים על עסקת נדל"ן בנבדה (הכסף נותב דרך איי הבהאמס). זל יצא מההסתבכות הזאת, אבל גיסו, ששימש עורך דין בעסקה, נידון בעקבותיה לשנתיים בכלא.

בפרופיל נרחב על זל שהופיע במגזין "ניו יורקר" לפני כמה שנים, סופר על הרצאת אורח של זל בנושא אתיקה בעסקים באוניברסיטת הוואי, בקורס שהעביר ידידו, מנהל הכספים וויל ווינשטיין. אחד הנוכחים שאל את זל האם אתיקה בעסקים היא לא אוקסימורון, וזכה לנאום שהסתיים באופן הבא: "בעסקים יש קבוצה שלמה של אינדיבידואלים, ובתוך הקבוצה הזו יש אנשים ישרים, יש אנשים לא ישרים ויש את החבורה שלנו באמצע - בחלק מהימים אנחנו ישרים, ובחלק לא". כשהמרצה ההמום שאל את זל אם הוא באמת שם את עצמו בקטגוריה האמצעית, זל השיב, "למה לא? 'הקדוש זל' זה אוקסימורון".

יוסי מימן צילום: אוראל כהן

יוסי מימן צילום: אוראל כהן

"טוענים שאני סוג של גאון"

יותר מכל עסקה אחרת, שמו של זל נקשר בעסקה אחת, המדגימה את חוש העיתוי המבריק המיוחס לו. ב־2007, ערב התפוצצות בועת הנדל"ן בארצות הברית, מכר זל את Equity Office Properties, קרן ריט ששימשה כזרוע הנדל"ן המשרדי של אימפריית האחזקות שלו, לקרן ההשקעות בלקסטון, תמורת סכום עתק של לא פחות מ־39 מיליארד דולר. זו היתה העסקה הגדולה מסוגה עד אז, והיא שיקפה את העובדה שהקרן החזיקה במספר הגדול ביותר של נכסים משרדיים בארצות הברית באותה עת. במהלך המשא ומתן למכירת EOP הצליח זל להביא לתחרות בין הקונים הפוטנציאליים, ולהעלות את ההצעה של בלקסטון מ־48.5 דולר למניה ל־55.5 דולר. בלקסטון, מצדה, מכרה מיד מאות מהנכסים, ורבים מהקונים מצאו את עצמם כמה חודשים לאחר מכן עם נכסים שערכם נמוך משמעותית מהחובות שנטלו על עצמם כדי לממן את רכישתם.

"הרבה אנשים טוענים שאני סוג של גאון, בגלל שהצלחתי לבצע את העסקה הזאת", אומר עכשיו זל, "אבל האמת היא שאני מאמין שבכל יום שאני לא מוכר בו, אני צריך לקנות. בכל החברות שלנו, בכל ההשקעות שלנו, אנחנו מבצעים בחינה מתמדת של הערך שלהן. במקרה הספציפי הזה מישהו נתן לנו הצעה שלא יכולנו לסרב לה, וזה עוד לפני שהתחיל המאבק להעלות את המחיר. ההצעה הראשונית כבר היתה במחיר שגבוה יותר מערך החברה על פי ההערכות שלנו.

"מעבר לכך, ב־2007 לא היה קשה לדמיין שאנחנו עומדים לפני השיא: מבחינת היקף העסקאות והמחירים בשוק, וגם כי עמדנו לפני שנת בחירות, שבאופן מסורתי משפיעה על הכלכלה. לא היית צריך לחזות את המשבר הפיננסי כדי להבין שזו נקודה בזמן שמאוד מתאימה למכירה ולמעבר למזומן".

נוסף על כל זאת, אומר זל, גם העובדה ש־EOP היתה חברה ציבורית היוותה שיקול בהחלטה, "אף שהייתי בעל המניות הגדול ביותר בה, ואני שבניתי את החברה, הרגשתי חובה כלפי בעלי המניות להכיר בערך החברה ולהתנהג בהתאם".

"אין עדיין שפע הזדמנויות"

גם לאחר מכירת EOP זל מחזיק באימפריית נדל"ן נרחבת, הכוללת בין היתר מבנים אייקוניים כמו מלון הוולדורף אסטוריה בשיקגו, את קרנות הריט Equity Residential (המחזיקה ביותר מ־120 אלף יחידות דיור בארצות הברית) ו־Equity Lifestyle (המחזיקה בעשרות אלפי בתים מוכנים וקרוואנים ברחבי ארצות הברית), והשקעות נוספות בנדל"ן בעולם. כמעט חמש שנים אחרי התמוטטות שוק הנדל"ן העולמי, זל יושב כיום על לא מעט מזומנים פנויים להשקעה. יש הרבה קברים פתוחים בסביבה, והרבה הזדמנויות לריקודים. אבל דווקא עכשיו הוא נשמע זהיר, ומזהה רק הזדמנויות מוגבלות, אפילו למשקיעים נועזים כמוהו.

וולדורף אסטוריה

וולדורף אסטוריה

האם השוק בארה"ב הגיע לתחתית?

"בשוק הנדל"ן למגורים, שעמד בשורש משבר הסאב־פריים, קיים עדיין היצע יתר משמעותי", אומר זל. "יש עדיין 4 מיליון בתים שנמצאים באזור הדמדומים: הבעלים עדיין גר בהם, הוא הפסיק לשלם את המשכנתא לפני זמן רב, אבל הבית שלו עדיין לא עוקל. הבתים האלה מושכים את השוק כלפי מטה. ברור ששוק המגורים השתפר, וגם המספרים מצביעים על כך, אבל אני חושב שהאופוריה מוגזמת".

החלק השני של שוק הנדל"ן האמריקאי הוא זה שבו זל עשה לא מעט מהונו: שוק הנדל"ן המסחרי. "אני חושב שגם שם יש יותר מדי אופטימיות, תחושה ש'הבעיות נפתרו'", אומר זל, שמסתייג כמובן. על פי הניתוח שלו, "בבסיס כל הבעיות עמד מינוף יתר. אף שהיתה התקדמות בהפחתת המינוף, הפתרון המועדף נותר לדחות את ההתמודדות עם הבעיה (על ידי גלגול ההלוואות, למש - א"פ). אני חושב שאנחנו נבלה את 3–4 השנים הבאות בהתרת הסבך ובהורדת רמת המינוף, עד שיהיה לנו שוק רציונלי יותר".

ואיך ניתן להוריד את רמת המינוף? זל מונה כמה דרכים, בהן גלגול החובות תוך תקווה שאינפלציה תהפוך את החוב לזול יותר, או העמסת סחורה על משקיעים מוסדיים. ויש גם פתרון נוסף: "כשהמצב יגיע לשלב שבו הבעיה חייבת להיפתר, סביר שנראה מספר משמעותי של עיקולים של נדל”ן מסחרי, או של מקרי מכירה כפויה".

בינתיים, כאמור, המצב טרם נפתר, ועד שגלגול החובות ייפסק והשוק יוצף בסחורה - זל מחכה. "בשנה־שנתיים האחרונות אנחנו משקיעים בנדל"ן בארצות הברית באופן מאוד מתון", הוא אומר. "לדעתנו עד אז יהיו הזדמנויות ייחודיות פה ושם, אבל אין עדיין שפע הזדמנויות מהסוג שיאפשר לנו להשקיע הרבה כסף באופן אינטליגנטי בשוק הנדל"ן בארצות הברית כיום".

"הכלכלה הסינית לא תתמוטט"

הבועה האמריקאית כבר פקעה, אבל יש המדברים על בועת נדל"ן אחרת שמאיימת על הכלכלה העולמית - הבועה בסין, שבעשור האחרון היתה עסוקה בתנופת בנייה ופיתוח תשתיות חסרי מעצורים. עכשיו נרשמים סימני האטה במשק הסיני, וחלק ניכר מהפרשנים עסוק בוויכוח האם צפויה לכלכלה השנייה בגודלה בעולם נחיתה "רכה" או נחיתה "קשה". זל, מתברר, אינו מרואי השחורות.

"אני לא רואה שום התמוטטות בכלכלה הסינית", הוא אומר. "וגם לא התרסקות בשוק הנדל"ן. יש אמנם נסיגה בבועת הנכסים, אבל כשאתה מסתכל על כל כלכלה מתפתחת מחזורים של גאות ושפל הם די נפוצים, היו 4–3 כאלה בעשור ומשהו האחרונים. אני חושב שבעתיד הקרוב לפחות לא נראה אף תרחיש קטסטרופלי, אפילו לא כזה שניתן להגדיר כרעידת אדמה".

ומה לגבי כל אותן ערים שנבנו בסין ועכשיו עומדות ריקות?

"כשיש לך אוכלוסייה של 1.2 מיליארד איש, שתי ערים לא מאוכלסות הן אולי לא בעיה כל כך גדולה. מעבר לכך, ראיתי את האבולוציה שעברה על אזור פודאן בשגנחאי. הם לקחו אזור עוני ובנו שם יותר מ־9 מיליון מ"ר, לא האמנתי שהם יספגו את זה. במשך כמה זמן כל הבנייה באמת עמדה ריקה - ואז הם ספגו את זה.

"אני חושב שגם המקרים הקיצוניים האלה יאוכלסו בסופו של דבר, בתנאי כמובן שבנו אותם באופן אינטליגנטי מלכתחילה. אם בנו חצי עיר באמצע שום מקום, בלי מקומות עבודה ובלי שום כלכלה זה סיפור אחר לגמרי. האם הם בנו יותר מדי? יכול להיות. האם זה מזיק מאוד למדינה בגודל כזה? אני בספק".

אזור פודאן בשנגחאי צילום: איי אף פי

אזור פודאן בשנגחאי צילום: איי אף פי

מה לגביך כמשקיע בסין?

"לא עשינו השקעות של ממש בסין ב־3–4 השנים האחרונות”, מספר זל, ומסביר כי הסיבה היא האסטרטגיה המנחה אותו כמשקיע גלובלי. "אתה יודע, כשאתה חושב על תפקידו של משקיע זר, הסיבה היחידה שבשבילה כדאי למשקיע כזה לעזוב את המדינה שלו היא רק אם הוא יכול לקבל עסקאות טובות יותר. זה בדרך כלל קורה במקומות שבהם יש דרישה גבוהה מאוד להון, במקביל להיצע מוגבל שלו. זה היה המצב בסין לפני 10–12 שנה, אבל זה לא המצב כיום. אין שם מחסור בכסף, ולכן מבחינה תחרותית, כמשקיע, אין שום היגיון בלנסוע חצי עולם כדי לעשות השקעות במקומות שממילא יש בהם די והותר הון מקומי”.

והאם יש מקומות כאלה מבחינתך כיום?

"הייתי מציין את קולומביה וברזיל. אלה שני מקומות צומחים שיש בהם משאבי טבע, מקומות שהם עצמאיים מבחינה אנרגטית, אלא שבאופן היסטורי היתה בהם אינפלציה גבוהה, ולכן הזמינות של ההון שם בכלל לא מתקרבת אפילו למצב הסיני. לכן אנחנו יכולים להשקיע במדינות האלה ולקבל תשואות עודפות".

"בשביל מה אתם צריכים אותי?"

בשוק הישראלי, מספר זל, הוא כמעט אינו פעיל. "חוץ מ־EMG", הוא אומר, "יש לנו מעט מאוד מעורבות בשוק הישראלי כמשקיעים. מהרבה בחינות הסיבות לכך דומות לאלה שגורמות לי להימנע מעסקים בסין: ישראל היא מדינה קטנה עם פי עשרה יותר יזמים מהזדמנויות. בשביל מה אתם צריכים אותי? זה שוק קטן ומאוד תחרותי. אם הייתי אנג'ל בעסקי ההייטק, לעומת זאת, באמת היתה לי רשת ענקית בישראל".

הפגנה של אוקיופי וול סטריט צילום: אי פי איי

הפגנה של אוקיופי וול סטריט צילום: אי פי איי

לזל בכל זאת יש נוכחות בסצנת ההייטק המקומית, אם כי לא בתור משקיע, אלא כתורם לתוכנית ליזמות במרכז הבינתחומי בהרצליה הקרויה על שמו, שב־11 שנות קיומה כבר הצליחו בוגריה להנפיק לא מעט אקזיטים (בהם ויביה, לאבפיקסיז, פיקסקאוט ו־The Gifts Project).

"אנשים שואלים אם יזם נולד או נוצר, וקרוב לוודאי שהתשובה נמצאת באמצע. מטרת התוכנית היא ליצור סביבה שבה כישורים יזמיים שאולי לא היו בחזית יוכלו לבוא לידי ביטוי", אומר זל, ומוסיף בגאווה: "זו הצלחה כבירה ואני לא יכול לומר לך כמה אני גאה בבחורים האלה, בראש התוכנית ליאת אהרונסון ובאוריאל רייכמן. דברים כאלה לא קורים במקרה, הם לא קורים כי מישהו שם קצת כסף, הם קורים בגלל שכל המעורבים מחויבים להצלחה".

"אין מספיק אנשים עשירים"

עסקת הענק של זל, מכירת EOP לבלקסטון, שייכת לעידן המוזהב של טרום המשבר, עידן שחלף ובינתיים אינו חוזר. בשנים שחלפו מאז שקעה ארצות הברית בדשדוש, ועסקאות ענק ואנשי עסקים כמו זל שוב אינם מצטיירים בהכרח באור חיובי. זה בולט במיוחד בזמן מערכת הבחירות המתחממת, שנראה שתעמוד בסימן אי־השוויון הגובר במדינה. הנשיא אובמה נוקט בחודשים האחרונים טון אגרסיבי יותר נגד הבנקים ותאגידי הענק, וקורא למיסוי גבוה יותר על העשירים. זל, מצדו, תורם למיט רומני, מתחרהו הרפובליקני של אובמה, ואינו מסתיר את ביקורתו על הממשל הדמוקרטי. “אתה לא חייב להיות גורו השקעות כדי לחשוב שהממשל הנוכחי לא מאוד ידידותי לעסקים", הוא אומר. "אני חושב שיש לממשל הנוכחי גוון מאוד אידיאולוגי, כזה שאני לא בטוח שנתמך על ידי העם. נגלה את זה בנובמבר".

את "ההרחבה של הממשלה לעוד תחומים" - כמו רפורמת הבריאות של אובמה, המחייבת כל אזרח לרכוש ביטוח בריאות, וחוק דוד־פרנק המהדק את הפיקוח על המערכת הפיננסית - זל רואה כ"התפתחות לא חיובית, כזו שמאיימת על החלום האמריקאי, וכזו שצריך לתקן אותה. לאט אבל בטוח, ארצות הברית נעה לקראת עריצות של הרגולטור, במקום לכיוון של ממשל על ידי פקידים נבחרים. אני לא חושב שזו נוסחה מנצחת".

דיברת על הציבור - מה עם המחאה של "אוקיופי וול סטריט"?

"אני חושב שזה דבר היפי וקצר טווח, אין לו הרבה משמעות. העיתונות ניפחה את זה".

ומה לגבי וורן באפט, שטוען שלא הגיוני שהוא משלם פחות מסים מהמזכירה שלו, ושהעשירים צריכים לשלם יותר?

"אני לא חושב שבאיזושהי נקודה בהיסטוריה של המדינה שלנו המדיניות הזאת הצליחה. לרוע המזל אין מספיק אנשים עשירים. אתה יכול להשלות את עצמך, אבל אתה לא תפתור את הבעיה באמצעות מסים גבוהים יותר על עשירים. האם יכולים להיות מסים גבוהים יותר על האחוזון העליון? כמובן. האם תהיה לזה השפעה אמיתית על המספרים? אני בספק".

במקום ההצעות "הפופוליסטיות" כדבריו, זל אומר שהוא "בעד רפורמה מקיפה של כל מערכת המסים. אני לא מאמין במינימום 30% מס למי שמרוויח יותר ממיליון דולר בשנה כמו שבאפט מציע. יש לנו מערכת מסים מקיפה כי היא משקפת את כל הגורמים השונים שמשפיעים על תהליכי קבלת ההחלטות בכלכלה. בכל עמדה אקראית, כמו זו של באפט, יש נזק שולי ותוצאות בלתי צפויות. אלה סיכונים שאנחנו לא צריכים לקחת".