ראיון כלכליסט

"שוכרים קמעונאים עמידים יותר למיתון"

מייקל וויל, נשיא חברת קרנות ריט ARC שגייסה ב־4 החודשים הראשונים של השנה 2.4 מיליארד דולר, חושף את אסטרטגיות ההשקעה שלו, ומנסה לשכנע ישראלים בעלי כיסים עמוקים להשקיע בנדל"ן המניב בניו יורק: "העיתוי מושלם"

קרן ריט אחת, לא מאוד מוכרת, ששמה American Realty Capital Trust IV, עוררה עניין רב בשוק ההון האמריקאי בתחילת החודש, כשהודיעה שתרכוש את הנדל"ן של הזרוע הפיננסית של GE ב־1.45 מיליארד דולר. הסכום פנטסטי, המוכרת יוקרתית, והקונה לא בהכרח תחת הרדאר של המשקיעים, מכיוון שהיא שייכת לתת־ז'אנר לא מאוד פופולרי של קרנות ריט ציבוריות אך לא נסחרות. ההודעה שפרסמה החברה־האם של הקרן, American Realty Capital (ובקיצור ARC), חשפה עליה נתונים לא ידועים. למשל, שכבר היום היא מכניסה 71 מיליון דולר מהנדל"ן המסחרי שהיא משכירה, ושלאחר העסקה ההכנסות האלה יזנקו ל־170 מיליון דולר; שאחרי העסקה, שמצרפת שוכרים איכותיים כמו ברגר קינג, פיצה האט וקנטאקי פרייד צ'יקן, יהיו לקרן 1,326 נכסים ששוויים 2.3 מיליארד דולר; ושעד כה השקיעו בה - גם אנשים פרטיים - יותר מ־1.5 מיליארד דולר.

- קרנות הריט בארה"ב: עודף תשואה של 7% על השוק

- אתר Airbnb הוכרז כבלתי חוקי בניו יורק

- התחזית לשוק הנדל"ן חמורה עוד יותר

הסקרנים שחיפשו מידע נוסף גילו את עולם קרנות הריט הציבוריות שאינן נסחרות - היבריד תופס תאוצה שמבטיח מצד אחד שהקרנות מדווחות לרשות ניירות ערך האמריקאית (ה־SEC) ולכן שקופות ומפוקחות; ומצד שני, מפני שאינן נסחרות בבורסה, המשקיעים מוגנים מפני תנודתיות. המשמעות היא שההון שהם השקיעו בתחילת הדרך מובטח להם בסופה, בשאיפה עם תשואה נוספת כשהקרן נסגרת (באמצעות מימוש נכסיה, מכירתם או הנפקה), ולאחר שקיבלו דיבידנדים חודשיים לאורך כל חייה. לפי נתוניה של ARC, בשבע שנות קיומה היא רכשה כ־3,300 נכסים בשטח כולל של יותר מ־9.3 מיליון מ"ר ובעלות של כ־18 מיליארד דולר, וייצרה למשקיעים שלה כ־2.6 מיליארד דולר. התשואה הממוצעת בקרנות הלא סחירות, מוסיפים שם, היא כ־6.5% באופן די יציב ועקבי, לעומת 3.6% בקרנות הסחירות, שסובלות מתנודתיות רבה במחיריהן.

תשואה של 80%

בספטמבר 2011 ניתנה הזדמנות להיחשף לנתונים של הקרנות הללו, כאשר ARC בחרה לסיים את דרכה של אחת הקרנות שלה, American Realty Capital Properties, ולהפגיש את המשקיעים עם כסף באמצעות הנפקה. עד אז נהנו המשקיעים בקרן הלא סחירה מתשואה פנימית (IRR) של 33%, ולאחר שהונפקה בנאסד"ק (תחת הסימול ARCP), המניה שהיתה שווה 10 דולר זינקה לכמעט 18 דולר, כלומר ייצרה תשואה נוספת של כ־80%. מרשים. ייתכן שזה היה הקטליזטור לגיוסים המרשימים של קרנות ARC מאז: ב־2012 היא גייסה 3 מיליארד דולר - כ־30% מההון שגייסה כל תעשיית קרנות הריט, ובארבעת החודשים הראשונים של 2013 היא גייסה 2.4 מיליארד דולר נוספים - כ־60% מההון שגייסה התעשייה.

משום מה קרנות ריט (REIT), מעין קרנות נאמנות המשקיעות בנדל"ן מניב, לא התרוממו בישראל, אולם בארה"ב מדובר במכשיר השקעה פופולרי מאוד. הסיבות רבות: זו דרך להשקיע דרך מכשיר אחד בגלריה של עשרות נכסים, בלי כאב הראש של ניהול הנכסים. בתקופות מיתון הקרנות מניבות הכנסה קבועה משכר דירה ומשלמות למשקיעים דיבידנד חודשי או רבעוני, והן נחשבות יעילות כגידור מפני אינפלציה וכגיוון לתיק ההשקעות.

בניגוד לקרנות הריט הציבוריות, שכל מה שצריך לעשות כדי להשקיע בהן הוא להחליט (בדומה להשקעה בכל מניה או קרן נאמנות), וניתן להסתפק גם בסכומים קטנים של עשרות שקלים או דולרים, ההשקעה בקרנות הלא נסחרות מתאימה בדרך כלל לבעלי כיסים עמוקים יותר. לאחרונה החל הפמילי אופיס הישראלי אולימפוס אסטרטגיה פיננסית, המנוהל על ידי יאיר ספיר, להציע את הקרנות של ARC ללקוחותיו על בסיס האנליזה וההמלצות של שותפו, הפמילי אופיס האמריקאי פלוטקין אדווייזרס. כרטיס הכניסה לפמילי אופיס אינו שווה לכל נפש ועומד על כמה מיליוני שקלים, כך שהוא לא מתאים לכל משקיע. ובכל זאת, אסטרטגיות ההשקעה של קרנות ARC עשויות לעניין את כל מי שמשקיע בנדל"ן - בנכסים ריאליים, במניותיהן של חברות נדל"ן מניב אמריקאיות או ישראליות המשקיעות בארה"ב, או בקרנות ריט אמריקאיות.

בניין One Jackson Square (משמאל) במנהטן. אחד מהנכסים שמרכיבים את קרן הריט

בניין One Jackson Square (משמאל) במנהטן. אחד מהנכסים שמרכיבים את קרן הריט

המשבר של 2008 גרם לכך שלא מעט מבעלי נדל"ן מניב בארה"ב, שלהם חוב מצטבר של 1.5 טריליון דולר במשכנתאות, מוכרחים להנזיל אותם ולהיפגש עם כסף. לכן הם מוכרים מהר ובזול. מייקל וויל, נשיא החברה, מספר בראיון טלפוני ממשרדיו בשדרות פארק בניו יורק, "כשאתה קונה בשוק הנדל"ן הנוכחי, שלדעתנו רחוק מהשיא, אתה קונה לקראת תחתית העקומה, ולכן יש הרבה מקום לעליית ערך. הנדל"ן המסחרי הוא שוק שמייצר הכנסה יציבה וההזדמנויות ממשיכות לצוץ. סביבת הריבית נמוכה והפד ממשיך לאשרר את המגמה שהיא תישאר נמוכה. הכלכלה די שטוחה, אין הרבה צמיחה במשרות חדשות, האינפלציה בשליטה, יש מעט התחלות בנייה חדשות, והבנקים מלווים בשיעורים נמוכים מאוד לנדל"ן כך שאנו ברגע מושלם בכל החזיתות".

ואז, כששווי הנכסים עולה, זה הזמן לממש ולהרוויח.

"בדיוק. ב־18 החודשים האחרונים הצלחנו להנזיל תיקים שבנינו וניצלו את השוק הזול הזה, ולהחזיר למשקיעים שלנו רווחים של כמעט 3 מיליארד דולר".

הבעיה היא שבשוק כזה שוכרים עלולים לפשוט את הרגל או להיקלע לקשיי נזילות, ואז צריך לרוץ אחריהם שישלמו שכר דירה. זה צריך להטריד את מי שמשקיע בנדל"ן מניב.

"תלוי איך עובדים. אחד הדברים הראשונים שאנחנו בודקים הוא איכות הדיירים. רוב הדיירים שלנו הם בדירוג השקעה וחתומים על חוזים לטווח ארוך. אנחנו לא עובדים עם חברות קטנות ולא עם זכיינים. הרעיון הוא ליצור הכנסה מתמשכת".

את מרכזי הקניות, הנכסים הפופולריים ביותר בנדל"ן מניב, נהוג לחלק לשני סוגים: שוכר בודד במבנה בודד; ומרכזי קניות שבהם שוכרים רבים, חלקם מעוגני סופרמרקטים, שמושכים תנועה של קהל עם ארנק פתוח. "לא משנה מה מצב הכלכלה, כולם הולכים לסופרמרקט ולכן העוגן הקמעונאי קריטי", אומר וויל. "חנויות אלקטרוניקה, למשל, הן משהו שאנחנו לא בונים עליו. אנחנו מחפשים שוכרים שאני יכול לקטלג כקמעונאות עמידה למיתון, כמו סניפי בנק, מסעדות אוכל מהיר, בתי מרקחת, סופרמרקטים. בזמנים טובים ובזמנים רעים יש להם סיכוי טוב להצליח, וכמו שאמרת, אני לא רוצה שהדיירים יפשטו את הרגל".

מייקל וויל

מייקל וויל

דיירים מבוקשים עונים לקטגוריה של Triple Net Lease. הכוונה לחברות שמוכרות את הנכס שבו הן ממוקמות למשקיע, ומיד שוכרות אותו בחזרה בחוזה ארוך טווח. כשהעסקה נעשית עם חברות בינלאומיות גדולות, עם דירוג השקעה איכותי, היא אטרקטיבית למדי. פדקס, למשל, מכרה מרכז הפצה שלה לאחת הקרנות של ARC, ושכרה אותו מידיה כדי לשחרר הון להשקעות בעסקיה.

אתה אומר שעכשיו השוק נמצא בתחתית. איך תדע שהוא מתאושש ושזה הזמן לממש?

"אבן הדרך הראשונה היא החלטת הריבית של הנגיד. כשהפד מתחיל להעלות את הריבית זו בדרך כלל אינדיקציה לכך שהכלכלה משתפרת וזה יכול לשנות את השוק. זה במרחק של שנה וחצי מאיתנו, ולכן עכשיו זה הזמן לנצל הזדמנויות".

כלומר מי שמשקיע בנדל"ן מניב בארה"ב צריך אורך רוח של שנה וחצי לפחות.

"בהחלט. אלה השקעות שדורשות סבלנות של שנתיים לפחות כדי ליהנות מההזדמנויות שיש עכשיו".

השקעה בריאה

בפורטפוליו של ARC יש שתי קרנות שפועלות לפי אסטרטגיה שיכולה לעניין כל משקיע. אחת מהן משקיעה רק בנכסים המושכרים למטרות בריאות (Healthcare) כמו בתי חולים, מרכזי דיאליזה ובתי אבות. נכון לעכשיו בבעלותה 46 נכסים ב־18 מדינות, שעלותם מסתכמת בכ־670 מיליון דולר. שווייה של קרן הבריאות הקודמת של ARC, שכבר הונזלה, עמד על 2.5 מיליארד דולר. היא חילקה למשקיעים שלה דיבידנדים בהיקף של 508 מיליון דולר והניבה תשואה פנימית של 11%.

"בשנתיים האחרונות היו שינויים רבים במערכת הבריאות האמריקאית, ומנקודת המבט של בעלי הנכסים זה יוצר הזדמנויות רבות", אומר וויל. "ליותר אמריקאים, שחיים חיים ארוכים יותר, יש כיסוי רפואי, והם מעוניינים בשירותים האלה". אנדרי חטיבי, מנהל השיווק של ARC, מוסיף שבזכות אובמהקייר עד 2018 ל־93% מהאמריקאים תהיה גישה לשירותי בריאות, והצפי הוא שכמות העובדים בתחום תגדל ב־23%. והנה עוד נקודה מעניינת: רופאים, בניגוד לאנשי הייטק או עורכי דין, לא יכולים לסגור את המשרד ולעבור לעבוד מהבית. הם חייבים לעבוד ממתקנים מאושרים שם מוצב הציוד שלהם - מה שמבטיח את המשך הביקושים.

"במקביל", מוסיף וויל, "בתי חולים רבים מוכרים את הנדל"ן שלהם כדי להשיג הון ולהשקיע אותו בחזרה בבית החולים לטווח הארוך. אז אנחנו יכולים להיות הבעלים של הנכסים ולהמשיך לגבות שכר דירה, שבמגמת עלייה".

איך בוחרים את מיקום בית החולים?

"אנחנו רוצים לעבוד עם מערכת בריאות אזורית גדולה. לא נרצה להשקיע במדינה שאנשים עוזבים, אלא במקומות שאנשים מהגרים אליהם. אנחנו מעדיפים מקומות שבהם יש גידול באוכלוסיית הפנסיונרים, כי כל האלמנטים בתחום הנדל"ן לבריאות נכנסים שם לפעולה לטווח הארוך".

קרן אחרת של ARC מנצלת הזדמנויות השקעה בעיר ניו יורק, והציפיות טמונות כבר בשם - New York Recovery REIT. היא רכשה עד כה 16 נכסים בעלות של 460 מיליון דולר. "אין בארה"ב שוק כמו ניו יורק", אומר וויל. "באופן היסטורי השוק בניו יורק עובר כשל כל 25 או 30 שנה - עכשיו אנחנו בכשל כזה - ואז הוא מתקן ועולה לשיאים חדשים". היסטורית, צריך לזכור, שכר הדירה בניו יורק גבוה יחסית.

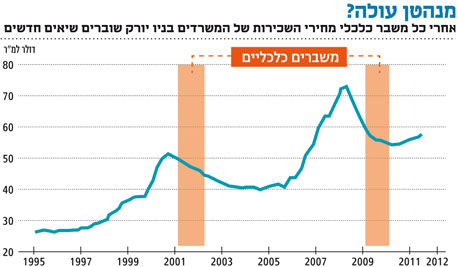

חטיבי מוסיף שהמחירים בניו יורק כעת נמוכים בכ־40% מאלה של 2007, וש"אפשר לקנות בניין בניו יורק תמורת פחות מעלות בנייתו. ניו יורק היא אי, אי אפשר לבנות מגדלי משרדים חדשים אלא אם כן הורסים ישנים". למעשה, מ־1990 ועד 2011 ירד שטח המשרדים בעיר מ־37 מיליון מ"ר ל־36 מיליון, בעקבות קריסת מגדלי התאומים. "עוד מאפיין הוא שמחירי הנדל"ן תנודתיים כמו התעסוקה, כלומר כשרמת התעסוקה עולה - עולים מחירי הנכסים שבהם עובדים האנשים האלה".

זה הטיימינג לקנות נדל"ן מניב בניו יורק?

"זה טיימינג מושלם", משיב וויל. "השוק בניו יורק תמיד מתאושש מהר מאוד, וכשהכלכלה תתחיל להתאושש נרגיש צמיחה בניו יורק, עלייה במשרות וביקוש למשרדים, ואז נראה את שכר הדירה עולה. על בסיס היצע וביקוש זהו זמן מושלם להשקיע בנדל"ן בניו יורק".