זהירות: אופציות שעלולות להסב הפסד

הסכם מכירת מכתשים אגן לכימצ'יינה יוצר לכור אופציה רווחית, עליה נלחמים בעלי המניות האחרים בחברה. האופציה של כלל ביוטכנולוגיה פוקעת בתוך הכסף וגורמת לירידות במניה. וגם: כמה ירוויחו מחזיקי אופציה 10 של רציו, אם יימצא נפט בלווייתן?

המאמר השבוע סוקר שלוש אופציות של חברות מובילות שעשויות לגרום להפסדים מהותיים למשקיעים. בעסקת המכירה של מכתשים אגן קיים רכיב של אופציה שניתן לכור וגרם לתביעה ייצוגית מהותית נגד החברה, מחיר אופציה 2 של כלל ביוטכנולוגיה קרס מ־228 אגורות בסוף אפריל לאגורות בודדות כיום וזאת, בין היתר, בעקבות קללת האופציה הפוקעת בכסף. אם לא די בכך, האופציה של רציו יה"ש נסחרת במחיר שניתן להצדיקו רק באמצעות תנודתית עתידית גבוהה מאוד הצפויה ליחידות ההשתתפות שלה.

1. כור - החלטת ביהמ"ש תקבע את שווי המניה

שמועות על ביטול עסקת מכתשים אגן־כימצ'יינה (ChemChina) הובילו אתמול למימושים אגרסיביים במניות כור ומכתשים אגן. מניית מכתשים אגןאיבדה במהלך היום כבר 24%, אולם הכחשת השמועות בנוגע לקשיים בסגירת העסקה מיתנה את הירידות, והמניה סיימה את המסחר בירידה של 3.3% בלבד. מניית כור קרסה בשיעור דומה בתחילת היום, וסיימה אותו בנפילה של כ־5%.

ב־16 במאי דיווחה כור על החלטת ביניים של בית המשפט המחוזי שלפיה החברה לא זכאית לתמורה עודפת בשל ההטבה שבהלוואת הנון־ריקורס שהחברה אמורה לקבל כחלק מעסקת מכירת מכתשים אגן, וכי יש לחלק את שווייה הכלכלי של ההטבה בין כל מחזיקי מניות מכתשים אגן.

על פי מתווה העסקה בין כור, בעלת השליטה במכתשים אגן, לבין כימצ'יינה - החברה הסינית תרכוש את כל מניות מכתשים אגן שבידי הציבור, ו־7% ממניות מכתשים אגן שבידי כור, תמורת 5.57 דולרים למניה (כ־19.5 שקל). בנוסף, כימצ'יינה תעניק לכור הלוואה לשבע שנים בסכום של 960 מיליון דולר, בריבית של ליבור 4.5%+ (ריבית קצרת טווח על הדולר שאותה כור תתחיל לשלם רק בעוד ארבע שנים), כאשר הבטוחה היחידה להלוואה היא 40% ממניות מכתשים אגן שיישארו בידי כור. כלומר, אם בתוך שבע שנים הערך של מניות מכתשים אגן שבידי כור יהיה נמוך מערך ההלוואה והריביות המצטברות עליה, כור תוכל לוותר על מניות מכתשים אגן ולא לשלם את החוב.

הלוואה זו זהה לחלוטין למכירה של מניות אלו לידי כימצ'יינה תמורת אותו ערך שיקבל הציבור, והענקה לכור של אופציה לרכישה עתידית של אותן מניות. כור תרוויח מאופציה זו יותר מבעלי המניות של מכתשים, ולכן הוגשה התביעה הייצוגית נגד החברה.

תביעה זו יוצרת מצב מורכב בין האינטרסים של כור ובין האינטרסים של משקיעי מכתשים אגן. ערב ההודעה על תחילת המגעים לעסקת המכירה של מכתשים אגן עמד מחיר מניית מכתשים אגן על 13.4 שקל. אם העסקה תבוטל, צפויה מניית מכתשים אגן לקרוס בכ־15%–25%, ולכן מבחינת משקיעי מכתשים אגן, ביטול העסקה הוא האפשרות הגרועה ביותר. מצד שני, כור זוכה מעסקה זו לפרמיה גבוהה יותר מאשר יתר המשקיעים, והאפשרות המועדפת על משקיעי מכתשים אגן היא קבלת פרמיה נוספת מכור בנוסף לערך שיקבלו עבור מניותיהם מהחברה הסינית. גם מבחינת כור, האלטרנטיבה של ביטול העסקה היא הגרועה ביותר, אבל לכור יש אינטרס להשלים את העסקה מבלי לשלם תשלום מהותי למחזיקי מניות מכתשים אגן. ניגוד האינטרסים בין כור ובין בעלי מניות מכתשים אגן עלול להוביל את שני הצדדים למשחק מסוכן שעלול להסתיים באפשרות הגרועה ביותר לכל הצדדים - ביטול העסקה.

מעריך חיצוני קבע ששווי האופציה הנובע לכור נע בין 160 ל־185 מיליון דולר. הערכה זו נקבעה לפי הנחה שהשווי הנוכחי של מניות מכתשים אגן הוא הערך שלפיו נערכת העסקה, כשסטיית התקן השנתית של המניה היא 38%, והורדה מהותית בערך האופציה נובעת מחוסר הסחירות שלה. שתי ההנחות הראשונות מעלות מאוד את ערך האופציה. אם השווי הבסיסי למניית מכתשים אגן היה נבחר כשווי המניה לפני פרסום העסקה - ערך האופציה היה יורד בצורה ניכרת, כאשר סטיית התקן הגבוהה יחסית מנפחת את שווי האופציה. מצד שני, הורדת שווי האופציה בשל חוסר הסחירות שלה מעט אגרסיבית ולכן שילוב כל הנחות אלו יוצר השפעות מנוגדות על ערך האופציה.

אלא שבסופו של דבר, הערכת השווי יוצרת תמחור סביר לערך של האופציה. אם הצדדים לא יגיעו לפשרה, פסיקת בית המשפט יכולה לקבוע שכור תצטרך לשלם כ־500 מיליון שקל למחזיקי מניות מכתשים אגן והתמורה למחזיקי מניות מכתשים אגן תעלה ב־2 שקלים למניה. מנגד, בית המשפט יכול גם להחליט שאין מקום לפיצוי נוסף למחזיקי מניות מכתשים אגן, מאחר שלא ניתן לחלק את שווי של אופציה לא סחירה או משום שאופציה זו מהווה פרמיית שליטה סבירה לכור. להחלטה זו השפעה מהותית על משקיעי מניית כור מפני שהחברה תידרש לתשלום מהותי, כאשר משקיעי מכתשים אגן יוכלו מצד אחד לזכות בפרמיה נוספת אך לסבול מחששות לפיצוץ העסקה מצד כור.

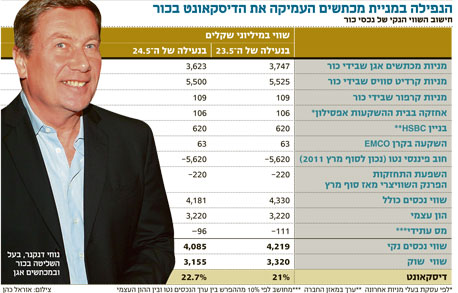

כור מהווה היום השקעה ממונפת על מניית קרדיט סוויס. ההתחזקות של הפרנק השוויצרי מאז סוף מרץ - אם תישמר עד לסוף יוני - צפויה ליצור לכור הוצאות מימון של 220 מיליון שקל ברבעון השני של 2011. זאת, כתוצאה מהגנות שיצרה החברה במטבע זה וכן מהלוואות שנטלה. החשש מהפסד משפטי של כור בתביעה כנגדה הוביל לירידה חדה במחיר מניית כור ולעליה בדיסקאונט הסחיר של המניה. אם אכן יתרחש אחד התרחישים השליליים עבור כור - ביטול העסקה או דרישת תשלום מהותי למחזיקי מניות מכתשים אגן - השווי של כור ייפגע מאוד. לאור זאת, העלייה בדיסקאונט הסחיר של כור בשבוע החולף מוצדק בהחלט.

2. כלל ביוטכנולוגיה - האופציה שפוקעת בתוך הכסף

בסוף מאי יפקעו אופציות 2 ו־3 של מניית כלל ביוטכנולוגיה. מחיר תוספת המימוש של אופציה 3 (26.6 שקל) מצוי עמוק מחוץ לכסף, ולכן אופציות אלו יפקעו ללא תמורה. מחיר תוספת המימוש של אופציה 2 (19.95 שקל) נמצא על הכסף (מחיר המניה שווה לתוספת המימוש), ולכן למחזיקי האופציה יהיה כדאי להמירה בעתיד אם מחיר המניה יהיה מעל תוספת המימוש.

מניית כלל ביוטכנולוגיה סובלת בשבועות האחרונים מ"קללת האופציה הפוקעת בכסף" - תופעה שנובעת מכך שחלק גדול מהמשקיעים שממירים את האופציות למניות מממן את תוספת המימוש באמצעות מכירת המניות המתקבלות. "'קללה" זו מתרחשת כאשר סדרת אופציות גדולה, עם מחיר מימוש גבוה יחסית למחיר המניה, עומדת לפקוע בתוך הכסף, והמרת אופציות זו יוצרת לחץ היצע מהותי על המניה עצמה וגורמת לירידת מחירה. לאור זאת, מחיר מניית כלל ביוטכנולוגיה מתכנס לעבר מחיר המימוש של האופציה ככל שמועד פקיעת האופציה מתקרב, כאשר לחץ זה צפוי להסתיים לאחר פקיעת האופציה. בנוסף, מניית כלל ביוטכנולוגיה צפויה לזכות בביקוש של כ־6 מיליון שקל מתעודות הסל במסחר הנעילה של 14 ביוני בעקבות העלייה בשיעור אחזקות הציבור במניה.

בשבוע שעבר חברת קיורטק, שכלל ביוטכנולוגיה מחזיקה ב־37% ממניותיה, הודיעה על תוצאות טובות של ניסוי שלב 2 בלימפופה אגרסיבית (אחד מסוגי סרטן הדם). הניסוי נערך במשך על 72 חולים שעברו השתלה עצמית של מוח עצם וקיבלו גם את הנוגדן של קיורטק. במהלך 18 חודשי הניסוי המחלה התפרצה בשנית אצל 30% בלבד מקרב המשתתפים לעומת נתון של 53% המוכר בספרות הרפואית, ושיעור התמותה של משתתפי הניסוי עמד על 16% לעומת 38% בקבוצת ביקורת היסטורית. כעת, לטבע, שמחזיקה בכשליש ממניות קיורטק, יש אפשרות להשקיע בתוך חודשיים סכום נוסף של 19–22 מיליון דולר, ותמורת השקעה זו תקבל החברה אופציה לרכוש את כל שאר מניות החברה תמורת 160 מיליון דולר - לאחר השלמת ניסוי שלב 3 בנוגדן.

מחצית מסכום עסקה זו, אם תמומש, צפויה להגיע לידי כלל ביוטכנולוגיה, אולם הערך הנובע לכלל עבור אחזקותיה בקיורטק הופך לנמוך במיוחד: כלל ביוטכנולוגיה תקבל לכל היותר 80 מיליון דולר עבור אחזקתה במניות קיורטק, כשהתקבול יהיה רק בעוד כמה שנים והוא יהיה מותנה בהצלחת ניסוי שלב 3 בנוגדן. זו גם הסיבה לכך שתוצאותיו של הניסוי הנוכחי כמעט ולא השפיעו על מניית כלל ביוטכנולוגיה.

פרט לכך, אם קיורטק תגיע לשלב המכירות, כלל ביוטכנולוגיה תקבל תמלוגים של 2% מסך המכירות הנובעות מרכישת זכות זאת מחברת מור שפיתחה את הפטנטים הבסיסיים שעליהם מתבססת החברה. ההצלחה של קיורטק מהותית הרבה יותר לחברת טבע, והיא מחזקת את צבר התרופות בפיתוח בתחום הטיפול בסרטן שהתחזק מאוד לאחר רכישת ספלון.

שני האירועים המהותיים למניית כלל ביוטכנולוגיה צפויים להתרחש ברבעון הרביעי של השנה: תוצאות ניסוי שלב 3 באיחוד האירופי לאישור התרופה של אנדרומדה לטיפול בסוכרת נעורים, ותוצאות ביניים של ניסוי שלב 3 של די פארם לטיפול בשבץ מוחי. שני אירועים אלו יבהירו האם לכלל ביוטכנולוגיה ייווצר ערך מהותי משתי חברות אלו, או שמרבית הערך של החברה תנבע רק מתחום הטיפול בפצעים המתמקד במוצרים של מדיוונד ופוליהיל.

לפני שבועיים הודיעה חברת דיאמיד על כישלון התרופה שלה לטיפול בסוכרת נעורים. מוצר זה היה אחד המתחרים הפוטנציאליים לזה של אנדרומדה, וכישלון זה מדגיש עוד יותר את הקושי הרב בהצלחת תרופות בתחום זה.

ההשקעה האחרונה של טבע במניית אנדרומדה היתה לפי ערך חברה של 177 מיליון דולר לפני הכסף, ולפי השווי שבה טבע השקיעה בחברה ניתן להסיק כי זהו הערך המינימלי שהשוק מקנה לה. כלל ביוטכנולוגיה מחזיקה ב־84% מהמניות של אנדרומדה ולכן כישלון הניסוי של אנדרומדה צפוי להוביל לירידה של יותר מ־25% בערך השוק שלה. ההשפעה של כישלון אפשרי של די פארם תהיה מתונה בהרבה ותעמוד על כ־10% מערך החברה (ניתן לחשב זאת לפי ערך השוק של די פארם הנסחרת בבורסה בתל אביב), אולם הצלחה גורפת באחד הניסויים יכולה להקפיץ את המניה. לכן מניית כלל ביוטכנולוגיה צפויה להציג תנודתיות רבה במהלך הרבעון האחרון של השנה.

3. רציו יה"ש - בועת הגז עשויה להתפוצץ

לפני שבועיים החלה להיסחר אופציה 10 של רציו יה"ש, כשהיא מרכזת מחזורי מסחר גבוהים של עשרות מיליוני שקלים ביום ומאופיינת בתנודתיות גבוהה. האופציות ניתנות להמרה למניה תמורת תוספת מימוש של 56 אגורות אם ההמרה תתבצע עד לסוף השנה או 75 אגורות אם ההמרה תתבצע עד לסוף שנת 2012. תוספת המימוש צמודה לדולר לפי שער 3.39 שקלים לדולר (ולכן כעת היא מעט גבוהה יותר).

בתשקיף נטען שהערך הכלכלי של כל אופציה עומד על 4.9 אגורות, אך כעת מחיר האופציה עומד על 11.4 אגורות. הערך שנקבע בתשקיף השתמש במודל בלק אנד שולס שהכניס את סטיית התקן ההיסטורית של המניה, שעמדה על 48% במונחים שנתיים, בתור סטיית התקן הגלומה של האופציה - אבל כעת נסחרת האופציה לפי סטיית תקן שנתית של 93%, שהיא סטיית תקן גבוהה מאוד עבור מניה שערך השוק שלה עומד על 3 מיליארד שקל.

מודל בלק אנד שולס מניח שמחיר המניה יבצע תנועה רציפה, ולכן מחירה העתידי של המניה יתפלג נורמלית סביב מחיר המניה הנוכחי, אולם הנחה זו לא נכונה לרציו. אופציה 10 תושפע משלושה אירועים עתידיים ובודדים שלחלקם אופי בינומי (אירוע עם שתי תוצאות אפשריות): תוצאות הסקרים הסיסמיים של רישיון גל, תוצאות קידוחי האימות לחזקת רציו ים שיבהירו את היקף הגז הטבעי בחזקה, ובעיקר תוצאות קידוח עתידי שיבחן האם יש נפט בחזקת רציו ים.

מקור אי־הוודאות העיקרי של רציו נובע מדיווח של חברת נובל אנרג'י שטענה שלפי הסקרים הסיסמיים בחזקת רציו ים, ישנה הסתברות של 17% למציאת עתודות של נפט וגז טבעי הניתנות להפקה בהיקף של 3 מיליארד חביות נפט בעומק של 5,800 מטר. בנוסף, נטען כי בעומק של 7,200 מטר ישנה הסתברות של 8% למציאת נפט וגז טבעי שווי ערך ל־1.2 מיליארד חביות נפט. דיווח זה יצר את "חלום הנפט" במחצית השנייה של 2010 ובתחילת 2011 - חלום שהתרחק לאחר הפסקת קידוח לווייתן 1 עקב בעיות טכניות.

קידוח לווייתן

קידוח לווייתן

אם אכן יימצאו 3 מיליארד חביות נפט שכל אחד מהן שווה 100 דולר, חזקת רציו ים תפיק 300 מיליארד דולר שהם כ־1.05 טריליון שקל (1,050 מיליארד). בהנחה שהרווח הנקי שינבע מהפרויקט יהיה כ־20% מההכנסות (בעקבות תמלוגים למדינה, מס, היטל נפט וגז והוצאות, אך לפני תמלוג־על לבעל שליטה), ההכנסות הצפויות יעמדו על 205 מיליארד שקל, אך משום שהן יימשכו לאורך זמן ארוך יחסית, מקדם ההיוון יקטין את הערך הנוכחי בחצי (ואף מעט יותר מכך), ולכן ערכו הנוכחי של הפרויקט לאחר מציאת הנפט יעמוד על 100 מיליארד שקל. חלקה של רציו הוא 15%, אך לאחר תמלוג־העל ישארו לבעלי המניות כ־13.8% מערך הפרויקט (כ־13.8 מיליארד שקל), ובמונחי מחיר מניה כ־187 אגורות. אם נוסיף את הערך שנובע לחברה מהגז הטבעי (שיקטן במקצת משום שמציאת נפט תעכב את הפקת הגז), הערך של מניית רציו יעמוד על 200–220 אגורות בתרחיש שבו תימצא כמות אדירה של נפט - ואז מחיר האופציה יעמוד על 125–145 אגורות, פי עשרה ממחיר האופציה הנוכחי.

בשלב זה, קשה לחשוב על תרחישים אחרים שיקפיצו את מחיר מניית רציו מעבר ל־75 אגורות. תרחישים אלו יצטרכו להיות סקרים מדהימים ברישיון גל או הכפלה של כמות הגז הטבעי בלווייתן, והסבירות לתרחישים אלו נמוכה. לכן, מרבית הערך של האופציה של רציו נובעת מההימור הבינומי של מציאת נפט בלווייתן, כאשר אופציה זו מתמחרת הסתברות של כ־10% להימצאות של 3 מיליארד חביות נפט הניתנות להפקה בחזקת לווייתן.

נובל ויתר השותפות ברציו ים לא מדווחות מידע רב על קידוח לווייתן 1 שהעמקתו הופסקה בעקבות תקלה טכנית. הקידוח הופסק ככל הנראה בעומק גדול יותר מ־5,800 מטר - השכבה שבה צפוי להימצא מאגר הנפט - ולכן חוסר הממצאים מעלה ספקות לגבי מציאת נפט בשכבה זו. עם זאת, הסקרים הסיסמיים אינם מדויקים וקיים סיכוי ששכבת המטרה נמצאת בנקודה עמוקה יותר שמקשה על הערכה מדויקת למציאת נפט.

רוכשי האופציה של רציו מהמרים על הימצאות מאגר ענק של נפט, אולם קיימת הסתברות גבוהה יחסית כי האופציה

תפקע מחוץ לכסף, והמשקיעים יאבדו את כל השקעתם. עם זאת, אם "חלום הנפט" יתגשם, המשקיעים באופציה יכפילו את השקעתם פי עשרה. מציאת נפט תקפיץ גם את ערך המניה פי חמישה, והשקעה במניה מסוכנת הרבה פחות כיוון שגם אם יתברר שאין נפט בלווייתן, הפגיעה במניה תהיה מוגבלת. לפיכך, משקיעים הרוצים להיחשף לרציו ולנטרל את חלום הנפט יכולים לרכוש מניות של רציו ולבצע שורט על כמות זהה של אופציות. במצב זה הם בעצם רוכשים את חלקה של רציו בגז בלווייתן ובערך העתידי שינבע מרישיון גל במחיר של כ־28–29 אגורות למניה, ובתרחיש של מציאת נפט ערך האחזקה שבידיהם תעמוד על 75 אגורות למניה - כמעט פי שלושה.

השורה התחתונה: פסיקת בית המשפט בעניין המיזוג של מכתשים אגן וכימצ'יינה קריטית למשקיעי כור ולבעלי המניות של מכתשים אגן. אם כור אכן תידרש לתשלום מהותי על הפרמיה באופציה שהוענקה לה, משקיעי מכתשים יוכלו לזכות בפרמיה נוספת.

הכותב הוא כלכלן בחברת הייטק