הריבית ירדה, ואיתה האטרקטיביות של הכספיות

הפחתת הריבית האחרונה הובילה לזינוקים בכל אפיקי האג"ח, ובכך הקטינה את פוטנציאל הרווח העתידי בהם. בינתיים, הציבור נוהר לעבר הקרנות הקונצרניות

סטנלי פישר צילום: עטא עוויסאת

סטנלי פישר צילום: עטא עוויסאת

באפיק הקונצרני נרשמו עליות חדות יותר, שהאפילו על העליות הנאות באפיק הממשלתי. כך, קרנות אג"ח כללי (ללא מניות) טיפסו באוקטובר בשיעור ממוצע של כ־2.2%, קרנות אג"ח חברות (ללא מניות) רשמו עלייה של כ־2.8% (כ־40% מהעלייה השנתית שלהן), ואילו קרנות ה־High Yield (ללא מניות) זינקו בלא פחות מ־6.1%, שאחראי על כ־60% מהתשואה השנתית שלהן עד כה ב־2012.

השינויים החדים שחלו בשבוע החולף הביאו גם לירידה בציפיות האינפלציוניות, כפי שהן מתומחרות בשוק האג"ח, לכ־2.2%–2.3% בטווח הקצר של עד שנתיים, ולשיעור של כ־2.5%–2.7% בטווח הבינוני־ארוך.

זינוק באפיק הקונצרני

אלא שגל העליות באוקטובר הקטין, כמובן, את פוטנציאל הרווח של שוק האג"ח והקרנות המתמחות בו. הקרנות הכספיות מציעות, נכון להיום, תשואה לפדיון ברוטו בטווח של כ־2.0%–2.2, מעט יותר מהתשואות לפדיון שמציעות קרנות המק"מ היחיד, בשיעור של כ־1.8%–2.0%. תשואות אלה, עם התחזית שלנו לאינפלציה של כ־2% ב־12 החודשים הקרובים, מובילה למסקנה כי לאחר ניכוי דמי ניהול ועלויות אחרות, המכשירים הללו מספקים תשואה ריאלית אפסית עד שלילית מתונה.

בקרנות אג"ח מדינה כללי, שהיו הלהיט החם בשנתיים האחרונות, אפשר אמנם למצוא תשואות לפדיון גבוהות יותר מאלו שמציעות הקרנות הכספיות וקרנות המק"מ (שכן המח"מ שלהן ארוך יותר), אך כדאי לשים לב לנתון הבא: בעקבות העליות של אוקטובר, הקרנות הקונצרניות "נישלו" מראשות טבלת התשואות של קרנות האג"ח ב־2012 את קרנות האג"ח מדינה לכל סוגיהן השונים, גם אלו במח"מ הארוך.

הזינוק החד באפיק הקונצרני בפרק זמן קצר ביותר, בוודאי לא הפתיע את קוראינו. כפי שהניסיון מלמד, רוב התשואה באפיקים בעלי רמות סיכון, כדוגמת אג"ח קונצרניות ומניות, מושגות בתוך חודשיים־שלושה בלבד במהלך כל השנה, ולפיכך ניתן להעריך כי רוב המשקיעים לא זכו ליהנות מעליות אלו, מאחר שרוב כספי הציבור עדיין מצויים בקרנות הכספיות, קרנות המק"מ וקרנות אג"ח מדינה. וכרגיל במחוזותינו, העליות האלו הביאו לעליית מדרגה בקצב הגיוסים לקרנות אג"ח כללי ולקרנות הקונצרניות, אך עדיין, במסגרת הזהירות, כמעט כל הכספים זרמו לקרנות שאינן חשופות למניות.

רמת סיכון שונות

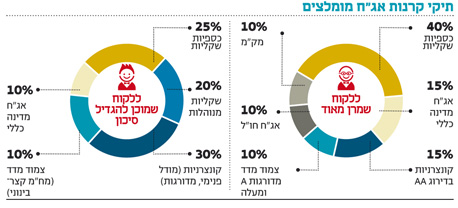

בהמלצות שלנו לתקופה הקרובה חשוב להבחין בין רמות הסיכון: לקוח שמרן שמחפש תנודתיות נמוכה יכול להסתפק בתשואות הנמוכות שמציעות הכספיות, שבכל מקרה עדיפות על פני קרנות המק"מ ועל הפיקדונות הבנקאיים. לקוח שמוכן להגדיל את הסיכון, צריך לבנות תיק מפוזר הכולל גם נזילות, דרך קרנות כספיות, קרנות אג"ח מדינה (במח"מ קצר־בינוני) ולהמשיך להגדיל את החשיפה לקרנות הקונצרניות.

השורה התחתונה

גל העליות באוקטובר הקטין את פוטנציאל הרווח של שוק האג"ח, והקרנות המתמחות בו

צבי סטפק הוא יו"ר מיטב. רוני אפטר הוא מנכ"ל מיטב סוכנות לביטוח פנסיוני