נתן חץ: "יש סם כלכלי באוויר"

במקום הראשון של דירוג המנהלים נמצא מנכ"ל ומבעלי השליטה באלוני חץ. בראיון גלוי לב הוא מדבר על הצלחותיו וכישלונותיו, ומזהיר מפני התחושה הכוזבת שיוצרת סביבת הריבית הנמוכה: "זה כמו ריח של חשיש או LSD"

משהו חמקמק מונע מנתן חץ "לעבור מסך". הוא נהנה בשוק ההון ממוניטין של מנהל אמין וישר, שמתנהל בשקיפות, אולם אנשים שמכירים אותו הכינו אותי לראיון לקוני ומאופק עם טיפוס קר, אולי אפילו מנוכר. הוא התגלה כאיש שיחה מרתק, אדם שאומר מה הוא חושב בצורה גלויה וללא התייפייפות, שולט הן במספרים והן בדימויים לשוניים, וגם כשאנשיו הפצירו בו להיזהר - הוא התעקש על כנות. "אני מרגיש שכמנהל נכשלתי בכך שכבר כמה שנים אנחנו מחפשים השקעה גדולה נוספת בחוסר הצלחה", הוא אומר. "יש כאלה שיאמרו שטוב שלא מצאנו, אבל אני חושב שזה סוג של כישלון. אם אתה מציב לעצמך יעדים ולא משיג אותם - גם אם אתה לא מוכרח להשיג אותם - נכשלת".

וזה הר אמריקאי שאתה רוצה לכבוש עכשיו, נכון? אתה רוצה לעשות עסקה גדולה בארצות הברית.

"כרגע נראה שזה הר אמריקאי. דבר אחד למדתי בעשרות שנים של עבודה: עוד לא הצטערתי על עסקה שלא עשיתי, גם אם אחר כך התברר שהיא נהדרת, אבל היו מקרים שבהם הצטערתי על עסקה שכן עשיתי. אני רוצה להיות שלם עם עצמי ב־100%".

למה לא מצאת את ההשקעה הנוספת?

"בגלל שילוב של שלוש סיבות. ראשית, אנחנו כנראה מאוד זהירים ולא רוצים לקחת סיכונים מיותרים, אז בכל השקעה שאנחנו בוחנים אנחנו רואים יותר את החצ'קונים", הוא אומר וצוחק. "שנית, הפערים ברמות המחירים. הסיבה השלישית היא שאנחנו לא חייבים לעשות שום דבר. מצדי גם בעוד חמש שנים לא נשקיע. אנחנו מחפשים השקעה מסיבית, לא קטנה, ואנחנו לא רוצים להיכשל בצורה דרמטית. כל השנים ניסינו להיות במצב שגם אם השקעה שעשינו תתברר כלא שווה כלום, היא לא תפיל אותנו".

נתן חץ, מנכ"ל ומבעלי השליטה באלוני חץ צילום: עמית שעל

נתן חץ, מנכ"ל ומבעלי השליטה באלוני חץ צילום: עמית שעל

שלא יהיה פירלי 2? ההשקעה בחברת הנדל"ן האיטלקית שגרמה לכם להפסד של 350 מיליון שקל?

"להפך. פירלי היא ההוכחה שהפסדנו ולא קרה כלום. חטפנו סטירה, עמדנו בה והמשכנו. זו הוכחה לשיטה שלנו".

אבל אולי גם מה שמסביר למה אתם כל כך זהירים.

"כן. בואי נגיד ככה: זה היה המקרה היחיד שבו לא עבדנו לפי הכללים שלנו. השקענו לפני שעשינו את כל הבדיקות שהיינו צריכים לעשות, ושילמנו את המחיר. אז הפסדנו, אבל לפחות הפנמנו את השיעור בצורה טובה מאוד, לא לחזור על זה וללכת לפי פרוטוקול העבודה, בלי קיצורי דרך".

"ריבית אפס מייצרת לך מחשבות אחרות"

אנחנו נפגשים במשרדי אלוני חץ, חברת הנדל"ן המניב שחץ הקים לפני 23 שנה, והנפיק בבורסה לפני 20 שנה בדיוק. העסקאות הגדולות הראשונות שלה - רכישת נכסים מניבים בבריטניה - הניבו לה רווחי הון של עשרות מיליוני שקלים, ואפשרו את התרחבותה. מאז היא גדלה בצעדים מדודים היטב: הפורטפוליו של אלוני חץ לא כולל פעילות תזזיתית בנכסים אופנתיים, אלא השקעה ארוכת טווח בנכסים מועטים, ובהם ברוב המקרים יש לה פוזיציה של בעל מניות דומיננטי ששותף להתוויית האסטרטגיה.

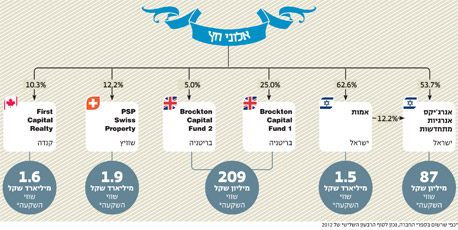

הבהירות הזו במבנה הנכסים, כולם נדל"ן מניב במדינות המערב היציב יחסית (שוויץ, בריטניה, ישראל, קנדה וארצות הברית), שמניבים תזרים מזומנים ודיבידנדים רבעוניים שוטפים, במבנה מימון וחוב שמרני - זה מה שמסביר, כנראה, מדוע חץ נבחר לעמוד בראש דירוג המנהלים של "כלכליסט". אלוני חץ, שנסחרת כיום לפי שווי של 2.5 מיליארד שקל, יצרה אשתקד הכנסות של יותר ממיליארד שקל ורווח נקי של 356 מיליון שקל, נתונים בולטים במיוחד בזמנים שבהם שוק ההון נתקל שוב ושוב בחברות שאינן מסוגלות לשלם את האג"ח שלהן.

חץ, אגב, מסרב להתבשם ממיקומו בדירוג, או לנסות להסביר אותו. "אני חושב שדירוגים כאלה מיותרים. אם החברה הרוויחה, המניה מתנהגת בסדר והמשקיעים הרוויחו כסף - אז המנהל טוב. אבל אם בשנה הבאה המניה תרד והמנהל עדיין ינהל את החברה מצוין, הוא ייחשב לפחות טוב. כל אדם מוחמא אם אומרים עליו דברים טובים, ואני בטוח שאקבל הרבה טלפונים עם כל מיני 'נתן, יופי, כל הכבוד' - אבל בזה זה נגמר".

אנחנו יושבים בחדר הישיבות הקטן של אלוני חץ, בקומה ה־49 של מגדל משה אביב ברמת גן. סביבנו על הקירות תמונות של נכסים שהחברה מושקעת בהם. חץ לבוש בפשטות - חולצת כפתורים מפוספסת, ג'ינס, נעלי ספורט. לידו כוס תה עם לימון, שתתקרר שעה שהוא יפרוט את המהלכים העיקריים בקבוצה בשנה־שנתיים האחרונות - בעיקר ארגון מחדש פיננסי, שנעזר בתקופה של ריביות אפסיות להאריך מח"מים של הלוואות, לשחרר נכסים משעבודים, לגיוס אג"ח ולהכנת הקבוצה לרכישה הגדולה המדוברת או להאטה בנדל"ן המניב, שכבר כמה שנים מחכים לה.

"אנחנו מנצלים את השנים האחרונות כדי לארגן את המערכת הפיננסית שלנו בצורה יותר מאוזנת", הוא אומר. "כבר כמה שנים תמונת המאקרו בכל העולם המערבי אינה ברורה, כך שהנחת העבודה שלנו היא שהדבר הכי ודאי הוא שיהיו הפתעות. אנחנו מנסים להגיע למצב שבו נוכל להתמודד עם כל הפתעה. חברה צריכה לחיות לנצח, ואתה לא רוצה לקבל מאיזושהי סיבה דום לב.

בית אמות בת"א

בית אמות בת"א "המודל שלנו הוכיח את עצמו לטווח הארוך: להשקיע בחברות נדל"ן מניב בארץ ובעולם, עם פיזור של מטבעות, הנהלות, גיאוגרפיה ואלפי שוכרים, ברמת מינוף סבירה של 40%–60%. אנחנו לא מסתכלים על הירידות והעליות בענף, אלא על התזרים. בכל שנות קיומה של אלוני חץ לא היו שום טרנדים בתזרים הפנוי, הוא רק השתפר. צריך לשמור על המודל הזה, לא להסתכל הצידה ולהתפתות לכל מיני תשואות גבוהות".

מצד שני אתה גם לא רוצה תשואות צנועות מדי.

"מול כל תשואה גבוהה יש סיכון גבוה, אין ארוחות חינם. אני לא אומר שללכת על תשואות גבוהות זה לא נכון, אבל אם אתה פועל במודל של תשואות שוק, תשואות סבירות, אתה לא צריך להתפתות לדברים אחרים. עם זאת, אנחנו למעשה בתקופה של ריביות אפס וזה משנה דברים. תחשבי שבאוויר יש ריח של - אני לא יודע, חשיש, LSD. זה לא חוקי, אבל זה באוויר, זה מה שאנחנו נושמים, אז כנראה אנחנו מושפעים, נכון? כרגע יש סם כלכלי באוויר, כסף שמדינות מדפיסות, וזו בעיה גדולה מאוד, כי כולנו יודעים שלהיגמל מהתמכרות זה לא פשוט".

בתנאים כאלה, של כסף זול, אתה צריך לשמור על עצמך לא להתפתות.

"כן. ריבית אפס מייצרת לך מחשבות אחרות כי פתאום אין מחיר לכסף, אז אתה מתחיל לחשוב ששווה להשקיע ברמות מחירים יותר גבוהות. רוב חברות ה־S&P 500 מפוצצות בכסף, חברות שצברו כספים מחפשות השקעות, וזה מביא לעליית מחירי הנכסים הריאליים. אבל יום אחד הריבית תשתנה - לא יודע מתי, בעוד שלוש שנים, חמש שנים - וכשזה יקרה, זה יקרה מהר".

אתה מתאר תרחיש די דומה לזה שיצר את משבר האג"ח של שלוש השנים האחרונות בישראל.

"לדעתי מה שקרה הוא שאחרי ועדת בכר ובשנים 2005–2007, שהיו שנים טובות, אנשים לא הסתכלו על סיכונים. מוסדיים שרצו להשקיע את הכסף דחפו אותו - אולי דחפו זו מילה מוגזמת, עודדו לקחת אותו. גופים שרצו לגייס 100 מיליון דולר עבור קרקעות ברומניה עשו הנפקה והיה ביקוש למיליארד דולר, אז במקום לגייס 100 הם לקחו 200. אותם יזמים חשבו שהם גאונים כי נתנו להם כאלה סכומים, והם גם השקיעו אותם בחוסר זהירות כי זה היה כסף קל. הפרה רצתה להיניק והעגל רצה לינוק, והם לא שמו לב שיום אחד צריך להחזיר את זה, ובינתיים העולם נפל. שוב היה פה סוג של סם, כסף זול שפיתה אנשים. אם יש אשמה אז היא כוללת, גם של אלה שנתנו וגם של אלה שלקחו.

"כל הזמן בוכים על התספורות שעשו לנו, ושוכחים שאף אחד לא משקיע רק בחברה אחת. עם כל הקשיים, התיקים האלה (המפוזרים, שמושקעים באג"ח ובמניות - קצ"ה) הניבו תשואות הרבה יותר גבוהות מהשקעה חסרת סיכון. זה לא אסון, זה חלק מהכלכלה, כמו שאין בנקים בלי חובות אבודים. פה הופכים כל דבר לאישי".

כי זה קורה גם לאנשים כמו נוחי דנקנר, שממשביח ערך פנטסטי הפך לאיש שלא יכול לשלם חובות.

"כשמדינות כמו ארגנטינה, יוון, איטליה או ספרד לא משלמות את החובות שלהן, זה צריך להפתיע יותר מאשר איש עסקים שלא משלם. ליהמן ברדרס ועוד 700 בנקים נפלו, כולם לא שילמו. צריך להבין שהפסדים הם חלק מהחיים העסקיים, ויש דברים יותר גרועים מלא לשלם.

"הבעיה היא שאנחנו מדינה מאוד קטנה, ועושים האנשה לעסקים. אז אם קורה משהו בשופרסל, זה נוחי דנקנר שלא הושיב את ההיא על הכיסא. לאף אחד מאיתנו אין חיסון מפני טעויות, אבל דברים קורים. אני חושב שזה יצא מפרופורציה, והטיפול התקשורתי בנוחי דנקנר איום ונורא".

נכסים של אלוני חץ: מסעדת Mailbox בלונדון

נכסים של אלוני חץ: מסעדת Mailbox בלונדון

"למכור זה סוג של פרידה עסקית"

במהלך השנה החולפת מימשה אלוני חץ אחזקות בשלוש חברות: היא חיסלה את כל אחזקתה בגזית אמריקה (סימול בבורסת טורונטו: GAA) ואת מרבית אחזקתה באקוויטי וואן (סימול בבורסת ניו יורק: QEY), שתיהן מקבוצת גזית גלוב שבשליטת חיים כצמן (המכהן כיו"ר) וסגנו דורי סגל - שניהם חברים אישיים של חץ. מדובר בשתי אחזקות ותיקות של אלוני חץ, שמימושן הניב לה השנה רווחי הון של כ־70 מיליון שקל.

למה מימשתם את ההשקעות האלה?

"כבר לפני שלוש שנים אמרנו שמבחינתנו אקוויטי וואן הפכה להשקעה קטנה יחסית לתיק שלנו, ואנחנו מקווים לממש אותה. לא כי היא רעה - היא מצוינת - אבל בתיק שלנו היא קטנה מדי. זו היתה השקעה של 100–150 מיליון דולר, לעומת השקעות אחרות של 300–400 מיליון דולר".

יכולתם להחליט להגדיל את ההשקעה.

"חשבנו שלא נכון להגדיל במקום שבו אין לנו שליטה או השפעה מהותית. שם החברים שלנו הם השחקנים הראשיים והם עושים עבודה מצוינת".

אתם מחזיקים במקביל כ־10% בפירסט קפיטל (סימול בבורסת טורונטו: FCR), גם היא בשליטת גזית גלוב. יש מחשבות לממש גם שם?

"לא, לא. שם יש לנו אחזקה שקרובה ל־400 מיליון דולר, השקעה גדולה ומהותית. זו חברה שמנוהלת בצורה טובה מאוד, ויש לה עוד הרבה לאן להתקדם. אבל להגיד לך שנהיה שם בעוד עשר שנים? אני לא יודע בדיוק. אנחנו שם כבר 12 שנה, אולי נחשוב עוד 4–5 שנים לממש אותה".

כשאתה מממש מניות בחברות של חיים ודורי, שהם חברים שלך, זה לא פוגע בחברות?

"לא, להפך. אני חושב שחיים מאוד מכבד את זה, ואולי הם אפילו התפלאו שנשארנו בחברה כל כך הרבה זמן. לפני שהשקענו שם ההיכרות היתה מאוד שטחית, שלום־שלום, ועם השנים התפתחה חברות אישית, מעבר לשותפות העסקית, בכל זאת אתה נמצא עם מישהו כל כך הרבה שנים. נורא קל להשקיע, למכור זה סוג של פרידה עסקית, אבל אין שום פגיעה בחברות העסקית או בחברות האישית".

אחזקה נוספת שבה חץ מימש מניות השנה היא PSP - חברת הנדל"ן המניב הגדולה בשוויץ, שמשקיעה אך ורק בנכסים עירוניים במדינה, ואלוני חץ היא בעלת המניות העיקרית בה (12.2%). המניה נסחרת בבורסת SIX השוויצרית לפי שווי שוק של כ־4 מיליארד פרנק שוויצרי (כ־16.3 מיליארד שקל). בסדרת עסקאות מחוץ לבורסה צמצמה אלוני חץ את אחזקתה בכ־20% תמורת כחצי מיליארד שקל, וייצרה רווח הון של כ־70 מיליון שקל.

בכל דיווח לבורסה על מימוש ב־PSP הצהרתם שאתם מתכוונים להמשיך ולהחזיק בחברה ולהיות בעל המניות הגדול ביותר בה.

"נכון. מימשנו ב־PSP מפני שאנחנו חושבים ששום השקעה שלנו לא צריכה להיות יותר מ־30%–35% משווי תיק הנכסים שלנו. ו־PSP הגיעה ל־45% מהתיק כתוצאה משתי צרות טובות - החברה עשתה פעילות מצוינת, הרוויחה ומחיר המניה עלה מאוד, וגם הפרנק השוויצרי התחזק מול השקל. סיכונים צריך לנהל, ויכול להיות שיום אחד המצב ישתנה, למשל שהפרנק ייחלש מאוד. היתה התלבטות ארוכה עד שמימשנו, ואחרי המימוש נשארנו עם אותה אחזקה שהיתה לנו לפני שנה מבחינת השווי, כלומר לקחנו הצידה רק את הקצף. וכמו שאמרתי למנכ"ל של PSP - אם נממש בשנה הבאה זה יהיה רק באשמתו, כי המניה תעלה עוד. תכלס אנחנו רואים בה השקעה מצוינת".

נכסים של אלוני חץ: Place Saint Francois בלוזאן, שוויץ

נכסים של אלוני חץ: Place Saint Francois בלוזאן, שוויץ

היא מצליחה כי שוויץ מקום יציב יחסית?

"גם מקום יציב, גם חברה מצוינת, עם הון עצמי של 3.5 מיליארד פרנק שוויצרי, שמתנהלת בצורה שמרנית ולא קופצת מעל הפופיק. והיא מתמקדת רק בשוויץ, לא מוכנה להשקיע בשום מדינה אחרת אף שהיו לה הזדמנויות. גם הם לא הצליחו בשנים האחרונות לקנות כמעט שום דבר בשוויץ. המחירים עלו מאוד, ובכל פעם שהם הציעו הצעה מאוד אגרסיבית באו אחרים והציעו 20% או 30% יותר. הם הופתעו, אבל החליטו לא להגיע לרמות האגרסיביות האלה, כי מתישהו השוק ישתנה".

מאוד חשוב לך להיות מעורב לעומק בחברות שאתה משקיע בהן - להיות משקיע דומיננטי, להתוות אסטרטגיה.

"בוודאי. בשוויץ אנחנו בעל המניות היחיד כי שאר המניות מפוזרות בשוק, אנחנו שניים מתוך שבעת הדירקטורים. אנחנו לא שולטים בדירקטוריון, אבל מעורבים בהחלטות באופן משמעותי מאוד. לא בשאלה האם לקנות נכס א' או למכור נכס ב', אלא בצעדים האסטרטגיים, והחברה עשתה כמה צעדים כאלה בשנים האחרונות. בכולם היינו מעורבים ולחלקם הגדול אפילו דחפנו, כמו מכירת פעילות ניהול הנכסים עבור אחרים, או לשלם חלק גדול יותר מהתזרים כדיבידנד. כשהגענו הם שילמו דיבידנד של פחות מ־2 פרנק שוויצרי למניה, והיום זה כבר יותר מ־3 ועולה בכל שנה".

"שהשוכרים ימשיכו לבכות, ואנחנו נבכה גם כן"

מאז 2005, אז נרכשה תמורת 959 מיליון שקל, אמות היא זרוע הנדל"ן הישראלית של אלוני חץ. אמות מתמחה גם היא בנדל"ן מניב להשכרה, ונכון להיום בבעלותה 92 נכסים שכוללים בנייני משרדים, קניונים, פארקים תעשייתיים, סופרמרקטים ושתי תחנות מרכזיות (בירושלים ובדימונה). הנכסים נמצאים במרכזי הביקוש בערים הגדולות, אך רבים מהם ממוקמים גם בפריפריה, מראש פינה ועד באר שבע.

גם באמות חץ הוא מעורב, אבל "צריכה להיות הפרדה, מעולם לא יצא לי לשבת עם שוכר של אמות למשא ומתן", הוא מדגיש. "אנחנו כן מעורבים באסטרטגיה של החברה, בכיוונים שאליהם היא צריכה ללכת, בעסקאות גדולות וכמובן בצד הפיננסי שלה. אנחנו אף פעם לא אומרים להם מה לעשות".

גם באמות הובלתם שינוי בארגון הפיננסי - פחות שעבוד על נכסים, גיוס אג"ח, הארכת מח"מ של הלוואות.

"זה הכיוון מאז שנכנסנו לחברה. כשקנינו את אמות היו לה 2 מיליארד שקל נכסים, וכולם בצורה זו או אחרת משועבדים. היום יש לה 7 מיליארד שקל נכסים, כמעט שישה מתוכם נכסים מניבים, ומתוכם יותר מ־4 מיליארד לא משועבדים (המספר המדויק הוא 4.6 מיליארד שקל - קצ"ה). הכוונה היא להגיע למצב המקובל בעולם, שלאף אחד מבעלי החוב אין בטוחה ספציפית. כך כולם במצב טוב יותר, כי אין מישהו שיש לו עדיפות על אחרים. אנחנו חושבים שזו הדרך שנכון לעבוד בה ומוכנים לשלם בשביל זה ריבית קצת יותר גבוהה".

התפוסה של אמות מאוד גבוהה, 97.6%, וזה מפתיע מפני שבחצי השנה האחרונה לא מעט עסקים נסגרו והיו פיטורים בענפים שונים במשק. הלחץ לא התגלגל אליה?

"שוכחים את הדבר הכי פשוט", חץ אומר בנימה מעט צינית. "יש צמיחה בארץ. ישראל לא צומחת ב־5% לשנה, שזו צמיחה מאוד גבוהה, אבל היא צומחת ב־3% לשנה - זה עוד 150 אלף מקומות עבודה חדשים. אי אפשר לא להסתכל למציאות בעיניים. נכון לעכשיו אין ירידה בכמות הנכסים המושכרים, אבל מה יהיה בעתיד אני לא יודע.

"יש אווירה תקשורתית בשנתיים־שלוש האחרונות שהולך להיות רע בנדל"ן המניב, בונים יותר מדי ויהיו עודפים. יכול להיות שזה יקרה, אבל בינתיים זה לא באופק. אנחנו כן מרגישים שהרבה שוכרים פוטנציאליים מעכבים החלטות. גם אם הם רוצים לגדול ורוצים לעבור, כולם קצת מחכים, יש סטגנציה בשוק. מצד שני, באופן נורמלי חוזה שכירות הוא ל־4–5 שנים, אז החוזים שמסתיימים ב־2013 נחתמו ב־2008, שנה של מפולת, כך שהם נעשו במחיר נמוך יחסית. גם אם עכשיו תהיה ירידה, החוזה שיתחדש ב־2013 יהיה במחיר גבוה יותר מ־2008".

זה מעבר לטרנד תקשורתי. אתה לא יכול להתעלם מזה שנראה שיש גלישה להאטה.

"אני מסכים איתך, אני רק אומר שצריך להבין שאת התוצאות נרגיש אולי בעוד 5–6 שנים. אמות מפרסמת בתחילת כל שנה תחזית שנה קדימה, ובשלוש השנים האחרונות אנחנו מכים את התחזיות של עצמנו או נמצאים בחלק העליון שלהן. לשמחתי גם השנה הולכת להיגמר בחלק העליון, אף שהדירקטוריון - שעשה עבודה גדולה על כל מיני תרחישי פצצות אטום שיעופו פה והתמוטטות של היורו - הציע להנהלה לשקול שוב את התחזיות שלה. עכשיו עובדים על התקציב לשנה הבאה. אני לא יודע מה יהיה, אבל אני לא רואה סיבה שאמות תרד בתזרים".

שוכרים לא מבקשים שתורידו להם מחירים?

"בתקופות טובות אמות לא באה אליהם ואומרת 'אתה שוכר ב־80 שקל ולידך השכרתי ב־120 שקל, אני מעלה לך', אז גם הפוך זה לא עובד. אם שכרת ב־80 שקל ומישהו לידך שכר ב־70 שקל אתה יכול לבוא אלינו, אבל חוזים מקיימים. אם לשוכר קשה ויש לו בעיה אמיתית, אמות מתחשבת בשוכר כי לפעמים יותר זול להתחשב בו לתקופה מוגבלת, מאשר שהוא ייצא ומישהו אחר ייכנס במחיר זול יותר. יש לא מעט מקרים שבהם בגלל האווירה השוכרים באים ובוכים 'תוריד לי'".

שיטת מצליח.

"בדיוק. אז שימשיכו לבכות, ואנחנו נבכה על צווארם גם כן, אבל זה לא עובד ככה. חוזים מקיימים".

"אני מניח שלא הייתי מורה לתנ"ך"

חץ הוא האיש המזוהה ביותר עם אלוני חץ, והוא משמש כמנכ"ל שלה וכבעל מניות (כ־21%) לצד שותפיו, משפחת ורטהיים (כ־25%), שנציגה, אבי ורטהיים, יושב על כיסא היו"ר.

אין חולק על כישורי הניהול של חץ - ולראיה הפידבק שקיבל משוק ההון כמדורג במקום הראשון השנה, ובעשירייה הראשונה בשנתיים הקודמות - אך אפשר להניח שבתקופה של תספורות וחברות בקשיים, שוק ההון מעריך עוד יותר חברה יציבה, שניזונה מדיבידנדים שוטפים מהחברות־הבנות שלה (למעט קרנות ברוקסטון - קרנות פרייבט אקוויטי שמחזירות את הקרן והתשואה בטווח של 7–8 שנים), ומתחלקת בהם עם המשקיעים. כך למשל, בשנים 2005–2011 שילמה אמות לאלוני חץ סכום פנטסטי של 958 מיליון שקל. זו, מצדה, חילקה למשקיעים שלה סכום מרשים של 480 מיליון שקל רק בשנים 2009–2012.

"כבר 14 שנה אנחנו מודיעים בתחילת השנה כמה דיבידנדים נשלם מידי רבעון", חץ מסביר. "התחלנו בסדר גודל של 7–8 אגורות למניה לרבעון, השנה אנחנו ב־20 אגורות ובשנה הבאה נהיה ב־22 אגורות. הדיבידנד עלה באופן יפה עם השנים, אבל החברה אף פעם לא שילמה דיבידנד יותר מהתזרימים השוטפים שיש לה מהפעילות השוטפת, כך שחלק מהתזרים נשאר בחברה להרחבת העסק".

אלוני חץ לא מפנקת רק את בעלי המניות, אלא גם את חץ עצמו. בתשע השנים שבין 2003 ל־2011 הסתכמו עלות שכרו והמענקים שקיבל ב־40.8 מיליון שקל (לא כולל זקיפת שווי אופציות - פעולת רישום חשבונאית בגין אופציות שחץ בכלל ויתר עליהן). בנוסף, כבעל מניות הוא נהנה גם מדיבידנדים. הסכם השכר שלו, שנחתם ב־2007, מסתיים השנה, והאסיפה הכללית של החברה הוזמנה לאשר את ההסכם החדש, שדומה למדי להסכם הקודם: דמי ניהול חודשיים (180 אלף שקל בחוזה הקודם, 215 אלף שקל בחדש), ומענק שנתי שקשור בתשואה על ההון שמניבה החברה.

כסף כבר לא מניע אותך. צברת מספיק.

"באחד העיתונים היתה כותרת, שלא מבינים למה אני מבקש משכורת. אני לא עושה את זה בשביל המשכורת. יצא שאנחנו עסק טוב והתבססנו, וגם ברמה האישית לא חסר לי דבר, אני נהנה לעשות את מה שאני עושה. לא חלמתי כילד לעסוק בנדל"ן, התגלגלתי לזה, ואם לא הייתי בנדל"ן אני מניח שלא הייתי מורה לתנ"ך אלא משהו שקשור בצד הפיננסי, כי אני איש של מספרים, של עסקים. התחום מרתק אותי, אני נהנה, וזה מה שחשוב. אני עושה הרבה דברים בהתנדבות, גם בחברה וגם ברמה המשפחתית, אבל בעסק בסופו של דבר צריך לקבל עבור העבודה שכר סביר.

"אני חושב שבנושא הזה אנחנו לא צנועים ולא מגזימים, זו הדרך הנכונה לתאר את זה. בכל זאת נוצר פה ערך גדול מאוד לבעלי המניות, ולשמחתי אף בעל מניות לא יכול להגיד שהוא הפסיד כסף באלוני חץ, אלא אם הוא היה בשורט על המניה".