הענקיות שיושבות לבד בחושך

מניות טבע וכיל לא השתתפו בחגיגת עליות השערים האחרונה בבורסת תל אביב. כיל החליפה את החגיגה בדו"ח רבעוני ראשון לאחר פירוק קרטל האשלג, וטבע בתחזית ל־2014 הכוללת אפשרות של תחרות גנרית לקופקסון. איך רואות החברות, מהמובילות במשק, את ההשפעה לשינויים מהותיים אלו?

טבע - תחזיות לשנת 2014

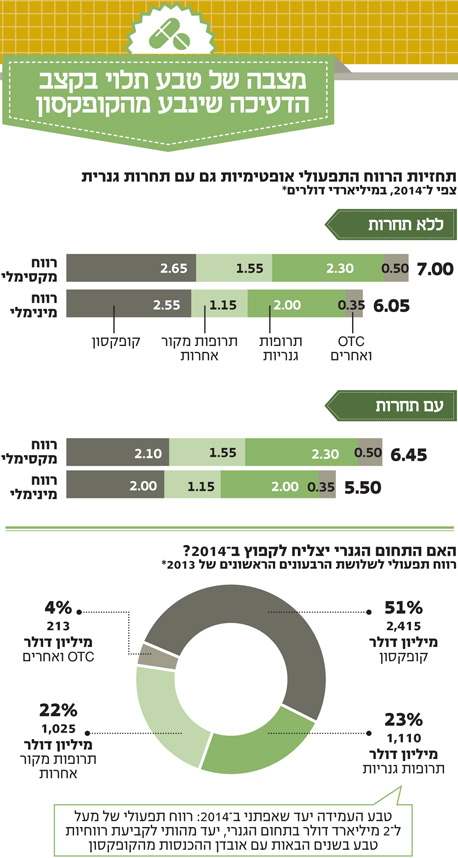

טבע פרסמה בשבוע שעבר את התחזית שלה לשנת 2014. תוצאות החברה תלויות באירוע מהותי הצפוי בשלהי חודש מאי: אישורו או אי־אישרו של ה־FDA לשיווק גרסאות גנריות לקופקסון, תרופת הדגל של טבע לטרשת נפוצה. לכן טבע מציגה תחזית אחת תחת ההנחה שלא תהיה תחרות גנרית לקופקסון, ושנייה תחת ההנחה שבתחילת יוני יושקו שתי גרסאות גנריות לקופקסון. טבע מעריכה שאם לא תושק מתחרה גנרית, הרווח למניה יהיה 4.8–5.1 דולר למניה, רווח דומה לזה הצפוי בשנה הנוכחית (4.95–5.05 דולר למניה), ואם תושק תחרות גנרית, הרווח ירד ל־4.5–4.2 דולר למניה.

- אלשטיין מתקדם צעד נוסף בדרך לכיסא יו"ר טבע

- טבע: תחרות לקופקסון תקטין ההכנסות בחצי מיליארד ד' ב-2014

- אנליסטים על התוכנית של טבע: "השאלה היא אם בכלל היא תשרוד עד 2018"

התחזית של טבע בשני התרחישים אופטימית מאוד. גם אם לא תושק תחרות גנרית לקופקסון, הרווח התפעולי שינבע לטבע מהתרופה צפוי לרדת בכחצי מיליארד דולר יחסית לרווח התפעולי שנבע ממנה ב־2013 בעקבות התחרות בתחום הנובעת מהתרופות האוראליות שהושקו לאחרונה. בנוסף, המס שטבע תשלם בישראל על תרופות המיוצרות בארץ, כולל הקופקסון, יעלה מ־4% ל־10%, ושיעור המס הכולל שטבע צפויה לשלם בשנה הבאה יעלה לכ־20% מהרווח לפני מס, ויוביל לפגיעה נוספת של כ־350 מיליון דולר ברווח הנקי. טבע מניחה שפער זה של 800–850 מיליון דולר בשורה התחתונה ייסגר בעיקר בזכות ההתייעלות בתחום התרופות הגנריות ושיפור בתרומה של ה־OTC לרווח הנקי.

קופקסון של טבע

קופקסון של טבע

התחום הגנרי

הרווח התפעולי בתחום הגנרי של טבע בשלושת הרבעונים הראשונים של השנה היה כ־1.1 מיליארד דולר. ברבעון הרביעי הרווח התפעולי של תחום זה צפוי להיות גבוה יותר בזכות השקות של תרופות מהותיות (השקות שיתרחשו ברבעונים השלישי והרביעי).

לפי ההערכות האופטימיות של טבע לרבעון הרביעי, תהיה קפיצה של כ־25% ברווח התפעולי של התחום הגנרי יחסית ל־2013. הערכות אלו גבוהות במיוחד בעיקר כיוון ששנת 2014 צפויה להיות חלשה מבחינת היקף ההשקות החדשות של תרופות גנריות הצפויות בארה"ב, שהן הגורם העיקרי לתנודתיות של הרווחיות התפעולית של התחום הגנרי בארה"ב. עיקר השיפור צפוי לנבוע מצעדי ההתייעלות שמבצעת טבע המתמקדים בסקטור זה. אם טבע תעמוד ביעד רווח תפעולי של מעל ל־2 מיליארד דולר בתחום הגנרי בשנה הבאה, יהיה פוטנציאל לרווחיות גבוהה יותר של התחום בשנים שלאחר מכן.

כיוון שההתייעלות צפויה להתבצע באופן הדרגתי לאורך השנה, החברה תיהנה רק ב־2015 מההתייעלות שתושג ב־2014, בנוסף להתייעלות נוספת הצפויה גם ב־2015. בנוסף, בשנת 2015 טבע צפויה לכמה השקות תרופות מהותיות יותר מאשר ב־2014, ולכן 2015 מסתמנת כשנה טובה בתחום הגנרי. השאלה המרכזית היא האם טבע תצליח לעמוד ביעד מאתגר זה.

קופקסון

קצב הדעיכה של הרווח התפעולי שינבע לטבע מהקופקסון יהיה מהותי ביותר למשקיעי טבע. טבע צופה לקבל אישור לשיווק קופקסון הניתן במינון כפול בהזרקה שלוש פעמים בשבוע (במקום הזרקה פעם ביום) במהלך הרבעון הראשון של 2014, ומקווה שהתוויה זו תצמצם את המעבר של חולים לגרסאות הגנריות (אם הן יאושרו). הערכות טבע לתרחיש של תחרות גנרית כוללות איבוד של כרבע מנתח השוק של החברה עד לסוף השנה, אך ללא ירידה במחיר הקופקסון. הערכת טבע שהיא לא תאלץ להיגרר למלחמת מחירים היא אופטימית, שהרי אם היא תיאלץ להוריד את המחיר, תיתכן פגיעה נוספת ברווח התפעולי הנובע מהקופקסון. הירידה ברווחיות מהקופקסון בתרחיש הכולל תחרות גנרית ובתרחיש ללא תחרות גנרית, צפויה להיות הדרגתית, ולכן הרווח התפעולי ברבעון הרביעי מהקופקסון צפוי להיות נמוך בהרבה מברבעון הראשון. בשנת 2015, בכל אחד מהתרחישים, תרומת הקופקסון צפויה להיות נמוכה בהרבה מב־2014.

החל מאמצע 2015 צפויה טבע לתחרות גנרית בקופקסון גם באירופה. סיכון נוסף לקופקסון יתממש אם ביוג'ן תצליח להשיק במהלך 2014 גרסה במתן מושהה בטכנולוגיית PEGylated לתרופה המובילה שלה לטרשת נפוצה AVONEX. עד עתה השקת התרופה האוראלית של ביוג'ן לטרשת נפוצה, TECFIDERA, פגעה יותר במכירות של תרופות אוראליות אחרות ופחות בתרופות הניתנות בהזרקה. שדרוג תרופת ה־AVONEX, אם יושלם, צפוי להוות תחרות ישירה הרבה יותר לקופקסון.

תרופות מקור נוספות

בתחום מוצרי המקור הנוספים, מלבד הקופקסון, טבע מספקת טווח רחב מאוד לרווח התפעולי שינוע בין 1.15 ל־1.55 מיליארד דולר. למרות עלייה צפויה במכירות מוצרים אלו של כ־5%–12%, טבע לא צופה עלייה ברווח התפעולי של התחום בהשוואה ל־2013.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

מצוק הפטנטים הבא של טבע צפוי בשנת 2016, אז צפויה להתחיל תחרות גנרית לתרופות Treanda (לטיפול בסרטן) ונוביגיל (לטיפול בישנוניות). היקף המכירות הצפוי של שתי תרופות אלו ב־2014 הוא 750 ו־350 מיליון דולר בהתאמה המהווים כרבע מהמכירות הצפויות של תרופות מקור מלבד הקופקסון. ב־2017 יפוג פטנט המגן על התרופה אזילקט (כנגד פרקינסון) שהיקף מכירותיה הצפוי ל־2014 הוא 390 מיליון דולר. צבר המוצרים בפיתוח רחוק, כפי הנראה, מלסגור את הפער שיוצרת הפגיעה בקופקסון. השאלה העיקרית היא האם הוא יצליח להחליף את הפגיעה הצפויה במכירות התרופות הנוספות ב־2016.

הפוטנציאל מתחום ה־NTE שטבע מפתחת, צפוי לבוא לידי ביטוי רק מתחילת 2016, אז טבע מקווה להתחיל לשווק טבליות אופיואיד שלא מאפשרות שימוש לא מבוקר (למניעת התמכרות). לטבע כמה מוצרים הצפויים להיות מאושרים כבר בשנה הקרובה בעיקר בתחום הנשימה ובריאות האשה, אך קשה להעריך את תרומתם למכירות ולרווחיות. טבע השיקה בחודשים האחרונים שתי תרופות המבוססות על G-CSF (גורם גדילה המעודד את מח העצם לייצר תאי דם לבנים), האחת עם משך פעולה קצר שהושקה בארה"ב והשנייה עם משך פעולה ארוך שהושקה באירופה. לתרופות אלו פוטנציאל, אך קשה להעריך אם יצליחו לזכות בנתח שוק מהותי. טבע צפויה גם לדווח על תוצאות שני ניסויי שלב 3 מהותיים במהלך השנה הבאה (Reslizumab לטיפול באסטמה חריפה ו־Custirsen לטיפול בסרטן הערמונית המפותחת בשיתוף עם חברת OncoGenex). כך, תחום תרופות המקור, מלבד הקופקסון, אמור להציג יציבות ב־2014, אך ליצור אי־ודאות גבוהה משנת 2016.

תחום ה־OTC

טבע מציגה תחזית אופטימית לעלייה ברווח התפעולי מתחום ה־OTC (תרופות ללא מרשם) ומתחום ה"אחרים" שהוא בעיקרו שיווק תרופות בישראל והונגריה. הרווח התפעולי הכולל של שני תחומים אלו צפוי להיות 350–500 מיליון דולר, מרביתו ממיזם ה־OTC המשותף לטבע ולפרוקטר אנד גמבל, וממכירות ישירות של טבע למיזם זה. תחום זה הופך ונהיה מהותי יותר ויותר לתוצאות טבע.

כיל - היום שאחרי הקרטל

באמצע נובמבר פרסמה כיל את הדו"ח הרבעוני הראשון לאחר פרישת המתחרה אורלקלי מתאגיד ייצוא האשלג הרוסי והירידה החדה במחירי האשלג שהתרחשה לאחר מכן. דו"ח זה מאפשר לבחון את רווחיות כיל לאחר השינוי, כשהתקופה שאותה סוקר הדו"ח כוללת בתוכה חודשיים שלאחר השינוי. לאחר שינוי כה מהותי בתנאי השוק המשקיעים מחפשים כל שביב מידע אפשרי כדי להעריך את הרווחיות העתידית של החברה.

סטפן בורגס. תלוי במחירים העולמיים

סטפן בורגס. תלוי במחירים העולמיים

כיל הציגה ברבעון השלישי רווח נקי, לאחר נטרול הוצאת מס חד־פעמית, של 196 מיליון דולר. הרווח הושפע לטובה מכך שבחודש יולי מחיר האשלג היה גבוה יותר מבאוגוסט ובספטמבר, מהשפעה עונתית חיובית בתחום מוצרי התכלית ומהוצאות מימון נמוכות. מנגד, הדו"ח הושפע לרעה ממכירות אשלג נמוכות וממכירות נמוכות בעיקר של אשלג מים המלח בגלל הביקושים הנמוכים מהודו ומסין.

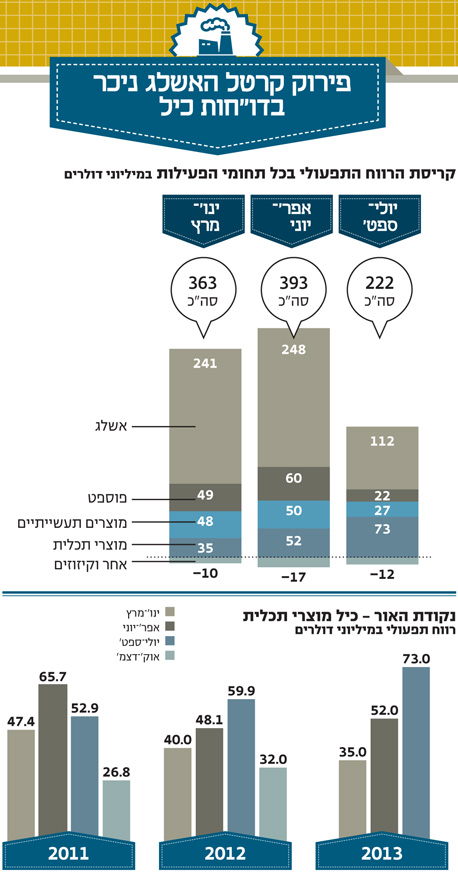

הפעילות של כיל מרוכזת בתחומי הפעילות: כיל דשנים העוסקת בכרייה של אשלג ופוספט ובייצור דשנים מבוססים מינרלים אלו; כיל מוצרים תעשייתיים העוסקת בעיקר בייצור מוצרים המבוססים על ברום המופק כתוצר לוואי בתהליך הפקת האשלג בים המלח, ובייצור מוצרים מבוססי מלחים נוספים; וכיל מוצרי תכלית שמשתמשת בחומצה זרחתית המיוצרת בכיל דשנים ומייצרת ממנה מוצרי המשך בעלי ערך מוסף גבוה יותר. השינוי ברווח התפעולי של ארבעת תחומי הפעילות של כיל בין שני הרבעונים הראשונים של השנה ובין הרבעון השלישי מבהיר את התמונה: ירידת מחירים מהותית של האשלג ושל הפוספט, בשילוב עם ירידת מחיר קלה של מוצרי הברום המשולבת בכמויות המכירה של חלק ממוצרים אלו, הובילו לקריסה של כ־50% ברווח התפעולי של תחומי הפעילות לעומת הרבעון הראשון והשני של השנה. מנגד, כיל מוצרי תכלית, התלויה במרווח בין המחיר של המוצרים הסופיים ובין מחיר הפוספט, מציגה עליה ברווח התפעולי.

כיל דשנים

התחום הרווחי ביותר של כיל הוא תחום האשלג. תחום זה מניב שיעורי רווח תפעולי גבוהים בהרבה מיתר תחומי הפעילות של החברה, ולכן התלות העיקרית של כיל היא במחירי האשלג וירידת מחיר האשלג היא גורם עיקרי לירידה החדה ברווח התפעולי של כיל. מחיר המכירה הממוצע של האשלג ירד מ־433 דולר לטונה במחצית הראשונה של השנה ל־368 דולר לטונה ברבעון השלישי. המחיר צפוי לרדת עוד במהלך הרבעון הרביעי. הלקוחות ההודים של כיל ניצלו את נפילת המחיר להתמקחות מחודשת על הסכם הרכישה שלהם, שבעקבותיה כיל הפחיתה את המחיר ל ־375 דולר לטונה.

בשנים האחרונות היתה עונתיות חיובית במכירת האשלג ברבעונים השני והשלישי בעיקר בגלל ביקושים באירופה ובברזיל. להערכתנו עד לחתימת הסכם מחודש עם סין לא צפויה עלייה במכירות האשלג של כיל. הרווח התפעולי שכיל השיגה מתחום האשלג ברבעון השלישי עמד על 112 מיליון דולר. ברבעון זה כיל ייצרה 1,272 טונה אשלג ומכרה רק 1,015 טונה אשלג. כלומר, כיל מכרה רק כ־80% מהאשלג שהיא ייצרה. לכיל יתרון של יכולת אחסון אשלג כמעט ללא עלות ובלאי ליד ים המלח. ולכן, כאשר מחיר האשלג יתייצב, קצב הרווחים העתידי של כיל יהיה תלוי ביכולת הייצור. מסיבה זו הרווח התפעולי ברבעון השלישי נמוך בכ־25% מהרווח שהיה נוצר ממכירה מלאה של כל האשלג שהחברה ייצרה. כלומר במחיר האשלג הממוצע ברבעון זה וברמת היעילות הנוכחית, כיל יכולה להשיג מתחום האשלג רווח תפעולי של כ־140 מיליון דולר ברבעון.

להערכתנו הצפי הוא לירידה נוספת במחיר האשלג ברבעון הרביעי יחסית למחיר הממוצע במהלך הרבעון השלישי, לכ־340 עד 350 דולר לטונה. ברמות מחירים אלו, הרווח התפעולי של התחום צפוי להיות נמוך יותר. ברבעון הרביעי הרווח התפעולי של תחום האשלג צפוי להיות נמוך בגלל השילוב של היעדר מכירות לסין ומחיר אשלג נמוך, שיוביל לרבעון נוסף שבו מלאי האשלג של החברה צפוי לתפוח. לכיל יתרון יחסי על חלק ממתחרותיה כיוון שעלות הפקת האשלג בים המלח ובספרד נמוכה יחסית, ולכן גם ברמות מחירים נמוכות יותר הפעילות רווחית. ירידה נוספת במחיר האשלג צפויה להוביל חלק מהמתחרות לצמצם את היקף הייצור שלהן.

פעילות תחום הפוספט יוצרת שיעור רווח תפעולי נמוך בהרבה מתחום האשלג. בניגוד לאשלג שכרייתו בים המלח זולה מהכרייה במרבית העולם כריית הפוספטים בנגב אינה זולה. ירידת מחירי הפוספטים הובילה לקריסת הרווח התפעולי של פעילות זו ברבעון השלישי ל־22 מיליון דולר בלבד. כיל הכירה בירידת ערך מלאי של 6 מיליון דולר ברבעון, כך שבלעדיה הרווח התפעולי היה 28 מיליון דולר. כיל מנסה להתמודד עם הפגיעה בתוצאות סקטור הפוספטים על ידי קיצוץ בכוח האדם. סיכון נוסף לחברה הוא התלות בקבלת רישיון כריית פוספט בשדה בריר ליד ערד. ללא רישיון זה החברה תיאלץ לפתח מקורות אחרים של פוספט בעוד 8 עד 10 שנים.

כיל מוצרי תכלית

נקודת האור בדו"חות הרבעון השלישי היא רווח תפעולי גבוה של 73 מיליון דולר של כיל מוצרי תכלית. כיל ביצעה בשנתיים האחרונות כמה רכישות בתחום זה, שתרמו להיקף המכירות ולרווח התפעולי. תחום מוצרי תכלית מאופיין בעונתיות חיובית ברבעונים השני והשלישי הנובעת ממכירות מוצרים למניעה ועיכוב התפשטות שריפות. שני הרבעונים האחרונים שהיו חזקים עבור כיל מוצרי תכלית מצביעים על כך שהחברה מתקרבת להשיג במגזר פעילות זה רווח תפעולי שנתי של כ־200 מיליון דולר.

כיל מוצרים תעשייתיים

המגזר של כיל מוצרים תעשייתיים הציג ירידה חדה ברווח התפעולי ברבעון השלישי ל־27 מיליון דולר. הירידה נבעה בעיקר משילוב של ירידה כמותית במכירות עם ירידת המחירים. הירידה במכירות נובעת בעיקר מירידה בביקושים למעכבי בעירה מבוססי ברום, שחלה בעקבות האטה בביקוש מתחום האלקטרוניקה, האטה שצפויה להימשך לפחות בעתיד הקרוב. ברבעון האחרון נרשמה אף ירידה בביקושים למוצרי ברום אנאורגניים ובביוצידים לטיפול במים על בסיס כלור.

ירידת הביקושים למוצרים העיקריים של כיל מוצרים תעשייתיים הובילה לפגיעה חדה ברווחיות התחום המהווה חלק ניכר מרווחיות החברה.

תוצאות החברה

הרווח התפעולי הכולל של כיל ברבעון השלישי היה 222 מיליון דולר. לכך יש להוסיף את חלק החברה ברווחי חברות כלולות (11 מיליון דולר) ולהפחית את הוצאות המימון (3 מיליון דולר), ונקבל רווח לפני מס של 230 מיליון דולר. הוצאות המימון ברבעון הנוכחי היו נמוכות בזכות השפעות נגזרים פיננסיים ושיערוך התחייבויות פיננסיות לזמן קצר. לכיל עודף התחייבויות פיננסיות של 1.567 מיליארד דולר, ולכן הוצאות המימון הרבעוניות הממוצעות הן כ־15–20 מיליון דולר. הרווח לאחר מס, בנטרול השפעות מס חד־פעמיות, הוא 196 מיליון דולר. משקיעי כיל הורגלו לרווח נקי גבוה בהרבה בשנתיים החולפות (רווח נקי של כ־1.52 מיליארד דולר בשנת 2011 ו־1.3 מיליארד דולר ב־2012). כעת הם מקבלים תמונה ראשונה של רמת הרווחיות הנוכחית של כיל ברמות מחירים נמוכות בהרבה של אשלג ושל פוספט.

אז מהי הרווחיות המייצגת של כיל ברמות הנוכחיות של המחירים של אשלג, פוספט וברום? מחיר מניית כיל תלוי בתשובה לשאלה זו. שילוב שיקולים שהוזכרו קודם (בניהם: מכירת 80% מאשלג שנכרה, עונתיות חיובית ברבעון השלישי, מחירי אשלג נמוכים מהממוצע והוצעות מימון נמוכות) מוביל אותנו להערכה שהרווחיות הנוכחית של כיל, עומדת על 700 –800 מיליון דולר בשנה. ערך השוק הנוכחי של כיל, כ־36.8 מיליארד שקל, משקף מכפיל רווח של כ־3–15 על רמת רווחיות זו.

התוכנית האסטרטגית של כיל הכוללת שיפור כריית האשלג בעיקר בספרד ובישראל, התייעלות וצמצום עלויות, וכניסה לתחום דשנים מורכבים יותר. שיפורים אלו צפויים ליצור תרומה מהותית לרווח התפעולי של החברה. מנגד, במהלך 2014 ועדת ששינסקי 2 צפויה לפרסם מסקנות שייתכן ויעלו את התמלוגים שהחברה משלמת על הפקת האשלג מים המלח. יישום המסקנות צפוי בשנת 2015, ואלו עלולות להגדיל את התמלוגים שכיל תשלם למדינה. גורם נוסף שמשקיעי כיל צריכים להביא בחשבון הוא סיום הזיכיון להפקת אשלג מים המלח בשנת 2030, וקשיים של החברה לקבל זיכיון לכריית פוספט בשדה בריר שיוביל לסיום עתודות הפוספט הזמינות לחברה בארץ בתוך פחות מעשור. שני שיקולים אלו ישפיעו על החברה רק בטווח הזמן הרחוק, אבל נכון לתמחר אותם במחיר המניה כבר כעת.

השורה התחתונה

1. רווחיות טבע תושפע בעיקר בעמידה ביעד רווח תפעולי של יותר מ־2 מיליארד דולר בתחום הגנרי, והצלחה בפיתוח מוצרים חדשים שיחליפו את תרופות המקור שיאבדו בלעדיות ב־2016 ו־2017.

2. מניית כיל תלויה קודם כל במחיר האשלג, ואחר כך גם במחירי הפוספט והברום. דו"חות הרבעון מראים לראשונה תמונה עדכנית על רווחיות החברה לאחר הירידה במחירי המינרלים.