"שקל חזק מדי זו התאבדות"

ד"ר דיוויד וו, גורו ניתוח מטבעות ואחד המוחות החריפים בוול סטריט, בניתוח נוקב למוסף כלכליסט: שקל חזק מסכן את הכלכלה ומחריף את הפערים אצלכם, בנק ישראל חייב להתערב באופן משמעותי, ארה"ב תפתיע את כולם השנה, והביטקוין? ובכן, אפילו בנקאי הצמרת מודה שמדובר בפלא

שנת השקל

איך נהפכה ישראל לחוף מבטחים

"אנחנו חייבים להבין למה השקל הצליח כל כך השנה. זו שאלה חשובה מאוד ומעניינת מאוד", אומר ל"מוסף כלכליסט" ד"ר דיוויד וו (Woo), ממומחי המטבעות המובילים בעולם ומי שכבר הוגדר "אחד האנשים החכמים ביותר בוול סטריט". "רוב הישראלים חושבים על השקל במונחים צרים. הם לא מקדישים מחשבה למשקיעים הזרים, הם מסווגים את כולם תחת הכותרת ספקולנטים. אבל אנשים מוכרים וקונים דברים מסיבות שונות מאוד, וחייבים להבין את הסיבות האלה.

"השקל היה השנה המטבע הרביעי בחוזקו בעולם, אחרי המטבעות של איסלנד, אוגנדה וסומליה. לאף אחד מעשרת המטבעות המרכזיים לא היו ביצועים טובים משל השקל. ואני יכול לתת לך דוגמה שתמחיש כמה השקל חזק: נפגשתי לא מזמן עם נציג בכיר מאוד של קרן השקעות לאומית גדולה, שמתמחה בהשקעה בשווקים מתעוררים. אני מכיר אותו כבר שנים, ודיברנו על המטבעות שמוצאים חן בעיניו בשווקים המתעוררים כרגע. הבחירה הראשונה שלו היתה הוון הקוריאני, שמועדף על כולם והיה חזק מאוד השנה. הבחירה השנייה היתה המטבע הפיליפיני, שהוא זול מאוד והביצועים שלו סבירים. הבחירה השלישית היתה השקל.

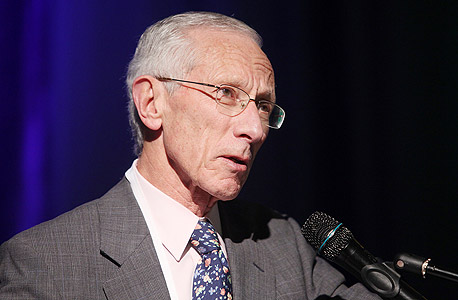

ד"ר וו במרכז הבינתחומי בהרצליה בשבוע שעבר. "האינטרס של ישראל, במיוחד לנוכח אי־היציבות באזור, הוא לפתח כלכלה מגוונת. ואם השקל ימשיך להתחזק לישראל תהיה כלכלה פחות מגוונת" צילום: אוראל כהן

ד"ר וו במרכז הבינתחומי בהרצליה בשבוע שעבר. "האינטרס של ישראל, במיוחד לנוכח אי־היציבות באזור, הוא לפתח כלכלה מגוונת. ואם השקל ימשיך להתחזק לישראל תהיה כלכלה פחות מגוונת" צילום: אוראל כהן

"כששמעתי את זה כמעט נפלתי מהכיסא. בכל השנים שבהן אני בעסק מעולם לא נתקלתי במשקיע, ועוד משקיע לטווח ארוך מאוד, שאומר שאחד המטבעות המועדפים עליו הוא השקל. הרי עד לאחרונה רוב המשקיעים בשווקים המתעוררים היו נותנים לשקל, ואפילו לישראל בכלל, משקל חסר. הם היו מודאגים מסיכונים גיאופוליטיים, הם לא הבינו את ישראל, הריביות על האג"ח של המדינה אף פעם לא היו אטרקטיביות במיוחד. בגדול, אתה משקיע בשווקים מתעוררים כי הם מבטיחים מרווחי ריבית גבוהים (הפרש אטרקטיבי בין הריבית בארצות הברית לריבית המקומית - א"פ), אבל ישראל תמיד הציעה מרווחים נמוכים. היא פשוט לא היתה על המפה עבור משקיעים גלובליים".

מה השתנה?

"יש מי שטוענים שספקולנטים זורמים אל השקל, אבל אני חושב שזה שגוי. צריך גם להבין שקיים הבדל משמעותי בין מה שקורה עכשיו למה שהתרחש ב־2009-2008. גם אז השקל היה חזק, שער הדולר אפילו נגע ב־3.35 שקלים לפני שנגיד בנק ישראל סטנלי פישר התערב וקנה דולרים. עכשיו השקל שוב חזק, אבל ההבדל גדול.

"אז השקל התחזק בגלל ישראלים שהיו להם הרבה השקעות בחו"ל והחזירו את הכסף הביתה בעקבות המשבר. ישראל נראתה להם מקום הרבה יותר בטוח. והיא אמנם יצאה ממשבר הבנקאות העולמי יחסית ללא פגע - פשוט משום שהיה לה משבר בנקים משלה לא הרבה לפני כן (הכוונה למשבר מניות הבנקים באמצע שנות השמונים - א"פ). הבנקים שלה היו הרבה יותר שמרניים והרבה יותר מפוקחים, ולכן לא נכנסו לעולם הסאב־פריים. לכן הכסף - של קרנות נאמנות, קרנות פנסיה ומשקיעים פרטיים ישראליים - זרם חזרה לישראל והשקל התחזק.

"היום השקל מתחזק בגלל משקיעים זרים. והם לא קונים את השקל כי הוא מציע תשואה גבוהה, אלא כי הם רואים בו מטבע מבטחים. יש לא רק הכרה בכך שהנתונים הבסיסיים של הכלכלה הישראלית השתפרו, אלא גם הבנה שהם יוצאי דופן, במיוחד בהשוואה לשווקים המתעוררים בעולם. אם תבחן את השנתיים האחרונות תראה שכמעט בכל אחד מהשווקים המתעוררים העיקריים היתה הידרדרות: ברזיל, טורקיה, רוסיה, סין, כולן במצב חסר תקנה. הביצועים הכי גרועים נרשמו השנה בקטגוריה הזאת. משקיע שיושב בבוסטון, בלונדון, בטוקיו או בפרנקפורט ומנהל קרן גלובלית של שווקים מתעוררים שואל את עצמו: לאיזו מדינה לתת משקל חסר ולאיזו מדינה לתת משקל יתר? כרגע, לפחות על הנייר, הנתונים של ישראל נראים כל כך טוב, עד שהרבה מהמשקיעים האלה נותנים משקל יתר לנכסים ישראליים. וזו הסיבה שהשקל חזק כל כך".

פלוג. "ממשלת ישראל צריכה להתערב דחוף במחסור בדיור" צילום: בלומברג

פלוג. "ממשלת ישראל צריכה להתערב דחוף במחסור בדיור" צילום: בלומברג

סכנת השקל

למה הגאות עוד תפיל אותנו

לרגע זה נשמע טוב מאוד. הנתונים של ישראל כל כך טובים ומשקיעי כל העולם כבר מתרשמים ומתמסרים. והנה, ודאי בהשוואה לשאר העולם, מצבנו מצוין. אלא שוו לא מאפשר להתבשמות הזאת להימשך יותר מרגע ומיד אומר: "אם בנק ישראל לא יעצור אותו, השקל יכול להתחזק עוד יותר. ואני חושב שזו תהיה התאבדות לאפשר למטבע המקומי להמשיך להתחזק. הרי מה קרה לשווקים המתעוררים האחרים, סין, ברזיל, טורקיה והודו? הם במצב כזה גרוע היום בדיוק משום שבעשור האחרון הם אפשרו למטבע שלהם להתחזק הרבה יותר מדי".

מה בעצם הסכנה במטבע חזק?

"כשאתה נותן למטבע שלך להתחזק כל כך אתה מאבד את התחרותיות מול מדינות אחרות. וכשאתה מאבד את התחרותיות אתה עובר לגירעון בחשבון השוטף (בהכללה, גירעון שמבטא פער בין שווי היבוא לשווי היצוא - א"פ). כשהמטבע מתחזק הבנק המרכזי מוריד את הריבית, מה שיוצר בועות נדל"ן ועלייה במינוף - שער מטבע חזק תרם לעלייה במינוף של משקי הבית והמגזר העסקי ברוב המדינות שהזכרתי. לכן הלקח העיקרי שישראל יכולה ללמוד הוא שצריך להילחם בהתחזקות המטבע".

זו הסיבה שוו תומך בהתנהלות של בנק ישראל בכמה נקודות משמעותיות בדרך. "הקוראים שלך צריכים להבין שכשבנק ישראל מתערב וקונה דולרים כדי לעצור את השקל מלהתחזק הוא עושה משהו טוב", הוא מסביר. "זו כנראה המדינה היחידה בעולם שבה אנשים לא מרוצים מהעובדה שהבנק המרכזי קונה דולרים, אבל האמת היא שהאדם הממוצע ברחוב צריך להתחנן בפני בנק ישראל שיקנה עוד דולרים. כי תחשוב על זה: מי נדפק בישראל? לא אלה שמוכרים סטארט־אפים - החברות הגדולות מארצות הברית יקנו את הסטארט־אפים שלהם גם אם השקל יתחזק בעוד 10% - אלא הבחור הממוצע שעובד בתעשייה ועלול לאבד את מקום העבודה". במילים אחרות, מי שנפגעים מהתחזקות השקל הם העובדים בתעשיות המסורתיות, שממילא מרווחים פחות, ואילו ההשפעה על תעשיית האקזיטים קטנה יותר. "ומנקודת המבט הזאת", מוסיף וו, "בנק ישראל, בעצם ההתערבות שלו בשוק המט"ח, הוא המוסד היחיד שפועל כדי למנוע את המשך ההתרחבות של פערי ההכנסה בישראל".

פישר. "רק אצלכם לא מרוצים כשהבנק המרכזי קונה דולרים" צילום: אוראל כהן

פישר. "רק אצלכם לא מרוצים כשהבנק המרכזי קונה דולרים" צילום: אוראל כהן

וו מבקש להוסיף למשוואה עוד שיקול כבד משקל: "צריך לזכור שיש כאן עוד גורם, מלבד הנתונים הבסיסיים החזקים והסיפור של ההייטק, וזה הגז הטבעי. נורבגיה יכולה לשמש דוגמה טובה: היא מפיקת נפט גדולה, ובעשר השנים האחרונות מחירי הנפט מרקיעים שחקים. בעקבות זאת במשך כמה שנים המטבע הנורבגי היה המטבע החזק בעולם — אבל כיום הכלכלה שלה לא צומחת. הם נהפכו ל־one trick pony. ייסוף הקרונה הרג הכל חוץ מאת תעשיית הנפט, וכרגע תפוקת הנפט של נורבגיה בירידה כי מאגרי הנפט בים הצפוני מתייבשים.

"גם אתם מכירים את זה: ב־2000-1999 השקל היה חזק אפילו יותר מהיום (בשער משוקלל סחר) בגלל בועת הדוט־קום. הרבה כסף נשפך לישראל, לקרנות סיכון ודברים כאלה, וזה הרג את כל התעשייה המסורתית אצלכם. אחרי שהבועה התפוצצה השקל נהפך למטבע שהביצועים שלו הם הגרועים בעולם.

האינטרס של ישראל, במיוחד לנוכח אי־היציבות באזור, הוא לפתח כלכלה מגוונת. כרגע הגז הטבעי דוחף את השקל למעלה, ואם השקל ימשיך להתחזק לישראל תהיה כלכלה פחות מגוונת. וזה רע".

הסברת השקל

מה בנק ישראל צריך לומר לאזרחים

כשוו מציג את הדברים כך, מתעוררת שאלה עקרונית: אם התחזקות השקל נגזרת מהעובדה שהכלכלה המקומית חזקה, האם בנק ישראל באמת יכול להתערב ולהשפיע באופן משמעותי? "זו שאלה טובה. אני לא אומר שקל לעשות זאת", אומר וו. העניין הוא שהוא לא היחיד שמתריע מפני המשך התחזקות השקל, ובבנק ישראל יש גם מי שחושבים בקול על צעדים חריפים. פרופ' אלכס צוקרמן מהוועדה המוניטרית של הבנק אף אמר לאחרונה לבלומברג שאינו פוסל אפשרות שהבנק יתחייב לשער רצפה לדולר, כמו בשוויץ. "אתם יכולים לעשות את זה, בשוויץ זה היה צעד אפקטיבי מאוד", אומר וו, "אבל כדי לעשות זאת בבנק צריכים להסביר לברנש הממוצע, לקוראים שלך, למה זה נעשה.

"נהוג לומר 'יהודים מבינים בכסף', אבל זה לא המצב בישראל. אני חושב שהאנשים החכמים בישראל הולכים להיות עורכי דין, רופאים, אנשי הייטק, מעטים הולכים להיות כלכלנים או בנקאים. אני חושב שהידע של הציבור הרחב בכלכלה פחות מבמקומות אחרים, ובעיתונות יש לפעמים כתבות לא לגמרי מדויקות. לעיתונאים יש תפקיד חשוב - לעזור לבנק ישראל להסביר טוב יותר למה הוא צריך לעשות כל שנדרש כדי לעצור את התחזקות השקל".

באחת מאיגרות המחקר האחרונות שלך אתה טוען שהדולר עתיד להתחזק ברחבי העולם. זה לא אומר שהשקל ייחלש ממילא?

"הדולר מתחזק אבל הדולר לא חזק. כרגע, למשל, היורו נסחר סביב 1.37 לדולר. וצריך לזכור שהשקל נסחר יותר מול היורו מאשר מול הדולר, כך שמה שמשפיע על שער השקל מול הדולר הוא שער היורו מול הדולר. אני חושב ששער היורו מול הדולר עתיד לרדת, אבל יידרש לזה זמן. כדי שהדולר יתחזק מול היורו צריך שהבנק המרכזי של ארצות הברית יתחיל להעלות את שערי הריבית, וייתכן שיעברו עוד שנתיים עד שזה יקרה. כך שאני לא בטוח שהצעדים האחרונים של הפד, שהתחיל להאט את קצב רכישות האג"ח שלו, מספיקים להתחיל להחליש את השקל מול הדולר".

מה לגבי הריבית בישראל?

"הריבית בישראל כבר עומדת על 1%, ויהיה מסוכן להוריד אותה עוד בהתחשב בחשש מבועת הנדל"ן. לכן אני סבור שבבנק ישראל צריכים להתערב בשוק המט"ח באופן אגרסיבי יותר. נוסף לכך צריך לוודא שהכסף של הגז הטבעי נשאר מחוץ למשחק. הם צריכים ליצור קרן השקעות לאומית, שממילא נמצאת בתהליכי תכנון, כמו בנורבגיה. הבנק המרכזי שם משקיע את הכסף כדי להניב תשואות, והנורבגי הממוצע מבין שרזרבות המט"ח שלו מושקעות כדי להועיל בסוף לכולם. זה יכול להקל על בנק ישראל 'למכור' את הצעדים שלו בעתיד. הבנק צריך לשקול השקעה במניות, באג"ח, במה שלא יהיה, כדי להראות: הגדלנו את העושר של המדינה".

"באופן כללי", אומר וו כשאני שואל אותו על צעדים נוספים שבנק ישראל יכול לנקוט, "אני תומך בצעדים שאינם בלתי הפיכים, ולכן אני חושב למשל שקביעת מחיר רצפה אינה בהכרח האפשרות המועדפת. עמימות בונה היא דרך טובה להשאיר את השווקים במתח — בנק ישראל צריך למנף את היכולת שלו להפתיע את השווקים כדי לוודא שהשקל לא נהפך להימור בכיוון אחד". ואז וו עוזב לרגע את הבנק ומתייחס למעורבות ממשלתית עקיפה בסיפור: "ייתכן שהממשלה שלכם תידרש להתמודד עם המחסור בדיור בדחיפות גדולה עוד יותר, משום שעליית מחירי הדיור מגבילה את היכולת של הבנק המרכזי להילחם בהתחזקות השקל על ידי הורדת ריבית".

בגדול אתה ממליץ לבנק ישראל לקנות דולרים ולהשקיע אותם. יהיו מי שיאמרו שאלה בדיוק ההמלצות שאפשר לצפות להן מבנקאי מוול סטריט.

"מנקודת המבט של בנק בוול סטריט לא כל כך משנה איך ישראל בוחרת לנהל את המטבע שלה. ניקח דוגמה קיצונית ונניח שישראל החליטה לקבע את השער באמצעות צבירת רזרבות מטבע חוץ. הבנקים בוול סטריט עשויים לרשום יותר עסקים עם בנק ישראל, שינסה לבזר ולהשקיע את הרזרבות, אבל קיבוע השער יוריד את העניין הספקולטיבי של לקוחות פיננסים וגם את פעילות הגידור של הלקוחות התאגידיים של הבנקים. כך שבכלל לא ברור שתרחיש כזה משחק לטובת הבנקים בוול סטריט".

הנגידה האמריקאית הנכנסת ג'נט ילן. 2014 טובה, ההמשך פחות צילום: בלומברג

הנגידה האמריקאית הנכנסת ג'נט ילן. 2014 טובה, ההמשך פחות צילום: בלומברג

הפתעת 2014

איך אמריקה עושה קאמבק אדיר

וו (46) מנתח את ישראל במבט מקצועי ומפוכח מבחוץ, אבל מכיר את ההיגיון הישראלי והדנימיקה המקומית מבפנים. רוב השנה הוא חי בניו יורק, אבל את מרבית חופשותיו מבלה כאן, בביתו ברמת השרון, שאליו הגיע בעקבות נישואיו לישראלית מרגלית שנער. השיחה איתו התקיימה באחד הביקורים האלה, בשבוע שעבר, זמן קצר לפני שהרצה במרכז הבינתחומי בהרצליה, במסגרת סדרת הרצאות שנתית של בית ספר אריסון למינהל עסקים, המארחת מרצים בכירים מחו"ל.

וו מכיר את השוק הישראלי לא רק כמבקר ומשקיף. רוב השחקנים הגדולים בשוק המט"ח בישראל, הוא אומר, הם לקוחות של בנק אוף אמריקה, הבנק השני בגודלו בארצות הברית, שבו הוא עובד. תפקידו הרשמי של וו הוא מנהל מחלקת המחקר הגלובלית למטבעות ושערי ריבית בבנק, אך בעיתונות הכלכלית הוא מכונה פשוט "גורו שערי הריבית של בנק אוף אמריקה". דו"חות המחקר שלו זוכים לתהודה אדירה בעיתונות הכלכלית המובילה, הוא מרואיין מבוקש בתוכניות הכלכליות, נחשב לאחד המומחים המובילים בעולם, ולפני כחצי שנה נבחר בידי האתר המשפיע ביזנס אינסיידר לאחד מ־12 "האנשים החכמים ביותר בוול סטריט".

בדרך למשרה הנוכחית שלו בבנק אוף אמריקה עבר וו בענקי בנקאות כמו ברקליס וסיטיגרופ וגם בקרן המטבע הבינלאומית. כיום הוא מנהל צוות של 30 אנליסטים, 15 מהם דוקטורים בוגרי אוניברסיטאות עילית - כלכלנים, אבל גם מתמטיקאים ואפילו פיזיקאים, ויש גם מומחה לתורת המשחקים, רוסי בן 25 בעל דוקטורט מפרינסטון. "כשאני שוכר אדם חדש לצוות הדבר הראשון שאני אומר לו הוא שכשאנחנו באים לעבודה אנחנו מתיישבים לשחק שחמט מול עשרת אלפים אנשים", הוא אומר. "מה שהופך את שוק המט"ח למורכב מאוד הוא ההטרוגניות של המשתתפים, לכל אחד מהם יש תמריצים אחרים. בשוק המניות יש קרנות פנסיה, קרנות נאמנות ואולי קצת משקיעים. בשוק המט"ח נוספים להם בנקים מרכזיים, יצואנים, יבואנים ותאגידים שרוצים להשקיע בחו"ל. ולכן השוק הזה הוא לא רק הכי גדול בעולם - יש בו מחזור יומי של 4 טריליון דולר - אלא גם הכי מורכב ומעניין, והוא גם השוק שהכי קשה להבין כמו שצריך".

וו עם אשתו מרגלית שנער ובנותיה קדם (מימין) ועדי בביתם ברמת השרון. חי בניו יורק, מבלה את חופשותיו כאן צילום: עמית שעל

וו עם אשתו מרגלית שנער ובנותיה קדם (מימין) ועדי בביתם ברמת השרון. חי בניו יורק, מבלה את חופשותיו כאן צילום: עמית שעל

תחילת הקריירה של וו, אגב, דומה לזו של נגידת בנק ישראל קרנית פלוג. שניהם, בהפרש של כעשור, השלימו דוקטורט בכלכלה באוניברסיטת קולומביה ואז הלכו לקרן המטבע. וו מספר שלא פגש את פלוג, אבל כן יצא לו להיתקל בפישר. "הכרתי את סטן באופן שטחי מאוד בקרן המטבע, כי הוא היה מאוד מאוד בכיר. לאחר מכן עברתי לעבוד בסלומון ברדרס, שנהפכה לסיטי, ופישר הצטרף אליה בהמשך כסגן יו"ר. הייתי אחראי למחקר של אירופה, אפריקה והמזרח התיכון, וכבר אז היו לו הרבה שאלות על ישראל".

וו התחיל להכיר את ישראל בכלל דרך הרגליים. "הפעם הראשונה שבה ביקרתי כאן היתה לפני 25 שנה. רכבתי על אופניים מטורקיה עד ישראל עם שני חברים: נסענו מאיסטנבול לדמשק, לרבת עמון ולירושלים. היה ממש קשה להיכנס מטורקיה לסוריה או לצאת מסוריה לירדן. והאמת שגם להיכנס לישראל היה קשה. לא הרשו לנו לחצות את הגבול באופניים כי לא היה מכשיר שאפשר לעשות להם שיקוף. למרבה המזל הייתי מיודד עם אחת הנסיכות הירדניות, והיא התערבה כדי שירשו לנו להיכנס באופן סמלי. העלו אותנו על אוטובוס, הסיעו אותנו לגשר אלנבי, חצינו אותו באופניים ואז נסענו חזרה, הפקדנו את האופניים בירדן ונסענו באוטובוס לישראל".

סיפורי ההרפתקאות האלה נעדרו מההרצאה שלו כאן בשבוע שעבר, שהיתה הפגזה אדירה של אינספור שקפים ונתונים (פלוס כמה הערות בימוי משנער, שישבה בקהל עם בנותיה קדם ועדי). המטרה, הוא הסביר, היתה לתת לקהל טעימה מהיומיום של אסטרטג השקעות בוול סטריט. עם זאת, הוא טרח להדגיש, בעתיד יהיה קשה יותר להיכנס לתחום, משום ששלל הרפורמות שיוחלו בשנים הקרובות יובילו להתכווצות הענף.

בלב ההרצאה של וו בבינתחומי עמדה התחזית שלו לתקופה הקרובה, ובראשה "הסיפור הגדול של 2014", כדבריו: הקאמבק של אמריקה. וו מדבר על "קאמבק כלכלי אדיר" שמצוי בעיצומו, והופך את הדולר לאחד המטבעות האטרקטיביים בעולם. ארצות הברית, מסביר וו, נשענה בעשור החולף על שילוב הרסני של יבוא בהיקף אדיר וגירעונות מסיביים, אבל כיום היא נמצאת בתהליך של איזון מחדש. לתפנית הזאת יש שלוש רגליים: בחסות טכנולוגיות מתקדמות להפקת נפט וגז נהפכה ארצות הברית למעצמת אנרגיה שלא נשענת על יבוא נפט; השילוב בין ההתקדמות ברובוטיקה לעליית השכר בסין מחזיר לארצות הברית את הייצור (גם אם לא את המשרות); וגם הזדקנות האוכלוסייה, שקונה יותר שירותים ופחות מוצרים, ממריצה את הכלכלה המקומית. השילוב בין המגמות האלה, לפי וו, עתיד להפוך את ארצות הברית למנצחת הגדולה של 2014.

ובכל זאת, וו מדגיש שהוא עדיין לא בטוח לגבי מעמדה בטווח הרחוק יותר, בגלל העומס על התקציב שלה. דור הבייבי בום יוצא בימים אלה לפנסיה, וכמו אחרים בוול סטריט גם וו מודאג מהיכולת לשלם לו את הקצבאות המובטחות. אם לא ייעשו רפורמות בקצבאות, הוא מעריך, בעוד חמש או שש שנים הבעיות התקציביות של ארצות הברית עלולות לפגוע במעמדו של הדולר כמטבע הרזרבה העולמי. "אבל בינתיים המצב התקציבי של ארצות הברית טוב מאוד מאוד".

מטבע העתיד

למה הביטקוין נפלא אך מוגבל

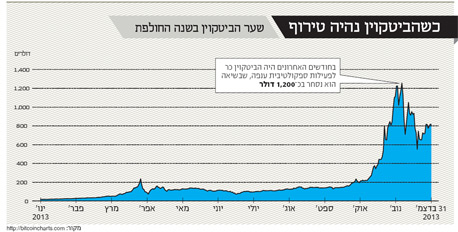

אל משחק השחמט המורכב שהוא שוק המטבעות העולמי פרץ בשנה החולפת שחקן חדש ומסעיר: הביטקוין. להבדיל מהמטבעות המסורתיים, מאחורי המטבע הווירטואלי הזה לא עומדת שום מדינה והוא אינו מונפק בידי בנק מרכזי (מי שעומד מאחוריו הוא מתכנת אלמוני). כדי להשתמש בו צריך רק להוריד תוכנה, שהיא כמו דלת קסמים אל יקום מקביל שמתנהל על פי כללים שונים לגמרי מאלה החלים בעולם הפיננסים המסורתי. העברות המטבע הזה נעשות בין מחשבים או טלפונים, בלי שום צורך בבנק, והמשתמשים בו משוכנעים שהוא ישנה את הסדר המוניטרי העולמי. מבקריו טוענים שהוא משמש להעלמות מס ולסחר אנונימי בנשק וסמים. אלה וגם אלה לא יכולים להתעלם מן העובדה שבשנה האחרונה הוא נהפך לכר לפעילות ספקולטיבית ענפה: בתחילת השנה נסחר המטבע ב־14 דולר לביטקוין, לפני חודש הרקיע מחירו לכ־1,200 דולר, לאחר מכן צנח אל מתחת ל־600 ובימים האחרונים עלה שוב ליותר מ־800 דולר.

כמומחה מטבעות של עולם הפיננסים המסורתי וו לא ממש עסק בביטקוין עד היום, אבל בתחילת החודש שעבר זינק אל תוך הסערה והיה לאסטרטג המטבעות החשוב הראשון שמנסה להעריך את שוויו הפוטנציאלי של המטבע הווירטואלי. הביטקוין תוכנן כך שכמות המטבעות הסופית שתיוצר מוגבלת, ולפי החישובים המפורטים של וו, שוויו הכולל של המטבע, אם ישרוד, יעמוד על כ־15 מיליארד דולר, או 1,300 דולר לביטקוין. הדו"ח שפרסם בנושא עורר רעש גדול בכל העולם, שהפתיע גם את וו עצמו והבהיר לו את מה שרבים מהעוקבים אחר הביטקוין כבר מבינים: "מעבר לספקולציה פיננסית יש פה ממד סוציולוגי ואפילו פוליטי".

סערת הביטקוין בעצם מאפשרת לוו ולאחרים בוול סטריט להרגיש, בעולם קרוב אליהם, את עומק משבר האמון של הציבור במערכת הפיננסית הקיימת. "ייתכן שהאדם ברחוב רואה את הביטקוין כמספק דרך לחירות מהעריצות של הבנקים, של הבנקים המרכזיים ושל הממשלה", אומר וו. "הביטקוין הוא פרי התקופה שאנחנו חיים בה, והוא לא היה מצליח באותה מידה אלמלא המשבר. אחרי 2008 אנשים הגיעו למסקנה שהבנקים חסרי אחריות, שהבנקים המרכזיים חסרי אחריות, שלא ניתן לסמוך על ממשלות. אני, אגב, חושב שלבנקים היה חלק ביצירת המשבר אבל זו טעות להגיד שהכל זה הבנקים; לסין היה בזה חלק גדול, לפדרל ריזרב היה תפקיד ענק.

"הציבור הרחב נמשך לטכנולוגיה שיש לה פוטנציאל לשחרר אותו ממה שהוא תופס כעריצות הזאת, לשלם לאנשים אחרים ישירות, לשמור על אנונימיות הנכסים שלו ולעקוף את הבנקים - כמו שוויקיליקס יכולה לשחרר אותך מעריצות המידע או שטסלה (יצרנית המכוניות החשמליות) יכולה לשחרר אותך מהעריצות של ארגון מדינות הנפט. ביטקוין מייצר מטבע לגמרי מבוזר, ולכן הוא דומה לאינטרנט. כשחושבים על זה, הוא טכנולוגיה גאונית.

"יש לביטקוין מאפיניים מעניינים כיחידת חליפין, שגורמים לי לחשוב שיש לו עתיד. כיום סוחר קטן שמוכר באינטרנט צריך לשלם 3%-4% עמלה לחברת כרטיסי האשראי, ופועל בניין מקסיקני שעובד בקליפורניה עשוי לשלם עמלה של 8% כשהוא שולח כסף הביתה. לעומת זאת, הביטקוין זול ובטוח יחסית, ולכן הוא אטרטקטיבי כמנגנון תשלומים". באופן פרדוקסלי, כדי להפוך למנגנון תשלומים יעיל ונפוץ באמת, וו מדגיש, יידרש הביטקוין לעבור רגולציה שתאפשר לו להתממשק למערכת הבנקאות, תהליך שכבר נמצא בעיצומו בכמה מדינות בארצות הברית.

אבל ההתלהבות של וו מהביטקוין בכל זאת מוגבלת. הוא מדגיש כי המטבע הזה אינו יכול להפוך לאמצעי מוביל לאגירת ערך, פשוט כי הוא תנודתי מדי. "לזהב נדרשו עשרת אלפים שנה כדי לרכוש את המוניטין של מאגר ערך בטוח", הוא מזכיר ומוסיף עוד עניין חשוב: לביטקוין יש אויב מובהק בדמות המדינות. אלה לא יסכימו, למשל, לוותר בקלות על הרווח שמקנה להן השליטה ביצירת הכסף (רווחי הסניוראז'). ואמנם, בשבועות האחרונים מדינות כמו הודו וסין כבר הטילו מגבלות חריפות על הסחר בביטקוין. "אם הביטקוין יתחזק מדי, הוא יאיים על המטבעות הרגילים, ואז הממשלות והרגולטורים יעלימו אותו וזהו זה. מהבחינה זאת ביטקוין לא יכול להיהפך למשהו גדול מאוד - לממשלות יש אינטרס חזק למנוע את זה".