שלושה כישלונות והצלחה חלקית

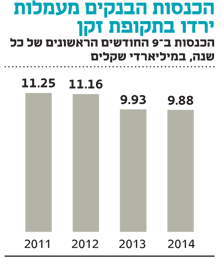

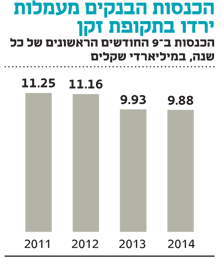

המפקח על הבנקים דודו זקן הודיע אתמול על פרישה אחרי שרק לפני חצי שנה האריך בנק ישראל את כהונתו. בתום ארבע וחצי שנים בתפקיד כלכליסט ממפה את פועלו של המפקח "השמרן" שרצה לקדם את התחרות במערכת הבנקאית ולצנן את שוק הדיור, אך לבסוף הצליח רק לצמצם במעט את גובה העמלות

ההסתבכות בלאומי היא המסמר האחרון

אחד הכישלונות הגדולים של הפיקוח על הבנקים התפוצץ לאחרונה בפרשת בנק לאומי. הבנק שילם לרשויות האמריקאיות קנס של 400 מיליון דולר בעקבות הודאתו כי סייע ללקוחותיו להתחמק מתשלום מס בארה"ב. עלות הפרשה הסתכמה לו עד כה ב־1.7 מיליארד שקל.

ההסדר שחתם לאומי עם הרשויות בארה"ב חשף שיטה מאורגנת וחכמה של בנק שיודע שהוא נוקט מעשים אסורים, אך ממשיך בהם בכל זאת. מלבד בנק לאומי, גם בנק הפועלים ובנק מזרחי טפחות מצויים תחת חקירה של הרשויות האמריקאיות.

התפוצצות הפרשה העלתה את השאלה היכן היה הפיקוח על הבנקים, מי שאמור לדאוג שהבנקים שאמונים על כספי ציבור לא ייקשרו בפרשות מביכות ומסוכנות כמו אלו. הנורה האדומה הראשונה היתה אמורה להידלק ב־2008, כאשר נפתחה בארה"ב חקירתו של בנק UBS השוויצרי בחשדות דומים לאלה שבהם נחשד שלוש שנים אחר כך בנק לאומי.

זקן אמנם מונה למפקח על הבנקים ב־2011, אך בין 2008 ל־2011 הוא היה סגן המפקח על הבנקים וגם לפני כן מילא שורה של תפקידים בפיקוח.

לפי הערכות במערכת הבנקאית, הפרשה הזו האיצה כעת את הפרישה של זקן, שספג לא מעט ביקורת מהציבור ולא זכה לגיבוי פומבי מהנגידה. מבקר המדינה יוסף שפירא הודיע כי הוא יבדוק את התנהלות המפקח על הבנקים לאור הפרשה, ובין היתר גם יבדוק אם המפקח פעל למניעת המעשים שהביאו להטלת הקנסות, כיצד פעל, האם היה פיקוח על ניהול הסיכונים בנושא זה, והאם הפיקוח על הבנקים מבצע כעת הליך הפקת לקחים לעתיד.

היועץ המשפטי לממשלה יהודה וינשטיין הודיע גם הוא על הקמת צוות משולב שיבדוק את פרשת בנק לאומי מהיבטים שונים שאינם פליליים. בצוות ייקחו חלק נציגים מפרקליטות מחוז ת"א הרשות לאיסור הלבנת הון, רשות ניירות ערך ורשות המסים.

"בימים של פישר הוא היה יוצא לתקשורת עם שני משפטים ומוריד את האש", אומר גורם בנקאי. "פישר לא היה נותן לגורם חיצוני לבדוק את המפקח והיה עושה את זה בעצמו. פלוג די השאירה את זקן לבד".

מנכ"לית לאומי לשעבר גליה מאור צילום: אוראל כהן

מנכ"לית לאומי לשעבר גליה מאור צילום: אוראל כהן

לקראת סיומה של הפרשה חזר ואמר זקן כי הוא יבצע בדיקה מקיפה בעניין לרבות בדיקת אחריותם של נושאי המשרה לשעבר בבנק, שכרגע לא נושאים באחריות אישית. בבנק ישראל מדגישים כי הודעת הפרישה של זקן לא משנה את התוכניות, וכי הבדיקה של הפיקוח על הבנקים נמשכת כמתוכנן ותסתיים עוד לפני שזקן יסיים את תפקידו ביולי 2015.

התחרות בתחום האשראי עדיין רחוקה מאוד מלהתממש

הוועדה לקידום התחרות במערכת הבנקאית, שבראשה עמד זקן, פרסמה שורה של המלצות לשינויים בתחום האשראי. שני שלישים מהכנסות הבנקים מגיעים מתחום האשראי, ובעיקר מהאשראי של משקי הבית והעסקים הקטנים שם הבנקים הם השחקן המשמעותי.

המלצת הדגל של ועדת זקן היתה "תעודת הזהות הבנקאית", צעד שזקן אהב לכנות כ"סיבוב מסך המחשב מהפקיד אל הלקוח". מעבר למידע חשוב שהתעודה אמורה לכלול על פעילות הלקוח ועל המחירים שהוא שילם, החידוש הגדול היה שהיא תכלול את דירוג האשראי האישי של הלקוח, שלפיו הבנק יודע לאמוד כמה מסוכן האשראי שאותו לקוח מקבל וגם לקבוע את הריביות ותנאי החשבון שלו. הדירוג הזה קיים כיום, אך נגיש רק לעובדי הבנק שבו נמצא הלקוח. נגישות של מידע כזה עבור הלקוח תאפשר לו להתמקח על המחיר ולחפש אלטרנטיבות טובות יותר.

בנובמבר האחרון פרסם זקן את ההוראה הסופית והמחייבת של רפורמת תעודת הזהות הבנקאית. התעודה תושק ללקוחות רק בפברואר 2016 ותכלול את כל פעילותו של הלקוח, אך לא את דירוג האשראי הפנימי שלו בבנק. לזכותו של זקן ייאמר כי פרסום כזה צריך לעבור את אישור משרד המשפטים ואף לעבור חקיקה. אולם הבנקים הגדולים הצליחו להערים קשיים בוועדות הכלכלה, וכרגע נראה שהצליחו למסמס את השורה התחתונה והחשובה שהיתה יכולה לפתוח ללקוחות הבנקים אופציות אחרות לאשראי ובכך להגביר את התחרות.

דודו זקן צילום: מיקי אלון

דודו זקן צילום: מיקי אלון מלבד התעודה, המלצה נוספת וחשובה של ועדת זקן נגעה להכנסת שחקנים חדשים לתחום האשראי, ובעיקר אגודות אשראי — גוף פיננסי שלקוחותיו הם גם בעליו, כפי שנהוג במקומות רבים בעולם אך לא קיים כיום במערכת הבנקאות הישראלית. "הפיקוח על הבנקים ילווה יזמים שיפנו אליו בעניין זה, הן בבחינת התאמת הרגולציה עבור גוף זה והן בהדרכה מתאימה", כתבו חברי הוועדה במסגרת המלצתם.

בהודעה לעיתונות שפרסם אתמול בנק ישראל צוין בחיוב כי זקן היה זה שפרסם את הצ'רטר הראשוני בנושא, אך לא צוין שם כי דרישות ההון שהוא פרסם בתוך הצ'רטר — 75 מיליון שקל — למעשה חונקות כל יוזמה להקים אגודה כזו בישראל, וכיום גם אופק וגם אגודת שלנו לא מתקרבות לעמוד בו.

ניסיון נוסף של זקן להגביר את התחרות טמון ברפורמת פתיחת החשבון באינטרנט שהושקה לאחרונה. רפורמה זו כוללת אפשרות העברת חיובים והוראות קבע על ידי הבנק החדש שאליו הלקוח עובר ועוד כמה חודשים תכלול גם סגירה של חשבונות באינטרנט, והכל כדי להקל על הלקוח לעבור בין הבנקים. ימים יגידו אם הרפורמה הזו אכן תשפר את היחס והמחירים שמשלמים הלקוחות הפרטיים.

כל המגבלות לא הצליחו לצנן את הביקוש לדירות

אין תחום במערכת הבנקאית שהטריד את מנוחתו של זקן כמו בועת המשכנתאות והסיכון שהיא מזמנת עבור הבנקים. דו"ח היציבות הפיננסית האחרון שפרסם בנק ישראל לפני כשבועיים וגם זה שלפניו התריעו בחריפות על הסכנות הטמונות למערכת הבנקאית מהחשיפה לענף הנדל"ן, ובדו"חות נכתב כי המשכנתאות מהוות סיכון ישיר ליציבות המערכת הבנקאית.

טביעות האצבעות של זקן בשוק המשכנתאות ניכרות לכל אורך תקופת תפקידו. המפקח הטיל חמש הגבלות שונות על המשכנתאות במהלך כהונתו, מהגבלה על שיעור המשכנתא שניתנת בריבית משתנה, דרך הגבלת המינוף במשכנתא ועד המלצה לבנקים מספטמבר האחרון להגדיל את הון הליבה שלהם מול התפתחות תיק המשכנתאות.

אמנם ההגבלות של זקן עזרו להוריד מעט את פרופיל הסיכון מתיק המשכנתאות ויחס המינוף (LTV) וההחזר של הלווים אכן השתפר, אך ההגבלות של זקן לא הצליחו למתן, ולו במעט, את הזינוק בהיקף תיק המשכנתאות. כך בתקופתו (2011–2014) זינק האשראי לדיור ב־57% — זינוק שהגדיל יותר ויותר את התלות של הבנקים בשוק הדיור.

המשכנתאות הן כמובן נגזרת של שוק הנדל"ן כולו ובתוך כך של צד ההיצע, אך הניסיון של זקן לצנן את הביקוש באמצעות המגבלות לא צלח.

רק המלחמה בעמלות המנופחות נשאה פירות

רק המלחמה בעמלות המנופחות נשאה פירות

זקן עמד בראש הוועדה לקידום התחרות במערכת הבנקאית שהוקמה בעקבות המלצות ועדת טרכטנברג. את מסקנות הדו"ח אפשר לחלק לשניים: אלה שנוגעות לעמלות ואלה שנוגעות לאשראי. ההמלצות שנוגעות לעמלות, והיו לא מעט כאלה, יושמו כמעט במלואן.

זקן הוציא בשנה שעברה סל עמלות בסיסי מפוקח שמחירו המקסימלי עומד על 10 שקלים. עם זאת, הבנקים לא ששו לשווק את המסלולים ואף לא הציעו אותם ללקוחות, עד שזקן נאלץ לדרוש מהם להוציא מכתבים ללקוחות וליידע אותם במפורש על קיומם. נכון לחודש נובמבר האחרון דיווח בנק ישראל כי 150 אלף בעלי חשבונות הצטרפו למסלולי העמלות המפוקחות.

עם זאת, זקן יכול לסמן הצלחה מסוימת בתחום העמלות. מלבד המסלולים שהשיק, הוא ביטל שורה לא קצרה של עמלות וקיצץ במחירן של עמלות מנופחות אחרות. רק אתמול, רגע לפני ההודעה על פרישתו, הודיע בנק ישראל על ביטול נוסף של עמלות, ובהן עמלות חיוב נדחה בסך 0.5 שקל על כל חיוב חודשי שנעשה בתשלומים, ודמי ניהול הלוואה לדיור — שלמעשה זו עמלה הנגבית בכל חודש עם ביצוע החיוב החודשי של ההלוואה לדיור. עמלה זו היתה תחת פיקוח וסכומה המרבי עומד על 2 שקלים לחודש. ביטול העמלה יחול גם על הלוואות חדשות וגם על הלוואות קיימות.