אינטרגמל מטלטלת את השוק: אפשר לחתוך את דמי הניהול בענף ב־50%

מרבית החוסכים משלמים את דמי הניהול המקסימליים בשוק הגמל, שנחשב תחרותי. מודל עסקי שיתבסס על ניהול השקעות באמצעות תעודות סל עשוי לייצר תחרות אמיתית בענף. קופת גמל חדשה זיהתה את הפוטנציאל ותציע דמי ניהול של 0.35%

כמה דמי ניהול אתם משלמים על קופת הגמל שלכם או על קרן ההשתלמות שלכם? 1.2%? 0.9%? הצלחתם לחסוך הרבה כסף ולהגיע ל־0.7%? נחמד, אבל עדיין גבוה. לשם השוואה, לפי הדו"חות הכספיים של קופות הגמל, כ־6% מהכסף ששוכב בשלוש קופות הגמל הגדולות התנייד ב־2014 מקופה לקופה, לעומת שברי אחוזים בקרנות הפנסיה. אז איך ייתכן שדמי הניהול של קופות הגמל וקרנות ההשתלמות גבוהים כל כך אם מדובר בענף תחרותי יחסית?

אולי מה שנראה כמו תחרות אינו תחרות באמת. רוב הכסף שעובר מקופה לקופה זז בגלל סוכני הביטוח: גופי הפנסיה – חברות הביטוח ובתי ההשקעות – משלמים לסוכני הביטוח שיעבירו אליהם לקוחות. לדבר הזה יש מחיר, והמחיר הוא דמי ניהול גבוהים.

- רפורמת הסוכנים בפנסיה פשוט די צנועה

- הסוף לכספים האבודים? באוצר מתכננים להשיק שירות עקוב אחרי פנסיוני

- סלינגר בוועדת הכספים: להפריד את דמי ניהול מעמלת סוכני הביטוח

מה שהיה יכול להוזיל את דמי הניהול בצורה משמעותית הוא דרך ממוסדת לחסוך בקופת גמל או בקרן השתלמות ללא מעורבות סוכן ביטוח, ובפרט אם ניהול ההשקעות היה נעשה באופן פסיבי, כלומר על ידי השקעה במדדים, ולא על ידי מנהלי השקעות בשר ודם. בקרב גופי הפנסיה הוותיקים לא תמצאו, לפחות בינתיים, מי שייצור מסלולים אוטומטיים כאלה. עם כל סלידתם מסוכני הביטוח, גופי הפנסיה עדיין זקוקים להם בתור ערוץ שיווק מרכזי לקופות שלהם.

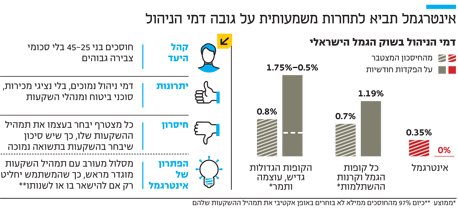

מי שזיהה את הפוטנציאל הזה הוא דב סיני, שמתפעל ב־20 ומשהו השנים האחרונות קופות גמל בשביל גופי הפנסיה. לסיני אין ניסיון בניהול השקעות או קופות גמל, אך הוא יודע איך עובדים מאחורי הקלעים הטכניים. סיני צפוי להשיק בקרוב את אינטרגמל, קופת גמל וקרן השתלמות אינטרנטיות לחלוטין, ולהציע דמי ניהול נמוכים בגובה 0.35% מהחיסכון המצטבר בלבד, ללא דמי ניהול על ההפקדות החודשיות. מדובר בדמי ניהול בשיעור של מחצית מהממוצע הנהוג בשוק, לא כולל קופות גמל ענפיות שאינן פתוחות להצטרפות חיצונית למי שאינו נמנה עם קבוצה ספציפית.

לא בטוח שמהלך זה יצליח, אך האמת היא שדב סיני אינו הסיפור כאן. הסיפור הוא אם אפשר לשבור את השוק הכאילו תחרותי הזה ולהציע לחוסכים מוצר חדשני במחיר זול פי שניים.

איך זה יעבוד והאם יצליח?

כשתושק קופת הגמל האינטרנטית, חוסכים שיהיו מעוניינים להצטרף אליה יוכלו להזין את הפרטים האישיים שלהם באתר האינטרנט שלה, להגדיר אם הם שכירים או עצמאים ולבחור את מסלול ההשקעות שהם מעוניינים בו. לאחר מכן המערכת תנפק למשתמש אישור הצטרפות, ואם מדובר בעובד שכיר, הוא יוכל לשלוח את האישור בדוא"ל למקום עבודתו כדי שהמעסיק יידע היכן להפקיד את הכסף. בנוסף, החוסך יוכל להשתמש במערכת כדי לשנות את מסלול ההשקעות שלו, להעביר כספים מקופת גמל או מקרן השתלמות אחרת, להפקיד סכומים חד־פעמיים ואפילו למשוך כסף.

קהל היעד שבכוונתה של אינטרגמל לפנות אליו הוא בני 25–45 שעדיין אין להם סכומי צבירה גבוהים, ושקופות הגמל וקרנות ההשתלמות לא יילחמו להפחית להם את דמי הניהול שהם משלמים אם יאיימו לעזוב אותן.

מימין דב סיני ודורית סלינגר צילום: עמית שעל

מימין דב סיני ודורית סלינגר צילום: עמית שעל

סיני לא מכוון גבוה מדי מבחינת נתח השוק שבכוונתו להשיג — בערך 1% בתוך חמש שנים, כלומר כשיצטברו בקופה כ־7–8 מיליארד שקל. לדעתו זהו נתח שוק קטן, אך גדול דיו כדי להתחיל תחרות אמיתית על דמי הניהול בענף.

כדי להפחית עלויות ולהציע דמי ניהול נמוכים, המודל של סיני ואינטרגמל מבוסס לא רק על עבודה ללא סוכני ביטוח, אלא גם על ניהול השקעות פסיבי. לאינטרגמל לא יהיו מנהלי השקעות שיבחרו באופן אקטיבי שוטף היכן להשקיע את כספי החוסכים. כל חוסך שיצטרף לקופה יבחר לעצמו את תמהיל ההשקעות, למשל איזה אחוז מהכסף להשקיע במניות בישראל או בחו"ל, וכמה באיגרות חוב ממשלתיות או קונצרניות.

לאחר הבחירה, תשקיע קופת הגמל את הכסף בתעודות סל מתאימות. הקופה תקנה למעשה את כל המניות במדדים הראשיים של הבורסה, בישראל ובעולם. כך בעצם היא תהיה מושקעת בשוק ההון כולו, לפי ההעדפות הראשוניות של המשתמש עצמו. זאת מתוך הנחת מוצא כי בטווח הארוך מנהלי ההשקעות לא מצליחים ממילא להביא תשואה עודפת על התשואה הממוצעת של השוק כולו, ולכן אין סיבה לשלם להם דמי ניהול גבוהים. מודל דומה מופעל על ידי אימפריית קרנות הנאמנות שהקים בארה"ב ג'ק בוגל — Vanguard.

לפני שנתיים אמר בוגל בריאיון ל"כלכליסט" כי "האסטרטגיה שלנו היתה להיות ספק הלואו־קוסט של התעשייה כי במערכת הפיננסית עלות היא הכל, וספק הלואו־קוסט הוא זה שהערך שלו הכי גבוה". במקרה של אינטרגמל, השאלה היא אם אסטרטגיה זו תצליח להתמודד עם החסמים הפסיכולוגיים שכרוכים בהשקעות, בחיסכון, ובאופן כללי בקבלת החלטות פיננסיות. כלומר, אפילו אם חוסך מסוים יחליט שנמאס לו לשלם דמי ניהול גבוהים והוא לא מאמין שמנהלי ההשקעות בקופת הגמל שלו שווים את הכסף שהוא משלם להם, האם הוא יצליח לבחור את תמהיל ההשקעות המתאים לו?

כדי לנסות להתמודד עם החסם הזה, אינטרגמל תציע כברירת מחדל מסלול מעורב שבו אחוזי ההשקעה במניות, באיגרות חוב וכיוצא באלה מוגדרים מראש, והמשתמש יוכל להחליט רק אם לשנות אותם או להשאיר אותם כמו שהם. ממילא רוב מוחלט של החוסכים (97%) משאירים כיום את ההחלטה הזאת בידי קופת הגמל או קרן ההשתלמות שלהם, ובאינטרגמל מניחים שגם לחוסכים שלהם לא תהיה בעיה פסיכולוגית לבחור במסלול שהוגדר בשבילם. מנגד, סביר להניח כי זו בדיוק הנקודה שהקופות המתחרות ידגישו כדי להרתיע חוסכים מהצטרפות לאינטרגמל.

מחשבון דמי הניהול יעזור

העזרה לאינטרגמל להיכנס לשוק, ובכך להביא לתחרות משמעותית יותר בדמי הניהול, צפויה להגיע דווקא מהרגולטור — אגף שוק ההון במשרד האוצר בראשות דורית סלינגר. בקרוב האגף צפוי להשיק מחשבון דמי ניהול שאמור לסייע לחוסכים להשוות בקלות בין דמי הניהול בקופת הגמל, בקרן ההשתלמות או בקרן הפנסיה שלהם, לבין דמי הניהול שגופים אחרים בענף מציעים.

המחשבון מתוכנן כך שהתוצאות הראשונות תהיינה של הגופים עם דמי הניהול הנמוכים ביותר, ולכן, לפחות על פניו, לסיני שמור המקום הראשון ברשימה. אין שום קופת גמל — שפתוחה לציבור הרחב — שדמי הניהול הממוצעים שלה אפילו קרובים ל־0.35%. קופות הגמל הגדולות בשוק — גדיש, תמר ועוצמה — מציעות דמי ניהול ממוצעים של 0.8% מהחיסכון המצטבר ועוד 0.5%–1.75% מכל הפקדה חודשית. הממוצע הכללי של כל קופות הגמל וקרנות ההשתלמות עומד על כ־0.7% מהחיסכון המצטבר ו־1.19% מכל הפקדה חודשית.

ואלה רק הממוצעים. בדיקת "כלכליסט" בדו"חות הכספיים של שלוש הקופות מגלה כי חלק גדול מאוד מהחוסכים שלהן משלמים את דמי הניהול המרביים, או הכמעט מרביים, המותרים בחוק. לדוגמה, בגדיש של בית ההשקעות פסגות, שמנהלת כ־28 מיליארד שקל, כ־80% מהחוסכים משלמים דמי ניהול שנעים מהממוצע ועד למקסימום האפשרי בחוק, נכון לסוף 2014. המצב דומה מאוד גם בשתי קופות הגמל הגדולות האחרות.

לכן באינטרגמל מקווים להדגיש שהפער המשמעותי בין דמי הניהול שלהם לאלה של גופים אחרים צפוי לפעול לטובת החוסכים גם אם יהיה הבדל בתשואות ביניהם.