בלעדי לכלכליסט

אחרי גינדי וזאבי: חגי שלום במו"מ לרכישת אלון רבוע כחול

בעל השליטה בטיב טעם מעוניין בעיקר בתחנות התדלוק וחנויות הנוחות של דור אלון וקיים שיחות עם ראשי הקבוצה והנושים. במקביל האחים רפי, אבי וג'ו נקש, בעלי ארקיע, הביעו עניין ברכישת החברה־הבת רבוע כחול נדל"ן

מתחרים נוספים מצטרפים למירוץ לרכישת חלקים מקבוצת אלון: ל"כלכליסט" נודע כי בעלי טיב טעם חגי שלום מנהל מגעים שקטים לרכישת אלון רבוע כחול ועשוי להיות המציע השלישי לרכישת החברה אחרי גינדי אחזקות וגד זאבי.

- גינדי החזקות הגישה הצעה להסדר חוב חדש באלון רבוע כחול

- מחזיקי האג"ח של אלון ריבוע כחול יעמידו את החוב לפרעון מיידי

- מגה נפלה, אלון מסובכת, אבל דודי ויסמן יוצא לעוד סיבוב

במקביל, האחים נקש מעוניינים ברכישת רבוע כחול נדל"ן, החברת־הבת של רבוע כחול. זאת לאחר שנסוגו מרכישת השליטה בכלכלית ירושלים מידי בנק לאומי ואליעזר פישמן.

טיב טעם עצמה מתעניינת ברכישת מגה, שמוחזקת בשרשור על ידי אלון רבוע כחול, אך היא זקוקה לאישור הממונה על הגבלים עסקיים. שלום כבר ניהל שיחות עם ראשי קבוצת אלון ועם הנושים של רבוע כחול, ויגבש את החלטתו במהלך היום. הוא צפוי להתמודד על הרכישה יחד עם שחקן נוסף, בחלקים שווים של 50%, ומעוניין דווקא באחזקה הקטנה יותר של רבוע — תחנות הדלק וחנויות הנוחות דור אלון, הסינרגטיות לפעילות הקמעונאית שלו ברשת טיב טעם.

מחזיקי האג"ח לא מתלהבים מההצעות

דור אלון מפעילה כיום 212 תחנות דלק, 144 חנויות נוחות בתחנות דלק ("אלונית") ו־46 חנויות am:pm בגוש דן. שווי המניות של דור אלון שבהן מחזיקה ריבוע כחול הוא כ־350 מיליון שקל.

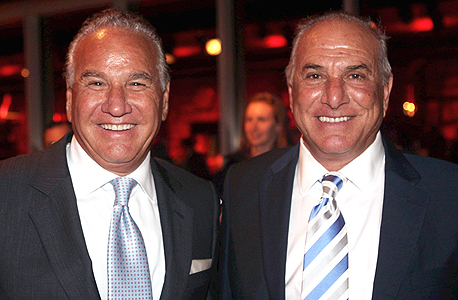

רפי ואבי נקש צילום: אוראל כהן

רפי ואבי נקש צילום: אוראל כהן לפני כעשרה ימים חתם בעל השליטה באלון רבוע כחול שרגא בירן על הסכם מותנה למכירת השליטה בחברה (72%) תמורת 115 מיליון שקל עם גינדי אחזקות שבבעלות האחים גינדי. הצעתם כוללת הזרמה של 240 מיליון שקל לקופת רבוע כחול שתשולם לבירן ולקיבוצים המחזיקים בבעלות על הקבוצה. תוכנית זאת כוללת גם את מכירת השליטה בדור אלון, והסדר חוב שבו ייפרע החוב לנושים בעוד חמש שנים, כשבינתיים הם יקבלו בכל שנה ריבית של 4.5% על החוב. בנוסף, ביום חמישי האחרון הוגשה הצעה נוספת לרכישת השליטה בידי גד זאבי, הכוללת הזרמה של 500 מיליון שקל לקופת רבוע כחול וקיום מו"מ להסדר חוב על יתרת הסכום.

החוב של ריבוע כחול עומד על 1.3 מיליארד שקל, מתוכו כ־300–400 מיליון שקל למגה, והיתרה של 900 מיליון שקל, כש־520 מיליון שקל הם לבנקים ו־380 מיליון שקל למחזיקי האג"ח.

שתי ההצעות לא הלהיבו את הנושים. ביום רביעי כינסו מחזיקי האג"ח של רבוע כחול העלו להצבעה באסיפת מחזיקים הצעה אחת בלבד – להעמיד את החוב לפירעון מיידי תוך 15 יום, אלא אם תגיע בינתיים הצעה מחייבת לרכישת החברה הבת - רבוע כחול נדל"ן.

ההצעה של גינדי שמדברת על פרעון מלא של החוב, ונטילת האחריות לחוב מול מגה מורידה נטל משמעותי מהנושים, אבל המחזיקים נוטים לקבל את העובדה שמכירת השליטה בריבוע נדל"ן תכניס לחברה כ־900 מיליון שקל והם יקבלו את הפירעון המלא בגין חובם. מנגד, ההצעה של זאבי מדברת אמנם על הזרמה גבוהה של מזומן אבל פירושה גם תספורת אפשרית בחוב והיא מותנית בבדיקות נאותות, כך שהמחזיקים אינם לוקחים אותה ברצינות, ומעדיפים לקחת את החברה לפירוק בבית המשפט ולמכור את החברות־הבנות. שלום יצטרך לגבש הצעה אטרקטיבית במיוחד כדי לזכות בתמיכת הנושים.

פסגות, מיטב דש והראל בניגוד עניינים

בשבועיים האחרונים הוצע למנכ"ל אלון אביגדור קפלן למכור את השליטה (53.9%) ברבוע כחול נדל"ן לפי שווי חברה של 1.7–1.8 מיליארד שקל (ההצעה הגבוהה ביותר הוגשה בידי גינדי החזקות), אולם גם המחזיקים מודעים לאפשרות שמכירה באמצעות נציג בית המשפט עלולה להביא עמה תמורה נמוכה יותר עבור מניות אלה, כמו גם עבור יתר הנכסים שיימכרו. בין המציעים היו גם ביג ומגה אור בהצעה משותפת, עמיר בים, אזורים והצעה נוספת של משה ויגאל גינדי, האב והדוד של האחים גינדי מגינדי החזקות.

ההצבעה על העמדת החוב לפרעון מיידי צפויה להתחיל היום או מחר. במקביל מתגברת הפעילות סביב רכישת השליטה בחברה ובחברות הבנות. כאמור, האחים נקש, בעלי ארקיע ותאגיד הג'ינסים ג'ורדאש המתגוררים בניו יורק, צפויים להצטרף למירוץ אחר השליטה ברבוע כחול נדלן ואולי אף ברבוע כחול עצמה.

גם ההצבעה עצמה של המחזיקים מעוררת בעיות של ניגודי ענינים, שכן פסגות, מיטב־דש והראל מחזיקות באג"ח אג"ח גם של קבוצת אלון, החברה־האם, וככאלה יש להם אינטרס שאלון רבוע־כחול תימכר. בשל כך חלק מהמחזיקים טוענים שיש לפסול את קולותיהם בהצבעה על הפרעון המיידי, אלא שההחלטה נתונה בידי נאמן האג"ח.