ההחלטה האחרונה של פלוג: הריבית נותרה ללא שינוי - 0.1%

ההחלטה להותיר את הריבית בשיעורה הנוכחי לא הפתיעה את השוק, שכן ההערכות היו בימים האחרונים כי העלאת הריבית הראשונה תתרחש רק ברבעון הראשון של 2019. פלוג התייחסה לביקורת על הריבית הנמוכה: "אני סבורה שבמבחן הזמן התברר ויתברר שקיבלנו את ההחלטות הנכונות"

נגידת בנק ישראל קרנית פלוג קיבלה היום (ב') את ההחלטה האחרונה שתקבל במסגרת התפקיד: הנגידה והוועדה המוניטרית של הבנק החליטו להותיר את הריבית על כנה בשיעור של 0.1%, הנשמר מאז מרץ 2015.

- שיעור האבטלה שב לרדת - ל-4% באוגוסט

- פלוג הגיעה לצומת דווקא בסוף הדרך

- גדלה התמיכה בהעלאת הריבית בוועדה המוניטרית

תחזית של חטיבת המחקר של הבנק שפורסמה היום מקטינה את הסיכויים להעלאת הריבית בחודש הבא. ההחלטה הבאה בנושא תתקבל בסוף נובמבר, בעוד פלוג תסיים את תפקידה באמצע החודש.

בדבריה במסיבת עיתונאים שנערכה היום, בחרה פלוג להתייחס לסוגיית הריבית גם באופן אישי, שנראה כי בא לענות על ביקורת שנשמעת מצד הממשלה לאורך השנים על הריבית הנמוכה. לדבריה, לקראת כל אחת מהחלטות הריבית "התקיים בבנק ישראל תהליך סדור, מעמיק ומקצועי שאני מאוד גאה בו, שבמסגרתו מיטב הכלכלנים בבנק דנו לעומק בהשלכות המדיניות", אמרה. "אני סבורה שבמבחן הזמן התברר ויתברר שקיבלנו את ההחלטות הנכונות מתוך ראייה אחת בלבד: טובת המשק והאזרחים בטווח הארוך. הריבית הנמוכה שהנהגנו תרמה תרומה משמעותית לצמיחת המשק ומנגד לא התפתינו וגם לא נאלצנו לנקוט צעדים חריגים שהרבה מאוד בנקים מרכזיים נאלצו לנקוט".

פלוג. "לפני כל החלטת ריבית התנהל תהליך סדור שאני מאוד גאה בו" צילום: עמית שאבי

פלוג. "לפני כל החלטת ריבית התנהל תהליך סדור שאני מאוד גאה בו" צילום: עמית שאבי

בשנותיה כנגידה, פלוג קיבלה 57 החלטות ריבית, אולם ההחלטה לשמור על ריבית של 0.1% גם הפעם, החלטה שקיבלה ביותר ממחצית מהחלטותיה, משקפת במידה רבה את סגנונה כנגידה. לא מעט פוליטיקאים ופקידים בכירים אחרים היו רוצים ליהנות מהתדמית של זה שהעז ושינה. אבל פלוג בחרה לשמור על קו שמרני, כזה שאינו רודף כותרות.

ברמה האישית, מבחינת פלוג יש כאן אמירה. היה מפתה עבורה להעלות את הריבית כאקורד סיום לשנים שבהן שמרה על ריבית נמוכה, למרות לחצים מצד שר האוצר משה כחלון ואנשיו. אבל פלוג העדיפה לשמור על גישה מקצועית.

ואכן, לאורך כהונתה פלוג תמיד הקפידה לעגן את החלטותיה בנימוקים מקצועיים ולהסתמך על נתונים. כך למשל, אף שהאינפלציה ב־12 החודשים האחרונים הגיעה ל־1.2%, בוועדה המוניטרית של בנק ישראל הדגישו שוב ושוב כי הם מחכים שהאינפלציה תתבסס בטווח הארוך ביעד יעד של 1%‑3% כדי להעלות את הריבית.

מה באמת מדאיג את הבנק

הבעיה היא שהתמונה יותר מורכבת מזו שמציגים בבנק, והיא כרוכה בפלונטר בינלאומי לא פשוט. ככל הנראה, התמתנות בעליית המחירים אינה באמת מה שמדאיג את בנק ישראל כיום, שכן מחירי הסחורות הגולמיים בעלייה ופעולות חד־פעמיות שביצעה הממשלה, כמו הפחתות מכסים ומסי קנייה, די מיצו את עצמן.

מה שכן מדיר שינה מעיניהם של חברי הוועדה המוניטרית הוא שער המטבע. להתחזקות השקל בשנים האחרונות יש השפעה משמעותית על המשק הישראלי, כמו למשל על המוצרים הרבים המיובאים מאירופה או על התחרותיות של יצואנים שמוכרים בדולרים או ביורו אך משלמים בארץ בשקלים.

העלאת ריבית עשויה לתרום להתחזקות השקל, דבר שישפיע גם על האינפלציה, שכן העלאת ריבית שתחזק את השקל מול הדולר והיורו תגרור ירידת מחירים ותוריד את האינפלציה.

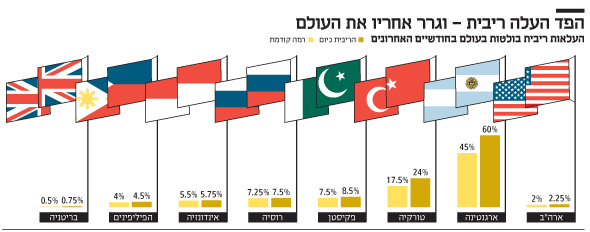

ישראל בסיטואציה בעייתית. מצד אחד, קיים פער ריבית של יותר מ־2% בין ישראל לארה"ב, שם עומדת הריבית על 2.25%. הפער הזה אמור להחליש את השקל ביחס לדולר. מצד שני, הריבית של הבנק המרכזי של הגוש האירופי (ECB) עומדת על 0% כבר יותר משנתיים. בהתאם, העלאת ריבית בישראל עלולה להביא למשיכת השקעות מאירופה, שיביאו בתורן לייסוף של השקל.

לדברי פרופ' נתן זוסמן, לשעבר מנהל חטיבת המחקר של בנק ישראל וכיום מרצה באוניברסיטה העברית, "מדינות באירופה שלחלקן מצב כלכלי טוב כמו שלנו פחות או יותר, כמו שוויץ, גרמניה והולנד, מחזיקות בריבית נמוכה משלנו. הריבית הנמוכה של ישראל לא חריגה בנוף הריביות. יש גם כאלו עם ריבית יותר נמוכה. מי שמשפיע על הריבית הנמוכה גם פה וגם באירופה זה ה־ECB, ששומר על ריביות נמוכות משום שחלק מהמדינות בגוש עדיין לא במצב טוב, ובעיקר הכלכלות הדרומיות יוון, ספרד, פורטוגל ואיטליה. סיבה נוספת לכך שהבנק המרכזי באירופה לא מעלה את הריבית היא שמערכת הבנקאות באירופה עמוסה חובות בעייתיים ולא השתחררה מצרות המשבר הפיננסי של 2008. גם במקרה זה, מדובר בעיקר בכלכלות הדרום".

לדברי זוסמן, בישראל אין את הבעיות הללו, ובכל זאת "אנחנו מושפעים מהמדיניות המוניטרית של היורו. הדבר נכון גם לגבי שבדיה ושוויץ, שאינן חלק מגוש היורו אבל תקועות עם הריבית הנמוכה בגלל הריבית של ה־ECB. מפחדים שם לפתוח פער ריביות מול אירופה שיחזק מדי את המטבעות שלהם. במדינות האלה האינפלציה בחלק התחתון של היעד ומפחדים שאם יעלו את הריבית ויהיה ייסוף במטבעות, זה יביא להאטה בקצב האינפלציה. חשש נוסף נוגע לביצועי היצוא אם כלכלה תהיה חזקה מדי מול גוש היורו".

בסופו של דבר, מסביר זוסמן, בבנק ישראל חוששים מייסוף השקל בגלל היורו, ולא בגלל הדולר. הסיבה: העלאת הריבית תהפוך את המשק הישראלי לאטרקטיבי להשקעות יותר מאשר מדינות שישראל מתחרה בהן - דבר שיביא לייסוף חד מדי של השקל ולפגיעה בצמיחה של המשק. "אידיאלית, כדאי לבנק ישראל להעלות את הריבית כאשר דנמרק, שוויץ ושבדיה יעלו אותה", הוסיף זוסמן. "אני מתאר לעצמי שהן לא יעלו לפני שהן יחשבו שהריבית בגוש היורו תתחיל לעלות, אך לא חייבים להעלות. בינתיים השבדים לא מתכננים להעלות בשנתיים הקרובות. התחזית בשוויץ היא כי העלאת הריבית הראשונה תתבצע רק ברבעון השלישי של 2019".

בכל מקרה, התחזית המעודכנת של חטיבת המחקר בבנק ישראל מעריכה כי העלאת הריבית בישראל תתבצע ברבעון הראשון של 2019, לעומת תחזית קודמת שהעריכה כי ההעלאה תתבצע ברבעון האחרון של 2018.

העובדה שבנק ישראל כבר כמעט לא מתערב בשער החליפין, למעט רכישות לקיזוז השפעת מאגרי הגז, מעידה על כך שלתפיסתו לפחות בהיבט זה ישראל נמצאת צעד נוסף לקראת העלאת ריבית, שכן ייסוף השקל לא חמור כבעבר.

| |||

גרסת פלוג

במסיבת העיתונאים שנערכה היום, פלוג התייחסה גם לאתגרים הצפויים לנגיד הבא. "בתחום המדיניות המוניטרית, האתגר הוא למצוא את תהליך הנורמליזציה שיתאים לתנאי המשק, וזה אומר לעשות את הדברים בזמן", אמרה. "לא מהר מדי ולא לאט מדי. יש סיכונים בלהקדים צעדים ויש סיכונים בלאחר צעדים. האיזון הזה הוא האתגר, גם בהסתכלות קדימה".

בדבריה, פלוג התייחסה גם לכך שטרם נבחר לה מחליף. "אני מאוד מקווה שהתהליך יסתיים במהרה ושימונה נגיד ראוי מבחינת הכישורים המקצועיים, יכולת הניהול ויכולת העמידה. במדינה מתוקנת בדרך כלל מאיישים תפקידים מספיק זמן מראש", הוסיפה.

פלוג נשאלה גם מה מדאיג אותה במדינות הכלכלית של הממשלה והשיבה: "חשוב מאוד שהממשלה תשמור על המסגרות הפיסקליות. יש לממשלה אתגרים גדולים בתחום השירותים הציבוריים וההוצאות האזרחיות וצריך לראות איך עומדים באתגרים האלה ללא הגדלת הגירעון וללא ירידה ממגמת הפחתת החוב. חשוב שהמרחב לתמרון פיסקלי יישמר גם בעתיד".

לסיום, פלוג התייחסה גם לטענה כי היא משאירה את הנגיד הבא ללא כלים להתמודד עם משבר כלכלי עתידי. "כמו שנוכחנו במשבר האחרון, מרחב התמרון שיש לבנקים מרכזיים לא מסתכם רק בריבית. יש כלים נוספים", אמרה. "נוכחנו לדעת שמגוון הכלים שיש לבנקים מרכזיים הוא הרבה יותר רחב. לא נדרשנו אליהם, אבל הם נמצאים בארסנל".