בלעדי - מכירת פרטנר לבן דב: דיבידנד ענק בדרך

עם השלמת רכישת השליטה בפרטנר, מתכנן אילן בן דב לבצע הפחתת הון ולהכריז על דיבידנד ענק של כ-1.3 מיליארד שקל. בשבוע הבא הוא ייצא לגיוס של עד 1.5 מיליארד שקל באיגרות חוב למימון העסקה. בין המשקיעים המתעניינים להצטרף לעסקה: מגדל, בעלי חברה סלולרית מארגטינה, סיטיגרופ, וקרן קפיטל ריסרצ'

אילן בן דב כבר לוטש עיניים לעבר המזומנים של פרטנר: ל"כלכליסט" נודע שמיד לאחר השלמת הרכישה עתיד בן דב לבצע הפחתת הון בפרטנר, כדי לאפשר לו לחלק עוד דיבידנד, נוסף על הדיבידנד הקבוע שהחברה מחלקת. הונה העצמי של פרטנר הוא כ־1.9 מיליארד שקל, ובן דב מתכוון לחלק 1.3-1.2 מיליארד שקל ממנו - כך שחלקו בדיבידנד יהיה כ־600 מיליון שקל. צעד כזה חייב באישור בית משפט, ועתיד לארוך כתשעה חודשים. לשם השוואה, ההון העצמי של סלקום, המתחרה, נמוך בהרבה ועומד על כ־440 מיליון שקל.

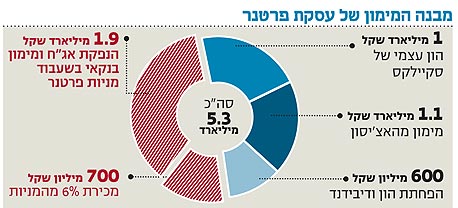

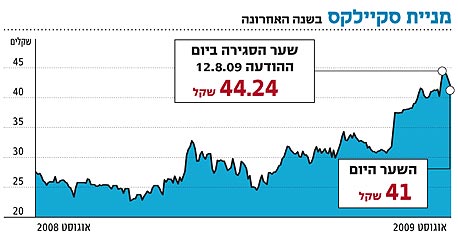

בן דב רכש בשבוע שעבר את השליטה בפרטנר (51%) מהאצ'יסון הסינית תמורת 5.3 מיליארד שקל. מאז שובו ארצה מהונג קונג, שבה חתם על העסקה, עסוק בן דב במגעים עם גופים שונים להסדרת מתווה המימון. ל"כלכליסט" נודע שחברת סקיילקס, שבאמצעותה ביצע בן דב את העסקה, תנסה לבצע גיוס אג"ח למימון הרכישה כבר בשבוע הבא. בניגוד להערכות קודמות, שלפיהן תנסה סקיילקס לגייס 200 מיליון שקל, כעת מסתמן שהחברה תנסה לגייס בשבוע הבא 800–1.5 מיליארד שקל, לפי תנאי השוק. בחברה מעריכים שתנאי השוק עדיין קשים, ולכן טרם החליטו על היקף הגיוס המדויק.

סקיילקס כבר בחרה את חתמי ההנפקה - כלל חיתום ולאומי חיתום שיובילו את ההנפקה - ובצדם רוסאריו חיתום, אנליסט ואקסלנס חיתום. לפי הערכות, תנפיק החברה אג"ח שקליות, ובעלי האג"ח יקבלו כביטחונות מניות פרטנר כמעט בסכום המלא של ההנפקה.

מגדל, סיטיגרופ וארגנטינאי

נוסף על כך נודע ל"כלכליסט" שחברת הביטוח מגדל בוחנת אף היא לרכוש עד 5% מהמניות של בן דב. בן דב גם קיבל פניות מגופים מחו"ל המעוניינים להשתתף בעסקה, בהם אחד מבעלי השליטה בחברה סלולרית מארגטינה, יהודי שהגיע ארצה למכביה וכך שמע על העסקה ויצר קשר עם בן דב באמצעות נציגו הישראלי. עוד במתעניינים: קרן של סיטיגרופ, וקרן הפרייבט אקוויטי קפיטל ריסרצ' - כולם מעוניינים להיכנס כשותפים לעסקה.

גופים אלו מצטרפים לבנק לאומי, המעוניין לרכוש 5% מהמניות לפחות באמצעות לאומי פרטנרס. גם בנק מזרחי טפחות, שלו משועבדות מרבית מניות סקיילקס, מעוניין לרכוש מניות בעסקה, בהיקף של 2%–3%. למרות ההתעניינות, בן דב טרם החליט סופית איזה נתח מהעסקה הוא יהיה מוכן להקצות לגופים חיצוניים, ויתכן שבשלב ראשון יקצה 10%-6% בלבד. זאת מאחר שהמימון הנרחב שקיבל מהאצ'יסון לעסקה - 300 מיליון דולר בריבית נוחה של 2%–4% - יצר מצב שבו בן דב לא זקוק בהכרח לכל המימון שמציעים לו לאומי ומזרחי.

עוד 1.9 מליארד שקל

מאחר שבן דב יקבל כ־1.1 מיליארד שקל כמימון מהאצ'יסון, כמיליארד שקל נוספים ממקורות עצמיים, וכ־700 מיליון שקל תמורת הכנסת גופים שונים לשותפות בעסקה, בהיקף של 6% בלבד ממניות פרטנר, נותרו כ־2.5 מיליארד שקל שעליו לגייס ממקורות בנקאים ובגיוס אג"ח. הפחתת ההון שהוא מתכנן תעניק לו כ־600 מיליון שקל נוספים, וגיוס 1.9 מיליארד שקל הנותרים לא אמור להוות בעיה עבורו.

בנק לאומי ומזרחי הבטיחו לממן מחצית מהסכום שיזדקק לו מעל להון העצמי (כלומר, עד 2.1 מיליארד שקל), אבל על פי הערכות בן דב יעדיף לגייס את הסכום בשוק. בכל מקרה, השאיפה של בן דב היא להישאר עם מניות פרטנר חופשיות משעבוד בהיקף של כמיליארד שקל, למקרה של משבר נוסף בשוק. השאלה היא איזה חלק מהמניות יבקשו הבנקים ובעלי האג"ח לשעבד.

במקביל, ולמרות ניגודי העניינים שעשויים להיווצר כתוצאה מכך שבן דב יהיה בעל השליטה בפרטנר, הוא איננו מתכוון למכור את הזכיון למותג סמסונג שבידיו. ערב חתימת העסקה אף הודיעה סקיילקס לבורסה על הארכת הזכיון בשנה נוספת, למרות העסקה.