"מט"ח זו השקעה טובה ויציבה" (כל עוד אתה שומר על ציפיות ריאליות)

דרור ניב נולד בחיפה, גדל בבוסטון, שירת בשריון ואחרי הצבא חזר לאמריקה, שם הקים עם חמישה שותפים ו־250 אלף דולר את חברת המסחר במט"ח FXCM. לפני חודשיים עשתה החברה היסטוריה כשהונפקה לפי שווי של כמיליארד דולר בבורסה של ניו יורק והיתה לחברת הפורקס הציבורית הראשונה בעולם. רק אל תקראו לעסק שלו קזינו

"כל דבר יכול להפוך להימורים, אבל אנשים הם אלה שהופכים אותו להימור, לא ההשקעה עצמה", אומר דרור (דרו) ניב, מנכ"ל וממקימי FXCM, חברת הפורקס המובילה בארצות הברית ובאסיה, מהגדולות מסוגה בעולם.

- לכתבות נוספות במוסף ההשקעות לחצו כאן

ניב (38), בסוודר אפור ובמראה כללי של ילד טוב מנהטן, מודע היטב לדימוי הבעייתי של ענף הפורקס (סחר במט"ח) שאליו הוא משתייך; ענף שמחמאות כמו "קזינו", "הימורים" ו"רמאות" מתלוות לחדשות עליו בתדירות גבוהה. כשניב נשאל על כך העיניים שלו בורקות, והוא מתחיל לדבר בשטף.

"לעניין הזה יש שני צדדים", הוא אומר, "הראשון הוא הצד של הלקוח. השקעות הן דבר מסוכן באופן כללי, ומי שלא רוצה לקחת סיכון לא צריך להיות בפורקס - אבל הוא גם לא צריך להיות במניות. למעשה, מט"ח הוא תחום הרבה פחות הפכפך ממניות. מניות אמריקאיות הן פי ארבעה פחות יציבות ממט"ח. אם בן אדם בא עם 100 אלף דולר ורוצה לעשות, למשל, 15% בשנה, הוא צריך להשתמש במינוף של פי שניים - ואז זה חצי מהסיכון של מניות. זה משהו שדי קל לעשות בפורקס, רק צריך הנחיה טובה. מה גם שכשאתה ממנף פעמיים או שלוש השוק לא זז מספיק כדי לגרום לך הפסדים גדולים.

"אם אתה שומר על ציפיות ריאליות, מט"ח זו השקעה טובה ויציבה, זה מה שהרבה מוסדות פיננסיים עושים. הבעיה מתחילה מציפיות לא ריאליות, זה כמו אנשים שחושבים שאם הם ייקחו גלולה הם יהיו רזים יותר. אלו אנשים שבאים לא עם 100 אלף דולר אלא עם 1,000 דולר, והם לא רוצים לעשות 15% וגם לא 10%, הם רוצים לעשות 1,000%. מובן שאז הסיכון גדול והסיכוי שתצליח הוא קטן מאוד. תיאורטית זה אפשרי - אבל רוב האנשים יפסידו את הכסף".

דרור ניב. "אם אתה שומר על ציפיות ריאליות, מט"ח זו השקעה טובה" צילום: Lorenzo Ciniglio Polaris

דרור ניב. "אם אתה שומר על ציפיות ריאליות, מט"ח זו השקעה טובה" צילום: Lorenzo Ciniglio Polaris

ומה הצד השני?

“הצד השני הוא באמת באשמת התעשייה. התעשייה, במיוחד במקומות לא מפוקחים, מבטיחה כל מיני דברים כמו, 'בואו נלמד אתכם לעשות תשואה של 1,000% בחודש'. גם אם אנשים לא ממש מאמינים לזה הם רוצים שזה יהיה קצת נכון. הם אומרים, 'טוב, ננסה'.

"הרבה מהמפעילים של חברות האוף־שור האלו הגיעו מהקזינואים באינטרנט, הרבה מהישראלים הם כאלה. זה לא שמישהו הוא אדם רע, אני לא מכיר את האנשים האלה מספיק בשביל להגיד את זה. העניין המרכזי הוא שאתה שולח כסף למקום שבו אין שום ביטחון שבעוד שישה חודשים הבעלים לא ייעלם. כבר קרו דברים.

"רוב האנשים בישראל, למשל, סוחרים בפורקס באמצעות חברות מקפריסין. החברות אומרות שהן מפוקחות בקפריסין, אבל על מה בדיוק מפקחים שם? על כבשים? יש שם בן אדם שמשלמים לו והוא מחלק תעודות. החברות האלו מוציאות שם רע לתעשייה.

"כשגולשים באינטרנט נראה שחברות מהסוג הזה הן רוב בשוק, אבל אם תיקחי את כל החברות האלה יחד הן יהוו במקרה הטוב 10% מהשוק. רוב השוק נמצא אצל השחקנים הגדולים, כמונו. אם אנשים רוצים להבחין בין חברה רצינית ללא רצינית - המיקום הוא קריטריון מאוד חשוב. ארצות הברית, אנגליה, סין, סינגפור, אוסטרליה — אלו מיקומים שבדרך כלל מעידים על חברה רצינית יותר מכזו שממוקמת על איזשהו אי".

"קשה מאוד לחזור לארץ"

אנחנו יושבים במשרדו רחב הידיים של ניב, הממוקם בקומה העשירית של בניין ברובע הפיננסי של מנהטן. מהחלון נשקפים מימיו הקפואים של האיסט־ריבר, על שולחן העבודה שלו תמונות ממסוגרות של שלושת ילדיו הקטנים (בני שנה, שלוש וחמש). הוא מספר שחוץ ממשפחה ועבודה אין לו זמן לשום דבר אחר, אבל עושה רושם שהוא נינוח ושלו.

יש לו סיבות טובות להיות רגוע: בדצמבר 2010 עשתה החברה שלו היסטוריה והיתה לחברת האונליין פורקס הראשונה בעולם שנסחרת בבורסה, לאחר שגייסה 211 מיליון דולר בבורסה בניו יורק לפי שווי של כמיליארד דולר. הפיכתה של FXCM לחברה ציבורית ושקופה היא צעד משמעותי לתעשיית הפורקס כולה, שכאמור, בהחלט יכולה להסתייע במתיחת פנים לשיפור תדמיתה הציבורית. זהו גם צעד גדול לניב ולחברה עצמה, שהוקמה ב־1999 בהשקעה של 250 אלף דולר בלבד.

דרור ניב נולד ב־1974 בחיפה וגדל בזכרון יעקב, אח בכור לשתי אחיות קטנות. במשך שלוש שנים התגוררה המשפחה בקיבוץ משמר העמק, שבו שימשה אמו כאחות. כשדרור היה בן תשע עברה המשפחה לבוסטון בעקבות שליחות של אביו, מהנדס מחשבים באלביט. בתור ילד ונער לא היה לו עניין מיוחד בפיננסים או במקצועות ריאליים: "בכלל לא אהבתי ללמוד", הוא מספר, "אהבתי רק היסטוריה ורק בזה הייתי טוב. הייתי מאוד בררן".

רק בזמן הלימודים בקולג', באוניברסיטת מסצ'וסטס־אמהרסט, החל להתעניין בתחום הפיננסים, כשעבד בבנק של האוניברסיטה. "התחלתי שם בתור פקיד, ובשנתיים האחרונות כבר הייתי המנהל של הבנק", הוא מספר. "זה אמנם היה בהתנדבות - זה בנק רק למרצים ולסטודנטים - אבל יש לו 9,000 לקוחות. שם התחיל העניין שלי בתחום".

בסיום התואר הוא חזר לארץ כדי להתגייס לצבא. "אף אחד לא רצה שאני אסע, אבל הרגשתי שאני צריך לעשות את זה", הוא נזכר, "התגייסתי לשריון כשהייתי בן 22, הסבא של הפלוגה. אבל זה היה טוב. היינו אז ברצועות הביטחון, הייתי הרבה בלבנון. פעם חשבתי שהקריירה שלי תהיה בצבא. תמיד חשבתי שאחזור לארץ".

אז למה זה לא קרה?

"קשה מאוד לחזור לארץ. לא ידעתי עד כמה. המערכת בארץ מאוד נוקשה, יש מסלול מאוד ברור ואתה חייב לעבור את כל השלבים. בארץ כולם רוצים לדעת מי ההורים שלך ומאיפה באת, פה לאף אחד לא אכפת מהדברים האלה. לאנשים פה אכפת רק מהמעשים שלך".

העברית שלו מצוינת, מתובלת במבטא קל ובמונחים באנגלית. "הכל תלוי בנושא השיחה", הוא מסביר, "על הצבא, למשל, אני יכול לדבר רק בעברית, אבל על העסק זו הפעם הראשונה שאני מדבר בעברית".

הבורסה בהונג קונג. סין אחראית ל-12% מפעילות החברה צילום: אי פי איי

הבורסה בהונג קונג. סין אחראית ל-12% מפעילות החברה צילום: אי פי איי

"היה צריך לבנות הכל מחדש"

יום אחרי השחרור הוא נחת בניו יורק, והתקבל לעבודה כאנליסט ב־MG פייננשל גרופ, שהיתה החברה השנייה בעולם שנתנה שירותי פורקס ברשת. "באותה תקופה הטכנולוגיה היתה בסיסית והסטנדרטים היו נמוכים. מה שנקרא אז 'זמן אמת' במסחר היה בעצם איחור של 30 שניות", הוא אומר, "שוק המניות האלקטרוני, לעומת זאת, התחיל להיות מאוד גדול. שאלנו את עצמנו מה ההבדל בין פורקס לבין מניות. בעיקרון אין הבדל, אבל במניות כבר היתה תשתית ובמט"ח צריך היה לבנות את הכל מחדש. לעומת מניות, מט"ח זה משהו שכולם מכירים, צלצלו לחברה אנשים ממאה מדינות שונות. הבעיה היתה שהבעלים של MG היו מאוד שמרנים, הם לא ראו את הפורקס הופך למשהו גדול".

ניב, לעומת זאת, האמין שהפורקס יכול להפוך למשהו גדול. מאוד. ב־1999, כשהוא רק בן 26, הוא החליט לעזוב את MG, ויחד עם חמישה שותפים קיבץ 250 אלף דולר מחסכונותיהם האישיים כדי להקים את FXCM. מתוך ששת השותפים, אגב, חמישה יהודים, וניב היה הישראלי היחיד. "זה מקרי לגמרי שיש הרבה שותפים יהודים", הוא מבהיר, "החברה מאוד אמריקאית מהבחינה הזו שיש בה שישה שותפים שלא היו חברים. אני הכי חילוני שיש, אבל יש לי שותף אחד שהוא רב, קן גרוסמן, וגם וויליאם אחדות, שחזר בתשובה לפני 15 שנה. כיוון שאנחנו מאוד שונים כל אחד הביא לשולחן משהו אחר לגמרי, וזה יצר מערכת מאוד עסקית. המערכת הזו מאזנת את עצמה, אף אחד פה לא יכול להוביל את האחרים לנפילה מהצוק. כבר הצלנו אחד את השני משטויות".

לצד השמירה על קיבוץ גלויות, ב־2002 גויסה לחברה גם אחותו של ניב, אורנית (34), שמשמשת היום כמנהלת מכירות ושירות לקוחות באמריקה ואסיה. "היא למדה משפטים ועבדה במשרד עורכי דין במשך שנה", הוא מספר, "ב־2002 הבאנו אותה. לא היה לנו הרבה כסף ורצינו שמישהו ייסע להונג קונג ואנגליה וישיג לנו רישיונות. לא היה לה הרבה ניסיון בזה אבל אמרנו לה, 'את עורכת דין, את תעשי את זה'. אז היא נסעה והקימה את החלק הבינלאומי".

הרעיון מאחורי החברה היה לתת ללקוחות קטנים לסחור במט"ח במחירים של לקוחות מוסדיים: "בבורסה התחרות פתוחה לכולם, לא משנה אם יש לך אלף או מיליון שקל בחשבון - את רואה את אותו מחיר", מסביר ניב, "במט"ח זה לא ככה. אם מחליפה כסף בשדה התעופה, למשל, אין תחרות ואת משלמת פי 10,000 ממה שמשלם הבנק. אנחנו רצינו לתת ללקוחות את אותה גישה שיש למוסדות הגדולים למחירים הטובים".

איך זה עובד?

"בהתחלה זה היה מאוד פרימיטיבי. היינו צריכים לסגור את העסקה מול הלקוח אונליין, ואחר כך לסגור את העסקה מול הבנק בטלפון. אז היה בזה סיכון, אבל ב־2006 זה התחיל להשתנות, ועכשיו לכל הבנקים יש גישה ברשת. זה מאפשר לנו היום לחבר את הבנק והלקוח ישירות. יש 16 בנקים שעובדים איתנו ואנחנו מציעים ללקוח את ההצעה הטובה ביותר. היום, כשלקוח סוחר אצלנו, הוא בעצם סוחר ישירות עם הבנק שנותן את ההצעה הטובה ביותר. אנחנו רק המתווך ואנחנו לא צריכים לקחת סיכון".

"גייסנו כדי לקנות חברות"

ניב מראה לי את אולם המסחר של FXCM - האולם השקט ביותר בקומה, עם הרבה שולחנות ריקים ומעט מאוד אנשים. הכל מתבצע באופן אוטומטי. "פעם זה היה חדר הרבה יותר גדול, מאוד עמוס ומאוד רועש", הוא מספר. לחברה יש כיום יותר מ־700 עובדים שפזורים בין ניו יורק, לונדון, סידני, טוקיו, הונג קונג, ישראל (כ־70 תומכים לשוק האירופי שיושבים בירושלים, ועוד חמישה בסניף התל אביבי של החברה) ועוד.

העובדה ש־FXCM פועלת היום כמתווך בלבד היא יוצאת דופן בשוק הפורקס. "אם תיקחי את 20–30 החברות המובילות בעולם בענף - אנחנו היחידים שמבוססים על מודל ללא סיכון", מסביר ניב. רוב חברות הפורקס, הוא אומר, פועלות באמצעות דסק מסחר, בו הברוקר קובע את שערי הציטוטים שהוא מעביר ללקוח. בצורה הזו הברוקר יכול להחזיק בפוזיציה הפוכה ללקוח - כלומר להמר נגדו. "התעשייה הביאה המון חברות שרוצות מהמרים כי הן בצד השני", טוען ניב, "אפילו אם הן לא ממש אומרות ללקוחות, 'תקנו יורו', בידיעה שהיורו יורד, כל עוד אתה נותן ללקוחות להשתמש במינוף - סטטיסטית הם לא ירוויחו כסף. אז זה הופך להיות כמו וגאס, כשחברת הפורקס היא הקזינו".

בעתיד, טוען ניב, יותר ויותר חברות יעברו לעבוד ללא דסק, כמו FXCM. "השוק עובר שינויים. מתבגר. הפיקוח על הפורקס בכל העולם הולך ומחמיר, וזה טוב כי השוק צריך סטנדרטים", הוא אומר, "חברות יצטרכו להתקדם או להיעלם. בקוריאה זה חוק, אסור לחברה להיות בצד מנוגד לזה של הלקוח. באסיה הרגולטורים הם הכי קפדניים והכי מתקדמים".

מה עוד אומרת ההחמרה בפיקוח?

“קוריאה, למשל, הגבילה את המינוף לפי 20, יפן לפי 50. גם בארצות הברית זה עד פי 50. כשאנחנו התחלנו את העסק עשינו את זה מ־250 אלף דולר, אבל היום עולה 50 מיליון דולר להקים חברת פורקס, הפיקוח בארצות הברית קובע שאתה צריך 25–30 מיליון דולר בהון פרטי רק כדי להתחיל את העסק. הם רוצים שלבעלים תהיה רגל במשחק, שאם הוא יפסיד הוא יפסיד גם כסף שלו והוא לא סתם ישחק בכסף של משקיעים.

"אחת הסיבות שגייסנו עכשיו כסף היא כדי לקנות חברות שלא עומדות בשינויים האלו. ב־2007 היו בארצות הברית 47 חברות פורקס, היום יש 12, ובשנה הבאה יהיו שש.

"ב־2010, למשל, קנינו את ODL סקיוריטיס, שהיתה החברה מספר ארבע באנגליה, אבל הם לא החזיקו מעמד. בכל העולם רואים את זה: שתי חברות מובילות מצליחות מאוד, והרבה אחרות לא.

"קחי לדוגמה את סין. את המשרד שלנו שם הקמנו בהונג קונג עם רישיון וכללים עסקיים מאוד נוקשים, אבל רוב האנשים שהגיעו לשם הלכו לשנגחאי כי שם לא צריך רישיון - אפילו שזה בעצם אסור. לנו זה אולי עלה יותר, אבל כשב־2007–2008 הממשלה הסינית התחילה לשים לב למה שקורה והתחילה לזרוק משם אנשים, כל הלקוחות באו אלינו. בלענו חברות - את השנייה, השלישית והרביעית בגודלן".

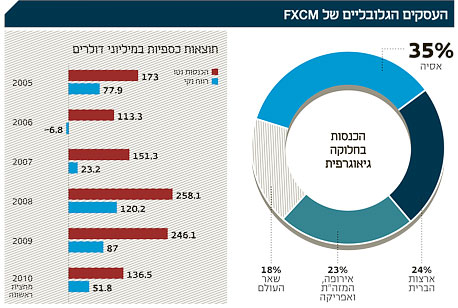

משקיע גדול מלבנון

ל־FXCM יותר מ־180 אלף לקוחות פעילים ביותר מ־180 מדינות, מתוכן 20 מדינות עם פעילות חזקה. עיקר הפעילות מתבצעת בארצות הברית (האחראית ל־24% מהכנסות החברה) ובאסיה (35%), שבה המדינות המרכזיות הן סין (12%) וקוריאה (9%). גם בגרמניה, צרפת, איטליה, אנגליה, ערב הסעודית ובדובאי זוכה FXCM לפופולריות. "באירופה אנחנו בערך במקום החמישי, אבל אנחנו נתקן את הטעות ההיסטורית הזו", הוא מבטיח, "גם בארץ אנחנו לא גדולים, אבל ככל שהמשקיעים יהפכו יותר מתוחכמים ויהיה יותר פיקוח, אנחנו נצמח גם שם. בכל מקום שבו יש יותר פיקוח אנחנו צומחים".

למדינות ערב לא מפריע המנכ"ל הישראלי?

"לא. זו חברה אמריקאית, ואחד המשקיעים הכי גדולים שלנו הוא מלבנון. אני המנכ"ל אבל הבעלות על החברה מורכבת, ומה שקובע בסופו של דבר זה הכסף והשירות".

נפח הפעילות של החברה הסתכם ב־233 מיליארד דולר בדצמבר האחרון. "הרווח שלנו הוא נקודת בסיס אחת (0.01%) מעל ההצעה הטובה ביותר", מסביר ניב, "היקף עסקה ממוצעת אצלנו עומד על 39 אלף דולר ואנחנו מרוויחים מזה כ־4 דולרים, כך שאנחנו עושים 100 דולר בממוצע על מסחר של מיליון דולר. הממוצע של השחקנים הגדולים בענף, Gain למשל, הוא 160 דולר לכל מיליון דולר נפח מסחר. אצל החברות היותר קטנות זה מגיע ל־250–300 דולר. מובן שאם אתה בונה על שוק קטן אתה צריך לקחת יותר כסף".

"מיתון זה טוב לפורקס"

לפני ההצלחה הנוכחית עברו על FXCM תקופות לא פשוטות. ב־2003 החלו משקיעים מוסדיים להשקיע בחברה - אחת מהן היתה חברת רפקו, שהחזיקה ב־35% מ־FXCM עד שב־2005 פשטה את הרגל. "מבחינת המניות שלהם בחברה לא היתה בעיה", מספר ניב, "הבעיה היתה שהם היו גם הלקוח הכי גדול שלנו והיו אחראים לכ־40% מההכנסות של החברה. זה היה קשה. ב־2005 היינו מאוד גדולים, אבל איבדנו שלוש שנים בגלל רפקו, רק ב־2008 חזרנו לגודל הזה. הפער בינינו לבין המתחרים היה גדול מאוד, אבל עד 2008 חלקם כבר הספיקו להדביק אותו. למזלנו, ידענו שזה לא יפיל את החברה כי היו לנו 100 מיליון דולר בבנק. אף פעם לא היה לנו חוב ועדיין אין לנו, היום יש לנו הון פרטי של 200 מיליון דולר".

המיתון הכלכלי, לעומת זאת, דווקא היה תקופה מוצלחת לדברי ניב: "בגדול, מיתון טוב לפורקס, כי חוסר יציבות טוב לענף הזה. לפני המשבר חשבו בארצות הברית שמניות הן תמיד השקעה טובה ושהנדל"ן תמיד יעלה. אסור היה אפילו להתווכח עם זה, היית נחשב לאידיוט. מיתון תמיד מנפץ את המיתולוגיות האלו, מה שמוביל הרבה אנשים לנסות פורקס".

מי הלקוחות שלכם?

"שלושת המקצועות המובילים הם בעלי עסקים, מתכנתים ובעלי מקצועות פיננסיים - בסדר הזה. זה כמעט זהה בכל מדינה, ויש לנו נתונים מ־180 מדינות. אלו בדרך כלל אנשים שרוצים לסחור, מט"ח זה בדרך כלל לא השקעה שאתה יכול לשים בצד ובעוד שנה לבדוק מה קורה איתה. הממוצע ללקוח הוא שתי עסקאות ביום, אבל מסחר המט"ח הכי פופולרי בעולם הוא רק לשבת על הפרשי הריבית, כמו פער הריבית בין השקל לדולר. אנשים שפשוט לוו דולרים וקנו איגרות חוב בשקלים יושבים היום על 3% הבדל בריבית ושמחים. צורת ההשקעה הזו פופולרית במיוחד במדינות כמו יפן, שבהן הריביות תמיד היו נמוכות ואנשים תמיד חיפשו תשואה גבוהה".

ומה אתם עושים כדי שאנשים לא יסתכנו יותר מדי?

"יש המון אזהרות במקומות שונים באתר ובקורסים שלנו, אבל אנשים סוחרים בעצמם וקשה להגיד להם מה לעשות. הרוב הם לא כאלה, אבל עדיין יש - אפילו אצלנו - אנשים שבאים בשביל המינוף, אנשים שבשבילם זה קזינו".