בדיקת "כלכליסט": הסדר החוב הכפול של תשובה

מצד אחד, יצחק תשובה מבקש מקרנות הפנסיה ומקופות הגמל למחול לו על 30%–50% מהחוב. מצד שני, הוא מגייס מהן מאות מיליוני שקלים ומתחמק מהעמדת ביטחונות. בדרך הוא מקטין סיכון מול המערכת הבנקאית ומגביר חשיפה לגופים המוסדיים. כך עובדת השיטה כשלא מפחדים לעשות תספורת

אתמול נכנס יצחק תשובה לרשימת אנשי העסקים שלא עמדו בהתחייבויותיהם למשקיעים. לאחר כמה שנים של ניסיונות החייאה כושלים לחברת דלק נדל"ן שבבעלותו הפרטית, ביקש תשובה ממחזיקי האג"ח של החברה למחול לו על כ־30%–50% מהחוב, שמסתכם ב־2.2 מיליארד שקל. בתגובה קפצה המניה ב־22% בבורסת תל אביב.

על פי ההסדר, שהכין פרופ' אמיר ברנע, יקבלו בעלי האג"ח שלוש סדרות אג"ח: סדרה ארוכה בהיקף של 800 מיליון שקל לתקופה של עשר שנים וריבית ממוצעת של 4%; ושתי סדרות אחרות שיהיו ניתנות להמרה וללא ריבית, בהיקף של 400 מיליון שקל יחד, לתקופה של כשמונה שנים ולפירעון בסוף התקופה. שאר החוב לבעלי האג"ח - 950 מיליון

שקל - יימחק כנגד הקצאת כ־70% ממניות החברה לבעלי האג"ח. אלא שההקצאה תיעשה לפי שווי שוק לדלק נדל"ן "החדשה" של 800 מיליון שקל - יומרני מדי לדעת בכירים בשוק ההון. תשובה, מבחינתו, מציע על פי המתווה להזרים 250 מיליון שקל על פני השנים הקרובות, אך מנגד מבטל הזרמה בהיקף של 120 מיליון שקל במסגרת הנפקת זכויות. נוסף על כך, הוא יוותר על איגרות החוב שהוא מחזיק באופן אישי בהיקף של 80 מיליון שקל.

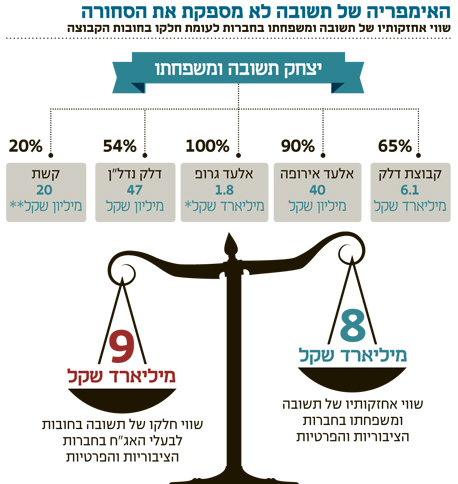

אבל התספורת שעושה תשובה למשקיעי האג"ח שלו היא רק צד אחד במערכת היחסים המורכבת שלו עם השוק המוסדי, הכולל את קרנות הפנסיה, קופות הגמל וביטוחי המנהלים. תשובה הוא גם הבעלים של קבוצת דלק - צרכנית אשראי כבדה הנשענת על השוק המוסדי. מבדיקת "כלכליסט" עולה כי בעוד שתשובה מבקש הסדר חוב בדלק נדל"ן, הוא ממשיך לגייס מאות מיליוני שקלים מהמשקיעים המוסדיים עבור קבוצת דלק, שגם היא כאמור בשליטתו.

אבל זהו אינו הפרדוקס היחיד, ואפילו לא העיקרי. בדיקת תמהיל החובות של קבוצת דלק בשנים 2010–2008 מעלה כי החוב הבנקאי המגובה בביטחונות נמצא במגמת ירידה, ואילו החוב החוץ־בנקאי לגופים המוסדיים נמצא במגמת ירידה, תוך שתשובה מבטיח לעצמו כי חוב זה יגויס ברובו ללא ביטחונות.

הרחבת סדרות אג"ח במסלול עוקף חודק

דוגמה טובה לכך היא הגיוס האחרון שביצעה קבוצת דלק, בהיקף של 261 מיליון שקל ממשקיעים מוסדיים. הגיוס בוצע באמצעות הנפקה פרטית של אג"ח (סדרה ט"ו) המדורגות בדירוג A1 עם אופק שלילי. האג"ח הונפקו במחיר של 101.2 אגורות, מחיר המשקף תשואה שקלית שנתית של 8.5% והנחה של 2% על מחיר השוק של האג"ח ערב ההנפקה.

הנפקת האג"ח מפתיעה, בעיקר מכיוון שלפני כחודשיים הודיעה קבוצת דלק כי אישרה תוכנית רכישה של אג"ח בהיקף כולל של עד 100 מיליון שקל. הגיוסים של קבוצת דלק נעשו באמצעות הרחבת סדרות אג"ח שכבר נסחרות בבורסה. הרחבת הסדרות הקיימות היא "מסלול עוקף חודק", ומאפשרת למוסדיים לרכוש אג"ח בתנאים נחותים. הנפקת איגרות חוב חדשות היתה מחייבת את קבוצת דלק לעמוד באמות מידה פיננסיות ובהתניות חוזיות, כפי שמתחייב מוועדת חודק.

ההנפקה הפרטית שבוצעה בשבוע שעבר והנפקת האג"ח שנערכה ביולי האחרון הן נדבך נוסף בשינוי מתמשך בתמהיל החוב של קבוצת דלק. משנת 2008, כאמור, גדל בהתמדה היקף החוב של קבוצת דלק למחזיקי האג"ח במונחים אבסולוטיים, וכך גם חלקן של האג"ח בתמהיל האשראי של קבוצת דלק על חשבון האשראי הבנקאי.

הודות להגדלת חלקן של האג"ח בעוגת האשראי, הצליחה דלק לשחרר ברבעונים האחרונים את רוב השעבודים שהעמידה לטובת הבנקים. כך, למשל, בסוף 2009 רבצו על קבוצת דלק שעבודים שונים, ובהם משכון קבוע על הלוואות בסכום כולל של 830 מיליון שקל; שעבוד על כ־76.3% ממניות דלק מערכות רכב, המוחזקות על ידי דלק השקעות; שעבוד על כ־21% מאחזקותיה של דלק השקעות בדלק מערכות אנרגיה; שעבוד על כ־59% מאחזקותיה של דלק קפיטל בהפניקס; ושעבוד על כ־32.3% ממניות דלק ישראל, המוחזקות על ידי דלק פטרוליום.

עם זאת, נכון לסוף 2010, כל ההשקעות של החברה בחברות הציבוריות שוחררו משעבוד, למעט שעבוד על כ־3.2% מאחזקותיה של דלק השקעות בדלק מערכות אנרגיה.

מה גורם לדלק לגייס כסף דרך המוסדיים?

מדוע מעוניינת דלק להפסיק לקבל אשראי מהבנקים ולעבור למשקיעים המוסדיים ולגיוס אג"ח? התשובה לכך פשוטה: בעת הנוכחית, נכונותם של המשקיעים בשוק ההון להעמיד אשראי לחברות גבוהה יותר מזאת של המערכת הבנקאית, הטרודה בסוגיות רגולטוריות דוגמת היקף החשיפה למשקיע יחיד והדרישה הצפויה מהמפקח על הבנקים להגדיל את הלימות הון הליבה.

נוסף על כך, תנאי האשראי הנדרשים על ידי הגופים המוסדיים נחותים יותר מאלו המקובלים במערכת הבנקאית. כך, לדוגמה, האג"ח של קבוצת דלק אינן מובטחות בביטחונות כלשהם, בעת שהבנק דורש שעבוד נכסים כתנאי לקבלת אשראי לטווח ארוך. מלבד זאת, שיעור הריבית הממוצעת שקבוצת דלק נדרשת לשלם למקורות לא בנקאיים דומה לזה שמשולם למקורות הבנקאיים. כלומר, מחזיקי איגרות החוב אינם מקבלים פיצוי בדמות ריבית גבוהה יותר עבור הסיכון הגבוה שהם נוטלים על עצמם.

במילים אחרות, בניגוד לבנקים - שיוצאים כשידם על העליונה בכל מקרה של קונפליקט פיננסי בינם לבין מחזיקי האג"ח - עם המשקיעים המוסדיים אפשר להגיע להסדר חוב ולתספורות נאות, בדיוק כפי שיצחק תשובה הציג אתמול לבעלי האג"ח של דלק נדל"ן.

מה הגופים המוסדיים עלולים להפסיד?

נכונותם של הגופים המוסדיים להעניק לקבוצת דלק אשראי ללא ביטחונות ובתנאים עדיפים על אלו של המערכת הבנקאית מייצרת לקבוצת דלק שני יתרונות שאי אפשר לזלזל בחשיבותם: האחד, האג"ח מאפשרות לקבוצת דלק לפרוס את התחייבויותיה לטווח ארוך יותר. השני, ביטול השעבודים מקנה לקבוצת דלק גמישות פיננסית. בעת הצורך היא תוכל לממש את אחזקותיה הסחירות, ולחלופין לשעבד את נכסיה כדי לקבל אשראי.

המצב הזה, שבו נכסיה של קבוצת דלק חופשיים משעבוד, אמנם משפר את גמישותה הפיננסית של החברה, אך עלול להתברר כחרב פיפיות, שכן אם תשעבד דלק בעתיד את נכסיה לטובת הבנקים, המשקיעים ימצאו את עצמם קירחים מכאן ומכאן. מצד אחד, מחזיקי האג"ח מהווים כיום את מקור האשראי העיקרי של קבוצת דלק, ולכן הם אלו הנושאים ברוב הסיכון. אולם מצד שני, נכסי החברה יהיו משועבדים לבנקים, כך שבמקרה קיצון, הבנקים ייחשבו כנושים מובטחים, ואילו מחזיקי האג"ח ייוותרו מאחור, כפי שקורה כיום למחזיקי האג"ח של דלק נדל"ן.

ועדת חודק, שהיתה אמורה להביא לשינוי סדרי עולם בשוק האשראי החוץ־בנקאי, לא הצליחה למלא את החלל שהותירו הגופים המוסדיים במשא ומתן מול החברות הציבוריות. מנהלי ההשקעות ממשיכים לרכוש עבור קרנות הנאמנות, קרנות ההשתלמות והפנסיה אג"ח שאינן מובטחות בשעבודים, וממשיכים להעמיד את כספי החוסכים בסיכון שאינו הכרחי.

כדי לשמור על האינטרסים של המשקיעים במקרה שבו החברה לא תוכל לעמוד בהתחייבויותיה, על מחזיקי האג"ח לדרוש מקבוצת דלק להתחייב שלא לשעבד את נכסיה לאחרים ("שעבוד שלילי"), ובכך לשמר את המצב הנוכחי. כמקור האשראי העיקרי של קבוצת דלק, יש בידי מחזיקי האג"ח היכולת לדרוש זאת.

הפרה החולבת דלק רכב כמקרה מבחן

מצבם הבעייתי של המשקיעים המוסדיים מתנדנד עוד יותר כשמביטים על החברות־הבנות של קבוצת דלק ובעיקר דלק רכב, שבשנים האחרונות היתה אחראית על חלק ניכר מתזרים המזומנים של קבוצת דלק - הודות למדיניות חלוקת דיבידנדים נדיבה.

ההתפתחויות האחרונות בכלכלה הגלובלית אינן מנבאות טובות לחברות־הבנות של קבוצת דלק, ודלק רכב ביניהן. בעתיד הקרוב צפויה תרומתה של דלק רכב לקבוצה־האם לפחות, בשל הירידה באחזקות הקבוצה בחברה־הבת החל מאוקטובר 2010, וכן עקב החולשה שנרשמה בחודשים האחרונים בהיקפי מכירות כלי הרכב בישראל בכלל, ומאזדה - שדלק רכב מייבאת - בפרט.

דלק רכב סיפקה עד כה שקט נפשי למשקיעים המוסדיים, כיוון שהיא אחת מהפעילויות שהזרימו כסף פנימה לתוך הקבוצה, וסייעה לה לשלם את החזרי איגרות החוב למשקיעים. ירידה ברווחיות החברה משמעה פחות כסף שמגיע לקבוצת דלק - והסיכון של המשקיעים רק הולך וגדל.

מלבד ההאטה שחווה דלק רכב, גם שאר החברות־הבנות בקבוצת דלק סובלות מההאטה בעולם: כך, פעילות הדלקים בישראל צפויה להציג הרעה בתוצאות, שכן בעקבות הפחתת מרווח השיווק העריכה דלק ישראל כי תסבול מפגיעה של כ־61 מיליון שקל אחרי מסים. נוסף על כך, פעילות הדלקים באירופה עלולה להציג שחיקה, עקב ההאטה בפעילות הכלכלית וההרעה בנתוני המאקרו באירופה.

פעילות הביטוח והפיננסים צפויה גם היא להיפגע בעקבות הירידות בשווקים, ובתחום חיפושי והפקת הנפט והגז, שמגיעים לישורת האחרונה לקראת תחילת ההפקה, דלק אנרגיה ניצבת בפני אתגרי אשראי לגיוס כספים לפיתוח הפעילות.