בלעדי ל"כלכליסט": נוחי דנקנר מוכר את כלל תעשיות ללן בלווטניק

קבוצת אי.די.בי מוכרת 50% מכלל תעשיות לאיש העסקים לן בלווטניק תמורת 1.3 מיליארד שקל. העסקה מתבצעת ארבעה חודשים אחרי שמגעים למכירת החברה לקרן ויולה, לחברת הביטוח מגדל ולמשפחת לבנת עלו על שרטון ומניות קבוצת אי.די.בי צללו בעשרות אחוזים. לן בלווטניק דורג על ידי "פורבס" במקום ה־80 ברשימת עשירי העולם ורכש לפני שנה את חברת התקליטים וורנר מיוזיק תמורת 3.3 מיליארד דולר

איש העסקים נוחי דנקנר מוכר את השליטה (50%) בכלל תעשיות למיליארדר לן בלווטניק. ל"כלכליסט" נודע כי מרבית פרטי העסקה סוכמו בין הצדדים בימים האחרונים, והיא תתבצע במזומן ולפי שווי של 2.6 מיליארד שקל לכלל תעשיות.

העסקה מתבצעת ארבעה חודשים אחרי שהמו"מ בין מכירת כלל תעשיות לקרן ויולה ולחברת הביטוח מגדל עלה על שרטון, כמו גם מגעים שנערכו מול משפחת לבנת, השותפה בשליטה באי.די.בי, אשר הופסקו חודש קודם לכן.

העסקה משקפת לחברה שווי נמוך בהרבה מהשווי שעליו דובר במו"מ עם קרן ויולה: 3.6–3.8 מיליארד שקל. עם זאת, עבור דנקנר זו הצלחה למכור את החברה בתקופה פיננסית קשה, ובעיקר להזרים הון נזיל לקופתה המשוועת למזומנים של החברה־האם אי.די.בי פתוח, שמחזיקה 60% מכלל תעשיות.

כלל תעשיות רשומה בספרי אי.די.בי פתוח בשווי 873 מיליון שקל בלבד, ועל כן המכירה צפויה להניב רווח הון של 600-800 מיליון שקל לחברה.

נוחי דנקנר. עומד בפני אתגר של החזר החובות צילום: עמית שעל

נוחי דנקנר. עומד בפני אתגר של החזר החובות צילום: עמית שעל

קבוצת אי.די.בי מכרה בפברואר האחרון את החברה־הבת של כלל תעשיות, חברת משאב העוסקת בייזום ובפיתוח, לידי משפחת לבנת, שותפתו של דנקנר באי.די.בי אחזקות. העסקה, ששיקפה למשאב שווי של 2.5 מיליארד שקל, נתקלה בקשיים מצד הממונה על הגבלים עסקיים, וייתכן שלא תושלם. לפי ההערכות, אם הממונה על הגבלים יאשר את מכירת משאב ללבנת, ירכוש בלווטניק את כלל תעשיות ללא משאב, והוא יפחית בהתאם מהמחיר שישלם.

היומיים האחרונים של המסחר בבורסה לניירות ערך היו אולי הימים השחורים ביותר בתולדות קבוצת אי.די.בי שבשליטת דנקנר, משפחת לבנת ומשפחת מנור. האג"ח של אי.די.בי אחזקות נסקו שוב לתשואות של 70%, מה שמצביע על כך שהמחזיקים היו מוכנים לקבל 30% מערך הפארי של החוב (הערך המתואם של האג"ח נכון להיום, כולל תשלומי הקרן והריבית אם היו משולמים במלואם). מניות דסק"ש ירדו ב־20% ביום רביעי וב־24% ביום חמישי, מה שמשקף שווי של 750 מיליון שקל בלבד לחברה. מניותיה של דסק"ש ניתנו כבטוחות להלוואות שנטלה אי.די.בי פתוח, וצניחת המניות סיכנה את ההלוואות הללו. מפולת המניות של דסק"ש הגיעה בהמשך לצניחה בשווי מניית סלקום, בעקבות כניסתן לשוק של חברות הסלולר החדשות שהציעו חבילות ב־100 שקל לחודש.

שווי האחזקות של אי.די.בי אחזקות ואי.די.בי פתוח ירד בכ־1.5 מיליארד שקל מתחילת החודש בשל הפגיעה בשווייה של סלקום, וכן בחברות שופרסל וכלל ביטוח. מכירת כלל תעשיות תביא להזרמה של כ־1.3 מיליארד שקל לקופת אי.די.בי פתוח, בניסיון להרגיע את בעלי החוב של החברה. בניגוד לעסקת ויולה, מדובר כאן בעסקת מזומן שתשמש בלון חמצן לעסקיו של דנקנר.

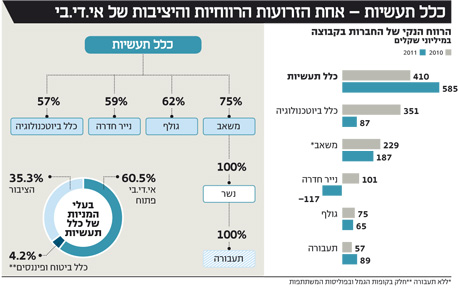

כלל תעשיות המוחזקת בכ־60% על ידי אי.די.בי פתוח נחשבת לפרת המזומנים הבולטת ולחברת התעשייה המסורתית של קונצרן אי.די.בי. החברה מחזיקה בחברת משאב, המחזיקה במונופול המלט נשר (75%) ובחברת תעבורה (50%), העוסקת בשירותי הובלה ולוגיסטיקה. בנוסף, כלל תעשיות מחזיקה במניות השליטה במפעלי נייר חדרה, יצרנית הנייר הגדולה בישראל; ביצרנית הבגדים וכלי הבית גולף; בחברת כלל ביוטכנולוגיה, המרכזת תחתה החזקות בכמה חברות העוסקות בפיתוח מגוון מוצרים בתחום הרפואי; וכן ברשותה החזקות בעוד שורה ארוכה של חברות תעשייתיות בישראל, כגון קרגל, יפאורה, מנועי בית שמש ועוד.

לן בלווטניק. עשה את הונו מאחזקות בחברת נפט

לן בלווטניק. עשה את הונו מאחזקות בחברת נפט

מבין אחזקותיה של כלל תעשיות, חברת משאב היא אחזקתה העיקרית.עם חתימת העסקה למכירת משאב למשפחת לבנת, שלח הממונה על הגבלים עסקיים מכתב שבו הודיע כי הוא בוחן את חוקיות ההנחות שמעניקה נשר לשני לקוחותיה הגדולים רדימיקס והנסון, האחראים ל־40% ממכירות משאב. כיום ההנחה לשניים היא של 13% וביטולה תהיה הרסנית עבור נשר, שכן הן רדימיקס והן הנסון מחזיקות במפעלי מלט משלהן בקרואטיה ובמצרים, ועם ביטול ההנחה יעדיפו מבחינה עסקית לייבא את המלט. בנוסף, לאחרונה החל יבוא של מלט לארץ, שכרסם בנתח השוק של נשר.

דנקנר, שבפברואר האחרון ביצע הנפקת מניות של 321 מיליון שקל לאי.די.בי אחזקות, מצא את עצמו בפני סחרור בשבועות האחרונים מאז שאי.די.בי פתוח לקחה הלוואה של 300 מיליון שקל מקרן בראשית ומחברת הביטוח מנורה. השוק לא אהב את הביטחונות הגדולים שהעניק דנקנר לשני הגופים, ובאג"ח של הקונצרן החלה נסיקה בתשואות.

קבוצת אי.די.בי הודיעה בשבוע שעבר על תוכנית רכישה של 100 מיליון שקל באג"ח של אי.די.בי אחזקות, ושל 150 מיליון שקל בתוכנית רכישה קודמת של אי.די.בי פתוח. רכישות אלו הביאו לירידה בתשואות ל־40%, אולם אלו נסקו שוב בימים רביעי וחמישי האחרונים בעקבות הצניחה במניות סלקום ודסק"ש.

האתגר העומד בפני אי.די.בי פתוח הוא פירעון חוב של 2.5 מיליארד שקל בשנתיים הקרובות לבעלי אגרות החוב, לבנקים בחו"ל ובישראל. לדעת מנהלי השקעות בכירים בשוק, ביום חמישי המשקיעים "משכו את השטיח" מתחת לרגלי החברה למצב שממנו יתקשה דנקנר לחזור. אותם גורמים לא הביאו בחשבון אקזיט מהיר מצד כלל תעשיות.

בלווטניק: עסקי מדיה וכימיקלים והון של 12 מיליארד דולר

לן בלווטניק (Blavatnik) אינו שם חדש בעולם העסקים המקומי, אף שהשקעותיו בישראל קטנות יחסית לעסקיו האחרים. איש העסקים האמריקאי היגר מרוסיה לארה"ב בגיל 18, ולמד באוניברסיטת קולומביה ובהארוורד. בלווטניק (55) דורג ב־2011 במקום ה־80 בדירוג עשירי העולם של "פורבס", והיום הונו מוערך ב־12 מיליארד דולר.

ב־2008 נקשר שמו בהתמודדות על רכישת בזק מול שאול אלוביץ' וברכישת השליטה בעיתון "מעריב", וב־2010 ניהל מו"מ לרכישת יס בעסקה שלא הבשילה. ככל הידוע, השקעותיו היחידות בישראל הן 33% ממניות חברת RGE של אביב גלעדי, המחזיקה בערוצי הילדים ולוגי בכבלים, ו־Get Taxi, אפליקציה להזמנת מוניות, שבה השקיע כ־9 מיליון דולר.

ברוסיה מחזיק בלווטניק בחברת התוכן הטלוויזיוני המובילה אמדיה וברשת CTC. כמו כן, הוא רכש את השליטה בוורנר מיוזיק האמריקאית תמורת 3.3 מיליארד דולר. ב־2003 נכנס בלווטניק לשוק זה כשרכש את ספקית התוכן TopUpTV המתמחה בבניית חבילות של ערוצי לוויין מסחריים. בהמשך רכש גם את חברת Premium TV, הנחשבת לספקית הגדולה באירופה של שידורי טלוויזיה חיים באינטרנט. ב־2005 רכש את יצרנית הכימיקלים באזל פוליולפינס ב־5.7 מיליארד דולר. שנתיים לאחר מכן רכש את השליטה בחברת הכימיקלים ליונדאל ב־12.7 מיליארד דולר. הוא מיזג את שתי החברות לחברה אחת - השלישית בגודלה בעולם.