בלעדי לכלכליסט

דיסקונט מאבד סבלנות: במו"מ למכירת קמן תעשיות לסקיי

הבנק מנסה להציל חלק מהחוב של קמן תעשיות כלפיו, בהיקף של 190 מיליון שקל, כשסקיי דורשת שיוותר על 53% ממנו. במקביל הודיעה מנכ"לית קבוצת קמן, רגינה אונגר, על פרישתה לאחר שנתיים בתפקיד

בנק דיסקונט, הנושה העיקרי של קבוצת קמן אחזקות שבשליטת רוני אלרואי, החל בהליכים למימוש נכסי הקבוצה. ל"כלכליסט" נודע כי הבנק מנהל מו"מ למכירת השליטה בחברה־הנכדה, קמן תעשיות, לידי קרן סקיי. בלי קשר להתפתחויות אלה, רגינה אונגר, מנכ"לית קמן אחזקות, הודיעה אתמול על כוונתה לפרוש מהחברה, כנראה על רקע הסיכוי ההולך ופוחת להשגת הסדר חוב עם הבנקים ובעלי האג"ח. אונגר, שמכהנת בתפקידה זה כשנתיים, תפרוש מקמן בינואר 2013.

מתווה העסקה למכירת קמן תעשיות טרם סוכם ובין הצדדים קיימים פערים. עם זאת, על פי המסתמן עד כה, תזרים קרן סקיי חלק מההון המושקע לקמן תעשיות, כשחלק מהותי בהרבה יעבור לידי דיסקונט שינסה להציל חלק מהחוב של קמן תעשיות כלפיו, שעומד על כ־190 מיליון שקל. עם זאת, דיסקונט ייאלץ, כתנאי של סקיי, למחוק חלק מהחוב של קמן תעשיות כלפיו. סקיי דורשת מחיקה של 100 מיליון שקל, כך שהיתרה תישאר כחוב עתידי. הבנק מוכן למחיקה קטנה בהרבה.

שלושה צדדים מנהלים את המו"מ, כשבראשם, כאמור, בנק דיסקונט שגם מארח את הפגישות. הצד השני הוא קרן סקיי בניהולם של צבי יוכמן וניר דגן, ואילו הצד השלישי הוא רוני אלרואי, שבאופן מפתיע מוכן להזרים גם הוא הון לקמן תעשיות במסגרת ההסכם, כדי להישאר בעל מניות מיעוט בה.

רוני אלרואי, בעל השליטה בקמן

רוני אלרואי, בעל השליטה בקמן

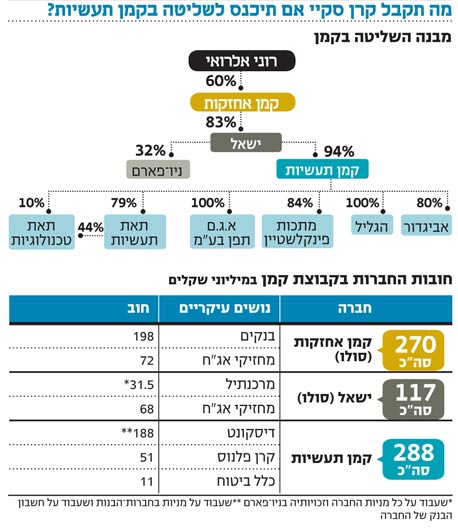

קמן אחזקות, שמחזיקה בשליטה בישאל ובאמצעותה בקמן תעשיות, נקלעה לקשיי נזילות ונכנסה בשנה האחרונה למהלך שסופו הסדר חוב או פירוק. קמן אחזקות חייבת ברמת הסולו 198 מיליון שקל לבנקים וסכום נוסף של 72 מיליון שקל למחזיקי האג"ח. כל זה עם קופת מזומנים דלילה של 8.5 מיליון שקל ועם גירעון של 255 מיליון שקל בהון העצמי. אלרואי פועל עם המנכ"לית רגינה אונגר ליישום של הסדר חוב מקיף מול הבנקים ומחזיקי האג"ח.

הסדר החוב בקמן אחזקות נתקל בקשיים מול בנק דיסקונט שטוען שיש לפרק את החברה. את דיסקונט מייצגת יפית גריאני, הפועלת תחת אורית אלסטר, ראש החטיבה העסקית. אלסטר, בת זוגו של מנכ"ל דלק רכב גיל אגמון, החליטה שלא לעסוק בנושא. דיסקונט מחזיק בחוב כולל של 350–400 מיליון שקל כלפי כל הקבוצה, וכאמור החל באופן מעשי במימוש השעבוד שיש לו במניות הקבוצה ומכירתן.

אלרואי ניסה בצעד נגדי לגבש הסדר חוב בישאל ומינה את פרופ' אמיר ברנע לצורך גיבוש הסדר חוב. לקראת גיבוש ההסדר, העריך ברנע את שווייה של פינקלשטיין, הנכס העיקרי של ישאל, ב־137 מיליון שקל.

קמן תעשיות נשלטת על ידי ישאל (94%), שנמצאת בשליטת קמן אחזקות (83%). תמורת חובה של קמן תעשיות לדיסקונט משועבדות אחזקות החברה בחברות־הבנות תאת תעשיות ופינקלשטיין. בנוסף חייבת קמן תעשיות כ־50 מיליון שקל לקרן פלנוס, וכ־10 מיליון שקל לכלל ביטוח, כשההלוואות אלו אינן מלוות בביטחונות. בעבר החזיקה קמן תעשיות ב־50% ממניות חברת המצברים שנפ, שאותן מכרה לקרן סקיי תמורת 50 מיליון שקל בפברואר 2011.

פינקלשטיין פועלת בייצור מוטות ממתכות שונות. החברה מנוהלת על ידי האחים עודד ואיתן פינקלשטיין שעל פי ההסכם עם ישאל ימשיכו לנהל אותה גם במשך חמש השנים הקרובות. תאת טכנולוגיות היא חברת תעשייה העוסקת בייצור ובשיפוץ של מוצרים שונים המיועדים בעיקר לתחום התעופה ולתעשיות הצבאיות. החברה סיימה את המחצית השנייה של 2012 בהפסד של 1.8 מיליון דולר על רקע סימני חולשה שנרשמו בשוק התעופה העולמי.