ניתוח כלכליסט

הפועלים ובעלי האג"ח נאבקים על נכסי קמור

דילמת המוסדיים: הבנק מתנה שיחרור פיקדון שמיועד לפירעון אג"ח בשיעבוד נכסים. אם בעלי האג"ח יסכימו לכך, הם יידחקו אחרי הבנק בסדר הנשיה

בשבועות האחרונים סוערות הרוחות בחברת הנדל"ן והספנות קמור, על רקע ניסיונה לשחרר פיקדונות מבנק הפועלים בתמורה להטלת שיעבוד על נכסיה. גופים מוסדיים שמחזיקים באג"ח של קמור מתנגדים לכוונה זו שתעמיד את אותם מאחורי בנק הפועלים בסדר הנשייה, לפחות בנוגע לחלק מהחוב לבנק.

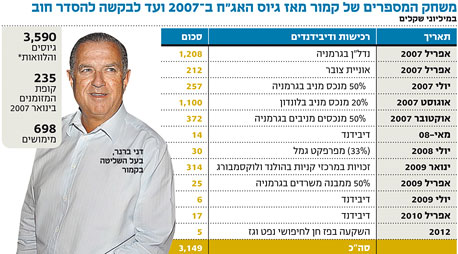

קמור שבשליטת דני ברנר הנפיקה שתי סדרות אג"ח ב־2007 למימון רכישת נכסים באירופה. סדרה ח' בהיקף של 60 מיליון שקל גויסה באוקטובר וסדרה ו' בהיקף של 61 מיליון שקל גויסה בדצמבר. כיום מסתכמים חובות קמור למחזיקי סדרה ח' ב־65 מיליון שקל, ולמחזיקי סדרה ו' ב־48 מיליון שקל, כשבידי החברה 37 נכסים מניבים במערב אירופה, מרביתם בגרמניה.

- מעלות הורידה את דירוג החוב של קמור ל-CC, והכניסה אותה לרשימת מעקב

- יו"ר דירקטוריון קמור: חילוט הפיקדון של בנק הפועלים יכניס את החברה לסיטואציה לא נוחה

- דני ברנר מחפש הסכמות עם המחזיקים

אולטימטום מהדירקטוריון

ב־30 באוקטובר אמורה קמור לפרוע למחזיקי אג"ח ח' תשלום קרן של 23 מיליון שקל, אך דירקטוריון החברה החליט כי התשלום יועבר רק אם יאשרו בעלי האג"ח את התיקון לשטר הנאמנות שיאפשר לבנק הפועלים לקבל שיעבוד על נכסי קמור, מה שיאפשר שחרור פיקדון של 78 מיליון שקל ופריסת חוב של 73 מיליון שקל של קמור כלפי הבנק, לעשר שנים, בתמורה להטלת שיעבוד על עסקי הספנות שלה. עוד בקשה קמור לדחות את מועד תשלום הקרן ל־9 בדצמבר אולם אתמול דיווחו נאמן האג"ח כי בעלי אג"ח ח' דחו בקשה זו של החברה.

במקביל, סיימה את דרכה הנציגות הזמנית שבה ישבו שניים מהמוסדיים שמחזיקים באג"ח של קמור - חברת הביטוח מגדל שמחזיקה ב־11% מאג"ח ח' וב־5% מאג"ח ו' ובית ההשקעות מיטב שמחזיק ב־16% מסדרה ח' וב־22% מסדרה ו'. מגדל ומיטב מתנגדים למתווה ההסדר שהציעה קמור שכן בנק הפועלים דורש שיעבוד גם על חשבונות קמור שנמצאים בבנק ומגדל אינה רוצה שהבנק יקדים אותה בסדר הנשייה. ובנוסף ישנה אי בהירות בנוגע לחלק מתנאי ההסכם בין הבנק לבין קמור. עם זאת, מיטב יותר קרובה להסכמה עם קמור מאשר מגדל, מאחר שעיקר אחזקותיה של מגדל הן באג"ח ח', שבו כ־70% מהחוב מובטחים בתשלום. כדי לפרוע את 30% הנותרים מהחוב כלפיה קמור תיאלץ לממש נכסים. הראל פיא, שמחזיק ב־20% מסדרה ח' צפויה לתמוך בהסדר.

הבעיה המרכזית של מחזיקי האג"ח היא שגם לחברה־האם של קמור, אגרי, יש חוב שאינו מגובה בנכסים לבנק הפועלים, והחוב עלול ליפול על כתפיה של קמור. על פי המתווה שהציעה קמור, מחזיקי אג"ח יקבלו פיצוי בתמורה להסכמתם להסדר: קמור תחזור בה מכוונתה לחלק דיבידנד של 8 מיליון שקל ותחלק דיבידנד מיידי של 4.5 מיליון שקל בלבד. בנוסף, 7 מיליון שקל שקמור התכוונה לחלק כדיבידנד במהלך 2013 יידחו לפברואר 2014, אחרי תשלום נוסף למחזיקי אג"ח, ועל כל שקל שיחולק כדיבידנד תשלם קמור חצי שקל למחזיקי אג"ח.

בנוסף, קמור תקדים ותפרע בינואר 2013 את כל תשלומים שהיו אמורים לעבור למחזיקי האג"ח במהלך אותה שנה - בסך 31 מיליון שקל - ובינואר 2014 היא תפרע 6 מיליון שקל, המהווים חלק מתשלומי האג"ח שהיו אמורים להיעשות במהלך אותה שנה. לעם פירעון החוב לפועלים יקבלו מחזיקי אג"ח שיעבוד ראשון על עסקי הספנות של קמור.

בקופתה של קמור כעת די כסף לתשלום אג"ח הקרוב, בהיקף של 23 מיליון שקל, אולם התשלומים העתידיים תלויים בשחרור הפיקדון מבנק הפועלים וממימוש נכסים וכיום מתקיימת התגוששות בין מחזיקי האג"ח לבין הבנק. פעילותה החברה אינה מהווה כעת אמצעי משמעותי לתשלום האג"ח, על אף רווחיותה. עיקר החוב צפוי להיות משורת דרך מימושים, ביניהם מכירה של נכס מרכזי בלונדון, קווין ויקטוריה בסכום שצפוי לעמוד על 150-100 מיליון שקל.

הרווחיות של קמור

אחרי שהשלימה את מכירת קמור מוטורס לדלק רכב לפי שווי של 253 מיליון שקל ורשמה כתוצאה מהעסקה רווח הון של כ־110 מיליון שקל, פעילותה של קמור - נדל"ן מניב באירופה ומגזר הספנות - היא רווחית. את המחצית הראשונה של 2012 סיימה קמור עם הכנסות של 40.8 מיליון שקל לעומת 39.9 מיליון שקל בתקופה המקבילה והרווח הנקי המתואם הסתכם ב־15.2 מיליון שקל לעומת 17.7 מיליון שקל בתקופה המקבילה, כאשר מגזר הנדל"ן רשם הכנסות של 16.9 מיליון שקל במחצית הראשונה של 2012 לעומת 15.5 מיליון שקל בתקופה המקבילה. הבעיה המרכזית של קמור היא ההסכמה מצידם של מחזיקי אג"ח לשחרור הכספים מהבנק כדי שהיא תוכל להמשיך ולפעול בצורה סדירה.

הדירקטוריון הודיע כי התשלום לבעלי האג"ח יועבר רק אם יסכימו לתיקון שטר הנאמנות, שיאפשר שיעבוד נכסי קמור לבנק ושחרור פיקדון של 78 מיליון שקל.