תספורת חוקית למהדרין בהיקף של כחצי מיליארד שקל לבעלי החוב

כחצי מיליארד שקל הרוויחו חברות בבורסה מרכישה חוזרת של אג"ח מתחילת 2012. המוסדיים מכרו, המחירים ירדו והחברות קנו את החוב של עצמן בזול. מי ניצל את הקופה כדי להפחית את החוב? מי הרוויח? ולמי זה לא עזר?

כדי להבין את ממדי התופעה, די אם נציין שבמהלך 2012 ספגו מחזיקי האג"ח תספורות בהיקף כולל של 1.45 מיליארד שקל בהסדרי חוב, כאשר התספורות הסמויות שבוצעו באמצעות רכישות חוזרות של אג"ח הן בהיקף של כ־450 מיליון שקל. קניית החוב במחירים מופחתים מקטינה את ההתחייבות במחיר נמוך מערך ההתחייבות בספרים, ההפרש בין המחיר ששולם לערך החוב נחשב כרווח עבור החברות. אלא שלכל מטבע שני צדדים, הרווח שרשמו החברות בא על חשבון בעלי האג"ח שלהן החברות חייבות את הכסף, אך החליטו, בשל מצב השוק או חשש מיכולת ההחזר של החברה, למכור להן את האג"ח מתחת לערכן.

מי שמובילה ברווח שרשמה מהרכישות העצמיות היא קרדן אן.וי שבשליטת יוסף גרינפלד, אבנר שנור ואיתן רכטר, שניצלה רק לאחרונה מהסדר חוב. לקרדן שתי סדרות אג"ח, א' וב', שהיקף החוב הכולל של החברה כלפיהן הוא של כ־2.5 מיליארד שקל (468 מיליון יורו). סדרה ב' נסחרת בתשואה לפדיון של 20% וסדרה א' נסחרת בתשואה לפדיון של 19%, תשואות שמשקפות את חשש המחזיקים. מתחילת 2012 ועד היום רשמה קרדן אן.וי רווח הון של יותר מ־215 מיליון שקל באמצעות רכישה עצמית של האג"ח שלה, סכום המהווה כ־50% מכלל רווחי ההון שרשמו לזכותן חברות שביצעו רכישה עצמית של אג"ח.

התספורת הסמויה השנייה בגודלה נרשמה לזכות אלביט הדמיה, שבשליטת מוטי זיסר, אשר מרכזת לאחרונה עניין רב סביב ניסיונות חוזרים ונשנים ליצירת הסדר חוב עם הבנקים ועם מחזיקי האג"ח, שלהם היא חייבת 2.6 מיליארד שקל. על רקע אווירה של פחד מפני התספורת האמיתית, מתחילת 2012 ועד היום הצליחה אלביט הדמיה לגלח בשקט כ־84 מיליון שקל מסך ההתחייבויות שלה כלפי בעלי האג"ח, זאת מחוץ לתספורת שיספגו בהסדר חוב שיהיה, אם יהיה. החברה סירבה לתת התייחסות כלשהי לנושא.

גם קבוצת אי.די.בי שבשליטתו של נוחי דנקנר, שמרכזת אף היא עניין רב בעקבות מו"מ מתמשך להסדר חוב, הוציאה לפועל מתחילת 2012 ועד היום תספורת שקטה בהיקף של כ־60 מיליון שקל שהתחלקו בין אי.די.בי אחזקות (33 מיליון שקל) שחובה למחזיקי האג"ח מסתכם ב־1.8 מיליארד שקל לבין אי.די.בי פתוח (27 מיליון שקל) שחבה למחזיקים 4.2 מיליארד שקל.

הבאה בתור ברשימת המגלחות השקטות היא נאנט נדל"ן שבשליטת (43%) קבוצה הכוללת את היו"ר אוסקר כצנלסון, אלכס גור, יוסף בר וחיים גוטרמן. נאנט שצריכה לפרוע בכל אחת משלוש השנים הבאות (2013–2015) חובות שנעים בין 14 ל־18 מיליון יורו לבעלי האג"ח שלה, הצליחה כבר לבצע למחזיקים תספורת שקטה בהיקף של 17.6 מיליון שקל, שאותם רשמה כרווח הון מרכישה עצמית של האג"ח שלה.

סוחרים באג"ח של עצמם

חובה של אלרן השקעות כלפי מחזיקי האג"ח שלה מסתכם ב־130 מיליון שקל. על פי הסדר חוב שאושר, 60% מאחזקות של מחזיקי האג"ח יומרו להון מניות והיתר יונפקו, יירשמו למסחר בסדרת אג"ח חדשה וייפרעו בשלושה תשלומים – משנת 2015 עד 2017. בנוסף, הצליחה אלרן לגלח מבעלי האג"ח שלה עוד יותר מ־5 מיליון שקל באמצעות רכישה עצמית, אותם רשמה כרווח הון.

יוסף גרינפלד, בעל השליטה בקרדן אן.וי צילום: עמית שעל

יוסף גרינפלד, בעל השליטה בקרדן אן.וי צילום: עמית שעל

חלק מהחברות, בעיקר חברות מקבוצת כלכלית ירושלים, סחרו באג"ח של עצמן וניצלו את עליית המחירים כדי למכור את האג"ח בשוק ולגייס מזומנים. למרבה האירוניה, חברות שהשוק חושש מפני יכולת החזר החוב שלהן למחזיקי האג"ח הסחירות - שמחיריהן צונחים - יכולות לכאורה לנצל את החולשה הזו לטובתן.

ההסדרים הגדולים במשק

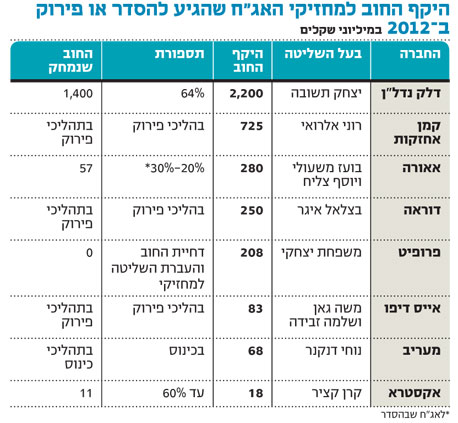

החולשה בשוק החוב בישראל נובעת מזכרונם הכואב של מחזיקי האג"ח מהמשבר הכלכלי העולמי שבעקבותיו נערכו מסוף 2009 בשוק ההון בישראל שורה של הסדרי חוב גדולים. אפריקה ישראל שבשליטת לב לבייב, שהיתה חייבת למחזיקי האג"ח שלה 7.5 מיליארד שקל, חתמה לבסוף על הסדר שכלל תספורת של 30% בממוצע לבעלי האג"ח. דלק נדל"ן שבשליטת יצחק תשובה, שהיתה חייבת לבעלי האג"ח שלה 2.2 מיליארד שקל, הגדילה לעשות והעניקה למחזיקים תספורת ממוצעת של 64% בעקבות מחיקת 1.4 מיליארד שקל מהחוב.

מנגד, בעלי האג"ח של אמפל שבשליטת יוסי מימן עדיין ממתינים לתוצאות ההתכתשות המשפטית שמתנהלת בארה"ב מול החברה ובעל השליטה, כדי לדעת עם כמה כסף מתוך חוב של 1.3 מיליארד של החברה כלפיהם הם עתידים להיפגש. כך גם מחזיקי האג"ח של בוימלגרין קפיטל, שנאלצו לוותר על מרבית החוב של הקבוצה כלפיהם בהיקף של 1.2 מיליארד שקל, בעלי האג"ח של צים שבשליטת עידן עופר (עם חוב של 1.1 מיליארד שקל) שתשלום החוב כלפיהם נדחה ל־2016, בעלי האג"ח של סקורפיו נדל"ן שבשליטת בני שטיינמץ (555 מיליון שקל), של גמול השקעות שבשליטת ליאון רקנאטי (432 מיליון שקל) ושל ארזים שבשליטת מאיר גורביץ' (350 מיליון שקל). היקף החוב שהגיע להסדר או פירוק ב־2012 בשוק ההון המקומי עמד על 3.8 מיליארד שקל.

בתגובה לדברים נמסר מקרדן אן.וי: "רכישת האג"ח נועדה להקטין החוב ולשפר את מצבה הפיננסי של החברה, זאת מבלי לסכן את תזרים המזומנים. הרכישה הביאה לרווח משמעותי מיידי אשר סייע בהגדלת ההון העצמי, צמצום החוב נטו ושיפור יחס החוב לנכסים".

מקבוצת אי.די.בי נמסר בתגובה: "רכישה חוזרת של אג"ח היא כלי עבודה מקובל לשפר את מצבן של חברות, וקבוצת אי.די.בי מנהלת בתחום זה מדיניות אחראית, ארוכת טווח, שקולה ודינמית. כך, למשל, ב־2009-2008 ביצעו החברות מקבוצת אי.די.בי רכישות חוזרות של אג"ח בהיקף של כ־600 מיליון שקל אשר בגינן רשמו רווח של כ־300 מיליון שקל. כמו כל פעולה עסקית, לעתים רכישה מתבררת בדיעבד כמוצלחת יותר ולעתים כמוצלחת פחות".

יש לשקול שינוי החקיקה

לדברי עו"ד פרופ יוסף גרוס, "רכישה עצמית של אג"ח עושה טוב לחברה, למשקיעים ולדו"חות הכספיים, אולם אם חברה מבצעת רכישה עצמית ולא מדווחת לגבי עסקה עתידית מהותית כגון מכירת נכס, אזי תהיה עילה לתביעה כנגד החברה בחשד לשימוש במידע פנים".

גם רו"ח פרופסור אמיר ברנע סבור שתופעת הרכישה העצמית היא לגיטימית כל זמן שיש שקיפות מלאה לגבי הרכישות, אולם לדבריו, "כאשר מחיר האג"ח נמוך מאוד, אזי החוב של החברה למחזיקי האג"ח שלה נהיה פחות רלבנטי, מה שרלבנטי הוא שווי נכסי החברה בפועל. כלומר טכנית, החזקת אג"ח הופכת להיות מקבילה להחזקת מניות. לכן, במקרים שבהם אג"ח נסחרות במחיר נמוך מאוד, יש מקום לשקול שינוי חקיקה ולהגדיר את הפעולה כרכישה הונית. כלומר, רכישה עצמית של מניות אשר היחס לפעולה זו הוא כאל חלוקת דיבידנד. בשביל שחברה תוכל לחלק דיבידנד, עליה להוכיח יכולת החזר, אחרת היא איננה רשאית לחלק".