בדרך למיזוג בכלל תעשיות: הערכות שווי אופטימיות לחברות הבנות

על פי הערכת שווי שביצעה לאומי פרטנרס, שווייה של כלל ביוטכנולוגיה גבוה ב־42% משווי השוק. בעקבות הערכות השווי, דירקטוריון כלל תעשיות אישר את הצעתו של לן בלווטניק לרכישת מניות הציבור בחברה, בדרך למחיקה מהמסחר בבורסה

מחיקת כלל תעשיות מהמסחר בבורסה מעבירה הילוך: חברי הוועדה המיוחדת שמינה הדירקטוריון לבחינת כדאיות העסקה אישרו את הצעתו של בעל השליטה לן בלווטניק, והחברה זימנה אסיפת בעלי מניות ל־1 באוקטובר לאישורה. הציבור מחזיק ב־50.1% מכת"ש, ובלווטניק מציע לרכוש את חלקו תמורת 15.8 שקל למניה — מחיר המשקף שווי חברה של כ־2.5 מיליארד שקל ופרמיה של 24% על מחיר המניה בבורסה ביום הפרסום. זאת לאחר שאלטשולר שחם, המחזיק המוסדי הגדול ביותר בחברה (7.8% בקופות הגמל וקרנות הנאמנות), דרש להשוות את מחיר ההצעה למחיר שבו רכש בלווטניק את השליטה בחברה מידי אי.די.בי ביוני 2012. רכישת אחזקות הציבור אמורה להסתכם בכ־1.25 מיליארד שקל.

- הרף של בלווטניק: מענק רק אם הרווח מעל 100 מיליון שקל

- שנה אחרי הרכישה: בלווטניק רוצה למחוק את כלל תעשיות מהבורסה

- רווחים חד פעמיים הזניקו את הרווח הנקי של כלל תעשיות לכ-100 מיליון שקל

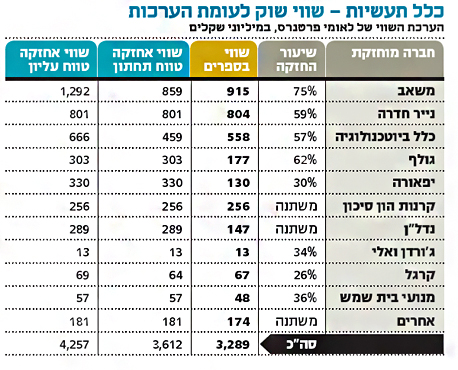

הרכישה תיעשה במיזוג משולש הופכי, ועקב כך החברה, שהיא צד למהלך, חייבת את אישור הדירקטוריון. הוועדה שמונתה לבחינת כדאיות העסקה כללה שני דח"צים ודירקטור בלתי תלוי ומינתה את לאומי פרטנרס ליועצת. לאומי פרטנרס ביצעה הערכת שווי NAV (שווי נכסי נקי — Net Asset Value) לחברה לפי רף שווי תחתון ועליון, לחברות־הבנות, לפרמיה שניתנה בהצעה ולסבירותה. שווייה של כת"ש נע לפי לאומי מ־2.11 מיליארד שקל (המשקפים 13.4 שקל למניה) ועד 2.83 מיליארד שקל (המשקפים 18 שקל למניה). השווי אינו כולל דיסקאונט שניתן בדרך כלל לחברות אחזקה, העומד בדרך כלל על כ־10%. בלאומי אומרים כי "לאור התשואות של החברה בשנים האחרונות (12.8% בשנה בממוצע בחמש השנים האחרונות) והערך שהיא הצליחה להביא לבעלי המניות אין לעשות דיסקאונט בגין היותה חברת אחזקה בחישוב השווי".

יש פערים משמעותיים בין חלק מהערכות השווי שביצע לאומי לחברות־הבנות הציבוריות של כת"ש לבין שווי השוק הנוכחי. את נייר חדרה מעריכים בלאומי לפי שווי של 1.356 מיליארד שקל, לעומת שווי של 1.099 מיליארד שקל לפני המסחר אתמול — פער של 23%. לאומי מגלה אופטימיות לא מבוטלת ומעריך כי הרווחיות הגולמית של תחום ניירות הכתיבה וההדפסה תעלה מ־9.2% השנה ל־14.1% בעוד ארבע שנים. חלקה של כת"ש בג'ורדן ואלי, מפתחת מערכות לבקרת איכות באמצעות רנטגן לתעשיית.

לן בלווטניק

לן בלווטניק

המיקרו־אלקטרוניקה, רשום בספריה ומוערך על ידי לאומי פרטנרס ב־13.5 מיליון שקל (33.5% מהמניות), כך ששווי החברה 38 מיליון שקל בלבד. בעבר נוהלו מגעים לרכישת החברה לפי שווי גבוה בהרבה, 50–60 מיליון דולר.

הערכת השווי של כלל ביוטכנולוגיה גבוהה ב־42% משווי השוק שלה: 820 מיליון שקל שווי שוק נכון לאתמול לפני פתיחת המסחר, לעומת 1.17 מיליארד שקל לפי הערכת לאומי פרטנרס. בעקבות הצעת הרכש עלתה אתמול מניית כלל ביוטכנולוגיה ב־5%.

הפער נובע מהחברות הלא ציבוריות בפורטפוליו של כלל ביוטכנולוגיה. על פי לאומי פרטנרס, שווי אחזקתה של כלל ביוטכנולוגיה במדיוונד, המפתחת טיפול לכוויות, מסתכם ב־449 מיליון שקל. חלקה של החברה בפוליהיל, המפתחת טיפול לפצעים כרוניים חת מדיוונד, מסתכם ב־158 מיליון שקל. חלקה של כלל ביוטכנולוגיה באנדרומדה, המפתחת טיפול למחלת הסוכרת, מוערך ב־468.5 מיליון שקל. שווי האחזקה בקיורטק (12%), המפתחת תרופות לסרטן, הוא 265.9 מיליון שקל, ואילו האחזקה בגמידה סל (22%), המפתחת טיפול בסרטן הדם, מוערכת ב־36 מיליון שקל.

בהסבר הוועדה המיוחד לתמיכתם בהצעה של בלווטניק נכתב כי "המחיר המוצע למניה משקף פרמיה ראויה למחיר במניה ערב קבלת הצעת המיזוג". למרות זאת החליטה הוועדה לנהל מו"מ נוסף ועצמאי עם בעל השליטה, "אך בסופו סברה בעלת השליטה (אקסס, החברה הפרטית של בלווטניק — א"ג) כי אין מקום להעלאה נוספת של המחיר המוצע".