ניתוח כלכליסט

המלכוד של זהבית כהן: קביעת שווי לפסגות

ניסיון של קרן מרקסטון למכור ב־2010 את אחזקתה (23%) בבית ההשקעות לאייפקס נכשל בגלל מחלוקת על שוויו. כעת אייפקס תצטרך להחליט - האם לרכוש את חלקה של מרקסטון לפי מחיר פסגות בספרים, או לבקש הנחה?

אחרי שמכרה את חלקה (45%) בחברת קרנות הנאמנות של אקסלנס בתמורה ל־72 מיליון שקל, עסקה שנחשפה ב"כלכליסט", היעד הבא של קרן ההשקעות מרקסטון הוא מכירת חלקה (23.2%) בבית ההשקעות הגדול בישראל, פסגות, שבו שולטת (76.8%) קרן ההשקעות אייפקס. המחיר שבו תצא מרקסטון מהשותפות בת חמש השנים עם אייפקס עדיין לא סגור.

- אייפקס תדלל את אחזקת מרקסטון בפסגות

- פסגות קיבל את האישור: יוכל למכור ביטוח חיים

- קרן אייפקס ממשיכה לזגזג: השווי של פסגות שוב זינק

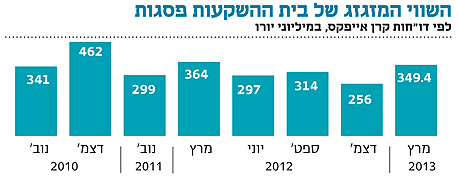

כאן, נמצא המוקש של אייפקס - האחזקה של אייפקס בפסגות משוערכת בספרים שלה לפי שווי הגבוה בכ־2% מהשווי שבו נרכשה השליטה בו בנובמבר 2010 - 341 מיליון יורו. מצד אחד, התעקשות על תג מחיר זה בעסקה עם מרקסטון תוביל לרכישת אחזקותיה של מרקסטון בפסגות במחיר נדיב. מנגד - ביצוע עסקה במחיר נמוך ממחירו בספרים, עשוי לגרור הפחתה של שווי פסגות בספריה של אייפקס. כך או כך, בשוק ההון מעריכים כי אייפקס לא תעז לרכוש את האחזקות של מרקסטון לפי שווי הנמוך מהמחיר שבו היא עצמה רכשה את השליטה, שכן תהיה בכך גם אם לא רשמית, הודאה בכך שהיא לא הצליחה לבצע השבחה מאז רכשה את השליטה. ברקע עסקה זו חשוב לזכור כי אייפקס מכוונת בשלב הבא למכור את אחזקותיה בפסגות או להנפיק את בית ההשקעות, ולשווי שבו תבוצע העסקה עשויות להיות השלכות על כך.

אחזקותיה של מרקסטון בפסגות ובקרנות אקסלנס נולדו מפירוקו ב־2009 של בית ההשקעות פריזמה שהוקם על ידי הקרן וסומן כהבטחה גדולה שלימים התבדתה. מרקסטון מכרה את פעילות הקרנות של פריזמה לאקסלנס תמורת 45% מחברת הקרנות של אקסלנס וכן זכות למכור את חלקה בחברה המשותפת בשלושה חלקים בשנים 2017-2014 בהתאם לתוצאות החברה.

בתחילת השנה בית ההשקעות כלל פיננסים, שבשליטת קבוצת אי.די.בי, התפרק אף הוא מנכסיו ומכר את פעילות קרנות הנאמנות שלו להראל פיננסים בתמורה ל־185 מיליון שקל. בשוק ההון תהו אז האם העובדה שהראל היא גם בעלת חוב של אי.די.בי גרמה לכך שפעילות הקרנות נמכרה לה במחיר נמוך יחסית. רשות ני"ע שבדקה זאת מצאה כי המחיר שנקבע סביר. אלא שכעת נראה כי מדובר דווקא במחיר גבוה בהשוואה לעסקת מרקסטון־אקסלנס.

חברת הקרנות של כלל פיננסים ניהלה נכסים בהיקף של 10 מיליארד שקל - מחצית מהיקף הנכסים של חברת הקרנות של אקסלנס שנמכרו לפי שווי נמוך יותר של 161 מיליון שקל. גם אם נביא בחשבון אפשרות שהמכירה שחררה את מרקסטון מנטל חוב של חברת הקרנות, עדיין שווי התמחור של העסקה - שעולה לכ־230 מיליון שקל - נמוך יחסית להיקף נכסים הגדול פי שניים מעסקת כלל־הראל.

רון לובש צילום: בלומברג

רון לובש צילום: בלומברג

תקופת הקרן מסתיימת באמצע 2015, ועד אז היא צריכה לממש את כל אחזקותיה או להגיע להסכמות אחרות עם המשקיעים להארכת תקופת מימוש הנכסים. במקביל, חברת AMFIC (לשעבר פריזמה) שדרכה מחזיקה מרקסטון בפעילות הפיננסית - קרנות אקסלנס ופסגות - נושאת בנטל חוב של 130 מיליון דולר למערכת הבנקאית שמימנה את רכישת קופות הגמל וקרנות הנאמנות שביצעה מרקסטון מבנק הפועלים ומבנק לאומי לאחר רפורמת בכר.

מציאות כלכלית שונה

מרקסטון היתה אמורה להיפטר מאחזקותיה בפסגות כבר עם שינוי השליטה ומכירת פסגות מקרן יורק לאייפקס בנובמבר 2010. מרקסטון דרשה תחילה לקבל תמורה הגבוהה אף מהשווי שבו רכשה אייפקס את השליטה בפסגות. לאחר מכן נעתרה למכור את חלקה לאייפקס לפי אותו השווי, אך דרשה לכלול מנגנון התאמה של תוספת תשלום אם בעתיד תממש אייפקס את אחזקותיה בפסגות לפי שווי גבוה יותר. אייפקס סירבה, ומרקסטון נותרה שותפה בבית ההשקעות ומשכה מדי שנה דיבידנדים שסייעו לה לשרת את חובותיה למערכת הבנקאית.

זהבית כהן צילום: אוראל כהן

זהבית כהן צילום: אוראל כהן המשא ומתן שצפוי להיפתח בקרוב בין אייפקס למרקסטון לגבי שווי אחזקתה של האחרונה בפסגות – במציאות כלכלית שונה בתכלית – עלול להוכיח שאולי עדיף היה למרקסטון למכור את האחזקה עוד ב־2010.הרפורמה של רשות ני"ע חתכה החל מתחילת 2013 את תקרת דמי הניהול בקופות הגמל כמעט ב־50% (ל־1.05%). עבור פסגות, המחזיק בחברת הגמל הגדולה בישראל, מדובר בפגיעה משמעותית בהכנסות וברווחיות, זאת במקביל לשחיקה בהכנסות כתוצאה מהתחרות המחריפה בשוק קרנות הנאמנות.

עבודתם של המשערכים

בדו"חות אייפקס לרבעון הראשון של 2013 היא שיערכה את שווי השקעתה בפסגות ל־349.4 מיליון יורו. זהו זינוק של 36.2% לעומת השווי בדו"חות 2012, שבהם היא מחקה 18.4% בשווי השקעתה בשל הצפי לירידת דמי הניהול.

דו"חות הרבעון הראשון של 2013 כבר מושפעים מהשיפור בשוקי ההון, ובעיקר מרכישת תעודות הסל של בית ההשקעות מיטב, שהפכה את פסגות לשחקן מוביל בתחום. אלמנט נוסף שנכלל בדו"חות 2013 דיבר על הפוטנציאל הגלום בכניסה לתחום הביטוח. "פסגות ממשיך לחפש הזדמנויות להיכנס לשוק הביטוח כדי לחזק את מעמדו בתחום החיסכון ארוך הטווח."

השאלה המעניינת היא כיצד תיכנס זהבית כהן, מנכ"לית קרן אייפקס, לשולחן המשא ומתן עם אמיר קס ורון לובש, מנהלי קרן מרקסטון. האם גם לצורך קביעת השווי של פסגות לצורך עסקת רכישת חלקה של מרקסטון היא תיאחז בהנחות האופטימיות לגבי שוויו של פסגות או שמא תגבש תפיסת מציאות ריאלית יותר הכוללת את המציאות החדשה בתעשייה הפיננסית?

המחיר האמיתי של פסגות

תמחור העסקה עשוי לשפוך אור על המחיר האמיתי שבו רואה לנגד עיניה כהן את השווי של פסגות, שישפיע כמובן על התמחור שתיאלץ לבצע בדו"חות הכספיים שמשוגרים למשקיעים בקרן אייפקס. כהן תוכל להשתמש לזכותה ברצון של מרקסטון לממש את אחזקותיה או לחלופין לבצע את העסקה במחיר נמוך יותר המשקף את המציאות הקיימת בשוק עם מנגנון התאמת מחיר עתידית, אם תצליח לייצר בהובלת מנכ"ל פסגות חגי בדש השבחה משמעותית של בית ההשקעות שתצדיק את השווי הגבוה בו בוצעה הרכישה.