השורה התחתונה

קרן זווית: היקף שיא לנכסי הקרנות המחקות

מינואר עד ספטמבר גייסו הקרנות המחקות, שנמצאות בצמיחה כבר כמה שנים, 3 מיליארד שקל, שהם 14.5% מכלל הגיוס של הקרנות המסורתיות

- קרן זווית: רק רבע מקרנות היתר היכו את המדד בשנה האחרונה

- לשמור בשתי עיניים על הקרנות הגמישות

- המניות והאג"ח שמנהלי קרנות הנאמנות אוהבים

לידת התעשייה הפסיבית

התעשייה הפסיבית בישראל עשתה את צעדיה הראשונים לפני כעשור עם הקמתן של תעודות הסל, תחום שגדל במהירות והיקף נכסיו הגיע בסוף ספטמבר לכ־92 מיליארד שקל לעומת כ־13 מיליארד שקל שהצטברו בקרנות המחקות, כלומר פי שבעה.

ההבדל בין שני מוצרים אלה הוא ברור: תעודת הסל מתחייבת לספק למשקיע את תשואת המדד שאחריו היא עוקבת, ואילו מנהלי הקרנות המחקות פטורים מהתחייבות כזו, אבל מחויבים לעשות את מרב המאמצים (Best Effort) כדי להשיג את תשואת המדד. לעומת זאת, רווחים שנוצרים במהלך הפעילות, כמו מהשאלת ניירות ערך, שייכים במקרה של תעודות סל למנהלי התעודה, בעוד בקרנות מחקות נכנס הכסף לקרן, כלומר למשקיע.

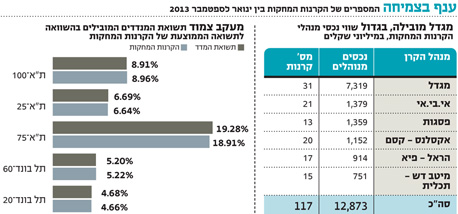

ענף הקרנות המחקות כולל כיום 117 קרנות שמתחלקות בין שישה מנהלי קרנות מרכזיים. בחינה של חלוקת הענף על פי היקף הנכסים המנוהלים מצביעה על נתח שוק גבוה של 57% לקרנות של מגדל, וה־43% הנותרים מתחלקים בין שאר חמשת הגופים שמנהלים קרנות.

קנייתן ומכירתן של הקרנות המחקות כרוכות בתשלום עמלה (בניגוד לקרנות האקטיביות שבהן לא משולמת עמלת קנייה או מכירה), אך יתרונן המרכזי של קרנות אלה נמצא כיום בדמי הניהול האפסיים שהן גובות מבעלי היחידות בקרן. במרבית הקרנות המחקות עומדים דמי הניהול על 0%, כאשר רק 14 מתוך 117 הקרנות הקיימות כיום בשוק גובות דמי ניהול. גם בקרב הקרנות הגובות דמי ניהול, מדובר בשיעור נמוך במיוחד. הקרנות המחקות אינן נסחרות במהלך יום המסחר הרגיל. מרביתן קובעות בסוף יום המסחר שער אחד שמייצג בדיוק את שווי נכסיהן, ואילו חלקן הקטן קובעות שני שערים ביום, שער פתיחה בבוקר ושער סגירה בסוף יום המסחר.

שלמה אליהו, בעל השליטה במגדל צילום: עמית שעל

שלמה אליהו, בעל השליטה במגדל צילום: עמית שעל

ממתינים לתיקון בחוק

בסוף 2010 ניהלו הקרנות המחקות נכסים בהיקף של כ־3.3 מיליארד שקל, ונכון לספטמבר 2013 הן חלשו כבר על כ־13 מיליארד שקל, צמיחה של קרוב ל־300% בתוך שלוש שנים. מגמה זו המשיכה גם באוקטובר, שבו גייסו הקרנות המחקות עוד כחצי מיליארד שקל.

השיפור העצום בהיקף הנכסים נרשם למרות העיכוב ביישום תיקון לחוק, אשר אמור לאפשר את הפיכתן של הקרנות המחקות לקרנות סל, ויעביר אותן למצב של סחירות רציפה כמקובל בענף תעודות הסל בישראל. השינוי בחוק מתעכב זה כמה שנים, ועדיין לא ברור מהו המועד שבו ייכנס חוק זה לתוקף, אם כי נראה שדבר זה יקרה לקראת סוף 2014.

העדפה לאפיק האג"ח

מתוך 117 קרנות מחקות, כ־40% עוקבות אחרי מדדי אג"ח ממשלתיות (ממשלתיות שקליות, ממשלתיות צמודות מדד, ריבית משתנה ומק"מ), עוד כ־33% עוקבות אחרי מדדי תל בונד, כ־15% קרנות מחקות מנייתיות בישראל ובחו"ל, והיתר בעיקר קרנות מחקות מורכבות, המשלבות השקעה גם באג"ח וגם במניות.

בדיקה של הסכומים המנוהלים בכל אפיק מראה העדפה ברורה לאפיק האג"חי שמנהל כ־84% מכספי הקרנות המחקות. דומיננטיות זו מעידה על כך שמשקיעים רבים מעדיפים לנצל את הקרנות המחקות האג"חיות על פני אלה המנייתיות, וככל הנראה, מעדיפים להחזיק באפיק המנייתי ניירות ערך באופן ישיר, או בקרנות נאמנות מנייתיות אקטיביות.

האם הקרנות המחקות עושות את העבודה מנקודת ראותו של המשקיע?

בדיקה שעשינו, המתייחסת לתקופה שמאז תחילת השנה ועד לסוף ספטמבר, מראה שהתשובה הנה חיובית. כלומר, ממוצע התשואות שהשיגו הקרנות המחקות מדביק ברוב המקרים את המדד שהן מבקשות לחקות, וגם כאשר יש פיגור הוא זעיר ביותר.

צבי סטפק הוא יו"ר בית ההשקעות מיטב דש. מור מרגלית הוא מנהל השקעות במיטב דש

השורה התחתונה

המשקיע בקרנות מחקות נהנה מהצמדה למדד הייחוס בדמי ניהול אפסיים, אך עלויות הקנייה והמכירה צריכות להוות פקטור בהערכת כדאיות ההשקעה