החברה לישראל תוכל למנות רק שני דירקטורים בצים

ההסדר בצים הושלם והנושים יספגו תספורת של 1.3 מיליארד דולר. החברות הפרטיות של עידן ואייל עופר ויתרו על 180 מיליון דולר מתוך חוב של 401 מיליון דולר. בישורת האחרונה: מחזיקי האג"ח ומשרדי הממשלה שיידרשו לאשר את ההסכמות

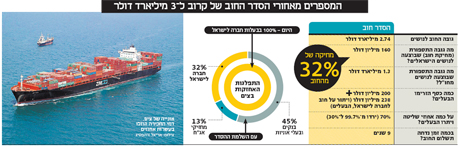

ההסדר הגדול ביותר שערכה חברה ישראלית מעולם, הנוגע לחוב של 3 מיליארד דולר, הושלם שלשום בצים. נושי החברה חתמו על המסמכים הדרושים להשלמתו בלונדון בנוכחות המנכ"ל רפי דניאלי וסמנכ"ל הכספים גיא אלדר.

- עדי צים רוצה להכניס ניכיון צ'קים לבורסה

- צים למדינה: ותרו על מניית הזהב ובתמורה נשיב פעילות מיוון לחיפה

- המאבק על מניית הזהב: איגוד קציני הים חוסם הפלגת אוניה של צים

על פי ההסדר, הנושים, הבנקים, בעלי המספנות ומחזיקי האג"ח יספגו תספורת של 1.3 מיליארד דולר, והחברה תעבור מהון עצמי שלילי של 582 מיליון דולר להון חיובי של 600-800 מיליון דולר.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

לאחר ההסדר תקבל החברה לישראל, המחזיקה ב־99.7% מצים, 32% ממניות צים החדשה. החברה לישראל תוותר על חוב של 238 מיליון דולר לצים, ותעמיד לה ערבויות של 50 מיליון דולר בגין הלוואות שתיקח, וכן ערבות של 10 מיליון דולר בגין התחייבויות למשרד הביטחון כחלק מהשינוי במניית הזהב.

כמו כן, החברות הפרטיות של האחים אייל ועידן עופר, בעל השליטה (51%) בחברה לישראל, ויתרו על 180 מיליון דולר מתוך חוב כולל של 401 מיליון דולר. החוב חדש יעמוד על 188 מיליון דולר ו־213 מיליון דולר יומרו ל־1.8% בלבד ממניות החברה החדשה. מדובר בחברות הפרטיות של עידן עופר, XT הולדינגס ו־EPS המחכירות אוניות לצים, וחברת זודיאק הקשורה לאייל.

ההסדר העניק לאייל ועידן עופר, צים והחברה לישראל פטור מתביעות, אולם האחים עופר לא פטורים מתביעות מחזיקי האג"ח.

צים פתחה את חוזי החכירה של האניות להפחתת דמי החכירה. מדובר בהוזלה של עשרות אחוזים ביחס לחוזים מ־2009. תעריף דמי החכירה היומי שישולם לחברות שבבעלות עידן עופר ואודי אנג'ל יהיה נמוך ב־1,000 דולר מזה שישולם לצדדים שאינם בעלי עניין בצים.

החברה לישראל העבירה את כתבי ההצבעה לאסיפה שתתקיים ב־23 ביוני.

ניר גלעד, מנכ"ל החברה לישראל. תוותר על 238 מיליון דולר צילום: עמית שעל

ניר גלעד, מנכ"ל החברה לישראל. תוותר על 238 מיליון דולר צילום: עמית שעל

הסכם ללא בטוחות

בסוף יוני יעמוד חובה של צים כלפי מממני אוניות על 1.34 מיליארד דולר. שווי הבטוחות בגינו הוא 844 מיליון דולר. החוב שלה למחזיקי האג"ח יעמוד אז על 422 מיליון דולר.

החוב לנושים פיננסיים עומד על מיליארד דולר וכולל בטוחות של 274 מיליון דולר בלבד. צים תפרוס מחדש את החוב ותמיר אותו למניות חוב פיננסי בסך 1.8 מיליארד דולר, שיחולק לחוב מובטח של 907 מיליון דולר, שבגינו תחתום החברה לישראל על הסכמי הלוואה חדשים. הבטוחה המקורית לפירעון החוב תמשיך לשמש כשעבוד ראשון להבטחת ההלוואה ביחס של 100%.

החוב יישא ריבית שנתית בשיעור ריבית הליבור בתוספת 2.8%, וייפרע במועד המוקדם מבין השניים: 7 שנים לאחר השלמת ההסדר או במועד הפירעון המקורי של כל אחת מההלוואות המובטחות בתוספת 13 חודשים. לחלק מממני האוניות ניתנה אופציה לרכוש את האוניות המשועבדות להם ולהחכיר אותם לצים בחזרה בדמי חכירה שסוכמו במזכר ההבנות. אם אופציה זו תמומש במלואה יירד החוב המובטח ל־274 מיליון דולר.

בגין חלקו הלא מובטח של החוב הפיננסי, ייחתם הסכם הלוואה חדש שלא יכלול בטוחות. כל אחד מבעלי חוב זה יחתום על הסכם הלוואה לא מובטחת על פי חלקו היחסי בו, ובגין היתרה יוקצו 68% ממניותיה של צים בדילול מלא.

שורה של בעלי עניין

ההסכמות דורשות את אישור אסיפת מחזיקי האג"ח של צים ברוב של 75%. כמו כן נדרש אישור אסיפת בעלי המניות של החברה לישראל (רוב רגיל של מניות המיעוט) להזרמת 200 מיליון דולר לצים, ואישור משרדי האוצר והביטחון.

דירקטוריון צים ימנה תשעה חברים, ומכל גוף המחזיק ב־12.5% מצים ימונה דירקטור אחד. החברה לישראל לא תוכל למנות יותר משני דירקטורים בצים גם אם תגדיל את חלקה מעבר ל־32%. את יתר הדירקטורים תבחר אסיפת בעלי המניות.

החברה לישראל ציינה דירקטורים שלה שעשויים להיחשב בעלי עניין אישי בעיסקה: היו"ר רון מוסקוביץ', אמנון ליאון, אביעד קאופמן ויואב דופלט, שהנם חברי דירקטוריון בחברות הפרטיות של עידן עופר (מילניום) ואודי אנג'ל, שמחזיקות בשליטה בחברה לישראל. בנק לאומי מחזיק ב־18% ממניות צים, ולפיכך בכיריו לשעבר, איתן רף וזאב נהרי, לא יוכלו להשתתף באסיפת בעלי המניות.

גם דן זיסקינד, המכהן כדירקטור בחברה לישראל ובוועדת ההשקעות במגדל־מקפת, הוזכר כבעל עניין אופציונלי. כפי שנחשף ב"כלכליסט", עוררה נוכחותו במו"מ עם הנושים בדיונים שנערכו בספרד אי נחת בקרב בעלי האג"ח, ובעקבותיה הופסקה מעורבותו.