למה לקנות ביוקר תל בונד־מאגר כשאפשר לרכוב על ההצלחה של תל בונד־תשואות?

תעודות הסל צפויות להזרים ביוני ביקושים לתל בונד־מאגר, שכרבע מהאג"ח שבו נכללות בתל בונד־תשואות המפגין עוצמה מתחילת השנה

סיכום ביניים של השנה עשוי לייצר תמונה מדהימה מבחינת ביצועי האפיקים השונים. בזמן שמדדי המניות בשווקים המפותחים מדשדשים, ממשיכות האג"ח להפתיע ונראה שהמשקיעים מתרגלים כל כמה חודשים לרמות תשואות נמוכות ובלתי מוכרות. בשבוע שעבר חצתה כלפי מטה התשואה באג"ח הממשלתית לעשר שנים את רף ה־3%, ונכון לסוף השבוע, התשואה עומדת על 2.95% בלבד. במונחי תשואת החזקה, מתחילת השנה הספיקו האג"ח השקליות הארוכות לעלות בכ־8% והאג"ח הצמודות לטווחים דומים הוסיפו כ־5%.

- אג"ח הים התיכון: האם אנו שועטים לעבר פער תשואות אפסי לעומת אג"ח ממשלת ארה"ב?

- אג"ח הים התיכון: הבורסה חוגגת שיאים עם מדד חדש: תל בונד־מאגר

- אג"ח הים התיכון: כל הסיבות לממש רווח באפיק השקלי לטובת הצמוד

ההזרמה של תעודות הסל

גם האפיק הקונצרני (שלגביו נטען כי מרווחי התשואה בו נמוכים מדי) הניב למשקיעים ביצועים מרשימים. מדד תל בונד־60 עלה בכ־3.5%, ואילו מדד תל בונד־תשואות הספיק להוסיף כ־6%. נציין שמדדי תל בונד המדוברים הנם צמודי מדד ובמח"מ קצר יותר מאשר המדדים הממשלתיים שניתנו כדוגמה. כך, למשל, האג"ח הממשלתית הצמודה 418, הקרובה מבחינת המח"מ למדדי תל בונד, עלתה בכ־1.6% בלבד.

אחת הסיבות לעוצמה של מדד תל בונד־תשואות קשורה דווקא למדד תל בונד־מאגר שהשיקה הבורסה בתחילת מרץ. תל בונד־מאגר כולל, נכון להיום, 247 סדרות של 85 מנפיקים שונים. מבחינת המשקיעים, ישנו היגיון ברור להקדים ולהיחשף למדד זה, משום שישנה תקופה של שלושה חודשים בין מועד השקת מדד חדש למועד הנפקת תעודות הסל העוקבות אחריו. המשקיעים שלמדו כבר מאירועים קודמים שתעודות הסל צפויות להזרים בתחילת יוני ביקושים לאג"ח שמרכיבות את המדד, מקדימים להצטייד בסחורה ובכך מייצרים לעצמם משוואת סיכוי/סיכון חיובית.

בעוד הנטייה הראשונית היא לרכוש אג"ח מתוך המדד החדש או לחלופין ליצור חשיפה מהירה באמצעות קרנות נאמנות העשויות להפחית את סטיית התקן, נראה שכיום ישנה דרך טובה יותר להשיג את התוצאות הרצויות. כ־15% מהאג"ח שכלולות בתל בונד־מאגר הנן קונצרניות שקליות המתאפיינות במרווחי תשואה נמוכים ביחס לאג"ח הצמודות המקבילות. תופעה זו היא תולדה של עודף היצע של אג"ח צמודות מדד על פני השקליות.

היסטורית, גם החברות וגם המשקיעים העדיפו להתמקד באג"ח הצמודות. המשקיעים נהנו מעודף התשואה על הממשלתיות באפיק הצמוד אשר נוטות להיסחר בתשואה אפסית ואף שלילית, והחברות העדיפו להנפיק באפיק שבו נמצאים הביקושים הגדולים ביותר.

לאחר תקופה ארוכה שבה מרבית ההנפקות היו צמודות למדד, לאחרונה אנו מבחינים בשינוי משמעותי במפת ההנפקות. ציפיות האינפלציה הנמוכות ממילא באפיק הממשלתי מקבלות משנה תוקף, כאשר באפיק הקונצרני האג"ח השקליות יקרות מהצמודות. כך יכולות החברות ליהנות פעמיים - פעם אחת מגיוס שקלי, נטול דאגות אינפלציה, אשר בין השאר גורמת לתנודתיות בסעיף המימון בדו"חות הכספיים שלהן, ופעם שנייה ממרווחי תשואה נמוכים יותר. כלומר, החברות משלמות פחות עבור גיוס שקלי, וכבר ניתן לראות זאת בתמהיל הגיוסים.

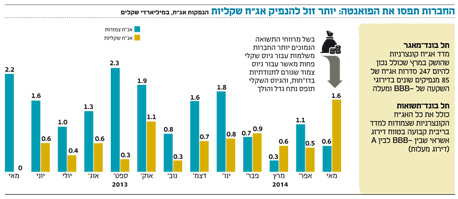

כפי שניתן לראות בתרשים המצורף, חודש מאי מתאפיין בעודף משמעותי של הנפקות שקליות על פני הצמודות - החברות תפסו את הפואנטה. כך, למשל, הגדילה לעשות חברת אשטרום שרצתה לגייס סכום כולל של כ־1.2 מיליארד שקל בשתי סדרות, אחת צמודה והשנייה שקלית. בפועל, אף שהביקושים לשתי הסדרות היו דומים, בחרה החברה להנפיק כ־800 מיליון שקל באג"ח השקלית ורק כ־450 מיליון שקל בצמודה.

חוסר היגיון כלכלי

מבחינה השקעתית, להוציא את המחסור שבהיצע, אין היגיון כלכלי בכך שמרווחי התשואה באפיק השקלי יהיו נמוכים מבאפיק הצמוד. פרמיית הסיכון של חברה נשארת זהה ללא קשר לכך שהאג"ח שקלית או צמודה. מכאן שהגדלת ההיצע המסתמנת באפיק הקונצרני השקלי צפויה לשנות את התמחור ולגרור ביצועי חסר של התל בונדים השקליים.

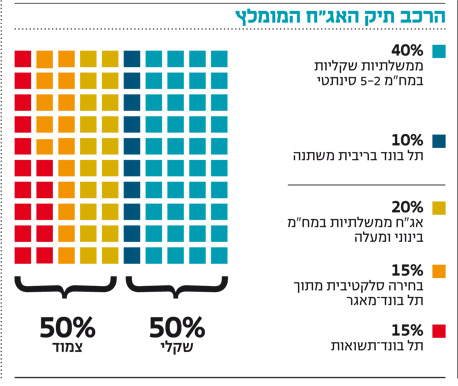

אז איך כל זה קשור לתל בונד־מאגר? להערכתנו, מי שמעוניין בהשקעה קונצרנית עם אופציה לרוח גבית של תעודות הסל, כדאי שישקול דווקא השקעה במדד תל בונד־תשואות. המדד החם של השנה מייצג אג"ח צמודות בלבד בדירוגי השקעה של -BBB עד A ומהווה כרבע מתל בונד־מאגר. מרווח התשואה הגלום בתל בונד־תשואות עומד על כ־233 נקודות בסיס לעומת מרווח של 89 נקודות בסיס בלבד בתל בונד השקלי.

נציין שהדירוג בתל בונד השקלי גבוה יותר ועומד בממוצע על -AA, בעוד הדירוג הממוצע בתל בונד־תשואות הוא -A. בנוסף, הסחירות הממוצעת בתל בונד־תשואות נמוכה יחסית. אם אותה נשווה לתל בונד־60 המייצג חברות בדירוגים גבוהים יותר, נראה כי בעוד הסחירות היומית הממוצעת בתל בונד־תשואות עומדת על כ־119 אלף שקל לאיגרת, בתל בונד־60 היא עומדת על כ־260 אלף שקל לאיגרת.

מכאן ניתן להעריך שלכשיגיעו תעודות הסל בחודש יוני לרכוש את האג"ח של תל בונד־מאגר, מרווח התשואה ודלת הכניסה הצרה יותר בתל בונד־תשואות עשויים לספק רוח גבית דווקא למדד הקונצרני של השנה - תל בונד־תשואות.

נציין שמי שבחר לרכוש את מדד תל בונד־מאגר עם השקתו במרץ כבר מורווח בכ־1.75%. לכן, משיקולי מס לא בהכרח שווה למכור ולעבור למדד אחר, אך בקניות החדשות אנו מעריכים שישנה עדיפות לתל בונד־תשואות.

השורה התחתונה: כשתעודות הסל ירכשו ביוני אג"ח מתל בונד־מאגר, מרווח התשואה ודלת הכניסה הצרה יותר עשויים לספק רוח גבית דווקא למדד הקונצרני — תל בונד־תשואות.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות