השוק הקונצרני רותח: זינוק של 100% בהיקף הנפקות האג"ח

היקף ההנפקות של אג"ח קונצרני בחודש מאי עמד על 5.2 מיליארד שקל, לעומת 2.6 מיליארד שקל בלבד באפריל; מנכ"ל מידרוג ערן היימר: "אנחנו מעריכים כי קצב הגיוסים הגבוה יימשך בתקופה הקרובה"

היקף ההנפקות של אג"ח קונצרני בחודש מאי עמד על 5.2 מיליארד שקל, פי שתיים מהסכום שגוייס בחודש אפריל של 2.6 מיליארד שקל בלבד. כך עולה מנתונים שפורסמו על ידי חברת הדירוג מידרוג.

- המוסדיים הישראלים מסתערים על הנפקת האג"ח של תשובה

- אקסטל השלימה הנפקה ראשונה בת"א: גייסה 945 מיליון שקל באג"ח

- גיוס גדול נוסף למזרחי טפחות: מנפיק אג"ח ב-1.2 מיליארד שקל

הנפקת ברוקלנד אפריל סיפקה את אקורד הסיום לגל הנפקות האג"ח של מאי, בדומה לאקסטל של איש העסקים גארי ברנט, גם ברוקלנד מוכרת את חלום הנדל"ן האמריקאי למשקיעים ישראלים שמוכנים להסתפק בריבית נמוכה יותר ממה שהיו דורשים בארה"ב. החברה מתמחה ברובע ברוקלין שבניו יורק, אך רשומה הרחק משם באיי הבתולה – וגייסה 120 מיליון שקל בריבית שנתית של 6.5%. אולם בניגוד למרבית החברות שיוצאות לשוק לאחרונה, בברוקלנד כן הציעו שעבודים וביטחונות לטובת מחזיקי האג"ח.

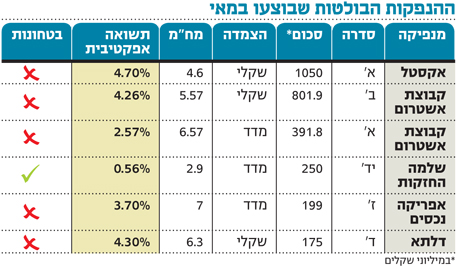

החגיגה של מאי

חודש מאי התאפיין במגמה חיובית, עליות נרשמו במדדי המניות ואגרות החוב הממשלתיות והקונצרניות, שיאים חדשים נשברו בבורסות בניו יורק והמצב הגיאופוליטי במזרח אירופה השתפר. מדד ת"א 25 ות"א 100 הציגו במאי תשואה חיובית של 0.5% ו-1.1% בהתאמה ומדדי התל-בונד 20,40,60 רשמו תשואה של עד 0.9%. הציבור הזרים ביקושים וקרנות הנאמנות המסורתיות רשמו גיוסים של 5.5 מיליארד שקל. כתוצאה מכך, תחום הקורפורייט גייס בחודש החולף 3.5 מיליארד שקל, זינוק של 67% לעומת גיוסים של 2.1 מיליארד שקל באפריל. לחגיגה הצטרפו גם חברת חשמל שגייסה במאי 800 מיליון שקל ובנק מזרחי שגייס מיליארד שקל. מעבר לכך, המגייסים הבולטים בחודש החולף הינם חברת אקסטל שגייסה מיליארד שקל, קבוצת אשטרום - 1.2 מיליארד שקל, ושלמה החזקות - 250 מיליון שקל.

לדברי ערן היימר מנכ"ל מידרוג "שנת 2014 מסתמנת כשנה חזקה בשוק האג"ח הקונצרני בצד הגיוסים, בהשוואה לשנים קודמות, ודומה בסדרי הגודל לשנת 2013, לפחות בתחום הקורפורייט אנו מעריכים המשך קצב גיוסים גבוה בתקופה הקרובה. צד הביקושים להנפקות חזק מאוד והדבר מתבטא בפרופיל המנפיקים שמאופיין בסיכון גבוה יותר. אנו מעריכים כי קיימת תחרות גבוהה על מנפיקים איכותיים בין שוק ההון, הבנקים והמוסדיים ולפיכך שיעורם בהנפקות הציבוריות קטן".

ערן היימר, מנכ"ל מידרוג

ערן היימר, מנכ"ל מידרוג

שמים דברים בפרופורציה

למרות זאת, נוכח רמות המחירים הגבוהות בשוק הקונצרני, כאשר מנהלי הכספים מחפשים אלטרנטיבות מחוץ לשוק ההון, נרשמה ירידה של 12.5% בהיקף ההנפקות של אג"ח קונצרני מתחילת השנה שעמד על 14 מיליארד שקל, לעומת 16 מיליארד שקל בתקופה המקבילה אשתקד.

במידרוג מציינים כי בהתייחס לתחום הקורפורייט לבדו (כלומר ללא בנקים, חברות ביטוח וחברות תשתית ממשלה), הסתכם היקף הגיוסים מינואר ועד מאי השנה ב-9.4 מיליארד שקל, ירידה של 20% לעומת 11.7 מיליארד שקל בתקופה המקבילה אשתקד. תחום הנדל"ן והבינוי הנפיק מתחילת השנה 6.5 מיליארד שקל, בדומה להיקף שגויס בתקופה המקבילה.

יתר חברות הקורפורייט גייסו מתחילת השנה 3.1 מיליארד שקל לעומת 5.3 מיליארד שקל בתקופה המקבילה - ירידה של 40% או בנטרול הנפקה גדולה של 1.2 מיליארד שקל בתקופה המקבילה על ידי תעשייה אווירית - ירידה של 25%.

שיעור המנפיקים הלא מדורגים הוכפל

מצד שני, איכות המנפיקים יורדת. על פי מידרוג, מתחילת השנה בוצעו הנפקות בידי 54 מנפיקים שונים בתחום הקורפורייט, מהם 30% לא דורגו כלל. במונחים כספיים, שיעור החוב שלא דורג בתקופה זו עמד על 12% מסך חוב הקורפורייט. בתקופה המקבילה אשתקד, שיעור המנפיקים שלא דורגו ושיעור החוב הלא מדורג עמדו על כמחצית משיעורם בתקופה הנוכחית.

מספר מנפיקי הקורפורייט בדירוגים גבוהים של A1 ומעלה עמד על 5 בלבד - 9% מכלל מנפיקי הקורפורייט. בתקופה המקבילה אשתקד נרשמו 19 מנפיקים ברמות דירוג אלו – שהיוו 33% מכלל מנפיקי הקורפורייט. זאת בעיקר בשל גיוסים של שורה ארוכה של חברות נדלן מניב גדולות ובעלות דירוגים גבוהים, שנוכחותן בשוק השנה הייתה פחות דומיננטית.