בלעדי לכלכליסט

הסינים לא יעשו חיים קלים לאי.די.בי

האג"ח בתשואת זבל, הדיבידנד אולי יוחזר לקופת החברה והסינים הציעו להזרים 150 מיליון דולר להנפקת אדמה, במהלך שעשוי לדלל את אחזקתה של אי.די.בי. האם אלשטיין ובן־משה יצליחו להימנע מללכת בדרכו של דנקנר ומהסדר חוב בקונצרן?

בעלי השליטה באי.די.בי מוטי בן־משה ואדוארדו אלשטיין ייפגשו בשבוע הבא בתל אביב כדי לקבל החלטות גורליות לגבי עתיד הקבוצה. אלשטיין תכנן אירוע חגיגי שבו יציג בפני חברי הדירקטוריונים של שתי החברות הציבוריות שלו, אירסה וקרסוד, את אי.די.בי במלוא תפארתה. אלא שהתכנונים התפוצצו בפניו, והגעתם לארץ תלווה בטעם חמצמץ על רקע משבר עצום שעוברת הקבוצה.

עד כה לא יצאו בעלי השליטה בהודעה מרגיעה לגבי כוונותיהם. על פי הערכות, אלשטיין עשוי להציע הזרמה נוספת של הון לאי.די.בי כבר בחודשים הקרובים.

- אי.די.בי: מגדל הקלפים בסכנת התמוטטות

- יכולתה של אי.די.בי להחזיר חובותיה שוב עומדת למבחן

- חדשות רעות לאלשטיין ובן משה - הנפקת אדמה בניו יורק בוטלה

1. נגד דילול האחזקה

בעת ניסיון ההנפקה של אדמה בוול סטריט, ביום חמישי האחרון, הציעה כימצ'יינה הסינית להזרים מקופתה ביקוש של 150 מיליון דולר כדי להוציא את ההנפקה לפועל, כך נודע ל"כלכליסט". המהלך לא בוצע, והסיבה שנויה במחלוקת. גרסה אחת טוענת כי המוסדיים הישראליים הודיעו כי ימשכו את הצעתם אם לא ישתתפו בהנפקה משקיעים אמריקאים. על פי הגרסה השנייה, כור, הממוזגת עם דסק"ש, התנגדה למהלך שעלול לדלל את אחזקתה ביחס לשותפתה, המחזיקה ב־60% מאדמה. כימצ'יינה אדישה לעיתוי ההנפקה, ומוכנה להגדיל את אחזקותיה על חשבון אי.די.בי. הסינים מודעים למצוקה התזרימית של דסק"ש, ואין להם אינטרס להקל עליה.

אדוארדו אלשטיין צילום: נמרוד גליקמן

אדוארדו אלשטיין צילום: נמרוד גליקמן

הסכם בעלי המניות שנחתם ב־2011 מגן על אי.די.בי. גם במקרה של חוסר הצלחה בהנפקה בתוך שלוש שנים, כור מחויבת לרשום את 40% המניות שלה באדמה למסחר בבורסת הונג קונג, לונדון, ניו יורק או תל אביב. בתל אביב ניתן לרשום למסחר בהנפקה בלבד. בניו יורק ניתן לרשום למסחר ללא הנפקה, אולם המסחר צפוי להתנהל בשווי שבו הסכימו האמריקאים להוציא את ההנפקה לדרך - 14–12 דולר למניה, הרבה מתחת לשווי שבו מחזיקה אי.די.בי במניות, 19 דולר.

2. מי ישלוף את הנצרה?

כשתשואות האג"ח של אי.די.בי פתוח נסחרות בתשואה הנושקת ל־20%, הכתובת על הקיר: החברה ניצבת בפתחו של מדרון חלקלק המוביל להסדר חוב. הסיטואציה בסביבת אי.די.בי נפיצה, וכל אחד מהמעורבים בחברה יכול להיות זה שישלוף את הנצרה ויגרור אותה להסדר.

הכדור בידיים של הבנקים. ברבעונים האחרונים הם צ'יפרו את אי.די.בי וויתרו על עמידה בקובננט הנזילות - אמת מידה פיננסית המחייבת את הקבוצה להחזיק ביתרות מזומנים בגובה התשלומים לשני הרבעונים הקרובים. הוויתור יפוג בסוף השנה, והסיכוי שהבנקים לא יחדשו אותו קלוש. הסיבה: ברבעון הראשון כל התשלומים מיועדים להחזר החוב לבנקים עצמם.

גם מחזיקי האג"ח של אי.די.בי צפויים לטמון ידם בצלחת. התערבות בנעשה בחברה עלולה לסכן את המשך הזרמות ההון מצד בעלי השליטה, שהתחייבו להשקיע עוד 393 מיליון שקל בחברה המקרטעת.

אם האיום מצד הנושים לא יתממש, הוא עלול להגיע מכיוון בעלי השליטה. עד היום הם השקיעו באי.די.בי 1.4 מיליארד שקל. אם לא יראו מוצא, הם עלולים להגיע למסקנה שהכסף הוא בגדר "עלות שקועה", תרתי משמע, ויעשו stop loss.

ייתכן שהרעה תיפתח מדרום, מהחברה־הבת (74%) דסק"ש. הזינוק בתשואות האג"ח של דסק"ש והצניחה בשווי השוק של מניותיה כתוצאה משחיקת שווי האופציה של אדמה (שבה מחזיקה דסק"ש ב־40%) עלולים להעיר את מחזיקי האג"ח של דסק"ש ולהציף את הטענה שהיא נמצאת ב"סביבה של חדלות פירעון". טענה דומה נשמעה לפני שנה מכיוון מחזיקי האג"ח של אי.די.בי פתוח, ויכול להיות שג'רמי בלנק מקרן יורק, המחזיקה באי.די.בי פתוח, ייפול באותו הפח שהוא טמן לאי.די.בי אחזקות. הטורף יהפוך לנטרף.

3. האם החלוקה אסורה?

ביטול ההנפקה של אדמה מעלה תהיות לגבי העתיד של אי.די.בי, וכן ביחס לחלוקת דיבידנד של 200 מיליון שקל שביצעה דסק"ש ביום שלישי שעבר. הדיבידנד חולק בהתבסס על יתרת רווחים ראויים לחלוקה, שעמדה בסוף הרבעון השני על 745 מיליון שקל. אלא ששני אירועים עלולים להביא את היתרה הזו לשלילית כבר בדו"חות הרבעון השלישי, שיפורסמו בימים הקרובים. האחד, הפסד צפוי כתוצאה מעלייה של 190 מיליון שקל בהוצאות המימון, בשל ההלוואה הדולרית שקיבלה כור מכימצ'יינה. השני, מחיקה, מלאה או חלקית, של האופציה למכירת מניות אדמה לשותפים הסינים. זו הוערכה ברבעון השני ב־670 מיליון שקל.

אם יתרת הרווחים לחלוקה של דסק"ש תהיה שלילית, מחזיקי האג"ח, שהתנגדו לחלוקת הדיבידנד, עשויים לדרוש את החזרתו לקופת החברה. מבחינת אי.די.בי פתוח, מדובר באובדן מקור קריטי לשירות החוב של 148 מיליון שקל.

ימים ספורים לפני חלוקת הדיבידנד קיבל דירקטוריון דסק"ש מכתב אזהרה מנאמני האג"ח של החברה, שלפיו אם תגיע החברה לחדלות פירעון, הדירקטורים יימצאו אחראים באופן אישי ויידרשו להחזיר את הדיבידנד שחולק.

ושוב תחושת דז'ה וו. לפני שלוש שנים מיהרה אי.די.בי פתוח לחלק במחטף דיבידנד של 64 מיליון שקל. לימים אישר בית המשפט המחוזי את התביעה הנגזרת אלא שהפעם, אי.די.בי פתוח עלולה להיות זו שתידרש להחזיר דיבידנד.

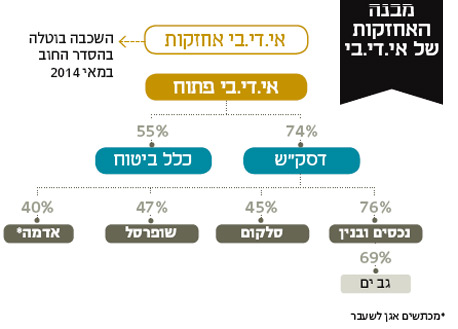

4. ריכוזיות גרסת שוק ההון

חוק הריכוזיות יכול היה להיקרא באותה מידה "החוק לפירוק אי.די.בי", שכן הוא נחקק בצלמה ובדמותה של הקבוצה. החוק דורש הפרדת נכסים ריאליים מפיננסיים, והגבלת מספר השכבות בפירמידה לשתיים בלבד. אלשטיין ובן־משה קיבלו ארבע שנים להתאים את הקונצרן לדרישות. אלא ששוק ההון פחות סבלני, והנסיבות מביאות לפירוק של אי.די.בי מוקדם מהנדרש. שני אירועים קידמו את השטחת הפירמידה: הסדר חוב באי.די.בי אחזקות, שאושר בינואר 2014, ניתק את הקשר בינה ליתר הקבוצה ומחק שכבה בפירמידה; והמיזוג בין כור לדסק"ש, שכיווץ שכבה נוספת. אם יהיה הסדר באי.די.בי פתוח, ייתכן ששוב תימחק השכבה העליונה. מה שלא עשתה הרגולציה, עושים הסדרי החוב.