ניתוח כלכליסט

אחרי מבול המבצעים לחברות הסלולר מחכה עומס פירעונות

התחרות האגרסיבית בענף הסלולר גרמה לסלקום ופרטנר לאבד עשרות אלפי מנויים ועמם כמחצית משווי השוק. בקדחת הורדת המחירים נדחק מהדיון חוב של מיליארדי שקלים שגייסו החברות בשנים טובות יותר. בינתיים מחזיקי האג"ח מוטרדים פחות מבעלי המניות, אך מבט בלוחות התשלומים דורש מעקב קפדני וערני מבעלי החוב

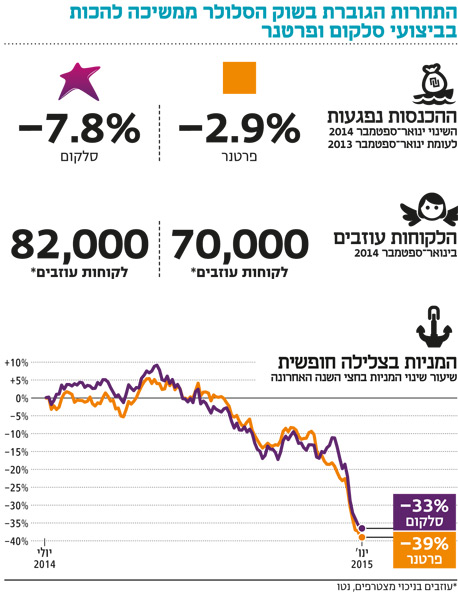

תעשיית הסלולר החלה את 2015 על רגל שמאל. לפני כשבוע הודיעה 012 מובייל על מבצע חדש שהזכיר לכולם שתחרות המחירים בענף עדיין בועטת (39 שקל לחודש לכל החיים), ואת המהלומה ספגו קודם כל מניות הסלולר, שנמצאות על מסלול התרסקות בחודש האחרון. נכון לאתמול, פרטנראיבדה 32.4% משווייה בתוך חודש, ואילו סלקום ירדה ב־23.9%. חלק מהמכה למניות הסלולר נבעה מיציאת השתיים ממדד ת"א־25 היוקרתי ב־10 בדצמבר והצטרפותן למדד ת"א־75 – מה שפגע באטרקטיביות ובהיקפי המסחר של מניותיהן. התרסקות מניות הסלולר אותתה כי השוק מאמין שקיצוצי מחירים, תחרות עזה ושחיקת רווחיות עדיין לא מאחורינו.

- לא חכם, אבל לא רואה מטען: נחשף סלולרי עם סוללה של חודש

- הדרמה בסלולר: "כולנו נפסיד, עם עליית מחירים ושירות רע"

- 012 מובייל מצטרפת לתחרות: מציעה חבילת סלולר ב-39 שקל ללא הגבלת זמן

אותם תהליכים שעוברים על פרטנר וסלקום עוברים גם על חברת הסלולר הוותיקה בישראל - פלאפון - אך היות ופלאפון היא חברת־בת של בזק אין לה מניות ואג"ח משל עצמה במסחר, ולכן לא ניתן להשוות אותה לסלקום ופרטנר.

כשפרטנר סוחבת על גבה, נכון להיום, חוב לבנקים ולמחזיקי האג"ח של 3.2 מיליארד שקל, וסלקום נושאת על גבה אג"ח בהיקף של 4.2 מיליארד שקל, צריך גם לשאול: האם הימים הסוערים שעוברים על חברות הסלולר מאיימים על יכולת החזר החוב? בבחינת תשואות האג"ח לפדיון נגלה כי אין בשוק אג"ח סלולרית שנסחרת בתשואה של מעל 5%, משמע השוק מאמין, למרות כל הקשיים, ביכולת ההחזר של סלקום ופרטנר.

עם זאת, קיימים הבדלים בין התשואות לטובת חברת הסלולר הכתומה. כך, למשל, אג"ח פרטנר מסדרה ב' צמודה למדד במח"מ 1.4 שנים נסחרת בתשואה לפדיון של 2.4%. בסלקום אג"ח מסדרה ד' צמודה למדד במח"מ של 1.4 שנים נסחרת בתשואה של 2.7%. משמע שוק ההון מעריך כי סלקום מסוכנת יותר. "כלכליסט" מנתח האם ההערכות השוק מוצדקות.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

1. מילה של בעל הבית

אחד ההבדלים הבולטים בהשוואה בין סלקום ופרטנר היא זהות בעלי השליטה. מבחינת בעלי המניות ומחזיקי האג"ח, מדובר בשאלה קריטית. במקרה של פרטנר, בסוף 2012 נכנס חיים סבן לגרעין השליטה בחברה, ובמאי 2014 הוא אף הסתכסך עם שותפו לשליטה דאז, אילן בן־דב. בדרך כלל סכסוך בעלים הוא לא חדשות טובות עבור מחזיקי האג"ח ובעלי המניות, אבל במקרה של פרטנר הסיפור היה הפוך לחלוטין. הסיבה לכך היא מקורות הסכסוך. סבן ובן־דב הסתכסכו בגלל דיבידנד, דיבידנד שבן דב רצה למשוך כדי לשרת את החוב שלקח על עצמו בסאני וסקיילקס (שתיהן כיום בהסדר חוב), כשסבן רצה להשאיר את הכסף בתוך החברה.

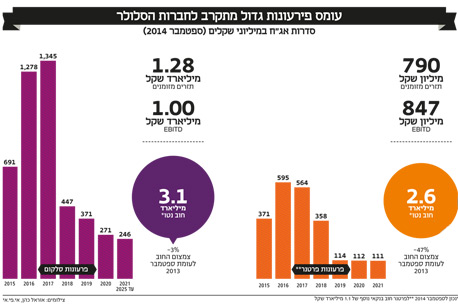

בין שסבן רצה להשאיר את הכסף בתוך החברה כדי להחליש את השותף שלו, ובין שהיה מדובר ברצון כן לשפר את מצבה של פרטנר, התוצאה היתה זהה — לא חולק דיבידנד, והכסף נשאר בחברה ושימש להקטנת חוב של פרטנר. כך שאם במחצית 2011 בפרטנר היה חוב נטו (בנטרול מזומן) של 4.9 מיליארד שקל, נכון לסוף הרבעון השלישי של 2014 ירד החוב נטו ל־2.6 מיליארד שקל — כלומר קיצוץ של כמעט מחצית מהחוב. כך הוכיח סבן לשוק את מה שהשוק כבר ידע קודם — שסבן לא זקוק לדיבידנדים, יש לו מספיק כסף בכיס גם בלי לשלוח יד לקופת המזומנים של פרטנר.

במקרה של סלקום, מקבוצת אי.די.בי גם היתה סערה בין בעלי השליטה של החברה, אך כאן ההשפעה היתה שלילית. השנים שבהן סבן נכנס לפרטנר היו אותן שנים שבהן נוחי דנקנר נאבק עד כלות על השליטה באי.די.בי, ונזקק לכל פרוטה כדי לשרת את החוב. בסופו של יום דנקנר יצא מהתמונה, ובמקומו נכנסו אדוארדו אלשטיין ומוטי בן־משה — שעדיין לא השתלטו וייצבו את הספינה ולא מסוגלים לספק תחושת ביטחון למשקיעים.

והחוב? קפא. במחצית 2011 החוב נטו של סלקום עמד על 3.2 מיליארד שקל, כאשר בסוף הרבעון השלישי של 2014 הגיע החוב נטו של חברת הסלולר הסגולה ל־3.1 מיליארד שקל — ירידה זניחה של 3% בלבד. כך, בעצם, הגיעה פרטנר למצב שבו יש לה בעל בית אמין יותר מזה של סלקום — ובמקביל חוב נטו נמוך יותר. ליתר דיוק, החוב נטו של פרטנר, נכון לסוף הרבעון השלישי, נמוך ב־490 מיליון שקל לעומת החוב של סלקום.

2. טלוויזיה, סרט מלחמה

עסקי הסלולר הם עסקים עם השקעות גדולות בתשתית. כל הזמן אתה צריך לבנות ולתחזק אנטנות, לקנות תדרים חדשים מהמדינה ולעדכן שוב ושוב לטכנולוגיות הכי חדשות כדי שבסוף היום תוכל גם לעלות קמפיין על זה שהרשת שלך הכי מהירה ומתקדמת. גם השנה הנוכחית צפויה ההשקעה בתשתיות לגדול עם מכרז התדרים החדש של דור 4.

במקרה של סלקום זה הימור די בטוח שההשקעות שלה יהיו גדולות יותר מאלו של פרטנר. הסיבה לכך פשוטה ולחלוטין לא קשורה לסלולר — סלקום נכנסה לאחרונה לעסקי הטלוויזיה. ההערכות לגבי הוצאות התוכן של סלקום כל שנה עבור מיזם הטלוויזיה עומדות על 60–70 מיליון שקל בשנה. קשה מאוד להאמין כי מיזם זה יתרום לרווח בשנה או בשנתיים הראשונות להקמתו, אך פשוט יותר להבין כי הוא יחייב את סלקום להוצאות לא מבוטלות לספקי תוכן.

פרטנר מצדה נשארת על הגדר בעסקי הטלוויזיה, אולי כי עוד זכורה לה ההשקעה הכושלת במיזם Orange Time עוד בשנת 2008 העליזה (עליזה לפחות בסלולר), שם ירדו לטמיון לא מעט מיליונים על מיזם תוכן שאפתני מאוד שלא התרומם ולבסוף נסגר. כעת, פרטנר מעדיפה לשבת על הגדר ולראות מה יקרה לסלקום בתחרות מול HOT ו־yes. אם התחרות בסלולר תימשך במלוא עוזה גם בשנתים־שלוש הקרובות, הישיבה של פרטנר על הגדר תיתן לה עוד כמה כדורים במחסנית לקראת הקרבות העתידיים.

3. מי שלא ירוויח, ימחזר

גם בתרחישי הקיצון שבהם רווחיות החברות נשחקת לרווחיות מינימלית שלא תספיק על מנת לשרת את החוב — סלקום ופרטנר יוכלו לקחת חוב חדש במקום החוב הישן (מיחזור חוב). קשה לראות תרחיש שבו חברות הסלולר לא יצליחו למחזר את החוב שלהן, בפרט כאשר סביבת הריבית האפסית שולחת את כספי המשקיעים לאפיקים מסוכנים יותר. בפרטנר כבר הודיעו על הסכמים להלוואות דחויות בסכומים של 450 מיליון שקל בשנים 2016–2017, וניתן להניח שגם סלקום לא תתקשה למצוא גופים שילוו לה כסף.

אבל גם אם יכלו כל הקיצים ואף אחד לא יהיה מוכן יותר לקחת סיכון על סלקום ופרטנר, לחברות יש עוד כמה טריקים בשרוול שיכולים לייצר תזרים בשעות חירום. כך, למשל, החברות יכולות להחליט על ביטול 36 התשלומים במכירת מכשירי סלולר, ומעבר למכירת מכשירים במזומן כמו בחנויות הסלולר המתמחות. פתרון זה ייצר עבור כל חברה תזרים של כמיליארד שקל בשנה — משום שלקוחות העבר ימשיכו לשלם את התשלומים שלהם, ומנגד האשראי החדש לרוכשי מכשירים ייפסק.

בנוסף, בסוף היום לחברות ישנה שליטה מלאה על כמות ההשקעות ברשת הסלולר, ובמקרה חירום כל אחת מהחברות יכולה להחליט על הקפאת השקעות לחצי שנה ולשחרר לעצמה תזרים מזומנים מיידי של 250 מיליון שקל נוספים. מדובר בפתרונות קיצוניים שהסבירות להתממשותם נמוכה מאוד — אבל עצם העובדה שמדובר בכלים שעומדים לרשות החברות, יספיק כנראה כדי למנוע תשואות דו־ספרתיות באג"ח של חברות הסלולר.

4. סלקום רווחית יותר

מה שעומד לזכות סלקום בקרב על התואר המפוקפק "חברת הסלולר המסוכנת יותר" הוא הרווחיות שלה. בשלושת הרבעונים הראשונים של 2014 ייצרה סלקום EBITDA (רווח ללא פחת, הפחתות, מימון ומס) של מיליארד שקל לעומת EBITDA של 847 מיליון שקל בפרטנר באותה תקופה. מנגד, במהלך 2015 צפויה פרטנר לקבל לראשונה הכנסות מההסכם שלה עם HOT mobile — שבמסגרתו היא מעניקה ל־HOT mobile שירותי רשת — מה שיספק לפרטנר הכנסה נוספת שמוערכת בשוק ב־200–300 מיליון שקל. כך, שייתכן ש־HOT mobile למעשה תסגור את פער ה־EBITDA בין חברות הסלולר, לפחות במהלך 2015.

נקודה נוספת שעומדת לזכות סלקום היא יתרון הגודל. סלקום עדיין מחזיקה במצבת מנויים גדולה יותר לעומת פרטנר (3 מיליון מנויים בסלקום לעומת 2.9 מיליון בפרטנר) וכן מייצרת מכירות בהיקף גדול יותר (3.4 מיליארד שקל בינואר־ספטמבר לעומת 3.3 מיליארד שקל בפרטנר באותה תקופה). ההבדלים קטנים, אבל קיימים.

ההערכות עבור סלקום וגם עבור פרטנר הן כי רמת ה־EBITDA של שנת 2015 תהיה נמוכה לעומת 2014, והשאלה הגדולה מבחינת השוק כולו היא האם מגמת השחיקה הזאת תימשך ולכמה זמן. כי בסוף היום, גם עם כל הטריקים הפיננסיים והתפעוליים האפשריים, חברה שלא מרוויחה לא תוכל להחזיר חוב.

חיים סבן צילום: ראלף אלסוונג

חיים סבן צילום: ראלף אלסוונג