ניתוח כלכליסט

ההימור של טבע על מיילן: 8 מיליארד שקל של הציבור עומדים על הכף

לאחר שטבע הגדילה את האחזקה במניות מיילן בסוף השבוע ל-1.7 מיליארד דולר, כלכליסט מנתח את המהלך שהינו הגדול ביותר שידעה חברה ישראלית מעולם. למה טבע נחושה כל כך לקנות את מיילן, ומה הסיכונים הכרוכים במהלך

סוף השבוע האחרון היה אחד הדרמטיים ביותר שידעה טבע, החברה הציבורית הגדולה בישראל. החזית הראשונה היתה חזית הקופקסון, תרופת המקור הבולטת של החברה לטיפול בטרשת נפוצה ושאחראית על חמישית מהכנסותיה ועל שליש מרווחיה — בית המשפט האמריקאי לערעורים החליט כי הפטנטים עליה אינם עוד בתוקף ולכן ניתן להשיק כבר עכשיו גרסה גנרית לתרופה. המשמעות עבור טבע היא שהחיים הקלים שלה בגזרת הקופקסון הסתיימו.

- טבע הגיעה למטרה: רכשה 4.6% ממיילן ותוכל לפנות לבית המשפט המסחרי בהולנד

- מומנטה תשיק קופקסון גנרי זול ב-15% ממחיר הקופקסון של טבע

- טבע ממשיכה להגדיל אחזקות במיילן - ל-4.5%

בחצי השנה האחרונה היו כאלו שהגדירו את היום הזה כיום שבו טבע תעמוד על צוק שממנו היא תידרש לקפיצה אקרובטית במיוחד כדי לשמר את מעמדה בעולם הפרמצבטי. החזית השנייה, הפעם דווקא התקפית, קשורה להצעתה לרכוש את חברת התרופות מיילן תמורת 43 מיליארד דולר. בסוף השבוע טבע הגיעה לאחזקה של 4.6% ממניות החברה אחרי השקעה של כ־1.7 מיליארד דולר. פי 1.8 מהשווי של חברת כלל ביטוח. הגדלת ההימור על מיילן היא קריטית משום שרק בשיעור האחזקה הנוכחי (מעל 4.6%) היא תוכל לפעול באמצעים משפטיים ולטעון שדירקטוריון מיילן אינו משרת את בעלי המניות של החברה — אם זה יחליט לפעול כנגד טבע.

מנכ"ל טבע ארז ויגודמן נאלץ להתמודד כעת בפעם הראשונה במגרש המשחקים הייצרי של ענקי הפארמה. בשנה וחצי האחרונות הוא התמקד בעיקר בשיפורה של טבע מבחינה תפעולית ואת המבחן הזה עבר בהצטיינות יתרה. טבע צפויה לחסוך כ־2 מיליארד דולר מהוצאותיה התפעוליות עד סוף 2017. הפעם מדובר באתגר רחב יותר, אם כי אין להקל ראש גם באתגר התפעולי של בליעת ענק כגון מיילן — קרב ישיר מול רוברט קורי, יו"ר מיילן שהצעיד אותה לשיא הנוכחי שבו מספר המוצרים הגנריים שתשיק בעתיד גבוה מזה של טבע. קורי הוריד את הכפפות וכינה את טבע חברה במשבר ניהולי ועם אסטרטגיה מזגזגת, וביקש שתפסיק להתערב בענייני מיילן ותתמקד באתגרים שלה בקופקסון. ויגודמן מצידו אמר לקורי שהוא מנסה בצורה נואשת למנוע את רכישת החברה וקרא לו גס רוח.

בינתיים הצליח ויגודמן להתנהל בקור רוח שהוסיף לו נקודות רבות. אם בפתיחה הוא שמר על איפוק מול קורי והסתפק בשלילת טענותיו, בהמשך הוא עלה להתקפה וכעת נדמה כי הוא מוביל. גם אם רכישת מיילן לא תצא לפועל, ויגודמן הוכיח שהוא מוכן ללכת בגדול וסביר להניח שימצא מטרות אחרות. וגם התדמית השמרנית של טבע, ככזו שאינה חולמת בגדול ומסתפקת ברכישות צנועות, עברה מהעולם סופית.

מי תזכה באהדת המוסדיים?

חלק נכבד מהמשקיעים המוסדיים הישראלים מחזיקים ביותר ממניה אחת במשולש הרכישות של חברות התרופות פריגו־מיילן־טבע, משום שכולן חברות ענק.

רכישתה של מיילן את פריגו תעניק להם פרמיה נאה של 25% על השקעתם באחרונה, אך מנגד תפגע במחיר המניה של מיילן. רכישתה של מיילן על ידי טבע תסייע להם להשיג פרמיה של 48% על מחיר המניה של מיילן לפני תחילת השמועות, אך מנגד עשויה להוביל לצניחה של שווי אחזקתם בפריגו מאחר שעסקה זו תתבטל.

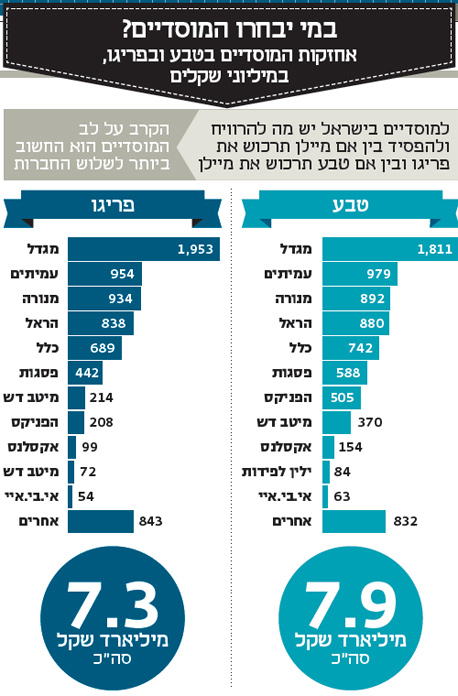

אם מסתכלים על האחזקות של הגופים המוסדיים הישראליים בטבע ובפריגו, על פי נתוני Stocker.co.il, מדובר בסכומים אסטרונומיים. בטבע מחזיקים המוסדיים הישראלים ב־7.9 מיליארד שקל בחסכון ארוך הטווח ובקרנות הנאמנות יחדיו, ואילו בפריגו הם מחזיקים ב־7.3 מיליארד שקל. השאלה הגדולה היא באיזה מהצדדים הם יבחרו.

בעל השליטה במגדל שלמה אליהו. הגוף המוסדי הדומיננטי ביותר בטבע צילום: יח"צ

בעל השליטה במגדל שלמה אליהו. הגוף המוסדי הדומיננטי ביותר בטבע צילום: יח"צ

מגדל הוא הגוף הדומיננטי ביותר עם אחזקה של כ־1.8 מיליארד שקל בטבע וכ־2 מיליארד שקל בפריגו, כאשר עמיתים הוא הבא אחריו עם כמיליארד שקל בטבע ומיליארד שקל בפריגו. הגוף השלישי בגודלו הוא מנורה עם אחזקה של כ־890 מיליון שקל בטבע ו־935 מיליון שקל בפריגו, ואילו הראל מחזיק ב־880 מיליון שקל בטבע ו־840 מיליון שקל בפריגו.

הקרב על ליבם של הגופים המוסדיים הוא הקרב החשוב ביותר, ומנהלי שלוש החברות עובדים שעות נוספות בשכנועם. טבע תוכל להגדיל את רכיב המזומן אם תבין שזה מה שהמוסדיים רוצים, או אף להעלות את הצעת הרכש. מנגד, גם מיילן שיחררה מצדה הצהרה כי היא תירשם למסחר בתל אביב, מה שיקל על הגופים המוסדיים הישראליים לתמוך בה בהצעת הרכש לפריגו.

טבע ממהרת לרכוש כדי לא להירכש

באופן אירוני, המהלך שהביא את טבע לבצע את מהלך ניסיון ההשתלטות העויינת על מיילן קשור גם הוא לקופקסון, תרופת הדגל של החברה. זה קרה לפני שנתיים, אז בית המשפט האמריקאי קבע לראשונה כי הפטנטים על הקופקסון יפוגו במאי 2014, שנה וחצי לפני הצפוי. טבע, שסבלה מטלטלות בגזרת הדירקטוריון וההנהלה, לא נערכה כראוי ליום הזה ומניית החברה ירדה בחדות. האיום על טבע הפך להיות איום ממשי. עולם הפארמה התאפיין בשנים האחרונות במיזוגים ורכישות. חברה שמנייתה ירדה הופכת בן ליל ליעד להשתלטות על ידי חברות גדולות יותר ויציבות יותר.

גורמים בסביבתה של טבע ידעו לספר כי אפילו כלפיה היו גישושים מצדן של כמה חברות ענק. מה שנדרש הוא כתיבת תוכנית חירום למצב החדש בשני שלבים. שלב ההגנה ושלב ההתקפה. בשלב ההגנה החליטה טבע על מהלך של רה־ארגון שכלל פיטורי אלפי עובדים ושיפור יעילותה התפעולית. בנוסף, השיקה טבע גירסה משופרת לקופקסון. אמון המשקיעים חזר והמניה עלתה לשיא חדש. המהלכים הללו שחררו את טבע מפעולות הגנה נוספות ופינו אותה למהלך ההתקפי. טבע ביצעה שתי רכישות מהותיות, הראשונה, של אוספקס, לפני כשלושה חודשים, בהיקף של 3.8 מיליארד דולר. המהלך השני היה רכישת הענק של מיילן. כישלון כאן וטבע עלולה לחזור ולהיהפך ליעד להשתלטות עוינת.

טבע עלולה להפסיד 400 מיליון דולר אם לא תרכוש את מיילן

ההתנגדות הנחרצת של יו"ר מיילן רוברט קורי לרכישתה על ידי טבע ב־43 מיליארד דולר, הובילה את החברה הקונה לאסוף בשוק 4.6% מהמניות תמורת 1.6 מיליארד דולר.

יו"ר מיילן רוברט קורי. זעם וגידופים צילום: Mannie Garcia

יו"ר מיילן רוברט קורי. זעם וגידופים צילום: Mannie Garcia

חלק גדול מערכה הנוכחי של מניית מיילן – 71.6 דולר – נובע מהצעת הרכישה של טבע. לפני מהלך זה, עמד ערך המנייה על כ־54 דולר בלבד — 25% פחות מהמחיר הנוכחי. אם טבע תכשל בהצעת הרכש בסופו של דבר, המחיר עשוי לרדת חזרה ובכך תפסיד טבע כ־400 מיליון דולר.

בנוסף, טבע עומדת בפני סיכון תפעולי ומימוני. מיילן ציפתה לרשום הכנסות של כ־9.9 מיליארד דולר ורווח מתואם של 2.05 מיליארד דולר ב־2015.

מנגד, טבע עצמה צפויה השנה לרשום הכנסות של 19.2 מיליארד דולר ורווח של 4.45 מיליארד דולר. כך, מגדילה טבע את היקף פעילותה בתהליך בליעה של חברה שהיא מחצית מגודלה.

כדי לעשות צעד שכזה נדרש הרבה כסף שלטבע אין והמשמעות לכך היא מינוף בהיקף של כ־20 מיליארד דולר או אף יותר מכך. חוסר הצלחה בשילוב בין שתי החברות עשוי לשלוח את טבע לשנים ארוכות של דשדוש.

הסינרגיות התפעוליות בין טבע למיילן הן בהיקף של כ־2 מיליארד דולר וטבע ציפתה כי תשיג אותן תוך שלוש שנים מרגע הרכישה. מאחר וטבע ומיילן פעילות שתיהן בתחום הגנרי בארצות הברית, ניתן לחסוך עלויות רבות על ידי סגירת חלק מהמפעלים ושילוב מערכי המכירות. טבע גם למדה בשנה וחצי האחרונות שיעור בשיפור תפעולי, בו היא יכולה להשתמש גם על מיילן. מצד שני, ההיסטוריה של טבע רוויה ברכישות שהסבו לה נזקים אדירים.

ההתגייסות של אבוט לצדה של מיילן מרחיקה את טבע מהרכישה

נסיונות ההשתלטות של טבע על מיילן הוציאו קיתונות של זעם וגידופים מיו"ר מיילן רוברט קורי,המעידים על החשיבות הגדולה שהוא רואה בשמירתה על עצמאותה. מיילן הוציאה לפועל שורה של מהלכים במטרה לסכל את ההשתלטות, ובהם נסיון לרכוש את פריגו, חברה ישראלית נוספת שלה פעילות ענפה בתחום התרופות מעבר לדלפק ב־35.5 מיליארד דולר. זאת במטרה להפוך לגדולה מדי ולא כדאית עבור טבע.

ההתנגדות לטבע קיבלה חיזוק נוסף השבוע מצד אבוט, חברת תרופות אמריקאית שמחזיקה ב־14.5% ממניות מיילן. לאחר שטבע הגדילה את אחזקותיה במיילן ל־4.6% — אם כי ללא קשר ישיר לכך — אבוט הודיעה כי היא תתמוך בהצעת מיילן לרכוש את פריגו. המשמעות היא כי קורי זקוק ל־36.5% בלבד כעת כדי להעביר את רכישת פריגו באסיפת בעלי המניות שתתכנס בקיץ הנוכחי ולסתום את הגולל באופן סופי על הצעתה של טבע.

קושי נוסף להשלמת ההשתלטות הוא העובדה שמיילן הפכה לחברה הולנדית לפני מספר חודשים. למיילן יש גלולת רעל המאפשרת להנפיק 50% מאחזקותיה לקרן הולנדית המורכבת מארבעה נציגים ניטרליים שאמורים לשקול את כלל האינטרסים של בעלי העניין במיילן, ולקבל החלטות במקומם של המשקיעים הרגילים. הקרן הביעה דאגה מרכישת המניות בידי טבע בשוק הפתוח, ולכן טבע התחייבה להפסיק אותן אם מיילן תקיים הצבעה על רכישת פריגו לפני סוף אוגוסט, כדי לגרום לכך שהקרן לא תפעיל את גלולת הרעל.

האחזקה של טבע ב־4.6% ממניות מיילן מאפשרת לה לפנות לבית המשפט המסחרי בהולנד כדי לטעון שדירקטוריון החברה פועל בניגוד לרצונם של כלל בעלי המניות, וכך לכפות עליו את ההשתלטות על מיילן. מנגד, מיילן טוענת כי טבע תזדקק לאישורם של 95% מבעלי המניות כדי לרכוש אותה, סיטואציה בלתי אפשרית על רקע ההתנגדות של אבוט. עם זאת, כבר היו מקרים שבהם חברות נרכשו בהולנד גם כשפחות מ־95% מהמניות נמכרו, וטבע יכולה לבצע לא מעט תרגילים כדי להשיג את המטרה, כמו להפוך לחברה־האם של מיילן עם אחזקת רוב או לחלופין לייצר ישות משפטית המחזיקה בכל הפעילות של מיילן ולרכוש אותה.

סוף לבוננזה של הקופקסון: תרופת הדגל תהיה זולה ב־15% אצל המתחרות

בית המשפט האמריקאי קבע בשבוע שעבר כי הפטנטים על קופקסון, תרופת הדגל של טבע, אינם עוד בתוקף וניתן להשיק כבר גירסאות גנריות שלה. הקופקסון שמשמשת לטיפול בטרשת נפוצה אחראית לשליש מרווחי טבע, והיא נערכה ליום זה זמן רב.

המהלך העיקרי שלה היה יצירת גירסה חדשה לקופקסון, שאליה כבר עברו 67% מהמטופלים בארה"ב, וניתנת בזריקה שלוש פעמים בשבוע, במקום אחת ליום. זאת מתוך הנחה שרוב החולים יעדיפו את הנוחות על המחיר של הגרסאות הגנריות, שצפוי להיות נמוך ב־15% מזה של טבע.

תרופת הדגל של טבע קופקסון

תרופת הדגל של טבע קופקסון

הפטנטים על הגרסה החדשה של הקופקסון מוגנים כביכול עד 2030, אלא שמיילן, שממתינה לאישור הגרסא הגנרית שלה לתרופה, פתחה כבר בהליכים בטענה כי לא היה צריך לאשר את הפטנטים, מאחר שהמולקולה בבסיס התרופה זהה לזו של הגירסה הרגילה.

כך או אחרת, טבע יודעת כי העתיד בטיפול בטרשת הנפוצה מצוי בטיפולים אוראליים, ולא בהזרקה. בשוק כבר קיימות תרופות אוראליות של ביוג'ן ונוברטיס. טבע ניסתה לפתח תרופה כזו, אך כשלה בניסויים, וכעת היא מתמודדת על רכישת רספטוס האמריקאית, שנמצאת בניסוי מתקדם. עם זאת, רספטוס לא תסתפק בפחות מ־11 מיליארד דולר, ואילו טבע והמתחרה גילאד הציעו בינתיים כ־9 מיליארד דולר.