ניתוח כלכליסט

כן לא שחור לבן: כל העולם מחכה לג'נט ילן

מחר ייפול הפור: הפדרל ריזרב יודיע האם הוא מעלה את הריבית - לאחר כמעט 7 שנים ברמה אפסית - או שמא הוא דוחה את ההחלטה. האם התנאים בשלו להעלאת ריבית? מה הרווחנו ומה הפסדנו מהריבית הנמוכה? מיהו הגוף שיקבל את ההחלטה המכרעת ומה חושבים חבריו שצריך לעשות? כל מה שצריך לדעת לקראת החלטת הריבית הדרמטית

"השנה מתחילה באמצע ספטמבר בזעם עצום וגובר" (גלי עטרי; מילים ולחן: אסתר שמיר)

מחר תצא מוושינגטון הבשורה. הנהגת הפדרל ריזרב תתכנס היום, וביום חמישי תצא ההחלטה - לכאן או לכאן. הצד האחד יריע, הצד השני יזעם.

ההנהגה הפיננסית ברחבי העולם מחכה, בלי לדעת מה מחכה לה. ויחד איתה מחכים כולם - משקיעים, אנליסטים, כלכלנים, עיתונאים, פרשנים - בעצם, כל מי שמעורב באופן כזה או אחר בשוק העולמי ממתין לדעת: האם הפד יעלה את הריבית, או לא?

- פד, עכשיו לא הזמן להעלות את הריבית

- הנגיד ההודי לקראת החלטת הפד: "לא להעלות ריבית כשהעולם בטלטלה"

- בנק מרכזי במלכודת

למה זה כל כך חשוב? מבחינה כלכלית "נקייה", שינוי קל בריבית מרמה אפסית לרמה של 0.2% (נניח) הרי לא ישנה את הכלכלה האמריקאית לכאן או לכאן. רק שאין דבר כזה, כלכלה נקייה.

כשהבנק המרכזי של המעצמה הכלכלית הגדולה בעולם מחליט להעלות ריבית, בפעם הראשונה לאחר כמעט 7 שנים של ריבית אפסית שנועדה לתרום למסע התאוששות ארוך ואיטי מקטסטרופה פיננסית, מדובר בהחלטת דרמטית, בעלת משמעויות רחבות היקף, וחוצות גבולות.

העלאת ריבית תשדר מסר ברור ליד הנעלמה שמניע את השוק העולמי: אפשר להסיר את הקיבוע, להוריד את התחבושות, ולחדול מהכדורים נגד כאבים. יוצאים מבית חולים.

לשם הבהרה: החלטה להותיר את הריבית גם הפעם ללא שינוי תהיה גם היא דרמטית. דמיינו לעצמכם, חולה שמחכה 7 שנים לצאת מבית חולים, עושים לו בילד אפ של כמעט שנה, וכשמגיע הרגע אומרים לו שבינתיים לא. תדמיינו איך הוא ירגיש, ואחר כך איך הוא יגיב. כזו דרמה.

ג'נט ילן. כולם מחכים צילום: בלומברג

ג'נט ילן. כולם מחכים צילום: בלומברג

נתוני הריבית: מהמשבר ועד היום

הפד "נגע" בריבית בפעם האחרונה בהחלטה של דצמבר 2008 – אז הוריד הבנק המרכזי את הריבית מרמה של 1% לרמה של 0.25%-0% - הרמה האפסית שמלווה אותנו כמעט 7 שנים. באופן מדהים, ההורדה של דצמבר 2008 היתה הפעם השביעית באותה שהפד הוריד את הריבית, בתגובה למשבר הפיננסי.

כך היתה התגובה הקיצונית מאוד של הפד האמריקאית (אותו הוביל אז בן ברננקי) לקריסה הפיננסית הגדולה של ארה"ב: ב-22 בינואר 2008 החליט הבנק להוריד את הריבית מ-4.25% ל-3.5% עברו ימים ספורים, וכבר ב-30 של אותו חודש הורדה הריבית פעם נוספת, ל-3%. במרץ 2008 הוריד הפד את הריבית פעם נוספת, ב-0.75% עד ל-2.15%; באפריל נחתכה הריבית ל-2%, ועם נתון זה נותרנו עד ל-8 באוקטובר – אז הורדה הריבית ל-1.5%. עברו שבועיים בלבד, וב-29 באוקטובר הוריד הפד את הריבית עד ל-1%, וכך עד דצמבר אותה שנה, וההורדה האחרונה האמורה לריבית האפסית.

למעשה, הפעם האחרונה שבה ביצע הפד העלאת ריבית היתה בישיבה של יוני 2006 – אז הוחלט להעלות את הריבית מ-5% ל-5.25%. עברו מאז 9 שנים, למי שתהה על המשמעות ההיסטורית של הישיבה הקרובה.

צילום: בלומברג

צילום: בלומברג

הטוב, הרע והמכוער בריבית אפסית

נפתח בטוב. נמנה כאן רק כמה מהיתרונות הבולטים של הריבית האפסית, ומבלי להיכנס לעומקם של דברים - וכך נעשה בהמשך גם לצד השלילי.

אלה היתרונות הבולטים: ריבית אפסית מעודדת צריכה על פני חיסכון. גידול בצריכה מחזק את התעשייה ואת הקמעונאיות, מחזק את הפעילות הכלכלית, ומגדיל את הצמיחה.

במקביל, ריבית אפסית מעודדת הפניית כספים של משקיעים מפיקדונות והשקעות ללא תשואה לשוק המניות שבסיכון גבוה יותר, ודוחפת את השוק כלפי מעלה.

היתרון הגדול האמיתי בריבית אפסית מבחינת החברות טמון ביכולת שלהן לגייס כסף בזול, ולצמצם בכך משמעותית את הוצאות המימון שלהן. התרומה לחברות תורמת להתרחבות כלכלית, ובהמשך מגדילה את יכולתן לשכור עובדים חדשים ולהגדיל את שכרם.ריבית נמוכה מעודדת במקביל את שוק הדיור, שהיה על סף חורבן בתקופת המשבר הפיננסי: ריבית נמוכה מעודדת השקעות בנדל"ן, ובמקביל מקלה על לקיחת משכנתאות לטובת רכישת בתים לצורך מגורים.

אם כך, מהם החסרונות?

ריבית נמוכה, ודאי שריבית אפסית, נתפסת כמצב חריג שאינו ראוי לכלכלה מתוקנת. הטענה העקרונית החשובה ביותר נגד ריבית אפסית היא שהתרומה שלה לכלכלה היא מלאכותית בלבד - שלא רק שאינה מהווה פיתרון ריאלי אמיתי לבעיה, אלא מחביאה אותה באופן זמני בלבד.

אם נחזור לדוגמה של החולה בבית החולים, ריבית אפסית תתואר כטיפול שמסתיר את הסימפטומים בלבד, מבלי לטפל בהם באמת. דמיינו לכם שוב את החולה שלנו, יוצא מאושר מבית החולים, ומתמוטט על המדרכה שממול. זה מה שקורה כששמים פלסטר לדלקת בכבד.

באופן ספציפי יותר, ריבית נמוכה פוגעת בחוסכים לטווח ארוך, ובעיקר בבעלי חסכונות. תמונת המראה של היתרון בהפניית כספים לצריכה מראה את הצד הבעייתי של ריבית אפסית: פגיעה באנשים האחראים שמעדיפים לחסוך לטווח ארוך, לטובת חסרי האחריות שמעדיפים לצרוך כאן ועכשיו. הפגיעה העיקרית היא באנשים המבוגרים המחזיקים בחיסכון פנסיה לטווח ארוך, שלא משיא להם כל תשואה בשנים האחרונות לקראת הפרישה.

ועוד תמונת מראה: הריבית הנמוכה מעודדת לקיחת הלוואות זולות לטובת אותה צריכה מוגזמת ובלתי אחראית, כשהביטוי החריף ביותר מגיע בשוק הנדל"ן. עידוד שוק הנדל"ן בתקופת המשבר הוא דבר חשוב, אך השאלה היא מה המחיר: מתי בדיוק שוק הנדל"ן הופך ממשגשג לבועתי? לדעת רבים, בישראל עברנו מזמן את נקודת האל חזור הזו. אך גם אם בארה"ב אנחנו רחוקים מבועה - החשש עדיין עומד: כיצד משקיעים שלקחו משכנתא בריבית נמוכה יעמדו בתשלומים כשהריבית תתחיל לטפס למעלה?

אם לסכם נקודה זו, ריבית נמוכה לוקחת בעצם מהחוסכים ונותנת את הכסף לצרכנים ולווים, כשבדרך לא נרשם שום רווח ארוך טווח לאף אחד מהצדדים: על כל דולר שיורד מעלות ההלוואה של הצד המרוויח, יורד דולר מהחיסכון של הצד המפסיד.

ועוד מהרע - יש שיתייחסו לעניין זה כצד הקפיטליסטי המכוער של הריבית הנמוכה: הענקים הפיננסיים של ארה"ב מנצלים בשנים האחרונות את הריבית הנמוכה לעשות כסף קל, באמצעות לקיחת הלוואות בריבית אפסית מן הצד האחד, ושימוש בכסף להשקעות בריבית של 3-4% או באגרות חוב ארוכות טווח שמשיאות רווח בתשואה דומה.

מייד נחזור לעניין זה. לפני כן נציין פרקטיקה שהפכה לרווחת מאוד בחברות הציבוריות האמריקאיות בשנים האחרונות - רכישה עצמית של מניות בהיקף עצום. רכישות אלה, שנתמכו על ידי לקיחת הלוואות בריבית נמוכה מאד, נועדו להקטין את סכום המניות שבשוק, ובכך להגדיל את ערכה של כל מניה בודדת.

מה שמשותף לפרקטיקה של הבנקים ולזו של החברות הציבוריות הוא השקעה בהשאת רווחים/ערך במקום בהתפתחות הבנק או החברה עצמה. כך למשל, במקום שהבנק יפתח סניפים חדשים או ישקיע במערכות מחשוב חדישות, ובמקום שהחברה תשקיע בציוד חדש, הריבית הנמוכה מעודדת תמיכה פיננסית בחברה/בנק ולא בפיתוח והתקדמות.

יש עוד בעיות,מכל מיני כיוונים. אבל הנקודה הובהרה.

הענקים הפיננסיים עושים רווח קל: ג'יי.פי מורגן, סיטי ובנק אוף אמריקה צילום: בלומברג

הענקים הפיננסיים עושים רווח קל: ג'יי.פי מורגן, סיטי ובנק אוף אמריקה צילום: בלומברג

התנאים שהציב הפד להעלאת ריבית

בגדול, מדובר בעניין פשוט: לנוכח העובדה שהורדת הריבית נועדה לתמוך בכלכלה האמריקאית בתקופת שפל, הבנק יחזור להעלות אותה לאחר שהמצב הכלכלי יחזור להשתפר. המוקד של הפד אם כן, הוא בנתוני המאקרו: מספרים טובים, ונתחיל לדבר.

אך מהו בדיוק השיפור המבוקש: האם נתוני תוצר משופרים יספקו את הבנק המרכזי, האם השוק הפיננסי חשוב בניתוח של הפד, או שמא הוא ממקד את תשומת הלב בנתוני מאקרו אחרים.

על פי ההודעות הרשמיות של הפד לאורך שנות המשבר, הנתונים שמנחים יותר מכל את מדיניותו המוניטארית הם אלה של שוק התעסוקה, רמת האינפלציה, והצמיחה. נותר לנו אם כן לבחון את תמונת המצב בכל אחד מהם.

צמיחה

רמת הצמיחה שרשם המשק האמריקאי ברבעון השני הפתיעה לטובה, עם נתון של 3.7% - הרבה מעבר לקצב הצמיחה ברבעון הראשון (0.6%), ומעל ציפיות השוק שעמדו על 3.2%. הנתון החיובי הסתייע בין היתר בעלייה בצריכה הפרטית, בהשקעות בנדל"ן ובהשקעות אחרות, ובעלייה ברמת היצוא.

.

האם הפד יכול לסמן V בכל הקשור לצמיחה? לא בהכרח. שלושה רבעונים חיוביים ברצף, נניח, היו מאפשרים לנו להירגע. אנחנו עוד לא שם. מצד שני, נתונים רבעוניים מתייחסים לשלושה חודשים, וזה לא מעט זמן.שורה תחתונה: מעודד, בעירבון מוגבל.

תעסוקה

זה אמור היה להיות קו פרשת המים. מזה חצי שנה ששוק התעסוקה האמריקאי מציג נתונים חיוביים צאד, כשמספר המשרות החדשות עולה, מספר הבקשות הראשונות לדמי אבטלה יורד, ושיעור האבטלה יורד גם הוא.

הפד חזר והדגיש לאורך השנים האחרונות כי יידרש שיפור משמעותי בשוק התעסוקה לצורך העלאת ריבית, ובחצי שנה האחרונה, הודעתיו הרשמיות הכירו בשיפור העקבי שנרשם בו, עד לרמת תעסוקה מלאה.

וכשכולם חשבו שזה מספיק ויופי, באה המכה מסין. וכשנרגענו טיפה מהמכה ההיא, הגיע דוח התעסוקה האחרון, שבלבל את כולם.

על פי הדו"ח, לשוק האמריקאי נוספו בחודש אוגוסט 173 אלף משרות חדשות בלבד, נמוך מאד מהתחזיות שעמדו על תוספת של 220 אלף. כמו כן, שיעור ההשתתפות בכוח העבודה נותר ברמת השפל של 62.6%.

מנגד, ובצד החיובי, מספר המשרות שנוספו בדוחות הקודמים תוקן כלפי מעלה (כך שהמספר המאכזב לכאורה של 173 אלף משרות הוא פחות גרוע), שיעור האבטלה ירד ל-5.1% ובשכר לשעה נרשמה עלייה חודשית של 0.3%.

אז מסקנה ברורה אין לנו, והדו"ח רק ערפל עוד יותר את התחזיות לקראת התכנסות הפד, שעורפלו ממילא בשבועיים שקדמו לפרסומו, הודות לטלטלה שיצאה מסין.

חלק מהאנליסטים מצאו פיתרון חביב למדי לבלבול והמליצו להתעלם מהדו"ח. "הפד חייב להתעלם מהמספרים של הדו"ח האחרון. יש די והותר אינדיקטורים על שוק התעסוקה שנראים מספיק טוב", אמרה למשל בעניין זה סופיה קורופקי (said Sophia Koropeckyj), אנליסטית בסוכנות הדירוג מודי'ס.

אנדרו צ'מרבליין (Andrew Chamberlain), כלכלן ראשי באתר המשרות Glassdoor, אמר כי בפועל, הדו"ח באמת לא משנה שום דבר למקבלי ההחלטות: "החברים בוועדה שרצו להעלות ריבית לפני דו"ח התעסוקה לא שינו את דעתם, ואלה שהתנגדו למהלך טרם פרסום הדו"ח נותרו גם הם בעמדתם", אמר צ'מברליין.

יריד תעסוקה בארה"ב. שיפור ניכר צילום: איי אף פי

יריד תעסוקה בארה"ב. שיפור ניכר צילום: איי אף פי

אינפלציה

על פי ההצהרות הרשמיות שיצאו מהפד ומהיו"ר ג'נט ילן, יעד האינפלציה השנתי אליו מכוון הבנק המרכזי עומד על 2%.

איפה אנחנו עומדים? תלוי על איזה מספרים מסתכלים. בחודש יולי רשם מדד המחירים לצרכן עלייה של 0.1% - נמוך מהצפי שעמד על 0.2%. מדד הליבה שאינו כולל את מגזר המזון והאנרגיה עלה גם הוא ב-0.1% בלבד.

בחישוב שנתי, של 12 חודשים לאחור, עומד המדד עם עלייה קלה מאד של 0.2%, שזה ממש רחוק מהיעד. ואולם, בכל הקשור למדד הליבה התמונה מעודדת יותר, עם עלייה של 1.8% בחישוב של 12 חודשים אחורה.

הפד שם את המשקל העיקרי על מדד הליבה, בין השאר לנוכח העובדה ששוק האנרגיה ושוק המזון רושם ירידת מחירים ממושכת, לנוכח הירידות החזקות במחירי הסחורות בעולם. ואולם, הבנק המרכזי מכיר בכך שנתונים נמוכים לאורך זמן במדד העיקרי (שכולל את האנרגיה והמזון) משפיעים בהמשך הדרך באופן עקיף גם על מוצרי מדד הליבה. כך שתמונת המצב אינה מרגיעה לגמרי.

מנגד, בהתייחסויותיו של הבנק והנהגתו לקשר שבין העלאת ריבית עתידית לאינפלציה הודגש כי מה שנדרש הוא לא עמידה ביעד של 2% אלה התקדמות לכיוון היעד בטווח הבינוני. וכאן הנקודה המעניינת באמת. במידה שהבנק יחליט כבר בישיבתו הקרובה על העלאת ריבית – ולמעשה גם אם יחליט בישיבה של דצמבר – תהיה זו פעולה שבמובן מסוים מקדימה את זמנה.

יש מקום להסבר קצר: ככל שאנחנו משתייכים לאסכולה שתומכת בשימוש בכלי של ריבית נמוכה עד אפסית בתגובה למשבר פיננסי (במידה שאנחנו מתנגדים הדיון הזה כמובן לא בתוקף), אזי ברור שארה"ב עדיין לא התאוששה לגמרי מהמשבר, ורמת הסיכון עדיין גבוהה יחסית – כך שריבית נמוכה יכולה להמשיך לסייע לכלכלה המקומית.

אלא שבבנק לא רוצים ולא יכולים לחכות למצב בריא יותר מזה. לנוכח הבעייתיות הטמונה במצב של ריבית אפסית לאורך זמן, כפי שתואר לעיל, בפד מבינים שצעד של העלאה יצא לפועל גם לפני מבלי "החלמה" מוחלטת של כלכלת ארה"ב. וזו אחת הסיבות שתחזית אינפלציה טובה עשויה לספק את הפד, בישיבה הקרובה או באחת מאלה שיבואו אחריה.

סין טורפת את הקלפים

ב-10 ביולי אמרה יו"ר הפד ג'נט ילן כי היא צופה העלאת ריבית עוד השנה. ילן סייגה את דבריה, ואמרה שהם כפופים כמובן לכך שלא יקרה משהו בלתי צפוי. "התפתחויות לא צפויות עלולות לעכב או להאיץ את הצעד הזה", אמרה היו"ר, ולא יהיה מופרך לומר שרוב האנשים שהאזינו לה ייחסו לאמירה זו מס שפתיים שנדרש לפרוטוקול.

אלא שאז הגיעה ההתפתחות הלא צפויה (שלמען הסדר הטוב, ניתן לומר שהיו לא מעט שהזהירו)

בחצי השנה האחרונה, בזמן שכולם (כמעט) מדברים על התאוששות בארה"ב ובאירופה, ועוקבים בדריכות אחר מוצא פיהם של ראשי הפד (עוד נגיע אליהם), בסין החל שינוי כיוון דרמטי בשווקים, שהחלו לצלול בעשרות אחוזים.

בשבועות הראשונים הטלטלה נותרה בגבולות השווקים המקומיים של הענקית מהמזרח. רק שסין היא לא לאס וגאס, ומה שקורה בסין, לא נשאר שם. המפולת המתמשכת בבורסה של שנגחאי סחפה עמה בורסות בכל העולם, מטוקיו, דרך תל אביב ועד פרנקפורט, לונדון וניו יורק.

סין היא הכלכלה השנייה בגודלה בעולם, אחרי ארה"ב. עם זאת, האחזקה של משקיעים זרים בבורסת שנגחאי קטנה מאוד ועומדת על 1.5% בלבד. אז למה כולם נבהלו כל כך? בגלל ההערכה המוצדקת שהמגמה בבורסת שנגחאי משקפת את ההאטה המתחזקת בכלכלת סין – כפי שבדרך כלל השוק הפיננסי "מבשר" את עתידה של הכלכלה הריאלית. והאטה בסין היא חתיכת משק כנפי פרפר.

מימין: לי קצ'יאנג ראש ממשלת סין, שי ג'ינפינג נשיא סין צילום: אי פי איי

מימין: לי קצ'יאנג ראש ממשלת סין, שי ג'ינפינג נשיא סין צילום: אי פי איי

לכאורה, ארה"ב חסינה יחסית מפני האטה בכלכלה הסינית. זאת משום שהיצוא אחראי רק ל־13% מהתמ"ג של ארה"ב, ואילו הצריכה הפרטית אחראית ליותר משני שלישים ממנו. פירוש הדבר הוא שכל עוד הצרכנים האמריקאים לא ישמרו את הדולרים בכיס, לארה"ב יש מקלט מפני הסערה. ואולם, בה בעת, היצואנים האמריקאים צפויים להיפגע קשות באופן עקיף.

40% מההכנסות של 500 החברות הציבוריות הגדולות בארה"ב מגיעות משווקים חיצוניים, ולכן השפעה שלילית של ההאטה הסינית על כלכלות אחרות תצמצם משמעותית את ההכנסות שלהן. פגיעה באירופה למשל, תהיה בעלת השפעה שלילית חזקה מאד על ארה"ב.

אשר לכלכלת אירופה, זו נמצאת בשלבי התאוששות ראשוניים מהמשבר של 2008 - שהדיו עדיין מכבידים קשות על היבשת. הירידה בביקושים בגוש היורו הביאו חברות אירופיות רבות למקד את מאמציהן בשוק הסיני, באופן עצמאי או באמצעות שיתופי פעולה ואף מיזוגים עם חברות סיניות. כך, פגיעה בכלכלת סין משמעה פגיעה מהותית מאד בכלכלת אירופה. מכאן כאמור, הדרך לניו יורק קצרה יותר.

הטלטלה של חודש אוגוסט בשווקים הבינלאומיים הציבה סימן שאלה גדול על אופציית העלאת ריבית בספטמבר. אם במשאלים קודמים ענו 70% מהכלכלנים האמרקאים כי הם צופים העלאת ריבית בישיבה הקרובה, סקרים שנערכו בחודש שעבר העלו תמונת מצב כמעט הפוכה. לאחר שהשוק נרגע מחדש (וגם זה עדיין בסימן השאלה), התייצבו המשאלים על סביבת 50-50.

זהו פיפטי פיפטי שמותנה כמובן בהמשך הרגיעה, עד ליום חמישי. עוד מהבלאגן הסיני בימים הקרובים ואפשר יהיה לאפס מחדש את הספירה לאחור, לקראת ישיבת הפד בדצמבר.

"אם אין אני לי מי לי... ואם לא עכשיו אימתי"

איך יגיבו בשוק להחלטה על העלאת ריבית? אנחנו לא מתיימרים ולא יכולים לדעת. על פי רוב, בהחלטות כבדות משקל שמדברים עליהן חודשים לפני יציאתן לפועל, השוק מתמחר במידה רבה את הפעולה מראש. כך למשל היה בהחלטות של הפד על ביציאה לתוכנית הרחבה כמותית, ובהחלטות על סיומן של התוכניות.

הבורסה של ניו יורק צילום: בלומברג

הבורסה של ניו יורק צילום: בלומברג

מסיבה זו, אף שהשוק אוהב ריבית נמוכה, לנוכח היתרונות שהיא מספקת לחברות הציבוריות ולמוסדות הפיננסיים (כמתואר לעיל) – הוא כנראה כבר השלים (חלקית) ותמחר (חלקית) צעד של העלאת ריבית, בישיבה זו או בחודשים הקרובים.

לכן, גם אם נראה תגובה מיידית של ירידות בשוק לאחר העלאת ריבית, ספק אם הן יהיו חדות מאד. בכל מקרה, בסבירות גבוהה התגובה השלילית, ככל שתהיה כזו, לא תימשך יותר מידי זמן (והנחות אלה מתחזקות ככל ששיעור ההעלאה יהיה קטן יותר).

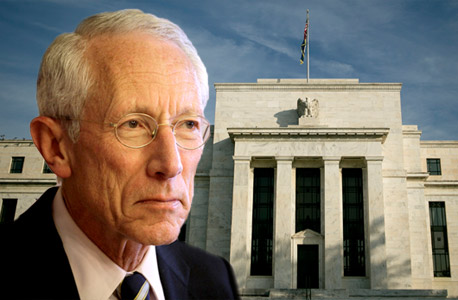

סגן יו"ר הפד סטנלי פישר אמר במאי האחרון כי הפד שוקל את הדרכים שיקטינו את הסיכוי לתגובה קשה מדי מצד השוק: "אנחנו מנסים למנוע תגובה קיצונית של השווקים להעלאת ריבית - ולכן אנחנו מדברים על זה כל הזמן" - אמר פישר בערב עיון באוניברסיטת תל אביב.

התגובה הקשה יותר תגיע ככל הנאה מהשווקים של המדינות המתעוררות, אם כי קשה לצפות בדיוק מה תהיה עוצמתה, אם בכלל. בחודשים האחרונים הביעו שורה של גורמים בעולם חשש כי העלאת ריבית בארה"ב תפגע קשות בכלכלות המתפתחות.

האחרון שהשמיע עמדה זו הוא הכלכלן הראשי של הבנק העולמי, קאושיק באסו (Kaushik Basu), שאמר בשבוע שעבר בראיון לפייננשייל טיימס כי "העלאת ריבית עלולה לגרום לפאניקה ולטלטלה גדולה בשווקים המתעוררים. הפד צריך לחכות עם החלטה כזו למצב שבו הכלכלה העולמית תהיה במצב יציב יותר", אמר באסו, שהוסיף: "במצב של אי הוודאות בכל הקשור למצבה של סין, החלטה של הפד להעלות ריבית תהיה בעל השלכות שליליות על הכלכלה העולמית".

הכלכלן קאושיק באסו. מזהיר את הפד צילום: בלומברג

הכלכלן קאושיק באסו. מזהיר את הפד צילום: בלומברג מנגד, צריך לזכור גם שיש גורמים רבים בשוק שמאמינים כי הגיעה העת להעלאת ריבית – ואלה טוענים, בין היתר, כי עם כל הכבוד לכלכלה העולמית, השיקול הראשי שצריך להנחות את הפד הוא לפני הכול, טובתה של כלכלת ארה"ב. לדעה זו שותפים מרבית בכירי הפד.

חלק מהתומכים אף חוששים שהותרת הריבית ללא שינוי בישיבה הקרובה תגרום לדחיית הצעד עמוק לתוך 2016. על פי גישה זו, המשך המיתון בסין - שעלול להשתקף בחודשים הקרובים בנתוני הכלכלה הריאלית של אירופה, ובהמשך גם בארה"ב – מול החולשה המאפיינת בדרך כלל את נתוני המאקרו של ארה"ב בחודשי החורף, יקשו מאד על הפד להעלות ריבית בחודשים הבאים, אם לא ייכנסו למהלך של העלאה כבר בישיבה הקרובה.

הצד התומך אם כן, עשוי לאזן במידה רבה בארה"ב את הצדדים המתנגדים בשוק, כך שהתוצאה תהיה פחות חדה לאף אחד מהצדדים.

המסקנה היא פשוטה אם כן: אנחנו לא באמת יודעים מה תעשה אותה יד נעלמה מהחלק הקודם.

מיהו הגוף המחליט?

כמה מילים על מבנה הפד, לפני כניסה לפירוט על הגוף הבוחר: הבנק המרכזי של ארה"ב מנוהל על ידי מועצת מושלים (Governors) המתמנים על ידי נשיא ארה"ב (כשכל מינוי מובא לאישור הסנאט). תקופת המינוי היא ל-14 שנה, ועל פי חוק לא ניתן להדיח מושל בפד בשל מדיניותו.

בראש מועצת המנהלים עומד (או עומדת במקרה שלפנינו) היו"ר, הממונה לכהונה של 4 שנים, עם אפשרות הארכה. וזוהי גם תקופת המינוי של סגן היו"ר. בשני המקרים, של היו"ר ושל סגנו, המינוי נעשה באופן דומה לזה של חבר מועצת המושלים - הנשיא מחליט, הסנאט מאשר.

מועצת המושלים מונה כיום 5 חברים (המקסימום הוא 7): היו"ר ג'נט ילן (Janet Yelen), סגנה סטנלי פישר (Stanley Fischer), שני המושלים דניאל טארולו (Daniel K. Tarullo) וג'רום פאוול (Jerome H. Powell), והמושלת לייל בריינארד (Lael Brainard).

מימין: לייל בריינהארד, ג'רום פאוול ודניאל טארולו

מימין: לייל בריינהארד, ג'רום פאוול ודניאל טארולו

לצד מועצת המושלים נתמך הפד בקבוצת נשיאי הפד המקומיים, המובילים את שלוחות הבנק המרכזי ברחבי ארה"ב. מדובר בסך הכול ב-12 נשיאי פד, היושבים בניו יורק,

בוסטון, דאלאס, פילדלפיה, שיקגו, סן פרנסיסקו, קנזס סינטי, סנט לואיס, קליבלנד, אטלנטה, ריצ'מונד ומיניאפוליס - ושתפקידם, בין היתר, לייעץ למועצת המושלים וליו"ר.

ההכרעה על המדיניות המוניטרית נתונה לגוף נרחב יותר ממועצת המושלים - ועידת השוק החופשי של הבנק. בראש הוועידה עומדת יו"ר הפד והיא מונה את כל חברי מועצת המושלים (כולל סגן היו"ר כמובן), את נשיא הפד בניו יורק, ועוד 4 נשיאים מקומיים המתחלפים מדי שנה (על פי חלוקה פנימית לאזורים שמתחלפים ביניהם). הנשיאים המקומיים האחרים שאינם בשנת מינוי יכולים להשתתף בישיבות ועידת השוק החופשי כמשקיפים בלבד, ללא קול בהצבעות.

אלה אם כן שמות החברים בוועידת השוק החופשי הנוכחית שתתכנס להכרעה ברביעי-חמישי: היו"ר ג'נט ילן, סגנה סטנלי פישר, שלושת מושלי הבנק בריינהארד, פאוול וטארולו, ולצדם נשיא הפד בניו יורק וויליאם דדלי (William Dudley), נשיא הפד של שיקגו צ'רלס אוונס (Charles L. Evans), הנשיא באטלנטה דניס לוקהארט (Dennis Lockhart), הנשיא מסן פרנסיסקו ג'ון וויליאמס (John Williams) והנשיא מריצ'מונד ג'פרי לאקר (Jeffrey Lacker). סך הכול - 10 חברים.

זוהי אם כן העשירייה שתכריע בישיבה הקרובה האם הגיעה העת לצאת לדרך חדשה עם העלאת ריבית ראשונה לאחר תקופה ארוכה כל כך.

מהן העמדות של המצביעים?

אנחנו כמובן לא יודעים מה כל אחד מהחברים יחליט ברגע המכריע. עם זאת, בדרך לעד הלום, חלקם אמרו אי אלו דברים שעשויים לסייע לנו לנסות להעריך לאן פניהם.

בעניין זה יש לסייג: בעוד שהנשיאים המקומיים של הפד מתבטאים באופן חופשי למדי בעניינים שעל סדר היום, חברי מועצת המושלים הרבה יותר נזהרים בדבריהם. מסיבה זו, ככל שניתן לדעת משהו על דעות חברי הוועידה, יהיה זה בהכרח מידע חלקי.

פישר ידידינו, הוא סוג של שילוב מעניין. הוא יותר דומה לנשיאים המקומיים, במובן הזה של דיבור חופשי יחסית. מהצד האחר, הוא מסוג האנשים שמשאיר אותך לעתים, גם אחרי שעה של נאום, תוהה האם הוא באמת התכוון למה שהוא אמר, או רק בערך, או בכלל לא.

מה שמחזיר אותנו לשאלה העליונה: מהי עמדתם של חברי הוועידה?

נתחיל למעלה. כפי שכבר הוזכר, היו"ר ג'נט ילן אמרה לקונגרס ביולי האחרון כי הפד מתכוון להעלות את הריבית עד סוף השנה, ככל שלא יהיה מפנה מפתיע לרעה בשוק התעסוקה. הדברים נאמרו לפני הטלטלה החזקה שהגיעה מסין לבורסות של אירופה וניו יורק, ובכל מקרה, היו"רלא אמרה משהו שיכול לתת אינדיקציה לגבי עמדתה בכניסה לישיבה הקרובה.

ואולם, גם אם לא אמרה בעצמה, בשוק תוהים האם דאגה שעמדתה תישמע באמצעות שליח. כך, לפני שבוע בלבד, הביע נשיא הפד הניו יורקי וויליאם דדלי עמדה לפיה אינו תומך עוד בהעלאת ריבית בישיבה של ספטמבר – בניגוד למה שחשב לפני תחילת התיקון השלילי בשווקים. דדלי נחשב לאדם מקורב מאד לילן, ועל פי הערכות שהושמעו בתקשורת, לא מן הנמנע ששימש כלי להעברת מסר מצד היו"ר עצמה.

וויליאם דדלי, נשיא הפד בניו יורק. כבר לא יודע צילום: בלומברג

וויליאם דדלי, נשיא הפד בניו יורק. כבר לא יודע צילום: בלומברג

סגן היו"ר סטנלי פישר, כמו יהודי טוב, הצליח תוך 24 שעות קצת לבלבל את כל העולם. ביום שישי של ה-28 באוגוסט אמר פישר בראיון ל-CNBC כי אף שיש סיכוי להעלאת ריבית בספטמבר,"עדיין לא הגענו למסקנה הזו". הוא לא נשמע מי יודע מה מתלהב.

"יש לנו עדיין מעט יותר משבועיים לפני שניקח את ההחלטה בנושא ויש לנו זמן לחכות ולראות את הנתונים ומה מתרחש עם הכלכלה. התנאים החדשים, שהחלו בהחלטת סין להפחית את היואן עדיין טריים ואנחנו עדיין צופים כיצד זה יתפתח, כך שאני לא רוצה להקדים את המאוחר ולהחליט כבר עכשיו מה צפוי", אמר עוד פישר בראיון.

עברה פחות מיממה ובנאומו בועידת הבנקים ג'קסון הול הציג פישר טיעונים שיותר ממרמזים על כך שאינו רואה חסמים מפני העלאת ריבית: "לא נחכה עד שהאינפלציה תעלה ל-2% כדי להעלות ריבית. יש סיבה טובה להאמין שהאינפלציה תעלה", אמר פישר, וחיזק את הספקולציות לפיהן הוא תומך בהעלאת ריבית.

סטנלי פישר צילום: מיקי אלון, בלומברג

סטנלי פישר צילום: מיקי אלון, בלומברג

המושלת בריינארד מיעטה לדון בנושא הריבית באופן פומבי - כאמור, חברי מועצת המושלים נזהרים בדבריהם - וביוני האחרון היתה ההתבטאות האחרונה הישירה שלה בנושא, כשאמרה שהפד צריך לתת לשוק העבודה להתאושש ולציפיות האינפלציה לעלות לפני החלטה על העלאת ריבית (יו דונט סיי). המושל פאוול אמר בחודש אוגוסט כי עדיין לא החליט האם לתמוך בהעלאת ריבית או לא. עמיתם, המושל טאורולו, לא התבטא בחודשיים האחרונים בעניין הריבית.

מבין חברי ועידת השוק החופשי, נשיאי הפד בשיקגו ובריצ'מונד היו אלה שהתבטאו באופן הברור ביותר - האחד נגד העלאת ריבית, השני בעד. בפגישה עם עיתונאים בחודש יולי אמר הנשיא משיקגו מר אוונס כי לא יהיה נכון להעלות ריבית לפני מחצית 2016. מנגד, הנשיא לאקר מריצ'מונד הקדיש נאום שלם בתחילת החודש לטיעונים נגד כל דחייה נוספת בהעלאת ריבית.

המקרה של נשיא הפד באטלנטה דומה לזה של עמיתו מניו יורק: בתחילת אוגוסט הביע לוקהארט תמיכה ברורה בהעלאת ריבית בישיבה של ספטמבר. ואולם, שלושה שבועות מאוחר יותר, בעקבות הטלטלה בשווקים, אמר כי לנוכח העלייה ברמת הסיכון, אינו יודע בדיוק כיצד יצביע. לוקהארט העריך את הסיכויים להעלאת ריבית בספטמבר ב-50%.

נותרנו עם הנשיא וויליאמס מסן פרנסיסקו, שגם הוא, כמו דדלי, נחשב מקורב מאד לילן. וויליאמס אמר בחודש יוני כי הוא צופה 2 העלאות ריבית עד סוף השנה. רק שמאז חודש יוני עברו הרבה מים במפרץ, כידוע. ואכן, בשבוע שעבר בראיון לוול סטריט ג'ורנל נשמע ווילייאמס מסוייג הרבה יותר. עכשיו הוא כבר בכלל לא בטוח שתהיה העלאה אחת עד סוף השנה.

ככה זו בסן פרנסיסקו, או שעולים או שיורדים. אף פעם לא מאוזן בעיר הזו.

ועכשיו מחכים

אם הגעתם עד כאן, אתם/ן כבר יודעים/ות שאנחנו לא יודעים כלום. החתום מעלה לפחות, מאמין שהגיעה העת להעלאת ריבית, אבל מה הוא יודע. כאמור בשורות ההמשך של השיר עמו פתחנו:

"בינינו נכנס שיגעון ויוצא, החיים משטים גם בנו, מחפש בי את השקט אבל לא מוצא - לאן זה מוביל אותנו".