גלי ההדף מסין מחקו מחצית מתשואת 2015

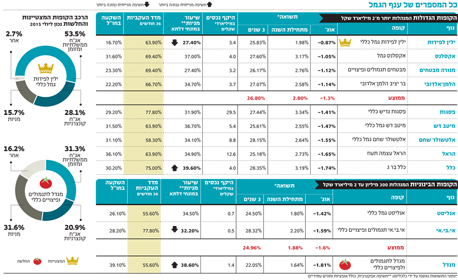

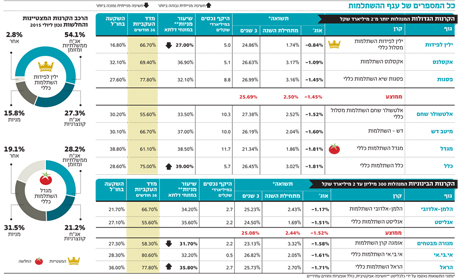

קופות הגמל וקרנות ההשתלמות רשמו באוגוסט תשואה שלילית ממוצעת של 1.5% והתשואה מתחילת השנה ירדה ל־2.5% בלבד. ילין לפידות בלטה עם הירידה המתונה ביותר בחודש החולף, ואקסלנס השיגה תשואות טובות מתחילת השנה למרות חשיפה גבוהה למניות

הפאניקה בשווקים באוגוסט האחרון הגיעה לכיס של החוסכים הישראלים. קופות הגמל וקרנות ההשתלמות הכלליות רשמו בחודש שעבר תשואה שלילית ממוצעת של 1.5% ומחקו את כל העליות של יולי האחרון. מתחילת השנה הניבו קופות הגמל וקרנות ההשתלמות תשואה ממוצעת של 2.5% בלבד, כאשר עד מאי האחרון, רגע לפני המפולת באג"ח הממשלתיות, התשואה הממוצעת עמדה על קצת יותר מ־5%.

- הפועלים, לאומי ומזרחי טפחות בדרך החוצה מתפעול הגמל

- המשבר מגיע לכיס: הגמל מחק מחצית מהתשואה מתחילת שנה ביומיים

- ההימור הגדול: חשיפת קופות הגמל למניות בשיא מאז 2008

מדד ת"א־25 נותר כמעט ללא שינוי בשלושת השבועות הראשונים של אוגוסט, אלא שבשבוע האחרון של אותו חודש התרחשו שתי דרמות שהביאו למפולת בשווקים. הראשונה התרחשה במישור הגלובלי, כאשר השווקים בסין החלו לקרוס לאחר שהמשקיעים בעולם איבדו את האמון בדיווחים של הממשלה הסינית וביכולת שלה לשלוט בהתכווצות הכלכלה.

השנייה הגיעה מהבית, כאשר חברת האנרגיה ENI האיטלקית הודיעה בסוף אוגוסט כי מצאה מול חופי מצרים מאגר גז גדול יותר מלווייתן שבבעלות נובל אנרג'י ודלק. הגילוי העמיד בספק את כדאיות הפיתוח של מאגר לווייתן וגרר איתו ירידה חדה של 18% במדד ת"א־גז ונפט. בעקבות שני אירועים אלו איבד מדד ת"א־25 כ־8% מערכו במהלך אוגוסט, בדומה לירידה במדד 500 S&P האמריקאי.

פסגות מובילה בתשואה מתחילת השנה

גופים שהיו בחשיפת יתר גבוהה למניות, כמו מגדל וכלל, רשמו תשואות נמוכות במיוחד, וגופים שהיו בחשיפה נמוכה למניות, כמו ילין לפידות ומנורה מבטחים, רשמו תשואות טובות יותר אולם עדיין שליליות. את התשואה הכי פחות גרועה באוגוסט רשמה קופת הגמל של ילין לפידות, עם שיעור חשיפה למניות (במונחי דלתא) של 27.4% ותשואה של 0.87%-. החשיפה הנמוכה למניות עבדה החודש לטובתם, אולם בחודשים הראשונים של השנה היא שיחקה לרעתם.

כך, התשואה המצטברת מתחילת שנה של בית ההשקעות עומדת על 1.98% וממקמת את קופת הגמל במקום העשירי. גם בקרנות ההשתלמות רשמה ילין לפידות את הירידה המתונה ביותר עם תשואה של 0.84%-. התשואה המצטברת מתחילת השנה עמדה על 1.74%.

באקסלנס, לעומת זאת, הצליחו לייצר באוגוסט תשואה טובה ביחס למתחרות, אף ששיעור החשיפה שלהם למניות הוא בין הגבוהים בענף ועומד על 37% (במונחי דלתא). קופת הגמל של אקסלנס רשמה מתחילת השנה תשואה של 3.17%, שממקמת אותה במקום השני. באוגוסט אקסלנס הציגה תשואה שלילת של 1.05%.

רונן מטמון, מנהל השקעות ראשי באקסלנס גמל, הסביר איך הם עשו את זה. "היתה לנו פוזיציה טובה באג"ח הממשלתיות שעלו במהלך אוגוסט ותרמו לנו. דבר נוסף, למרות הירידות החדות והפאניקה שהתלוותה להן, לא עשינו שום שינוי בכל מה שקשור למניות. מי שפעל והגיב מהר הפסיד כסף. כשקורים אירועים גדולים, צריך להמתין כמה ימים לפני שמקבלים החלטות. ראינו את זה בתיקון האחרון, כשאחרי הירידות באג"ח הממשלתיות ביוני הגיעו העליות ביולי".

במבט לעתיד מטמון סבור כי "כל עוד הריבית אפסית, המניות יישארו האלטרנטיבה הטובה ביותר בתקופה הקרובה. גם אם השוק יירד, הוא יתקן לאחר מכן. כך או כך, נמשיך לראות תנודות חריגות בשווקים. הריביות יישארו המון זמן נמוכות. גם אם הריבית בארה"ב תעלה, אני לא רואה את בנק ישראל מעלה ריבית במיוחד לאור המדדים הנמוכים. מה שכן, צריך לנהל את ההשקעות עכשיו בזהירות משנה, לבחור במידתיות את ההשקעות".

את המקום הראשון מתחילת השנה תופס בית ההשקעות פסגות. קופת הגמל של פסגות אמנם הניבה באוגוסט תשואה של 1.41%-, אך היא עדיין נמצאת במקום הראשון מתחילת שנה עם תשואה של 3.34%. גם בהסתכלות על 12 חודשים אחורה קופת הגמל הכללית של פסגות תופסת את המקום הראשון עם תשואה של 4.63%.

אמיר גיל, מנהל השקעות ראשי בפסגות גמל ופנסיה, הסביר כי "אם היינו עד לפני כמה חודשים בתנודתיות נמוכה ותשואות גבוהות, באוגוסט המצב הזה השתנה ומה שאנו עושים זה להתאים את התיקים שלנו למצב החדש. קורים שני תהליכים במקביל: חוסר ודאות בשווקים שנובע מכך שאחרי שבע שנים מעריכים בהם שהמדיניות הכלכלית של הבנק המרכזי של ארה"ב תשתנה, והם מכוונים להעלאת ריבית. זה לא כל כך משנה אם זה יקרה בחודש הבא או בדצמבר. לשיטת הפדרל ריזרב, יש להעלות את הריבית כדי שתהיה תחמושת למיתון הבא. במצב של ריבית אפסית כפי שיש עכשיו אין כלי מוניטרי כדוגמת הורדת ריבית שיכול לעודד פעילות בשווקים. גישה זו של הפד משפיעה על השווקים שהתרגלו תקופה מאוד ארוכה לצרוך את הריבית האפסית ולהתקיים בזכותה. הדבר השני הוא המצב הכלכלי בסין, שבשילוב עם הירידה בהיקף הסחר העולמי ועם ירידה חדה בציפיות האינפלציוניות בעולם אינו מבשר טובות. פעילות דלה עלולה להביא לזעזועים בשווקים".

לגבי השוק הישראלי ציין גיל כי "יש בו עוד מקום לעליות במניות. כאלטרנטיבה המניות טובות כיוון שהריביות לא יעלו הרבה והתשואות באג"ח יישארו נמוכות. מחכה לנו עולם של תשואות נמוכות עם תנודתיות גבוהה וצריך להתרגל לזה ולא להיבהל, כי התנודתיות מייצרת הרבה רעש אבל לא צריכה לגרום לשינוי בקבלת ההחלטות. לא ראינו שווקים שעולים כל יום ב־2%, וצריך לבודד את הרעשים האלו ולבחור נכון".

"הפיחותים ביואן יימשכו ויפגעו ביצואניות לסין"

ברק בנסקי, מנהל ההשקעות הראשי של תחום החיסכון ארוך הטווח במיטב דש, הסביר כי באוגוסט הסיפור היה שוק המניות. "כמעט שלא היתה ההשפעה לשוקי האשראי שקצת ירדו לפני אוגוסט על הגמל וההשתלמות. ההשפעה החלה לאחר הפיחות ביואן הסיני והחששות של המשקיעים שהנתונים בסין הם יותר גרועים מהנתונים הרשמיים שמפורסמים. זו התחלה של סדרת פיחותים במטבע שתימשך ותפגע בהרבה מדינות בעולם, שמייצאות לסין. זה הביא למימושים חדים והזכיר למנהלי ההשקעות את המפולת של 2008. היתה תנודתיות מאוד חדה, אבל אנו חושבים שזה תיקון ולא שינוי מגמה". בנסקי הוסיף כי "אנו עדיין רואים נתוני צמיחה טובים באירופה ובארה"ב. הסיפור בסין קורה כבר כמה שנים, ועכשיו לא קרה משהו מאוד משמעותי שגורם לשינוי מגמה. להערכתי, נראה תיקון בשווקים כלפי מעלה בהמשך".

בנסקי התחייס גם לגילוי מאגר הגז במצרים ועל ההשפעה שלו על קבלת ההחלטות בהמשך. "הנושא של הגז בטח לא עזר החודש. העיכוב במתווה הגז גרם לנו לחכות הרבה זמן, וכשהגענו לשלב הסופי התגלה המאגר במצרים. כל אי־הוודאות הזו תימשך לא מעט זמן והיא מעמידה בסימן שאלה את המתווה הקיים ואת פיתוח מאגר לווייתן. קשה לתת הערכות כרגע, גם כי יש הרבה פוליטיקה שקשורה למצרים".