ניתוח כלכליסט

פשרה רעה: האוזר וביינארט הזיקו למשקיעים

המחלוקת בין שני קברניטי שוק ההון בדבר ההנפקה של מנקיינד, ופתרון הכלאיים שיצרו, גרמו לתעודות הסל לרכוש מניות מנקיינד שהיו שוות 300 מיליון שקל ביום רביעי תמורת 360 מיליון שקל בהנפקה ביום חמישי

המחלוקת בין רשות ני"ע והבורסה בנוגע להנפקת מנקיינד, וההחלטות החפוזות שהתקבלו ערב ההנפקה, שרפו למשקיעים בתעודות הסל כ־60 מיליון שקל. בפועל, תעודות הסל רכשו עבור מחזיקיהן את מניות מנקיינד במחיר גבוה בהרבה מאשר היה מתקבל ללא המחלוקת.

- גיוס עצוב למנקיינד: רק 136 מיליון שקל; "המזומנים יספיקו לה ל-9-6 חודשים"

- טרגדיה של טעויות: כולם הפסידו בהנפקה של מנקיינד

- סחורה גרועה מארה"ב בדרך לקרנות הפנסיה שלכם

הכל החל בחזון של מנכ"ל הבורסה יוסי ביינארט לייבא חברות זרות לבורסה, כאשר הכניסה למדדים היתה הדובדבן שהן קיבלו על הרישום למסחר בישראל. הביקוש שתעודות הסל מחויבות להזרים למניות אלו משך חברות ביומד עם קשיי נזילות, כמו מנקיינד, להירשם למסחר בתל אביב כדי לגייס הון ישירות מתעודות הסל. הרשות, בראשותו של שמואל האוזר, לא אהבה את המהלך, והיא הערימה ברגע האחרון קשיים על ההנפקה של מנקיינד. הבורסה הבינה שעימות זה לא ייגמר בטוב והכריזה שאחרי הנפקת מנקיינד תופסק הכנסת החברות הזרות למדדים.

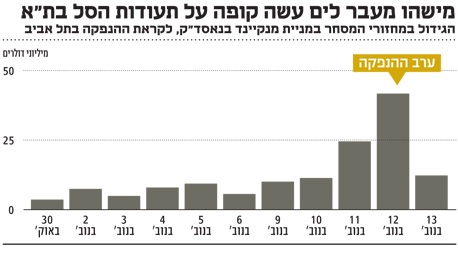

את המסחר ביום רביעי בארה"ב סגרה מנקיינד בשער 2.22 דולר למניה (כ־8.6 שקלים). תעודות הסל היו אמורות לרכוש בשלב הנעילה ביום חמישי כ־34 מיליון מניות מנקיינד. לפי מחיר הנעילה של יום רביעי בארה"ב, מדובר במניות בהיקף של כ־300 מיליון שקל. הרשות שלא היתה מרוצה מכך שמנקיינד מנצלת את הכניסה למדדים לצורך גיוס הון, בחנה אפשרות לקבוע שהמניות הנרכשות בהנפקה יהיו חסומות, ובכך להגביל את תעודות הסל מבחינת היכולת שלהן להשתתף בהנפקה. לבסוף נמצאה פשרה שאותן מניות יהיו חסומות רק בישראל, וההנפקה יצאה לדרך. פשרה זו יצרה אי־ודאות: כמה ממניות מנקיינד ירכשו תעודות הסל בהנפקה, וכמה הן ירכשו בבורסה. בגלל אי־ודאות זו ובגלל הקושי לבצע שורט על מנקיינד שחקני שוק ההון לא יכלו להיערך לביקוש שהגיע למניית מנקיינד ביום חמישי בערב.

בפועל תעודות הסל רכשו בהנפקה רק 13.85 מיליון מניות, ואת 20 מיליון המניות הנוספים הן רכשו בבורסה. רגע לפני הכניסה לשלב הנעילה נסחרה מניית מנקיינד בעלייה של כ־10% לעומת שער הנעילה של יום רביעי בתל אביב (וכ־5% מעל שער הנעילה של רביעי בארה"ב). הביקוש העצום שהזרימו תעודות הסל למניה בבורסה שלח אותה לזינוק נוסף של כ־20%, למחיר של 10.48 שקל למניה.

הקאן אדסטרום מנכ"ל מנקיינד צילום: בלומברג

הקאן אדסטרום מנכ"ל מנקיינד צילום: בלומברג התוצאה: תעודות הסל רכשו מניות שהיו שוות כ־300 מיליון שקל ביום רביעי במחיר של כ־360 מיליון שקל. מנקיינד, גם אחרי הגיוס הנוכחי של 35 מיליון דולר (נטו, לאחר עלויות הנפקה), עדיין נמצאת במצב פיננסי בעייתי, וסביר שתצטרך לבצע גיוס הון נוסף כבר במחצית השנייה של 2016. בטווח הזמן הקצר סביר שתהיה תנודה חדה במחיר מניית מנקיינד, אך להערכתנו המחיר הנוכחי של המניה גבוה לאין שיעור מהערך הנוכחי של הפעילות שלה, ובטווח הזמן הבינוני היא תשיג תשואה שלילית מאוד.

מנקיינד נכנסת למדד ת"א־75 במשקולת של 4.8%. להערכתנו, למניה זו יש פוטנציאל נזק גדול על המדד שתעודות הסל מחזיקות בו כ־4.7 מיליארד שקל. פוטנציאל הנזק שלה במדד הביומד, שם היא מהווה כ־12.8% מהמדד, גדול עוד יותר. הזינוק במחיר המניה מיום רביעי ליום חמישי הוביל לכך שהמשקולת של מנקיינד במדד הביומד גבוהה מהותית מהמשקולת המקסימלית במדד זה (10%). אם רשות ני"ע היתה בוחרת שלא להתערב בהנפקת מנקיינד, ומבהירה רק שלא תאפשר הנפקות כאלו בעתיד, מנקיינד היתה מנפיקה ישירות לתעודות הסל, מחיר המניה לא היה עולה, והנזק למשקיעים היה נמנע. מבחינת משקיעי תעודות הסל, אפילו עדיף היה שהיקף ההנפקה יהיה גדול כדי לשפר את מצב הנזילות של מנקיינד שמהווה החל מעכשיו חלק לא קטן מההשקעה שלהם.

לחלופין, אם רק הבורסה היתה דוחה את הכניסה של מנקיינד למדדים בחודש, למועד של עדכון המדדים הרגיל ב־15 בדצמבר (כפי שעשתה בצדק בנוגע למיילן שלא הוכנסה למדדים במסלול המהיר), ובמקביל היתה דורשת מתעודות הסל להבהיר כמה הן מתכוונות לרכוש בהנפקה וכמה בשוק, אי־הוודאות היתה נעלמת, ולשוק היה מספיק זמן להיערך לביקוש. כך, גם העליה במחיר המניה היתה נמנעת. אבל פעולות אלו לא בוצעו, ומחזיקי תעודות הסל ישלמו את המחיר.