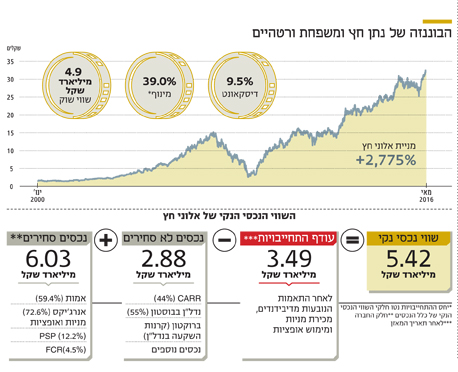

אלוני חץ זינקה ב־2,775% ועדיין נסחרת בדיסקאונט

מניית חברת האחזקות, שפועלת בתחומי הנדל"ן המניב והאנרגיה המתחדשת, יצרה משנת 2000 את אחת התשואות הגבוהות ביותר מבין החברות בתל אביב. מניתוח כלכליסט עולה שבקריטריונים של איכות ועלות הניהול, הימנעות מעסקאות בעייתיות ורמת המינוף, אלוני חץ מקבלת ציון טוב והיא מהווה אפשרות חשיפה בעיקר לנדל"ן מניב בארה"ב, ישראל ושוויץ

מניית חברת האחזקות אלוני חץיצרה את אחת התשואות הגבוהות ביותר מבין המניות הגדולות בתל אביב – 2,775% מאז תחילת המילניום. כלומר, מי שהיה משקיע 1,000 שקל במניה בינואר 2000, וביצע השקעות חוזרות לדיבידנדים שהחזיק, היה מקבל עכשיו כ־27.5 אלף שקל. מניית אלוני חץ, ומניית החברה־הבת שלה אמות, צפויות להיכנס למדד ת"א־35 כאשר מדד זה יחליף את מדד ת"א־25 עם יישום הרפורמה במדדים.

- אלוני חץ מסיימת רבעון עם עלייה של 5% בהכנסות משכירות

- נתן חץ על קריסת אורבנקורפ: "צריך לשאול למה בישראל כל כך זול לגייס כסף"

- דוחות טובים לאלוני חץ: משפחת ורטהיים תקבל דיבידנד של 32 מיליון שקל

מניית חברה־בת נוספת, אנרג'יקס, תיכנס למדד ת"א־100 בעדכון המדדים באמצע יוני. אלוני חץ שבשליטת משפחת ורטהיים (21%) ונתן חץ (15.8%) משקיעה בעיקר בנדל"ן מניב בישראל באמצעות שליטה (59.4%) באמות, בנדל"ן בשוויץ בזכות אחזקה (12.2%) והשתתפות בניהול PSP, חברת הנדל"ן המניב הגדולה בשוויץ, ובנדל"ן בארה"ב באמצעות אחזקה (44%) ב־CARR (שבניגוד לשתי האחרות היא חברה פרטית). בשל היותה של אלוני חץ חברת אחזקות, השווי שלה נובע משווי האחזקות שלה, פחות ההתחייבויות סולו שלה. במאמר זה נסקור את האחזקות ונחשב את השווי הנכסי הנקי של אלוני חץ.

אמות: נדל"ן מניב בישראל

לאמות, זרוע ההשקעה של אלוני חץ בנדל"ן מניב בישראל, נכסים מניבים להשכרה שכוללים מבני משרדים (52% מה־NOI), מסחר (32% מה־NOI) ופארקים תעשייתיים (16% מה־NOI). בנטרול ההשפעה של מגדל אטריום ברמת גן, שהגדרתו במאזני אמות הוסבה בתחילת השנה מנכס בהקמה לנדל"ן להשקעה, שיעור תפוסת הנכסים של אמות עלה ל־97% במהלך 2015, ונשאר זהה גם בסוף מרץ 2016.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

שווי הנכסים המניבים במאזני אמות הוא כ־8.6 מיליארד שקל, והם יצרו ב־2015 NOI של 512 מיליון שקל. ה־NOI בינואר־מרץ 2016 עלה ל־137 מיליון שקל. תשואת ה־NOI המייצג, המתבססת על תוצאות הרבעון הראשון בנטרול מגדל אטריום, עומדת על 7.33%. חישוב תשואה זו מנטרל את השטחים הפנויים (ששוויים 212 מיליון שקל) ומוסיף 7 מיליון שקל ל־NOI לפי שכר דירה על פי חוזי שכירות שנחתמו. בנטרול שני גורמים אלו אנחנו מקבלים תשואת NOI בפועל של כ־7.03%. העלות הממוצעת על החוב של אמות היא 3.58%, והיא צפויה להמשיך ולרדת עם גלגולי החוב שמנצלים את סביבת הריבית הנמוכה.

הפער הגבוה בין שיעור התשואה על הנכסים ובין העלות של החוב מוביל לכך שהשוק מעריך שתמחור הנכסים של אמות שמרני, ולכן מניית אמות נסחרת לפי שווי שוק הגבוה מהותית מההון העצמי של החברה (מכפיל הון 1.28). אם כי חשוב לציין שנכון להיום, ההון העצמי של אמות צפוי לעלות ב־90 מיליון שקל כתוצאה מהמרת אופציות למניות, ולכן מכפיל ההון בנטרול גורם זה נמוך מעט יותר.

מגדל אטריום ברמת גן הוא הנכס המהותי החדש שנוסף למצבת הנכסים של אמות. אמות צופה שהוא יניב NOI בתפוסה מלאה של יותר מ־80 מיליון שקל בשנה. לפי הנחה זו, אמות כבר שיערכה כלפי מעלה את שווי המגדל ב־210 מיליון שקל מעבר לעלות הבנייה עד עתה, וערכו כעת עומד על 884 מיליון שקל. מאחר שעלות השלמת הבנייה מוערכת ב־167 מיליון שקל, מגדל אטריום כבר משוערך לפי מקדם היוון של 7.6% על הערכת ה־NOI שהוא ייצור כאשר יהיה בתפוסה מלאה. נכון לחודש מאי היו לאמות חוזי השכרה חתומים ל־66% משטח המגדל ועוד טיוטות חוזים ל־24% נוספים משטח המגדל.

עודף התחייבויות נטו

לאמות עודף התחייבויות פיננסיות בהיקף של 4.4 מיליארד שקל והתחייבות מסים נדחים של 782 מיליון שקל. ההון העצמי עומד על 3.38 מיליארד שקל ושיעור המינוף על 50%. שווי השוק של אמות הוא 4.35 מיליארד שקל ולכן מניית אמות צפויה, כאמור, להיכנס בעתיד למדד ת"א־35. בעדכון המדדים הקרוב שיתבצע באמצע יוני מדרגת אחזקות הציבור של אמות תעלה מ־25% ל־45% בעקבות מכירת מניות אמות על ידי חברת הביטוח מגדל, והדבר יוביל את תעודות הסל להזרים כ־60 מיליון שקל למניית אמות ב־14 ביוני.

בניין אטריום ברמת גן צילום: אוראל כהן

בניין אטריום ברמת גן צילום: אוראל כהן

האנרגיה של אנרג'יקס

אנרג'יקס עוסקת בהקמת פרויקטים פוטו־וולטאים לייצור חשמל בישראל ובפרויקטים לייצור חשמל בפולין באמצעות אנרגיית רוח. שני תחומים אלו מתפתחים במהירות בעקבות דרישות למעבר לייצור חשמל נקי. דרישות אלו יצרו רגולציה שהבטיחה מחיר גבוה לחשמל המיוצר על ידי אנרגיה נקיה. בעקבות ירידה חדה בעלות ייצור החשמל בשתי שיטות אלו (בעיקר בתחום הפוטו־וולטאי), שנבעה מירידה חדה בעלות הפאנלים הסולאריים ומעלייה ביעילות הייצור הן באמצעות פאנלים סולאריים והן באמצעות טורבינות רוח, מרבית המדינות מפחיתות מהותית את הסובסידיה הניתנת לפרויקטים חדשים של ייצור חשמל באמצעים אלו. אלוני חץ ניצלה חלון הזדמנויות של מרווח גבוה בין תעריף גבוה לייצור חשמל בפרויקט פוטו־וולטאי בישראל אל מול עלות הקמת פרויקטים כאלו והיא עדיין מנצלת מרווח גבוה לפרויקטים לייצור חשמל באמצעות טורבינות רוח בפולין. ניצול הזדמנות זה יצר לה נכסים מניבים עם תשואה גבוהה. אך לגבי המשך הפיתוח קיים סימן שאלה שנובע מאי־ודאות לגבי המרווח שבין תעריפים למחירי הציוד בעתיד.

ב־2014 השלימה אנרג'יקס הקמת פרויקט פוטו־וולטאי ברמת חובב שמייצר הספק של 37.5 MWp (מגה־ואט שיא). ההכנסות של הפרויקט ב־2015 עמדו על 44.5 מיליון שקל והרווח התפעולי היה 38.5 מיליון שקל. לפרויקט תעריף צמוד מדד מובטח של 64.8 אגורות לקוט"ש עד ל־2033 (יותר מכפול מהתעריף הצפוי לפרויקטים פוטו־וולטאים שיאושרו בעתיד הקרוב). הפרויקט ברמת חובב ממומן באמצעות הלוואה נושאת ריבית צמודת מדד של 3.2% שיתרתה כעת 276 מיליון שקל.

בנוסף, לאנרג'יקס השקעה במערכות פוטו־וולטאיות קטנות ובינוניות עם הספק כולל של 7.4 MWp (חלק החברה) שמייצרות הכנסות שנתיות מייצגות של 14.7 מיליון שקל. מערכות אלה ממומנות על ידי אשראי בנקאי בהיקף 45 מיליון שקל שנושא ריבית צמודה של 4.6%. מערכת בינונית נוספת, עם הספק של 5 MWp, שלאנרג'יקס 50.1% מהבעלות עליה, נטלה הלוואה בהיקף 35 מיליון שקל. בתחום הפיתוח העתידי של מערכות פוטו־וולטאיות בישראל אנרג'יקס משתתפת כעת במכרז של המדינה להקמת מערכת פוטו־וולטאית בהספק של 60 מגה־ואט בתמנע.

מגרשת את החושך בפולין

אנרג'יקס יוזמת הקמת טורבינות רוח גם בישראל, אם כי כיום מדובר בשלב תכנון בלבד. הביצוע יהיה תלוי בתעריף שהמדינה תתחייב אליו ובגורמים נוספים. הייזום בישראל מתמקד בפרויקט אחד גדול (75%) ברמת הגולן (בהספק 155 מגה־ואט) ובארבעה פרויקטים בינוניים נוספים בצפון הארץ. בשלב זה אין ודאות שפרויקטים אלה אכן יתבצעו. עלות ההקמה של הפרויקט ברמת הגולן צפויה להיות כמיליארד שקל, והוא צפוי לייצר הכנסה של כ־159 מיליון שקל בשנה. אם הפרויקט יבשיל ויגיע לסגירה פיננסית, הוא צפוי להגדיל מהותית את היקף הפעילות של אנרג'יקס.

נתן חץ צילום: עמית שעל

נתן חץ צילום: עמית שעל

בשלהי 2015 החלה החברה בהפעלה המסחרית של פרויקט Banie1 לייצור חשמל מאנרגיית רוח בפולין בהספק של 50 מגה־ואט. פרויקט זה צפוי לייצר קצב הכנסות שנתי של 47.6 מיליון שקל והעלות המופחתת של הקמתו היא 386 מיליון שקל. כעת החברה מצויה בעיצומו של הקמת פרויקט נוסף – Banie2 – לייצור חשמל בהספק של 56 מגה־ואט מאנרגיית רוח בפולין. פרויקט זה צפוי לייצר קצב הכנסות שנתי של 51.8 מיליון שקל, ועלות ההקמה הצפויה שלו היא 365 מיליון שקל. קצב ההכנסות המשוער תלוי בקבלת תעודות ירוקות לשלב השני של הפרויקט שיתקבלו רק אם הוא יושלם, כמתחייב, עד לסוף יוני. עבור פרויקטים שיושלמו מתחילת יולי יהיה מבנה תעריפים אחר שצפוי להיות פחות אטרקטיבי מבחינת יצרן החשמל. לכן לאנרג'יקס יש סיכון מהותי הנובע מהאפשרות שהשלמת הפרויקט תהיה לאחר תחילת יולי, מה שעלול לגרום לירידה של עשרות אחוזים בהכנסה הצפויה מפרויקט זה, אם כי לאנרג'יקס יש ביטוח מיצרן הטורבינות כנגד סיכון זה.

עלויות התפעול של שני הפרויקטים הן כרבע מההכנסות הצפויות מהם. בנוסף, החברה משלמת שכירות של 4.3 מיליון שקל בשנה על הקרקע של שני הפרויקטים. אנרג'יקס מימנה את השלב הראשון של Banie1 באמצעות הון עצמי.

לאנרג'יקס הסכם לקבלת הלוואה, שעדיין נוצל, של 270 מיליון שקל שתעמוד מול פרויקט זה. לצורך מימון שלב 2 של הפרויקט חתמה החברה על הסכם הלוואה נוסף של 252 מיליון שקל שתימשך בהדרגה עם התקדמות הפרויקט. הריבית על הלוואות אלו היא WIBOR (הריבית קצרת הטווח על הזלוטי בפולין) לשלושה חודשים (כעת 1.67%) בתוספת 2.8%. בינואר אנרג'יקס רכשה 75% מפרויקט איוובה לייצור חשמל על ידי טורבינות רוח בפולין, תוך כוונה להצליח ולהפעיל אותו עד לסוף יוני ולקבל את ההטבה של התעודות הירוקות. הפרויקט צפוי לייצר הספק של 12 מגה־ואט. חלקה של אנרג'יקס בהכנסות פרויקט זה, כאשר יושלם, יהיה כ־8.6 מיליון שקל בשנה, כאשר חלקה בעלות הפרויקט מוערכת ב־76 מיליון שקל. אנרג'יקס בוחנת הקמת שני פרויקטים נוספים של טורבינות רוח בפולין בהספק כולל של 124 מגה־ואט. הקמת הפרויקטים תלויה בתעריף החשמל שייקבע באסדרה החדשה ב־1 ביולי.

ההון העצמי של אנרג'יקס עומד על 521 מיליון שקל, והוא יגדל ברבעון הבא ב־30 מיליון שקל בעקבות מימוש אופציות. שווי השוק של החברה נכון ל־30 במאי (שווי המניות והאופציות) הוא כ־1.08 מיליארד שקל ומניית אנרג'יקס תיכנס למדד ת"א־100 באמצע יוני. מניית אנרג'יקס נסחרת לפי שווי כפול מההון העצמי שלה מאחר שהשוק מתמחר את המערכות לייצור חשמל (הן המחוברות והן אלו שנמצאות בהקמה) לפי שווי גבוה בהרבה מערכן במאזן. העלות המופחתת של המערכות הפוטו־וולטאיות בישראל היא 345 מיליון שקל; מערכות אלו מייצרות רווח תפעולי שנתי של 50-48 מיליון שקל (ולכן שוויין הכלכלי, לדעתנו, הוא 600-550 מיליון שקל). העלות המופחתת של פרויקט Banie1 היא 397 מיליון שקל, ופרויקט זה צפוי ליצור רווח תפעולי של 33-35 מיליון שקל.

בנוסף, פרויקט Banie2 רשום במאזן לפי עלות ההשקעה בו עד עתה. אם פרויקט זה יושלם במועד (עד סוף יוני), הוא צפוי ליצור ערך נוסף לחברה. שאר הפרמיה של מחיר המניה על פני ההון העצמי מוסברת בפוטנציאל של הפרויקטים בתכנון בפולין ובישראל, אבל חשוב להדגיש שלגבי פרויקטים עתידיים אלו יש אי־ודאות מהותית לגבי תעריפי החשמל שהם יקבלו, ומכך תיגזר רמת הרווחיות שלהם. בנוסף, מימוש הפרויקטים הגדולים בישראל ובפולין ידרוש מאנרג'יקס גיוס הון נוסף כדי לשמור על רמת המינוף המקובלת בענף. ולכן, לדעתנו מחיר מניית אנרג'יקס לא זול מכיוון שהוא נותן פרמיה מהותית לפרויקטים בתכנון.

PSP: נדל"ן מניב בשוויץ

לאלוני חץ השקעה מהותית (12.2%) בשווי של כ־2 מיליארד שקל ב־PSP, שמחזיקה בנכסים מניבים בשוויץ בשווי 6.33 מיליארד פרנק שוויצרי. שיעור התפוסה של נכסים אלו הוא 91.3% ותשואת ה־NOI שלהם היא 3.8%. הריבית הממוצעת המשולמת על חוב של כ־2 מיליארד פרנק שוויצרי של PSP היא 1.53%. המינוף של PSP נמוך ועומד על 28.5% בלבד. 64% מהנדל"ן של PSP משמשים למשרדים, 15% למסחר והיתר לשימושים אחרים.

בנוסף לחברה נדל"ן להקמה בשווי חצי מיליארד פרנק שוויצרי. PSP מהווה זרוע יציבה מאוד לאור המינוף הנמוך והיציבות של הכלכלה השוויצרית. מנגד, בעקבות תשואת ה־NOI הנמוכה על הנכסים, פוטנציאל התשואה של השקעה זו נמוך. בכל שנה PSP מחלקת דיבידנד יציב יחסית שנובע מהרווח התזרימי בשנה החולפת (חלק מהדיבידנד מתקבל כהפחתת הון).

בשנים האחרונות חלקה של אלוני חץ בדיבידנד מ־PSP עמד על כ־70 מיליון שקל בשנה. אלוני חץ מממנת חלק מהאחזקה ב־PSP באמצעות אשראי בנקאי של 250 מיליון פרנק שוויצרי בריבית ליבור פלוס 1.83%, אך מכיוון שהליבור על הפרנק השוויצרי שלילי, הריבית בפועל על ההלוואה עומדת על 1.15%. ההפרש בין תשואת הדיבידנד מ־PSP ובין תשלום הריבית על האשראי בפרנק שוויצרי יוצר תזרים מזומנים יציב יחסית לאלוני חץ שנובע מאחזקה זו.

מימוש קרנות ההשקעה

אלוני חץ מחזיקה ב־4.5% ממניות FCR שמשקיעה בנדל"ן מניב בקנדה ששוויין עומד על כ־638 מיליון שקל. אלוני חץ מתכוונת לממש את מרבית אחזקתה זו במהלך השנתיים הקרובות, לכן השקעה זו אינה מהותית לעתיד החברה, והמימוש ההדרגתי שלה צפוי לתמוך בנזילות של אלוני חץ. בנוסף, אלוני חץ מחזיקה בשלוש קרנות להשקעה בנדל"ן באנגליה בשווי אחזקה כולל של 443 מיליון שקל. שתיים מהקרנות מצויות בשלב מימוש הנכסים שלהן ואילו השלישית מצויה בהליך ההשקעות. גם האחזקה בקרנות אלו לא מהותית עבור אלוני חץ.

הנכסים המניבים בארה"ב

הנכס העיקרי של אלוני חץ בארה"ב הוא השותפות (44%) שלה עם ג'יי.פי. מורגן בחברת CARR המשקיעה בנדל"ן מניב בוושינגטון. שווי חלקה של אלוני חץ בשותפות הוא 2.04 מיליארד שקל. אלוני חץ צפויה להשקיע כ־117 מיליון דולר בהנפקות זכויות של CARR עד לסוף 2016, הנפקות שנועדו להאיץ את קצב רכישת הנכסים. CARR מחזיקה בנכסים מניבים בשווי של 1.75 מיליארד דולר, שיצרו NOI רבעוני של 22.4 מיליון דולר.

שיעור התפוסה של הנכסים עומד על כ־90% ותשואת ה־NOI שלהם היא כ־6%. בנוסף, ל־CARR נכסים בפיתוח בשווי 357 מיליון דולר. הנכס המרכזי בפיתוח הוא מתחם הוושינגטון פוסט שסווג בסוף 2015 כנכס בהקמה בעקבות בניית מתחם Midtown Center, שבו CARR מתכוונת לבנות שטחי משרדים של 80 אלף מ"ר ושטחי מסחר של 4,500 מ"ר. מרבית שטחי המשרדים יושכרו עם השלמת הפרויקט לחברת פאני מיי (Fannie Mae). הסכם שכירות זה צפוי להניב NOI שנתי של 38 מיליון דולר עם האכלוס (הצפוי ב־2018), ועלייה של 2.5% ב־NOI בכל שנה. יתרת השטחים צפויים לייצר NOI של כ־7 מיליון דולר בשנה. נכון לסוף 2015, הפרויקט היה רשום במאזני החברה בשווי של 317 מיליון דולר והיקף ההשקעה הצפוי להשלמתו עומד על 453 מיליון דולר. לכן, כבר עכשיו, הפרויקט משוערך לפי מקדם היוון של 6%. CARR כבר שיערכה את השווי של הפרויקט ב־87 מיליון דולר, ופרויקט זה מהווה דוגמא נוספת למצב שבו עיקר ההכרה ברווחי השיערוך של הפרויקט מתקבלים בשלב מוקדם ומתבססים על קיום שוכר עוגן לפרויקט.

במהלך 2015 המשיכה CARR ברכישות מהותיות של מגדלי משרדים, ומנגד מכרה כמה נכסים לא מהותיים. בפברואר השנה רכשה החברה מגדל משרדים נוסף שצפוי לייצר NOI שנתי של כ־13 מיליון דולר בתמורה ל־230 מיליון דולר. ההון העצמי המיוחס לבעלי המניות של CARR הוא 1.05 מיליארד דולר. החוב הפיננסי של החברה הוא 923 מיליון דולר והוא נושא ריבית ממוצעת של 3.5%. רמת המינוף של CARR עומדת על 42.8%.

בסוף דצמבר 2015 רכשה אלוני חץ 55% בשתי חברות המחזיקות, כל אחת, בנכס מניב אחד בבוסטון. שווי האחזקה בשתי החברות הוא 373 מיליון שקל. שוויים של הנכסים (100%) הוא 393 מיליון דולר, אך מולם יש חוב של 219 מיליון דולר. שני נכסים אלו מושכרים בתפוסה של 84% והם צפויים ליצור NOI שנתי של 18 מיליון דולר. השוכרת המרכזית באחד משני הבניינים היא WeWork ששוכרת 70% משטח הבניין.

אלוני חץ — שווי נכסי נקי

חישוב שווייה של אלוני חץ נעשה לפי שווייה הנכסי הנקי. המניה נסחרת כעת, כמו בחודשים האחרונים, בדיסקאונט יחסי של כ־9.6% לשווי אחזקותיה. הדיסקאונט של חברות אחזקה תלוי בכמה גורמים, ביניהם איכות הניהול, הימנעות מעסקאות בעייתיות, עלות הניהול ורמת המינוף של החברה. הציון שאלוני חץ מקבלת בקריטריונים אלו הוא טוב, ולכן הדיסקאונט הסביר למניה צריך לעמוד על 5%-15%. כלומר, אם הדיסקאונט עולה ל־15%, המשמעות היא שהמניה זולה יחסית ומהווה הזדמנות קנייה, ומנגד, אם הוא יורד ל־5%, אין יתרון להשקעה במניה על פני השקעה ישירה בחברות־הבנות.

לאלוני חץ יתרון של מינוף נמוך של כ־39% (סולו), וכתוצאה מכך החברה מצליחה למחזר את החוב בריבית נמוכה. בשנה הקרובה אלוני חץ צפויה להגדיל את החשיפה שלה לנדל"ן בארה"ב בעקבות המשך ההשקעות ב־CARR, ומנגד להפחית את ההשקעה בקנדה עם מימוש מניות FCR.

הכותב הוא כלכלן בחברת הייטק