חשיפת כלכליסט

ההצעה של אירונאוטיקס דורשת סיווג ביטחוני שאין למשקיעים

יצרנית המל"טים שתצא להנפקה השבוע לפי שווי של מיליארד שקל, רובה בהצעת מכר, מציגה לגופים המוסדיים את השיפור הדרמטי בתוצאותיה בשלוש השנים האחרונות. אלא שלא את כל החולשות היא ממהרת לחשוף: עיכוב בפיתוח המל"ט החדש שלה, ביטול מכרז ברומניה והתבססות על משרד הביטחון של אזרבייג'ן, שמפגר בתשלומים

- לקראת ההנפקה: אנטרופי מעניקה שווי של 396 מיליון דולר לחברת אירונאוטיקס

- אם הנפקת אירונאוטיקס תצליח - היא תיכנס למדד ת"א־125

- אירונאוטיקס בדרך להנפקה לפי שווי של מיליארד שקל

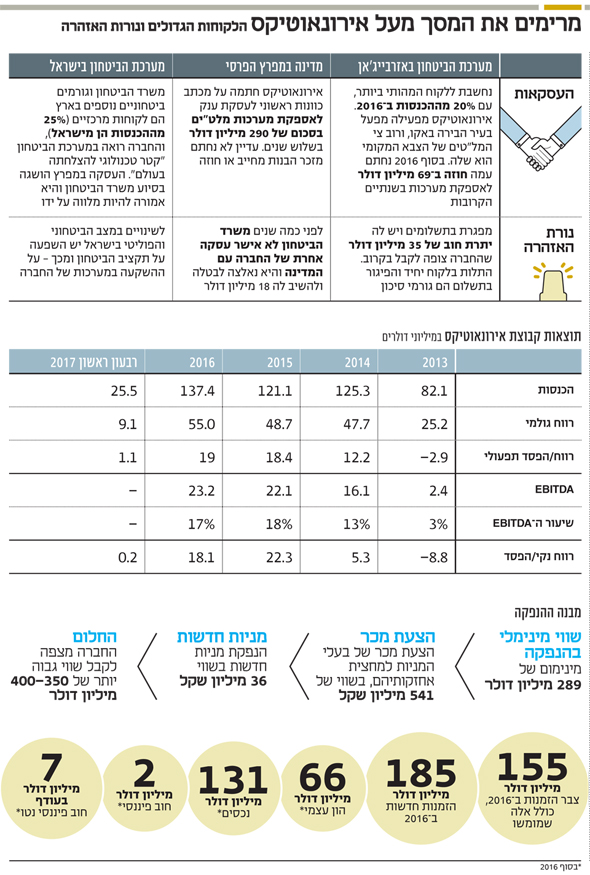

אירונאוטיקס נשלטת על ידי קרנות המנוף KCPS ובראשית (26.8% כל אחת), קרן ויולה (23.4%) ומשפחת שקד (15%). בעלי המניות מתכוונים למכור במסגרת הצעת מכר כמחצית מאחזקותיהם בחברה, בהיקף שהעריכו ב־541 מיליון שקל. בשלב הבא מתכננת אירונאוטיקס לבצע הנפקת מניות חדשות, שבמסגרתה יוזרמו לקופתה 36 מיליון שקל נוספים. הסכומים נשענים על מחיר מינימום של 20 שקל למניה. לאומי פרטנרס מוביל את ההנפקה וחתמי המשנה הם לידר, דיסקונט חיתום, אפסילון, מנורה וברק.

הקבוצה מציגה צמיחה בהכנסות כבר שלוש שנים ובסוף 2016 עמד לזכותה צבר הזמנות של 155 מיליון דולר. אלא שיש כמה נורות אזהרה שכדאי מאוד להתעכב עליהן: המל"ט החדש, שהחברה העריכה שיושק ב־2016, עדיין מצוי בפיתוח, שמתעכב; מכרז גדול ברומניה בוטל; החברה נשענת על לקוח מפתח שלא בהכרח משלם בזמן; והעסקה העתידית הגדולה ביותר שלה עדיין לא עברה את שלב מכתב הכוונות.

רווח בשורה התחתונה ועלייה בהכנסות

אירונאוטיקס היא היום חברה בצמיחה, אבל ב־2011 היא ידעה משבר כבד שכמעט הביא אותה לפשיטת רגל. החברה הצליחה להתאושש ממנו והחוב שלה כמעט חוסל. לאחר שהקרנות השתלטו עליה הן ערכו לחברה תהליך הבראה, שכלל את החלפת ההנהלה והמנכ"ל ופיטורי עובדים, וכיום מצבת כוח האדם כוללת 661 עובדים.

הדו"חות המאוחדים של אירונאוטיקס, שצורפו לתשקיף, מציגים עלייה משמעותית בהכנסות בשנים האחרונות. הקפיצה הגדולה היתה מהכנסות של 82 מיליון דולר ב־2013 להכנסות של 125.3 מיליון דולר ב־2014; את 2016 היא סיימה עם הכנסות של 137.3 מיליון דולר.

בשנת 2013 ספגה החברה הפסד תפעולי של 2.8 מיליון דולר. לעומת זאת, ב־2016 רשמה רווח תפעולי של 19 מיליון דולר, ו־EBITDA (רווח לפני ריבית, מסים, פחת והפחתות) של 23 מיליון דולר. שיעור ה־EBITDA מההכנסות היה 16.8%, נמוך מב־2015 (18.4%), אך גבוה מזה של 2014 (13%).

ההתאוששות ניכרת גם בשורה התחתונה: החברה עברה מהפסד של 8.7 מיליון דולר ב־2013 לרווח נקי של 5.3 מיליון דולר ב־2014; נתון זה קפץ ל־22.2 מיליון דולר ב־2015 ואילו בשנת 2016 הסתכם ב־18.1 מיליון דולר.

אירונאוטיקס סיימה את הרבעון הראשון של 2017 עם רווח נקי של 180 אלף דולר בלבד לבעלי המניות, שיפור לעומת הפסד ברבעון המקביל. החברה הסבירה בתשקיף כי משום שלקוחותיה, רובם גופים ממשלתיים, שעושים את רכישותיהם בהתבסס על תקציבים מדינתיים, קיימת עלייה בהיקף ההזמנות לקראת סוף השנה. לפיכך באופן מסורתי נרשם מיעוט הזמנות ברבעון הראשון.

אירונאוטיקס מממנת את פעילותה השוטפת באמצעות מסגרות אשראי שוטפות וערבויות מתאגידים בנקאיים בישראל. בשנים האחרונות, כחלק מהליך ההבראה שעברה, חתכה החברה את החוב הפיננסי שלה מ־45 מיליון דולר בסוף 2013 ל־2 מיליון דולר בלבד בסוף 2016. החוב הפיננסי נטו בתום 2016 (החוב בתוספת הנכסים) היה שלילי ועמד על 7 מיליון דולר - כלומר עודף נכסים. ההון העצמי של החברה עמד על 66 מיליון דולר, עלייה של יותר מפי ארבעה לעומת 2013. נכון לסוף מרץ 2017 מכילה קופת המזומנים של אירונאוטיקס 2.8 מיליון דולר.

מל"ט של אירונאוטיקס

מל"ט של אירונאוטיקס

לפני כשנתיים שכרה אירונאוטיקס את שירותי בנק ההשקעות מריל לינץ' ושמה את עצמה על המדף עם תג מחיר של כ־300 מיליון דולר. היו אז כמה מתעניינות, כולל רפאל הישראלית וענקית המערכות הצבאיות האמריקאית L3 Communication. לפי גורמים בענף, המגעים עם שתיהן נוהלו סביב שווי חברה נמוך בהרבה – כמחצית מהשווי המבוקש כעת בהנפקה. החברה האמריקאית ניהלה את המגעים המתקדמים ביותר אך אלה לא הבשילו משום שבעלי המניות העריכו שיוכלו לקבל יותר והעדיפו לנסות הנפקה בבורסה. בסביבת החברה אומרים כי דווקא קיבלו הצעות גבוהות יותר לאור ההתעניינות בה וכי עד היום מגיעות אליה הצעות מגורמים מובילים בענף.

ממתינים לפסק דין בפולין ובונים על התיישנות בניגריה

בתקופת המייסד אבי לאומי, שנדחק מתפקיד המנכ"ל ב־2012 ואחזקותיו בה דוללו מאוד, ידעה החברה לא מעט הסתבכויות שתוצאותיהן מורגשות עד היום. כך, מציינת החברה בתשקיף, בפברואר 2010 היא חתמה עם משרד ביטחון זר על הסכם לאספקת מל"טים מתוצרתה ב־19 מיליון דולר, אולם בספטמבר 2012 ביטל הלקוח חד־צדדית את ההסכם בטענה לעיכוב באספקה. הוא חילט את ערבויות המקדמה והביצוע שהוצאה לטובתו.

בתשקיף לא מצוין הלקוח מפורשות, אך מדובר במשרד הביטחון של פולין ובמערכות מל"טים מסוג אירוסטאר לצורך פעילות באפגניסטן. ההסכם נחתם לאחר מכרז שבו גברה אירונאוטיקס על אלביט מערכות.

בתשקיף ציינה אירונאוטיקס כי הלקוח הגיש תביעה של כ־2 מיליון דולר לבית המשפט בטענה כי החברה הפרה את הסכם האספקה, וכי ב־2015 היא הגישה כתב הגנה. "להערכת החברה, עומדות לה טענות רבות וטובות כנגד התנהלות הלקוח, לרבות טענות על ביטול שלא כדין של ההסכם על ידיו. החברה נקטה הליך באותה מדינה שיאפשר לה הגשת תביעה נגדו אם תחפוץ בכך", הוסיפה אירונאוטיקס. פסק הדין בתיק צפוי להתקבל החודש. אירונאוטיקס הכינה עצמה לאפשרות של הפסד במשפט וביצעה בדוחו"תיה "הפרשה מספקת לכיסוי החשיפה עבור תביעה זו".

עוד עולה מהתשקיף כי בשנה שעברה ביטלה אירונאוטיקס הפרשה ישנה של 2.8 מיליון דולר נוכח הפסד במשפט בניגריה, שבו חויבה לשלם לחברה מקומית עמלה על עסקה שחתמה עם הממשלה הניגרית. אירונאוטיקס ערערה על פסק הדין ומעריכה כי חלה עליו התיישנות.

מכתב כוונות של 290 מיליון דולר שטרם הפך מחייב

נורת אזהרה שעולה מהתשקיף נוגעת לתלות הרבה של אירונאוטיקס בלקוחות מהותיים. החברה תלויה גם בתזרים עתידי מעסקת ענק המתגבשת בימים אלה: אם היא תתממש תהיה זו בוננזה לחברה, אולם היא טרם נחתמה.

החברה עדכנה כי באפריל האחרון חתמה על מכתב כוונות מול "לקוח ממשלתי קיים של החברה במדינה זרה", שעמו בכוונתה להיכנס בקרוב למשא ומתן מואץ. המטרה: להגיע לסיכום שלפיו ירכוש ממנה בשלוש השנים הבאות מערכות מל"טים ב־290 מיליון דולר.

ל"כלכליסט" נודע כי מדובר במדינה במפרץ הפרסי, שממנה קיבלה אירונאוטיקס לפני כחמש שנים חוזה למכירת מל"טים. אלא שאותה עסקה, שבוצעה בתקופתו של המנכ"ל הקודם לאומי, על פי פרסומים זרים, לא זכתה לאישור מערכת הביטחון הישראלית, ואירונאוטיקס נאלצה לבטלה בינואר 2012. ביטול ההתקשרות חייב את אירונאוטיקס להחזיר לאותה לקוחה 18 מיליון דולר, ובסוף 2016 נרשמו בדו"חותיה 14.8 מיליון דולר כיתרת התחייבות בשל כך.

אבי שקד צילום: בועז אופנהיים

אבי שקד צילום: בועז אופנהיים

מאז המשיכה אירונאוטיקס לספק לאותה מדינה מערכות וגורמים בחברה מציינים כי לאור החסות שלקחה מדינת ישראל על החברה נחתם הסכם לאספקת מערכות G2G - מדינה מול מדינה. אירונאוטיקס ציינה בתשקיף: "העסקה תהיה כפופה לתנאים מתלים, כפי שנקבע במכתב הכוונות, ותתבצע בתיאום משרד הביטחון. בשלב זה אין ביכולת החברה להעריך אם מכתב הכוונות יהפוך, כולו או חלקו, להסכם מחייב בין הצדדים".

אם העסקה תיחתם, מדובר בסכומים מהותיים ביותר לחברה, שהכנסותיה עמדו על 111 מיליון שקל בשנה שעברה. זאת בנטרול ההכנסות מחברת האלקטרו־אופטיקה קונטרופ, שבה מחזיקה אירונאוטיקס שווה בשווה עם חברת רפאל.

ההערכות להשקת המל"ט החדש נדחו מסוף 2016

ממידע שהגיע ל"כלכליסט", העסקה במפרץ כוללת רכישת עשרות מערכות של המל"ט החדש אורביטר 4, שעדיין בפיתוח. זהו מל"ט טקטי קטן השוקל 50 ק"ג, בעל יכולת ביצוע מגוונת וכושר שהייה באוויר של עד 24 שעות.

מני וסרמן צילום: אוראל כהן

מני וסרמן צילום: אוראל כהן

"להערכת הקבוצה השלמת האורביטר 4 צפויה ב־2017", נכתב בתשקיף. בחברה היו זהירים והוסיפו: "ההערכות בנוגע למועד השלמת הפיתוח הצפוי הן בגדר מידע צופה פני עתיד, שאין ודאות כי יתממשו ומבוססות על הערכות החברה על פי ניסיונה. ההשפעות בפועל עשויות להיות שונות, בעיקר כתוצאה מעיכובים בפיתוח הייצור".

ב־2016 חשפה אירונאוטיקס את המל"ט שבפיתוח ואף פורסמו על כך ידיעות באתר ISRAEL DEFENSE שבהן העריכה החברה כי הוא יושק לפני תום 2016. ל"כלכליסט" נודע כי חלו עיכובים בפיתוחו בצל דרישות של לקוחותיה. לדברי גורמים בענף, אירונאוטיקס מפתחת למל"ט מנוע חדש, פרויקט מורכב שאורך זמן. עוד נודע כי כיום ההערכה באירונאוטיקס היא כי יצליחו לספק את המערכות הראשונות במחצית הראשונה של 2018; וכי עד אז יסתיים הפיתוח ויתחיל הייצור במפעל החברה ביבנה.

המתחרות ערערו ומכרז גדול למכירת מל"טים נפסל

בעוד אירונאוטיקס מבליטה בתשקיף את מכתב הכוונות על עסקת הענק הזו, היא לא כללה עסקה מהותית אחרת שלא יצאה אל הפועל. מדובר במכרז גדול למכירת שש מערכות מל"טים למשרד הביטחון של רומניה, שבו זכתה אירונאוטיקס בינואר 2017. היקפו, נודע ל"כלכליסט", הוערך ב־60-50 מיליון יורו לשלוש שנים.

ל"כלכליסט" נודע כי המכרז כלל תנאים ביחס לגודל ומשקל המטוס, למטען הייעודי שלו וליכולתו לשהות באוויר יותר מ־12 שעות. חמש חברות ניגשו בסוף 2016 לשלב הראשון במכרז: אירונאוטיקס, אלביט, התעשייה האווירית, טקסטרון האמריקאית והחברה הרומנית teamnet, שהיתה הנציגות שם של בלו בירד הישראלית. לשלב השני, שדרש מהחברות להעמיד הצעות טכניות וכספיות, לא ניגשו אלביט וטקסטרון. באופן תמוה, לא נדרשה הדגמה של המוצר.

אירונאוטיקס הציעה את המחיר הנמוך ביותר וזכתה במכרז, אולם שתי המפסידות טענו שהמערכות שלהן כבר קיימות ומתאימות לדרישות המכרז, בניגוד לאורביטר 4, שעדיין בפיתוח וממילא הוא אינו עומד בחלק מהקריטריונים, למשל במשקלו. השתיים ערערו ובסוף התהליך הודיע משרד הביטחון הרומני במרץ האחרון על ביטול המכרז.

הזמנות המל"טים לשנתיים תלויות מאוד בעסקה אחת

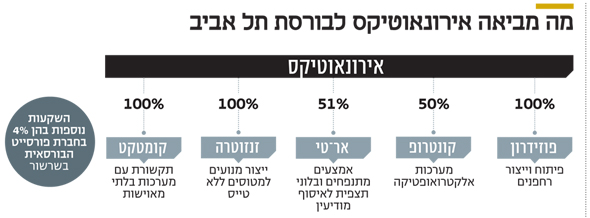

פעילות קבוצת אירונאוטיקס, שהוקמה ב־1997, מתבצעת בעיקר באמצעות אירונאוטיקס, המתמחה במל"טים, וכן חמש חברות־בנות: קונטרופ; קומטקט, המתמחה במערכות תקשורת; זנזוטרה, המפתחת מנועים למל"טים; פוזידרון, שנרכשה ביולי האחרון ומתמחה ברחפנים; ואר.טי, המתמחה בבלוני תצפית (51%). בנוסף יש לאירונאוטיקס אחזקות מיעוט בשלוש חברות טכנולוגיה צבאית: מגנ"א, אסיו טכנולוגיות וג'נרל רובוטיקס.

הפעילות העסקית של הקבוצה נחלקת לשלושה תחומים עיקריים: מערכות בלתי מאוישות כגון מל"טים, בלונים ורחפנים לאיסוף מודיעין ותקיפה, האחראי ל־75% מההכנסות; מערכות אלקטרואופטיות; ואמצעי תקשורת למערכות לא מאוישות וייצור מנועים למל"טים.

בתשקיף מציינת אירונאוטיקס כי מוצריה משמשים 70 לקוחות ב־52 מדינות, בעיקר באסיה (34%), באירופה (27%) ובישראל (25%). לצד זה ניכר כי היא מתבססת על שני לקוחות מהותיים, שב־2016 הביאו לשליש מהכנסותיה בתחום המערכות הבלתי מאויישות. ל"כלכליסט" נודע כי הלקוח המוצג בתשקיף כ"לקוח מהותי א'", שממנו הגיעו 20% מההכנסות ב־2016, הוא ממשלת אזרבייג'ן. לחברה יש עמה קשרים חמים והיא מפעילה זה כמה שנים מפעל בעיר הבירה שלה, באקו. "לחברה תלות בלקוח א', שהחברה היא ספקית בלעדית שלו בתחום המל"טים, והיא תומכת במפעל בבעלות הלקוח לייצור חלקי מל"טים ולתמיכה במערך הקיים", נכתב בתשקיף. "להערכת החברה, גם ללקוח קיימת תלות בה להמשך הפעלת היכולת התפעולית והמבצעית שלו". החברה מציינת את תלות זו כגורם סיכון: "לקבוצה לקוח מהותי המרכיב נתח מהותי מהכנסותיה. אובדן הלקוח או ירידה בהיקף פעילותו עלולים לפגוע בתוצאותיה".

התלות בממשלת אזרבייג'ן באה לידי ביטוי גם בצבר ההזמנות העתידיות של אירונאוטיקס. בתום שנת 2016 עמד צבר הזמנות של מערכות בלתי מאוישות מאירונאוטיקס על 119 מיליון דולר; 70 מיליון דולר מתוכם צפויים להתקבל ב־2017 ו־47 מיליון דולר ב־2018. בסוף 2016 עמד צבר ההזמנות של כלל הקבוצה על 155 מיליון דולר, לראשונה יותר מההכנסות השנתיות. ההזמנות החדשות עמדו על 182 מיליון דולר.

אולם ביאור בדו"ח ל־2016 מגלה כי חלק ניכר מהזמנות המל"טים לשנתיים הבאות תלוי בעסקה אחת. ל"כלכליסט" נודע כי היא עם אותו לקוח מהותי - משרד הביטחון של אזרבייג'ן. החברה כותבת כי בדצמבר האחרון התקשרה עם אותו לקוח על שני הסכמים למכירת מערכות מל"טים ושירותים נלווים ב־69 מיליון דולר. תקופת האספקה תתפרס על כשנתיים, החל מהעברת מקדמה של 15% מתמורת החוזים. החברה מעריכה כי תקופה זו תחל במחצית השנייה של 2017.

החוב של לקוח הדגל מ־2014 שולם רק באפריל האחרון

חרף הקשרים ההדוקים של אירונאוטיקס עם צבא אזרבייג'ן והעובדה שרוב מערך המל"טים שלו מהחברה מישראל - אותו לקוח מהותי לא תמיד משלם בזמן. "נכון ל־31 במרץ 2017, קיימת יתרת חוב לא מובטח בסך של כ־35 מיליון דולר מלקוח מהותי (כולל הכנסות לקבל), משרד ממשלתי במדינה זרה", נכתב בדו"ח הכספי לסיכום הרבעון הראשון של 2017. החוב הוא עבור מערכות שסיפקה אירונאוטיקס לאזרבייג'ן עוד בשנים 2015-2014, וכן עבור ההסכם הנוסף שנחתם ב־2015 ושאירונאוטיקס כמעט והשלימה את אספקת המוצרים שהוא כלל. על פי הדו"ח, כ־8 מיליון דולר מתוך החוב בפיגור של כשנתיים ו־16 מיליון דולר, על ההסכם מ־2015, בפיגור של כתשעה חודשים. החברה מציינת כי רק באפריל האחרון שילם הלקוח 3.1 מיליון דולר על חשבון החוב משנת 2014.

חרף הפיגורים המתמשכים בתשלום החוב, אירונאוטיקס מציינת כי היא רואה בו לקוח אסטרטגי ולכן ממשיכה בפעילות מולו, מה גם שיש תלות הדדית בינה לבין הלקוח. "יכולותיו המבצעיות תלויות במידה רבה בחברה", כותבת אירונאוטיקס בדו"ח. "קיימים קשרים כלכליים ואחרים הדוקים בין ממשלת ישראל לממשלת הלקוח".

לדברי אירונאוטיקס התנהלות הלקוח אינה חריגה והיא צופה כי יתרת החוב שבפיגור תשולם במהלך 2017. לפיכך החברה לא כללה כל הפרשה לחובות מסופקים בדו"חותיה עבור החוב של אזרבייג'ן. לצד האופטימיות הזו מציינת אירונאוטיקס: "אי־גבייה של סכומים משמעותיים מלקוח מהותי עשויה להשפיע לרעה על ההכנסות ועל תוצאות החברה".

החזית הישראלית: מצד אחד יתרון מכירתי, מצד שני גורם סיכון

אחת מנקודות החוזק שמציגה אירונאוטיקס בתשקיף היא יכולתה של הקבוצה לספק פתרון מקיף ושלם ללקוחות בשל תמהיל המוצרים הרחב שלה. החברה מעריכה כי שליטתה בכל שרשרת הערך הטכנולוגית מאפשרת שליטה בלוחות הזמנים ובעלויות "ומהווה יתרון תחרותי".

כן הדגישה אירונאוטיקס את ה"ישראליות" שלה כגורם שמקנה לה יתרון. לדבריה, "ההיכרות והעבודה של הקבוצה עם מערכת הביטחון והניסיון המבצעי של העובדים מסייע בתכנון ופיתוח מוצרים טובים המותאמים לצרכים מבצעיים". בנוסף ציינה החברה: "המוניטין הגבוה של מערכת הביטחון של ישראל בעולם מאפשר למוצרי הקבוצה שבשימושו לקבל תו איכות גבוה בבואם לשווקים הבינלאומיים".

אלא שיתרון זה עשוי להוות גם חיסרון. החברה מציינת כגורמי סיכון את המצב הביטחוני והפוליטי בישראל והחשש מחרם על ישראל, שעלולים להשפיע על נכונותן של חברות בינלאומיות וממשלות זרות להתקשר בהסכמים עמה.

היות שמערכת הביטחון בארץ היא לקוח מהותי שלה, מזהירה החברה: "למצב הפוליטי והביטחוני בישראל יש השפעה ישירה על תקציב הביטחון המקומי, וכנגזר על רכש אפשרי של מערכות הקבוצה".

התוכניות לעתיד: לרכוש חברה אמריקאית ולחדור לשוק ההודי

הביקוש למל"טים הביא לצמיחה משמעותית בתעשייה בשני עשורים האחרונים - משוק של 100 מיליון דולר ברחבי העולם באמצע שנות התשעים לשוק של 11 מיליארד דולר ב־2016, כתבה אירונאוטיקס בתשקיף. החברה אף צופה שהשוק יגיע ל־16 מיליארד דולר. בהתאמה, גם תחומי האלקטרו־אופטיקה והאחרים, הניזונים ממכירת מערכות בלתי מאוישות, צפויים, להערכתה לצמוח בהיקפי הפעילות. בצל האתגרים והאיומים הביטחוניים בעולם, בהם הטרור האסלאמי, גל הגירת הפליטים לאירופה והצורך בהגנה על משאבי טבע ותשתיות אנרגיה, החברה צופה עלייה בביקוש למוצריה הנוגעים לאיסוף מודיעין.

לצד ניסיונה להרחבת הפעילות העסקית בקרב הלקוחות הקיימים הביעה אירונאוטיקס כוונה לחדור לשווקים חדשים. השוק העיקרי שאליו היא מכוונת הוא ההודי, הן באמצעות התקשרות עם חברות מקומיות והן בצורת מענה למכרזים. בנוסף אירונאוטיקס מתכננת להרחיב את המכירות בשוק האמריקאי על בסיס הצלחות מכירות המל"טים ללקוחות קיימים. עוד מתכננת אירונאוטיקס לרכוש חברה מקומית שתשמש כבסיס לפעילות בשוק האמריקאי, ותאפשר קבלת תשלום באמצעות כספי הסיוע האמריקאיים, שבמגמת עלייה.

החברה הוסיפה כי היא מפתחת מוצרים חדשים תוך כדי כניסה לטכנולוגיות חדשות, ומייעדת השקעה של 8%־10% ממחזור המכירות שלה בכל תחום פעילות למחקר ופיתוח.

עם מתחרותיה של אירונאוטיקס בעולם נמנות Northrop Grumman הציבורית, ששוויה 45 מיליארד דולר, ו־General Atomics הפרטית. לשתיים מכירות של מיליארדי דולרים בשנה.

מתחרה בסדר גודל של אירונאוטיקס היא Aerovironment, הנסחרת לפי שווי של 700 מיליון דולר והיקף המכירות שלה כ־230 מיליון דולר.

כמו כן יש לחברה תחרות עם חטיבות של לוקהיד מרטין, בואינג, טקסטרון וענקיות נוספות. בארץ המתחרות העיקריות שלה הן אלביט, תעשייה אווירית ובלו בירד.

אנליסטים של התעשייה הביטחונית גורסים כי המכפילים שאירונאוטיקס מצפה לקבל בהנפקה גבוהים מאלה הנהוגים בענף. בתעשיות הצבאיות, שאינן ממונפות, נהוג לבחון את מכפיל הרווח הנקי. אלביט, למשל, נסחרת בבורסת תל אביב לפי שווי של 19 מיליארד שקל, במכפיל של 21 על הרווח הנקי שלה ב־2016. חברות בסדר גודל של אלביט נסחרות במכפיל 20.8 על הרווח הנקי בממוצע וממוצע הרווחיות התפעולית על 11.6%. חברות בינוניות נסחרות במכפיל של 17-16 ואף פחות. על פי השווי המינימלי בהנפקה (289 מיליון דולר) מכפיל הרווח המבוקש ביחס לתוצאות 2016 הוא 16. אם נחשב לפי שווי גבוה יותר, שאליו מכוונת החברה, נוסק מכפיל הרווח לגבהים יוצאי דופן של 22.