בלעדי לכלכליסט

שאול שני בדרך להנפיק את ECI בבורסת לונדון

החברה, שידעה שנים קשות והגיעה לסף חדלות פירעון, מתכננת לגייס כ־130 מיליון ליש"ט, לפי שווי של כ־500 מיליון ליש"ט. את ההנפקה יובילו הבנקים ברקליס ו־UBS, לצד משרד עו"ד אנגלי

לחצו כאן לעמוד הטלגרם של מדור שוק ההון בכלכליסט

חברת ECI, בעבר הרחוק ספינת הדגל של ההייטק הישראלי, מתכננת קאמבק אחרי שכבר עמדה בפני חדלות פירעון.

- עשרות עובדי ECI הפגינו מול ביתו של בעל השליטה שאול שני

- אם ל־ECI היתה "שנה נפלאה" למה היא מפטרת 100 עובדים

- משרד הביטחון לחץ - ECI זכתה בחוזה ענק לצה"ל ללא מכרז

ל"כלכליסט" נודע כי שאול שני, המחזיק בכל מניות החברה, מקדם בימים אלה מהלך להנפקת החברה בבורסה הראשית בלונדון לפי שווי של כ־500 מיליון ליש"ט (כ־650 מיליון דולר). המגעים להנפקה מגיעים אחרי תהליך הבראה ארוך שקידם שני. בעבר, כאשר ECI הגיעה לסף חדלות פירעון, שני קנה את חלקה של קרן אשמור, השותפה שלו בחברה, בדולר אחד בלבד.

מטרת ההנפקה היא גיוס של כ־130 מיליון ליש"ט, שיאפשרו ל־ECI לרכוש חברות ולבצע השקעות נוספות לקראת כניסת מוצרי הדור החמישי.

שני מתכנן לבצע את ההנפקה עוד השנה או לכל המאוחר בתחילת 2019, על בסיס הדו"חות החצי־שנתיים של 2018. הבנקים ברקליס ו־UBS יובילו את ההשקעות בחברה. במקביל, משרד עורכי דין אנגלי מטפל בהכנת התשקיף.

בניין ECI בפ"ת צילום: עמית שעל

בניין ECI בפ"ת צילום: עמית שעל

עד כה, אף חברה ישראלית לא הונפקה ישירות ברשימה הראשית של בורסת לונדון, שכרוכה בהליכי גילוי ושקיפות גבוהים יחסית ומושכת השקעות של מוסדיים מקומיים וזרים. ב־ECI בחרו בלונדון משום שרוב המכירות של החברה מגיעות מאפריקה, אירופה והמזרח הרחוק. בחברה שוקלים לבצע בעתיד רישום כפול בנאסד"ק.

באחרונה ביצעה ECI מיחזור חוב של 150 מיליון דולר, שאותו הוביל בנק ההשקעות ג'יי פי מורגן. מדובר בחוב לקרן ההשקעות האמריקנית TPG ולכמה לווים אחרים. ECI קיבלה ארכה להחזר החוב לאחר שמועד פרעונו חלף והחברה איחרה בפירעון, הצליחה למחזר אותו ולבסוף פרעה אותו באמצעות גיוס חוב פרטי.

במהלך מיחזור החוב, שעבר לידי כמה גופים מוסדיים אמריקאיים, קיבלה החברה שתי פניות לרכישה מצד שני גופים אסטרטגיים. פניות אלה הועברו לידי בנקאי ההשקעות, אולם הבשילו למגעים לרכישה, וכעת ECI ממשיכה את הליך מיחזור החוב.

נפילתה של נוקיה הישראלית

כיום, השם ECI אינו מוכר לרבים מחוץ לתעשיית ההייטק, אולם מדובר באחת החברות הגדולות בתחומה בישראל. בשנות ה־2000, ECI הובילה את ההיטק הישראלי ובשיאה נסחרה בשווי של יותר מ־4 מיליארד דולר וזכתה לכינוי "נוקיה הישראלית".

אז, החברה פעלה בשני תחומים עיקריים: מכירת ציוד לרשתות גישה בפס רחב וציוד לרשתות תקשורת אופטיות. בתחום הראשון נהנתה ECI מצמיחה מואצת על רקע פריסת רשתות מתקדמות להעברת וידיאו על גבי רשתות נתונים. אחד הלקוחות המשמעותיים ביותר שלה בתחום היתה ענקית הטלפוניה הגרמנית דויטשה טלקום. בהמשך חלה ירידה בהזמנות, גם מדויטשה, והכנסות החטיבה צנחו.

שאול שני צילום: עמית שעל

שאול שני צילום: עמית שעל

בתחום השני, ECI נהנתה מפריחת עסקי הסלולר במדינות מתפתחות כמו הודו וכמה ממדינות מזרח אירופה. אלא שגם תחום זה נפגע, עקב כניסתן של החברות הסיניות וואווי ו־ZDE לשוק.

שני וקרן אשמור הבריטית רכשו את ECI ב־1.24 מיליארד דולר ב־2007. אז, החברה נשלטה בידי כרמל ונצ'רס, חברת כור של אי.די.בי וכלל תעשיות, גם היא מקבוצת אי.די.בי. הכנסות החברה אז עמדו על 600 מיליון דולר, גבוהות יותר מההכנסות היום, אולם היא היתה במהלך משבר, שרק החמיר לאחר הרכישה.

כך, שני ואשמור מצאו את עצמם מחזיקים בחברה שמנסה להתמודד עם משבר בשווקים הפיננסיים, עם התגברות התחרות, עם ירידה באטרקטיביות של מוצרי החברה ועם קושי בפיתוח קו מוצרים חדש.

כך למשל, ב־2008 נהנתה ECI מעלייה בביקושים לטכנולוגיה האופטית שלה, אולם ב־2009 נגסו המתחרות וספקיות תקשורת הקפיאו הזמנות ממנה. בעקבות זאת, ההכנסות של החטיבה ירדו בקצב של כ־10% בשנה מאז 2008, אז הגיעו ל־720 מיליון דולר. במקביל, שווי השוק של חברות בתחום צנח, ואט אט התברר לשני ולשותפיו בקרן כי הרכישה אינה מוצלחת במיוחד.

בהמשך גם התברר כי חלקו של שני בהשקעה בחברה שולי, כ־40 מיליון דולר מתוך 1.24 מיליארד דולר. בהמשך השקיע שני עוד 60‑80 מיליון דולר, כך שבסך הכל עומדת ההשקעה שלו על 100‑120 מיליון דולר.

אלא שהצרות של ECI רק נמשכו. הוצאות מו"פ גבוהות, שנועדו לפתח קו מוצרים חדש ולהיכנס לתחומים חדשים, הכבידו על החברה. בשיאן, ב־2009, הגיעו הוצאות אלה לכ–140 מיליון דולר בשנה. בשנים 2010‑2011 צימצמה החברה חלק מפעילויות המו"פ לרמה של כ–90‑100 מיליון דולר בשנה. כיום הוצאות המו"פ ירדו לרמה של כ־70 מיליון דולר.

בניסיון לשפר את מצב החברה, ECI תחת שני ואשמור נפרדה מחלק מהרכוש שלה, חילקה את המזומנים שבקופתה ונטלה הלוואות - שיטת פעולה שמאפיינת השתלטויות ממונפות, שבהן הבעלים החדשים מנסים לקצר את תקופת ההחזר על השקעתם. בשנים שבהן אשמור שלטה בחברה, ECI ביצעה מחיקות על חלק מהחובות שלה והקטינה אותם מרמה של כ־950 מיליון דולר לרמה הנוכחית של 190 מיליון דולר.

ואולם צניחה בהיקף המכירות הכריעה את החברה, שהתמודדה עם כמה שנים הפסדיות שהביאו אותה לסף סגירה ושבסיומן אשמור נואשה. ב־2013, בתום משא ומתן שנמשך שלושה שבועות, סוכם כי שני ירכוש את אחזקות הקרן בחברה תמורת דולר אחד בלבד. ההרפתקה של אשמור ב־ECI עלתה לה 1.1 מיליארד דולר שהשקיעה ברכישה ו־200 מיליון דולר נוספים בהשקעת המשך - ומאז הקרן לא התקרבה לישראל.

שני, שנשאר כבעלים יחיד, גייס לתפקיד המנכ"ל את דאריל אדוארדס הבריטי, שהיה בעברו בכיר בחברת נורטל. כל הנהלת החברה, למעט סמנכ"ל הכספים גיורא ביתן, התחלפה תחת שני. אדוארדס אחד הגורמים המובילים את ביצוע ההנפקה בלונדון.

העתיד נראה טוב יותר

שני ואדוארדס הובילו עם יחד כמה מהלכים ששיפרו את מצבה של ECI. בין השאר, הם סגרו פעילויות הפסדיות כמו חטיבה למכירת ציוד תקשורת ללקוחות קצה, ועברו להתמקד בציוד לטווח ארוך שמציע רווחיות גדולה יותר. בעקבות זאת, הרווחיות הגולמית של ECI התאוששה והגיעה לכ־40% על המכירות ב־2017.

פעילות נוספת שסייעה להתאוששות ECI היא הכניסה לתחום הסייבר - חטיבה שכבר מהווה 25% מהכנסות החברה. מהלכים אלה, לצד התמקדות החברה בציוד תקשורת מהדור החמישי, סייעו לה להתאושש ולהציג צמיחה של כ־20% בשנה.

כל המהלכים הללו שינו לחלוטין את פניה של ECI. בעבר, החברה התמקדה בעיקר בחומרה, בעוד כיום כ־80% מעובדיה עוסקים בתוכנה. החברה מעסיקה כיום כ־1,800 עובדים, מחציתם בישראל.

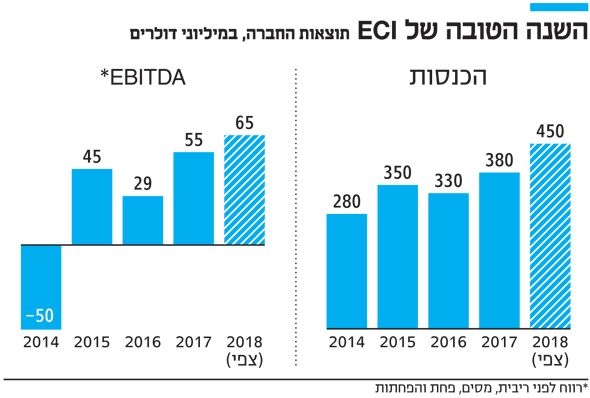

הכנסות ECI ב־2018 צפויות לעמוד על 450 מיליון דולר, וה־EBITDA - רווח תפעולי תזרימי - על 65 מיליון דולר. לפי הערכות, ECI עברה לרשום רווח נקי, שצפוי להסתכם ב־10‑20 מיליון דולר ב־2018. רק לפני חמש שנים, ב־2013, רשמה החברה בשורת ה־EBITDA הפסד של 50 מיליון דולר - מספר שבמקרים רבים מקדים סגירה של חברות.

בנוסף, החברה מחזיקה בקרקעות בפתח תקווה וגבעת שמואל, ששוויין מוערך ב־100 מיליון דולר. קרקעות אלו אינן רשומות בספרי החברה, אולם מהוות חלק מהערכת השווי המבוקשת להנפקה.

לפני כ-7 חודשים, עובדי ECI הפגינו מול ביתו של שני, בעקבות פיטוריהם של 100 מעובדי החברה. ECI טענה אז: "החברה רשמה הישגים רבים, אולם שוק הטלקום העולמי מאלץ חברות רבות לצאת בצעדי התייעלות. בנוסף, ECI מתמודדת עם התפתחויות חיצוניות בישראל הפוגעות קשה ברווחיותה: צמצום גדול מאוד בתמיכה שמקבלת החברה מהרשות לחדשנות והתחזקות משמעותית בשער השקל לעומת הדולר". איש לא שיער אז ששנה אחרי, החברה כבר תצא להנפקה בבורסה מרכזית.

מ־ECI נמסר: "איננו נוהגים להתייחס לשמועות, בין אם הן נכונות ובין אם לא" .